本次我们邀请的嘉宾是和高资本创始合伙人何宇华,与我们一起探讨智能电动汽车趋势洞察和投资机会。

嘉宾精彩发言及观点:

未来三到五年,整个中国智能电动汽车市场的增速都会保持在30%-40%。

从L2到L3的过渡,需要在彻底的安全属性化、彻底有保障的基础上去实现迭代,否则更多只是一个局部场景化或是相对封闭化的自动驾驶。

未来软件或是OTA部分在主机厂的收入结构,或是在运营商里面,以及三方服务机构里面,会扮演越来越重要的角色。

随着整个电池产业链越来越集中,竞争也会白热化,能提高电池性能的材料会越来越被重视

如何规避软件公司最后不沦为一个卖人头的公司,或者说不变成只收一次性工程费用的公司,这是业内都在思考的问题。

中国芯片领域,大SOC的软件系统人才比较缺乏,这一块现在存在比较大的困难。

以下为直播聊天实录,有所删减,完整直播视频请查看「智车星球」视频号:

1

—

智能电动汽车行业趋势观察

和高资本是从2017年开始聚焦整个汽车生态,主要精力放在电动化和智能化,尤其是智能化。

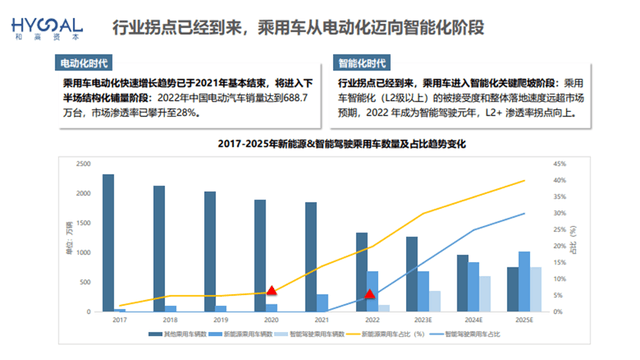

从2017年左右开始,中国智能电动汽车市场进入高速增长阶段,去年智能电动汽车达到了688万辆,今年我们预测应该在850万-900万辆的量级。因为目前整体基数已经非常高了,去年渗透率从12%到28%,今年渗透率可能就从28%到35%。

我们觉得未来三到五年,整个中国智能电动汽车市场,可能增速都会保持在30%-40%的自然增长增速。因为整个基数过了500万辆以后,第一批尝鲜的消费者已经达到了更换、更替的作用,后面的才是刚需需求,是对真正成熟产品认可的需求。对于一个比较成熟的行业,30%-40%的年化增长,是一个比较稳定的增长态势。

随着整个电动化的基础扎实了以后,智能化或者说智能驾驶从去年开始,可以看到很多新势力,老牌主机厂,都推出了自己L2或者是L2++的智能驾驶解决方案。今年在智能驾驶这个领域也开始更卷了,从高速NOA到了城市NOA,再到轻地图的NOA,可以看到整个L2或L2往上的渗过率持续在增加。

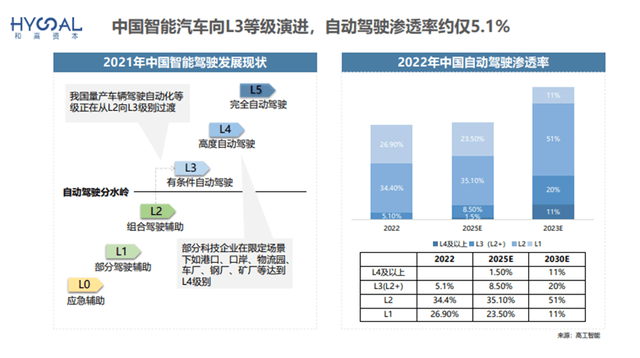

从L0到L5的划分,在局部阶段来看是可以的,但实际落地更看整个安全属性,包括看每一个功能的落地情况。所以我们自己去看项目的时候,并不会过度依赖所谓L2或L3、L4、L5的划分,我们是按照对每一个智能驾驶的功能或是涉及控制相关的功能进行划分。

现在大部分主机厂的主要竞争赛道集中在L2或是L2+、L2++。而L3这样的责任发生划分的时候,其实需要整个行业的迭代,包括保险行业、整车设计、人机交互的权力,究竟是机器主导还是人主导,还需要很多这些细节上的调整,包括政策、法规,需要做一个整体的配合。

从L2到L3的过渡,不会像大家预期的那么快,需要从彻底的安全属性化、彻底有保障的基础上去实现迭代,否则更多只是一个局部场景化或是相对封闭化的自动驾驶。从我们的角度来看,现在的L4、L5更多还是限制在一些封闭场景、限定场景,像是港口、口岸、物流园、车厂、钢厂、矿厂里,可能会实现L4级别自动驾驶。

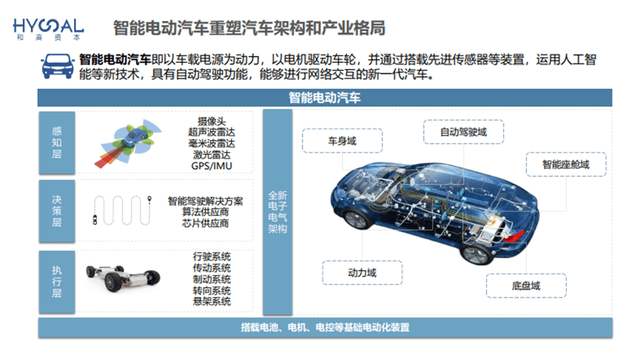

智能驾驶还可以细分,从功能域的角度,可以分为车身域、自动驾驶域、智能座舱域、底盘域、动力域,这几年交流最多的一定是自动驾驶域和智能座舱域,也是很多芯片厂家和主流主机厂卖车强调的卖点。车身域里很多应用已经很成熟了,像智能化的滑动门、天窗以及其他一些自动化应用。动力域的话,像大小三电的集成是一个发展趋势。底盘域里面,包括线控自动转向、悬架等,也有很多机会。从感知到决策、到执行层,都是智能化里面很重要的投资方向,或是投资标的主要挖掘的领域。

智能汽车行业的变化,可以分为四个角度去看:

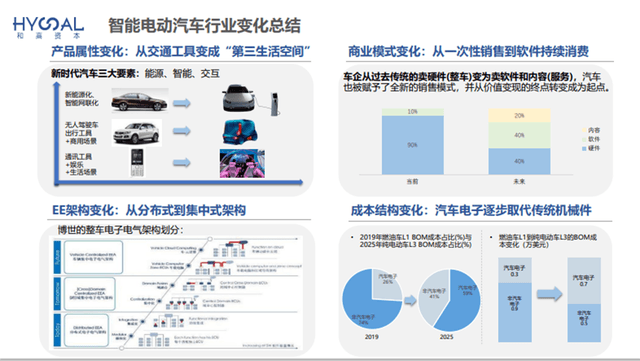

1、产品属性的变化。过去汽车只是一个实现人类位移的交通工具,变成了现在“第三生活空间”的概念,从中衍生出了很多新的智能座舱、智能驾驶应用,包括像最近比较火的车载声学里面的一些应用。

2、商业模式的变化。过去是一次性的销售,主机厂从车卖出去的那一刻,基本上就跟客户失去联系了。但现在,主机厂其实从车卖出去,才跟客户正式产生联系,跟客户更深层次地做一些交流和价值的变现,以及现在持续的OTA和持续的软件消费。所以可以看到未来软件或是OTA部分,其实在主机厂的收入结构里面,或是在这些运营商里面,以及这种三方服务机构里面,也会扮演越来越重要的角色。

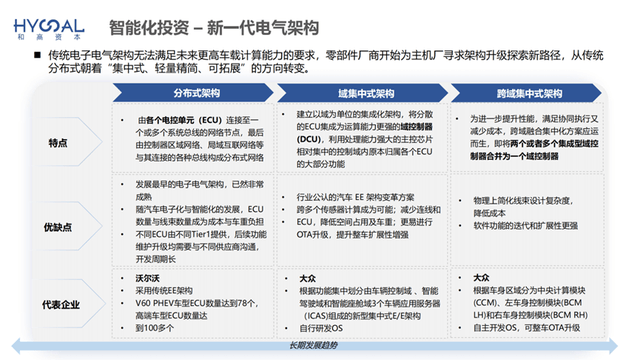

3、电子电气架构的变化。从传统的分布式电子电气架构,现在逐步往相对集中式架构发展。我们觉得在2025年,这个集中域或是叫中央域的这种态势会越来越明确。从域的架构里会带来很多的变化,包括整个汽车轻量化的变化、半导体的变化以及应用的变化,都会随着整个域控部署的变化而变化。今年汽车价格卷得这么厉害,很核心的一点,就是在整个域的架构发生基础性变化的情况下,降价可能才具有可行性。

4、成本结构的变化。以前车里面这种传统器件占比比较高,汽车电子部件占比还是比较低的。我们预期到2025年以后,整个电子电气架构化的占比会占到一个主要的核心部分,可能会到60%的比例。

所以随着这四点智能电动汽车行业的变化,导致了很多上下游供应商或者主机厂,都要适应这种变化来做自己的一些调整。

2

—

和高资本投资策略

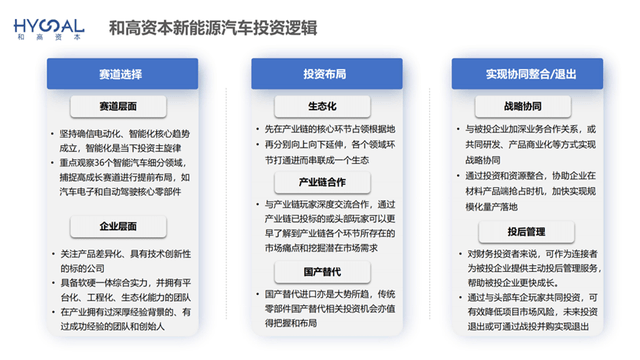

智能化、电动化是行业趋势,但从和高资本的投资角度,我们大约30%的电动化,70%的智能化。

1、电动化投资:

现在头部电池厂家,先发优势和市场规模优势和效应非常明显,对上下游材料供应商的议价优势也是非常确定的。和高资本在电动化主要投资的是新材料部分,我们投了像清陶发展这样从半固态到全固态去做的电池路线企业。随着整个电池产业链越来越集中,竞争也会白热化,能提高电池性能的材料会越来越被重视,如图可以看到材料迭代和发展的趋势。

随着全固态的方向越来越热,我们也要思考一个问题:是否有全固态电池生产的需要?从我们自己的角度,全固态电池的必要性,在电动汽车领域里是值得商榷的。厂家要考虑自己固定资产的投资和固定资产的折旧,性价比和回收,都会有一些顾虑,所以在这方面的投资我们也要纳入这些因素。

2、智能化投资

提到智能化不得不提新一代电子电气架构,我们可以看到几个大厂已经在部署,2025年之后的车型里会涉及很多跨域集中式的架构。

这样首先可以节省大量电子电气单元的反应时间,比如说从10毫秒缩减到80纳秒,这对于整车来说可能就会缩短0.6-0.7米的刹车距离,大大提升了整车的安全性能。

除了安全因素之外,域集中式的架构也会导致整车的轻量化,减少很多零部件,包括线束、连接器和芯片的应用,对汽车生产工艺也提出了很高的要求。

在这样的需求下,对于传感器和芯片也提出了很大的要求。从我们自己的角度来看,国产替代化已经成为了刚需,所以在这个领域,我们会有非常多的投资机会,这也是和高今明两年非常重点的赛道和领域。

但我们也一直在思考一个问题,现在软件的重要性越来越高,但软件公司的生存和交付压力仍然很大。相对于海外,国内软件行业的PoC和开发费用很低,而且目前来看没有办法做到软硬一体化,那么单体收入的体量是比较小的。

我们看到一些做域控的公司,更多收入的是工程化或者卖机器的钱,但是在软件部分基本上产生不了太多的毛利,所以如何规避软件公司最后不沦为一个卖人头的公司,或者说不变成只收一次性工程费用的公司,这是业内都在思考的问题。

提炼一下,我们的投资逻辑可以分为三点:一是赛道选择,二是投资布局,三是帮助企业实现协同整合或退出。

另外在企业的生命周期中,我们的投资更多聚焦在中早期,如果我们已投企业每一次都能达到我们的mile stone,我们是会持续投资下去的。我们希望能够和企业之间形成一种长期的生态合作伙伴关系,所以我们也一直强调一个词叫“共成长”。

3

—

互动交流环节

智车星球:在零部件供应链端,目前还不那么拥挤的赛道有哪些?

何宇华:在国内来看,很难说不拥挤的赛道,只能说有些赛道周期会比较长,门槛比较高,相对创业启动会比较少。像传感器行业,一些老牌的海外厂家,一个产品可以做30年、50年,全球市占率达到70%、80%,毛利率还可以保持在50%以上。这首先是因为传感器的难度足够高,第二是市场比较细分,规模不足以让其他大机构下场,但对于国内的初创企业来说,这个市场是足够的,即使是三供也能做到5-6亿的销售收入。

在电子电气架构里面,最近也衍生了一些做集中域的公司,现在国内比较少,因为要求会比较高。另外底层的通用性芯片,真正能做到7nm或者4nm大规模上车的团队还是比较少。

智车星球:芯片国产化率提高的过程中有哪些困难?对于车企来说,目前对哪一块芯片进行国产化替代的动力更强?

何宇华:在中国芯片领域,大SOC的软件系统人才比较缺乏,这一块现在存在比较大的困难。

而目前也很难说提升芯片国产率的动力很强,只是大家都需要一个国产化的解决方案。只从性价比来看,产能如果没有那么紧张的情况下,海外厂家的产品还是非常不错的。所以国产替代更多应该是从一些功能性、量比较大的通用性芯片做起来,然后再慢慢往上叠加。

智车星球:您投资组合里没有关于信息安全的项目,这个领域您怎么看?

何宇华:这块其实是我们今年最重视的一块,也聊了很多国内做信息安全的头部创业企业,但这其中也是我刚才提到的话题,信息安全的公司究竟怎么在车里挣钱?如果要整车的信息安全,还要按照OTA的模式去收费,那么主机厂怎么和你做结算?

在信息安全的领域其实目前还没有一个明确的商业模式,因为如果整车的安全域控超过几百块或者一千块以上,那么有能力的主机厂就会考虑自己建团队去做。

智车星球:过去这几年,L4级自动驾驶的发展并没有想象中的快,以您和西井科技的长期互动来看,您现在对自动驾驶商业化应用的进展和预期大概是怎样的?

何宇华:西井是达到我们预期的。港口领域已经是非常成熟的商业化市场了,但我指的更多的是海外市场,港口的场景在海外是一个可盈利且毛利很高的状态。西井目前已经部署接入了18个国家,上个月也拿到了英国Bristol港口的100台无人车订单,这算是一个非常大的商业化订单了。

在国内也有很多新的场景可以开发,像是一些园区、钢厂、主机厂的车厂内,也都有很多无人化的运输需求。

智车星球:自动驾驶出海是怎样的模式?怎样去做本地化支持?

何宇华:出海包括卖车的形式,也有做运营的形式,也可能是当做机器人服务卖给你,然后支持常态化的运营,要看客户的需求。

西井出海做得比较好,核心是因为早在三四年前,他们就已经在做海外团队的搭建,包括运维、售后、整个知识体系等等,实际上它已经是一个做海外本地化的公司了。

智车星球:那我们再聊聊L2的上游供应商,在我的认知里,L2目前还处于肉搏的阶段,您认为它的竞争格局会怎样?

何宇华:我们可能看得更为激烈一点。我们自己来看,未来可能会有几个不同维度的公司,一种是大型主机厂,像比亚迪、特斯拉这种几百万辆以上销售规模的主机厂,他们可能会自己去做;第二种就是供应商,为主机厂提供前向、泊车等等解决方案的公司。所以,未来哪家公司的工程化能力强,软硬一体化能力好,对底层认知能力高,哪家公司就能走出来,核心的还是对客户的需求和迭代速度能不能跟上。

所以从我们自己的角度,我们主要会看这家企业和主机厂合作的时候,能不能实现软硬一体化,收费规模是怎样的;第二是是否具有OTA迭代收费的能力;第三是是否具备不可替代性。

虽然竞争很激烈,但因为市场足够大,所以大家可能都会在赛道里找到自己的定位,只是有些公司的体量大一些,有些相对会小一些。

智车星球:固态电池是一个非常热门的话题,您可以展开讲讲固态电池的发展前景,以及它目前的难点吗?

何宇华:其实像比亚迪、宁德时代,都有着非常强的固态电池材料和研发的储备能力。但是因为要和整个的工程化开发去做匹配,他可能更多考虑到自己的投入周期和产出周期,以及电池厂的设备、折旧等因素。所以让他们去转换为固态或者半固态电池不是不行,但是要承担的综合成本还是非常高的。

我觉得以清陶为代表的半固态电池或固态电池公司,在今明年起量了之后,会对市场有一定影响,但对于比亚迪和宁德时代这样的企业,目前阶段很难形成一个大的撼动。

来源:第一电动网

作者:智车星球

本文地址:https://www.d1ev.com/kol/209632

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。