新能源汽车越来越火,比亚迪等整车企业逆市增长,动力电池企业宁德时代也赚的盆满钵满,那么,更上游过得如何呢?

一条新能源汽车产业链从上到下的顺序是:电池金属—动力电池—整车企业—电池回收。其中,电池金属作为产业链最顶端,永远都拿着利润的大头,被形象地比喻为“上游吃肉,中游喝汤,下游啃骨头”。

但是,在这条新能源汽车产业链上,体现出了那种极不稳定的动力系统——类似蝴蝶效应,一个微小的变化能带动整个系统的巨大连锁反应。我们看见,电池金属行业在近几年来遭遇了大起和大落,而其中最有代表性的锂、钴与镍,命运又各有不同。

锂:供应过剩巨头利润狂跌85%

锂有多重要?

一组数据是,动力电池占新能源整车制造成本的30%-40%,正极材料占动力电池总成本的40%以上。而碳酸锂(动力电池中常用的锂化合物)又是制备正极材料的关键性原材料,被称作“白色石油”。可以说,锂,是电池中最基本的、又不可替代的元素。

我们知道,在新能源汽车爆发之前,3C产品如手机、手提电脑等设备也要广泛应用锂电池,但车用动力电池需求的激增与重新企稳,为锂产业划了一道反向的微笑曲线。

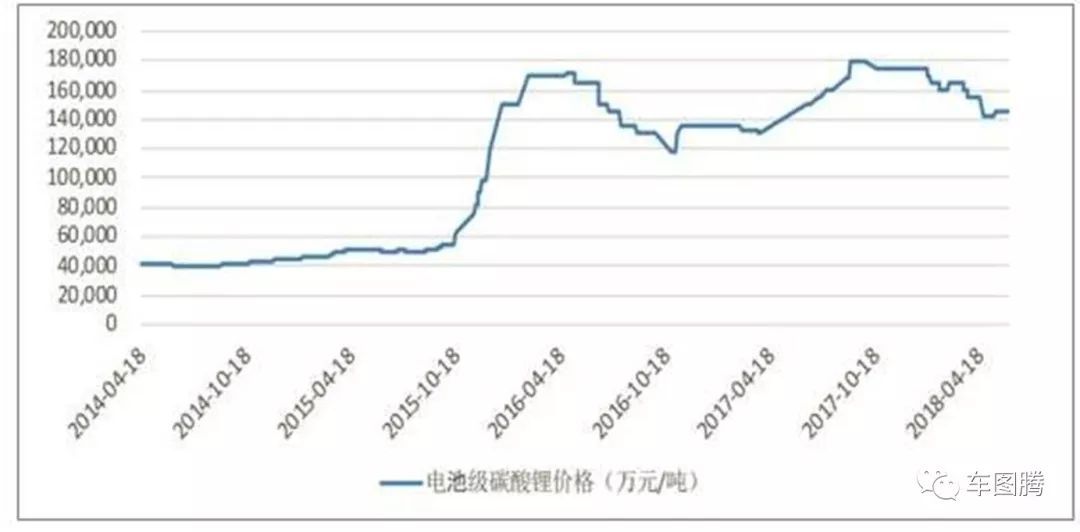

据统计,2014年之前,碳酸锂价格长期在4万/吨的成本线上徘徊,行业疲软。2015年中国新能源汽车销量激增,碳酸锂从供大于求变成供不应求,价格一飞冲天,2016年飙升至14万/吨左右,2017年下半年攀升至18万的高位。

这一轮锂的飞涨催生了一批以天齐锂业和赣锋锂业两家为代表的公司,例如天齐锂业,整个2016年的营收同比增长了109%,净利润更是增长了510%,一年之间从2.4亿涨到15亿;赣锋锂业,营收同比增长110%,净利润增长271%。天齐和赣锋从市值二三十亿的中小板上市公司,迅速在几年之内逆袭成市值大几百亿的业界巨头。

对应的中国新能源汽车涨势如下:

在2011年,中国新能源汽车产销均为0.8万辆台,到了2017年新能源汽车产销分别达到了惊人的79.4万辆和77.7万辆,增长将近100倍。2015—2017年中国新能源连续3年产销量位居全球首位。按照规划,中国新能源汽车市场需求在今年将突破100万辆大关,2020年这个数字将翻倍至200万辆。

也就是在新能源暴涨的两年时间左右,上游锂业开始大肆跑马圈地,扩张产能。但要命的是,在供应盲目扩张的同时,中国新能源汽车补贴的退坡则缩减了碳酸锂的需求,现实销售情况远远低于预期。

在“开源节流”之下,碳酸锂迅速贬值。

巨头如天齐锂业也乘风跌落。天齐锂业近日公布2019年半年度业绩快报显示,报告期内,公司实现营业总收入25.9亿元,同比减少21.28%;实现归属于上市公司股东的净利润2.05亿元,同比减少84.30%。快报披露当日,利空消息直接影响二级市场表现,股价应声下跌。

对比以往,这一锂业巨头的近期表现更显惨淡。2016-2018年,公司实现归属于母公司股东的净利润分别为15.12亿元、21.45亿元、22.00亿元,持续三年的较强盈利能力,在过去半年未能延续。

这只是国内。国际上依然不乐观。全球第二大锂生产商智利化学与矿业协会(SQM)日前表示,第二季度利润几乎减半,从上年同期的1339亿美元降至7020万美元,主要原因是价格疲软。自年初以来,SQM的股价下跌了40%。

“碳酸锂价格确实一直在下降。实际上,我很早之前就明确表示锂电池行业太热了,未来会回归理性。”有科技公司董事长如此说道。

外媒报道,锂供应的持续激增(主要来自澳大利亚),以及中国电动汽车补贴的削减,导致锂金属的价格在过去一年下跌了40%以上,冲击了最大生产商的利润,抹去了它们自2016年以来的大部分股价涨幅。

“未来2-3年,碳酸锂均将在低价徘徊。”行业分析师称。甚至,“到2022年,供给几乎达到需求的两倍,之后这种局面才可能有反转。”

钴与镍的竞争

如果说,锂的麻烦在于太多了,供远大于求,那么钴也正在经历相似的困境。

大宗商品巨头嘉能可(Glencore)2019年钴产量指引5.7万吨,而预计全球2019年全年的钴消费量也不过5万吨。换句话说,单是这一家钴矿巨头的产量就已经让全球市场处于绝对供给过剩的情况。

欧洲市场钴的现货价格目前为每磅13美元左右,比2018年4月创下的近期峰值下降了70%。注意,在钴和锂同时出现投机性的囤积导致供大于求的状况时,碳酸锂过去一年下跌了40%,幅度小于钴。

以至于,为了钴价回升,嘉能可将19年年底之前逐步对全球第一大钴矿、全球重要的铜矿之一的Mutanda矿进行停产,由于嘉能可拥有钴的全球定价权,停产对全球钴资源供需将产生影响。

但请注意,这只是2018年至今的近期状况。

而在2018年以前、2016年新能源汽车集体转向三元锂电池之后,钴价格的上涨幅度要远大于锂。

一个重要原因在于,三元锂对于磷酸铁锂的替代使钴选期内供不应求,而钴的最大产地刚果(占全球近60%的钴供应)非常不稳定,钴供应经常出现缺口。所以,钴的价格在2016年以后持续走高,并持续飙升至2018年初的79万元/吨。

如此高昂的成本是厂商不愿接受的,更何况钴似乎并不像锂那样不可替代。

2018年6月马斯克在推特中发布称特斯拉的钴使用量将从目前的3%降至0%。同时,亚洲主要电池生产商改变电动车和手机电池的原料配比,减少钴的用量,同时增加镍的含量。“去钴化”势不可挡。

我们知道,三元锂电池大体分为两类,一类是特斯拉使用的镍钴锂(NCA),另外一种是日产、宝马等使用的镍钴锰(NCM)。其中,NCM的常见摩尔配比有111、523、622、811等。

目前的配比走势非常明显,以前都在使用的NCM111、NCM523,正在向高镍的NCM622、NCM811以及NCA转移。这个进化中,钴的含量逐渐减少,特斯拉用的NCA最少。当然,这对工程技术的要求也是越来越高的。

松下公司去年曾表示,“我们已经大幅降低了钴的使用量,并希望在不久的将来实现无钴电池,目前研发已在进行中。”

客观地看,钴被完全替代还需要很长一段时间,但替代者在路上的咄咄逼人已成事实。

另一方面,镍就在自己替代钴的路上,逐渐走高。与钴比起来,镍价格较为便宜、性能更为稳定。瑞银曾表示,到2025年,随着电动车的蓬勃发展,该行业的镍用量占比将提升至40%。

从中长期来看,动力电池领域将成为未来镍价上行最主要的驱动力。而三元电池高镍化趋势的到来,将驱动镍价走高,一大波企业又将从此受益。

来源:车图腾

作者:腾马丁博士

本文地址:https://www.d1ev.com/news/shichang/98817

以上内容转载自车图腾,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。