日前,国轩高科发布非公开发行股票发行情况报告书暨上市公告书,本次发行的发行对象为大众中国。

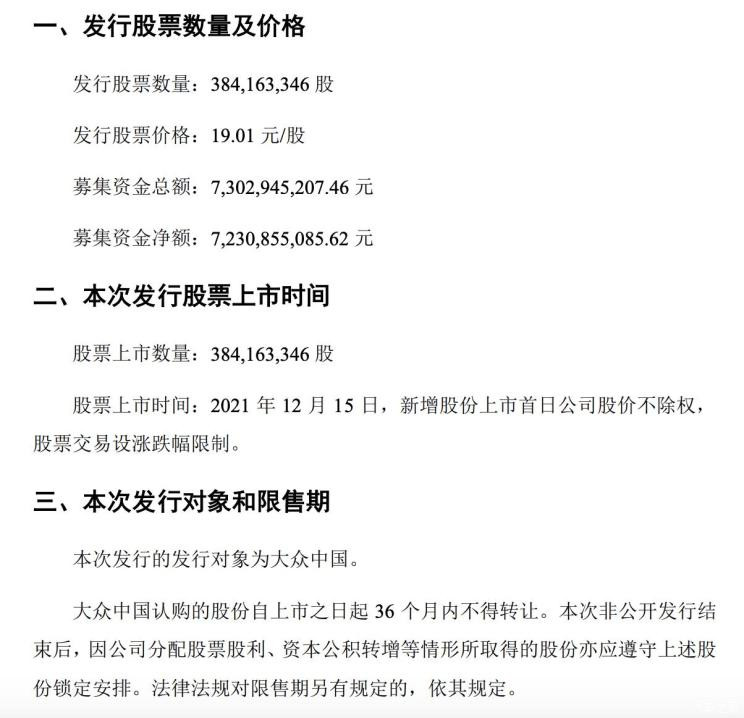

本次非公开发行股票数量为384,163,346股,不超过公司发行前总股本的30%。募集资金总额为73.03亿元,扣除发行费用后募集资金净额为72.31亿元,股票将于12月15日上市。本次非公开发行和股份转让完成后,大众中国将合计持有公司440,630,983股,占公司总股本的26.47%,为公司第一大股东,李缜及其一致行动人将合计持有公司302,500,435股,占公司总股本的18.17%,为公司第二大股东。

在本次非公开发行及股份转让完成后,李缜及其一致行动人仍为持有公司第一大表决权的股东,且高于持有公司第二大表决权的股东大众中国的表决权比例5%以上,李缜及其一致行动人有权提名的董事占公司董事会半数以上席位。因此,本次非公开发行及股份转让完成后,李缜仍为公司实际控制人,本次发行不会导致公司的控制权发生变化。

本次发行将引入大众中国作为战略投资者,到2025年前,大众汽车集团计划将产品阵容中的电动汽车车型比例增至35%,国轩有望受益大众的电动化战略。本次非公开发行募集的资金将主要用于新建国轩电池年产16GWh高比能动力锂电池产业化项目、新建国轩材料年产30,000吨高镍三元正极材料项目,助力国轩2025年300GWh的产能规划。(消息来源:光大证券;编译/汽车之家 张雪莲)

来源:汽车之家

本文地址:https://www.d1ev.com/news/qiye/163679

以上内容转载自汽车之家,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。