2017年12月21日,历经亏损、人事调整、挂牌、挂牌失效、重新挂牌、摘牌等一系列规定和费规定地动作后,观致卖身一事终于水落石出。没错,就是那个宝能,终于入股观致,成了那个敢于以身堵百亿窟窿的白衣骑士。

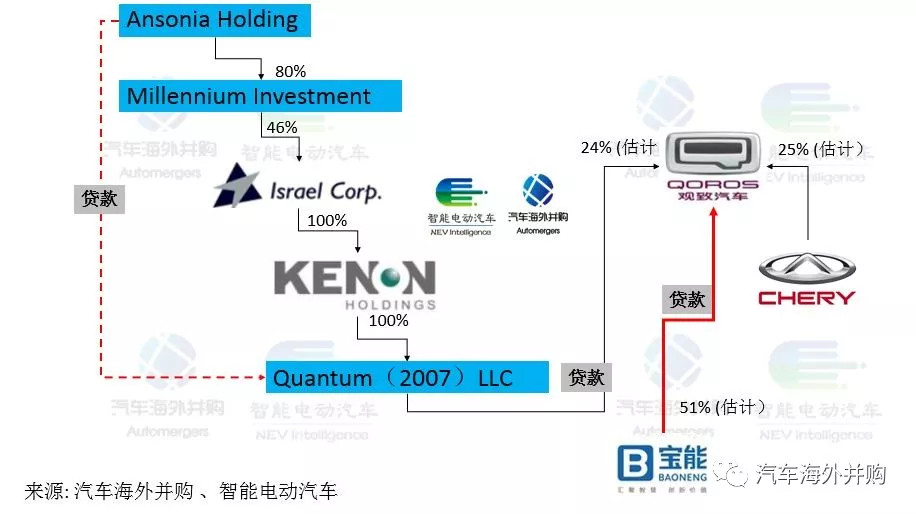

观致外方母公司Kenon发布公告,宝能已同意投资65亿元人民币(约9.77亿美元),获得观致汽车51%控股股权。

观致的中方母公司奇瑞出售25%股权给宝能后,观致的外方母公司QUANTUM(2007)也已经与宝能签署了26%股权出售协议,之后宝能、奇瑞和QUANTUM(2007)继续曾对观致进行新一轮增资,重新界定三方股比关系。

宝能此次收购观致控股股权,仍需得到政府部门审批。

入主观致后,宝能将按照全新思路重整观致,《汽车海外并购》和《智能电动汽车》获悉,未来宝能将“毫不犹豫”地把观致推到以新能源汽车为主的汽车四化方向上来。届时观致品牌是否继续保留,还有诸多不确定因素。此前,宝能已经接洽跨国公司高管,力图为整合后的宝能汽车系寻找合适人才储备。

为了让观致能够活到看到宝能成功入股的这一天,从二季度起,宝能已经先后分三笔向观致方面预付了共10.5亿元人民币(约1.47亿美元)(包括2017年2季度预付的3亿人民币,2017年8月预付的7亿人民币和2017年11月预付的5000万人民币),同时该中国宝能集团及其子公司也已经在指定账户上预存了“大量现金”,随时做好在该交易完成前为观致输血的准备,以应观致不时之需。

宝能入主观致后,今年4月份奇瑞、QUANTUM(2007)、观致汽车与四川省宜宾市政府签署的战略合作投资协议(观致计划宜宾投资55亿元,规划建设年产50万辆汽车项目,其中包括20万辆新能源汽车,达产后预计年产值850亿元。观致汽车有限公司宜宾分公司已于2017年4月17日注册,由观致新任制造执行副总裁韩必文担任法人。)将不再执行,宜宾方面也不会再参与观致以后的融资活动,不会在未来观致中占有任何股份。

相反,宜宾方面用引入奇瑞旗下的凯翼的办法,来弥补错失观致的遗憾。

11月17日,负责安徽省国有企业产权交易的安徽长江产权交易所再次发布观致汽车的25%股权挂牌转让公告,芜湖奇瑞汽车投资有限公司预以16.25亿元人民币的标的价格转让其持有的50%观致汽车股权中的25%。报名截止日期是12月14日。

此前的2017年7月12日-8月8日,长江产权交易所就已经将芜湖奇瑞汽车投资有限公司持有的观致汽车股权50%中的25.5%挂牌转让,挂牌价格为16.575亿元人民币。不过截止日期过后,并没有企业摘牌。

《汽车海外并购》与《智能电动汽车》从国家企业信用信息系统查询后发现,截止到2017年12月21日,观致汽车有限公司的工商登记还没有发生变更,两大股东仍为芜湖奇瑞汽车投资有限公司(50%)和Quantum(2007)LLC(50%)。根据《安徽长江产权交易所观致汽车的25%股权挂牌转让公告》,“宝能需要在工商登记变更完成后五个工作日内向观致汽车向观致打款不少于人民币15亿元”。

此前,虽然观致外方股东Kenon 新任联合CEO Barak Cohen 给《汽车海外并购》和《智能电动汽车》的邮件中,对宝能投资不愿做出评论,“一切以公告为准”。但根据观致汽车过去三年月平均亏损1.8亿来判断,在观致2017年销量大幅下滑背景下,如果宝能不在过去的半年里三次紧急输血,紧急提供10.5亿过桥贷款,以观致烧钱速度,根本撑不到看到宝能入股的这一刻。

宝能如何面对观致累计亏损百亿的大窟窿?

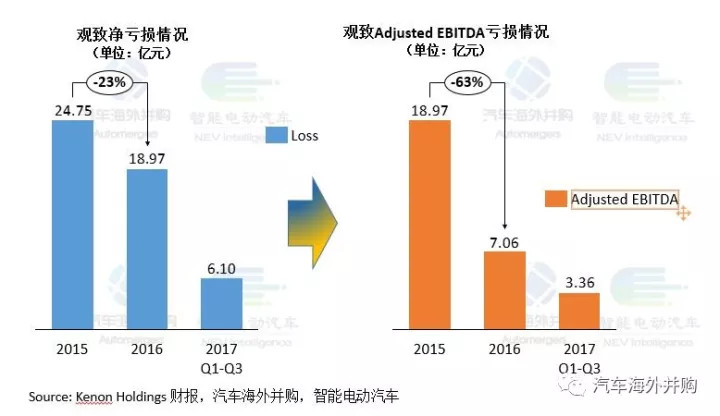

2017年11月27日, 观致外方母公司KenonHoldings发布了2017年三季度财报。三季报显示,观致2017年三季度共亏损2.85亿人民币,与2016年同期亏损4.65亿相比,亏损幅度继续降低了39%,但与二季度亏损4200万相比,亏损幅度飙升了近6倍。

依据历年财报统计,从2011年“奇瑞量子”正式更名为观致汽车至今的7年时间里,观致汽车共累计亏损了100.2881亿人民币,平均年亏损14个亿。

根据过去7年的历史追踪来看,特别是观致自2013年年底首款车型上市以来,观致亏损增加的年份通常都是销量增加的年份,而观致亏损减少的年份通常都是销量降低的年份,于是我们看到了观致“卖的越少亏的越少”、“扭亏的希望寄托在销量下滑上”的怪现状。

在观致继2014年亏22亿、2015年亏25亿、2016年亏损19亿元的基础上,2017年观致“运营现金流为正”的目标目前看来还有许多不确定性。

根据2014-2016年前三季度平均亏损占年度亏损的65%来推断,2017年全年观致的总亏损依然会维持在8-10亿元左右。

一、销量下滑,网络布局萎缩,亏损继续

2017年三季度,观致汽车的主营业务收入同比2016年三季度的6.07亿元大跌了50%,达到了3.06亿元。主营业务收入的下滑主要原因是观致汽车批发销量从去年同期的5800辆下滑到了2017年三季度的2700辆左右,同比大幅降低53%。

2017年前三季度观致汽车的总销量达到9400台左右,较去年同期狂跌了41%,甚至跌破了2015年的水平,正急速向2014年的销售水平靠拢,这与2017年前三季度中国乘用车市场整体增幅3.8%(乘联会口径)形成了鲜明对比,观致汽车在2017年一直没有跑赢大市平均水平。

受限于汽车销量的大幅下滑,2017年前三季度观致汽车的总收入为9.84亿元,同比去年同期的17.18亿也大幅下滑了43%。

从季度同比和环比来看,2017年三季度比去年同期和2017年二季度均出现了26%和10%的下滑,如果没记错的话,这应该是观致自二季度以来再次出现同比环比全下滑的情况。

到2017年9月底,观致经销商网络共有109家,比一季度时的118家减少了9家,比二季度时的111家减少了2家,全服务店从二季度的人74家减少了3家到71家。

从整体来看,目前109家观致经销商网络的规模相比行业来说仍然偏低,经销商整体数量过低本来就是观致的短板,而且连续两个季度出现了持续关店的趋势。随着销量的下滑,这似乎并不是一个好的势头,或许蕴藏着一个恶性循环开始的危险信号。

目前的网络建设与“2016年年底将有150家经销商”目标相比,完成率只有73%左右,离2013年观致前董事长郭谦计划的“2014年底布局200家经销商”的目标更是相差甚远。2017年三季度经销商数量持续下降,反映了在销量和利润均无法保证的情况下,经销商对于观致持续经营的忧郁和观望态度。无论如何,经销网络将继续成为禁锢观致汽车销量提升的一大瓶颈。

“在中国这么广大市场,我认为至少要两三百家经销商才能够往前走。”2017年刚刚就任观致CEO的刘良此前对媒体表示。

从季度整体销量与经销商网络拓展的速度和单店的销售能力综合来分析,单店月平均销售的汽车数量也从2017年一季度的10台逐渐下滑到了8台,单店销售能力在进入2017年表现出了不断走弱的态势,可能与观致新的商务政策有关。

财报显示,2017年前9个月,观致的销售收入因受到销量大幅下滑的影响而出现了43%的同比下跌,而同期销售成本也出现了差不多43%的同比下滑。从销售收入与销售成本对比中可以看出,2015年销售成本与销售收入之间相差17%,到2016年这个差距增加到了20%,而到了2017年三季度销售成本与销售收入之间差别增加到了27%。在过去的近三年的时间,观致的销售成本始终高于销售收入,这样的商业运作不亏损基本是不可能的,并且还有不断扩大的趋势。

通过对2014-2017年观致共14个季度的销量、销售收入和销售成本综合分析可以看出,随着销量季度均值从2014年的1700台左右逐渐增加到2016年的6000台左右,再降到2017年三季度的3100台。观致的单车销售收入季度均值也逐渐从2014年的12.7万逐渐下滑到2017年三季度的10.9万元,而单车季度销售成本均值从2014年的14.2万逐渐下降到了2017年三季度的12.7万,单车收入年下降幅度为5%而单车成本下降幅度为4%左右,收入下降速度快于成本的下降幅度,因此造成了观致在有车上市以来的四年里一直持续不断亏损。

从总的单车平均收入与单车平均成本的对比可以看出,观致从2014年一季度平均每卖出一辆车亏损1.5万元到2017年三季度平均每卖出一辆车便要亏损差不多2.9万元,这就不难理解为什么观致从2014年开始正式卖车以来每年分别亏损22亿、25亿、19亿和2017年三季度的亏损6.1个亿了。

根据观致的财报, “由于成本削减措施效果明显”,2017年三季度观致的亏损仅为2.85亿人民币,较去年同期的4.65亿降低了31%。2017年前三季读观致共亏损6.1亿,比去年同期13.55亿降低了55%左右,反映了“成本屠夫”刘良削减成本的力度。

根据2014-2016年前三季度平均亏损占年度亏损的65%来推断,2017年全年观致的总亏损依然会维持在8-10亿元左右。当然也不排除赶在“金主”到来前“加速亏算”的可能性。

这样的话,《汽车海外并购》和《智能电动汽车》推算,从2011年“奇瑞量子”正式更名为观致汽车至今的7年时间里,到“大金主”正式入主观致,观致汽车的累计亏损估计将达到105亿人民币左右。105亿的窟窿确实需要真正的“大金主”才行。

EBITDA“改善”

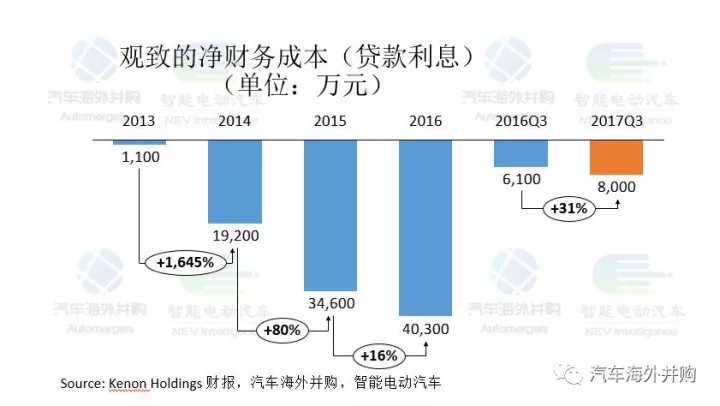

从2016年年报起,观致外方母公司Kenon在财报中特意增加一个附件来解释观致的非国际财务准则下(non-IFRS)的EBITDA(税息折旧及摊销前利润)的定义,特意强调了观致在非国际财务准则下(non-IFRS)的EBITDA的改善情况,也就是其税息折旧及摊销前利润,是EarningsBefore Interest, Taxes, Depreciation and Amortization的缩写,即未计利息、税项、折旧及摊销前的利润。

相比企业一般企业采用的衡量企业主营业务盈利能力的EBIT(息税前利润),EBITDA多了DA,这个DA是Depreciation(折旧)和Amortization(摊销)。观致强调EBITDA,无非是说,前几年研发等费用的大额摊销影响了现在的业绩,大家应该剔除掉这些“前人”造成的摊销包袱来看待现在观致业绩的持续改善。

如果用调整的EBITDA测算,2015年观致总亏损25亿,除去前几年借贷造成的净财务成本、贬值以及无形资产摊销等的8个亿,调整的EBITDA总亏损应该在16.6亿左右,而2016年总亏损19个亿,除去前几年因高额借贷造成的净财务成本、贬值以及无形资产摊销等的11个亿,2016年观致调整的EBITDA总亏损应该是7个亿。同样,2017年前三季度总亏损6.1亿,剔除净财务成本、贬值以及无形资产摊销等因素,调整的EBITDA则从亏6.1个亿的亏损变成了亏3.36个亿,亏损幅度收窄了45%。

《汽车海外并购》和《智能电动汽车》认为,观致通过各种努力降低成本、减少亏损的路径是正确的,应该继续坚持,同时还应该继续研究和实践各种提升销量的方法,在短时间内迅速做出“业绩”,迎接“大金主”的到来。费劲心思来解释不同准则和算法,对于增加销量、减少亏损帮助不大。

财务成本方面,由于持续不断的借贷和汇率市场的波动,观致在整体上降低成本的大背景下,其净财务融资成本却始终在高位徘徊,从2013年的1100万一路狂飙到2016年的4.03亿,增加了近40倍。2017年三季度,观致的净财务成本同比增长了31%到8000万元,反映了观致过去几年收入增长乏力,但却面临因高额借贷而带来的利息支出迅速增加的尴尬局面。本来就没钱,还得把真金白银拿出来去偿还“黄世仁”的利息。

从负债情况来看,截止到2017年9月30日,观致共有不包括股东借款在内的贷款共计50亿元左右,流动负债30亿(不包括股东借款,但包括应付账款22亿),包括现金和现金等价物在内的流动资产15亿。这些与二季度相比基本没有大的变化。

目前观致应该偿还的到期借款为一笔30亿元,一笔12亿和一笔7亿(共计49亿)。经过“八寸不烂之舌”苦口婆心地协商“努力”,观致的借款方7月份已经同意将到期的30亿元借款偿还期限延迟到2019-2022年偿还 (债换股的约定豁免到了2020年7月),而即将于2017年8月份到期的12亿借款的偿还期限仍在协商中,(一季报时观致曾说这笔贷款可延迟到2019-2024年偿还)。

Kenon在财报中表示,目前上述49亿借款(30亿+12亿+7亿)观致已经全部使用。“但观致仍然需要进一步的外部融资,用于满足研发和日常运营所需。”

缺钱,紧急缺钱,撑到宝能迈进大门,是2017年这个干冷无雪的冬季观致一直在面临的最主要的问题之一。

于是,我们看到了慷慨的宝能二季度紧急拿出了3亿元付款,8月又拿出了7亿预付款,11月又拿出了5000万紧急预付款(三次共计10.5亿元人民币)。否则,按照观致平均每个月亏一个亿的速度,真不知观致是否撑到宝能迈进大门的那一刻。

此前,观致的外方母公司Quantum(2007)LLC 已于2017年4月21日将其持有的50%观致股份中的大约10%质押给了中方母公司奇瑞投资。

宝能的计划

面对上述销量萎靡不振、单车亏损持续、债务高企和银行利息等净财务成本维持高位的大背景下,宝能在入股时显得相当谨慎,长江产权交易所的首次“流拍”,从一个侧面反映了宝能对如何面对“发展传统燃油车和新能源汽车”双管齐下的观致“两栖战略”、如何盘活这块窟窿遍布的资产的问题十分犹豫。在经过四处求证之后,宝能毫不犹豫地为观致确定了未来新能源汽车的发展方向。

虽然宝能仍在四处并购(宝...昌...),也在10月19日与杭州富阳区政府和杭州新天地集团签订涉及年产30万辆新能源汽车项目,总投资约140亿元,项目内容主要包括新能源汽车生产、测试、研发、总部楼宇及电机、电池、电控“三电”等配套核心零部件生产。11月21日,宝能集团与昆明滇中新区管委会签订战略合作框架协议。宝能将在昆明、滇中新区投资建设六大项目,其中一个是拟在昆明经开区和空港经济区建设50万辆新能源汽车整车及零部件项目。

但对于新能源汽车行业来说,有钱并不一定就能成功,行业新兵更是如此,站在遍地窟窿的观致基础上,任性地宝能仍将面临诸多挑战。

来源:第一电动网

作者:汽车海外并购

本文地址:https://www.d1ev.com/kol/60065

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。