本文主要从韩国电池企业如何在欧洲和美国车用锂电池市场占据主导地位做一些跟踪和汇总,对比韩国与日本电池企业的策略差异,探讨未来随着欧美车企自身深度参与锂电池单体制造以后相应的市场变化。

同时,本文还将探讨电池企业在乘用车电气化过程中遇到的困难,这些困难也是未来中国电池企业从高补贴刺激中抽身时,电动汽车企业和电池企业要面对的共同难题,成本下降和持续投入是非常磨练人的,有市场的地方就有竞争,以下我们通过LG化学、三星SDI和SK三家韩国企业,看看车用电池行业的历史和未来。

韩国电池企业的总体特点是:

在动力电池领域耕耘时间比较久,都与欧美车企取得了长期的合作。

总体利润一直压在一个很低的幅度,都在慢慢积蓄实力。

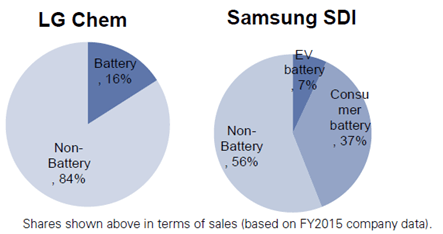

在多元化前提下,都把(动力)电池业务作为战略发展的业务来对待。

由于本国市场狭窄,韩国动力电池企业都着力深耕欧洲、美国和中国市场,采用的实际战术是通过长期的低利润和核心技术培植,来与欧美车企进行深度战略合作。

图1主要市场未来的电动乘用车发展预测

LG化学1998年正式开始研发锂离子电池,1999年实现量产,发展时间晚于日本厂商。2009年,LG化学与韩国现代起亚合作,首次将自家生产的锂离子电池应用于商用混合动力车。

LG化学是以化学品和材料为基础的电池公司,经过数十年的深入研究、建立配料和发展化学品的经验,利用核心专业知识让电池技术渐进发展。电池的关键因素是材料,在材料领域获得竞争力,有助于规模化和降低成本,LG化学还对材料特性进行持续改善,形成了规模经济效应。

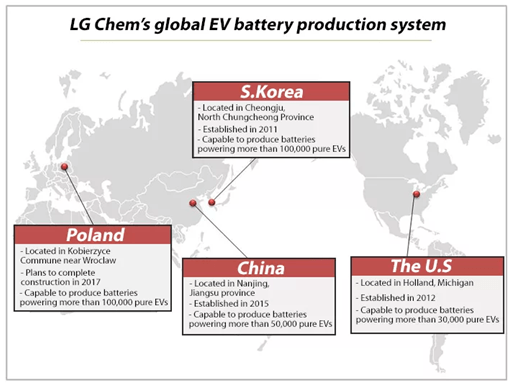

如下图所示,LG化学先后在各个地方建立了工厂和办事处。

图2 LG化学的全球工厂设施

通过以下图表可以看到各个区域工厂的运营情况,LG化学在与车企打交道的过程中,处于持续投入且持续烧钱的状态中。LG化学南京的损失有点惨,不过这也是有特殊的原因,我们下面逐个来分析。

表1 LG化学各个工厂的运行情况

1)韩国 HL Green Power Co:

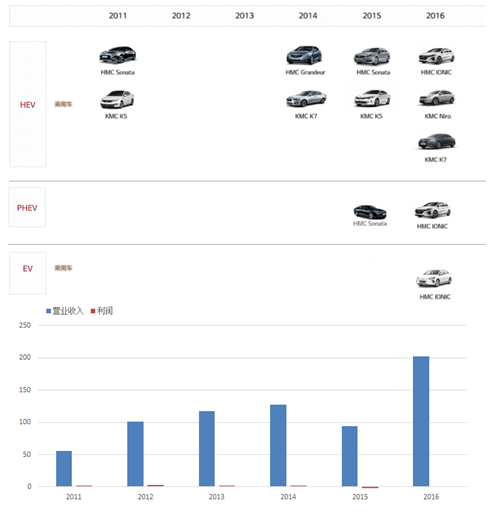

现代摩比斯(Hyundai Mobis Co.)近日宣布,现代摩比斯和LG化学合资建立了车用锂电池合资公司,分别控股51%和49%。从资产一栏中,我们就能看到两家股东持续投入,现在资产达1.39亿美金。 仔细看细节,从2011年开始,LG化学为现代一共开发了三代HEV电池系统;一代PHEV电池和一代BEV的电池系统,合资企业总共盈利509万美金,LG化学是通过薄利来维持本国车企的生意。

图3 LG化学与现代的合作基本看不到利润

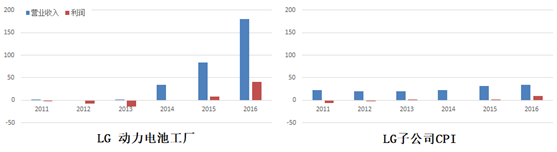

2)美国LG化学工厂和子公司CPI

2007年,LG化学通过子公司Compact Power Inc获取一定的工程制造能力,也赢得了通用Volt的项目(2008年进行筛选),然后做出决定在美国密西根投资工厂运营,仔细看这两个实体的运营情况:

初期是通过子公司CPI来进行运营的,由于太乐观地估计了这个市场,使得之前在密西根的工厂投资计划受到困扰

随着后续Volt、Spark、Focus持续推出,整个电池工厂的供给开始充满活力

2017年,Bolt EV这个60度版本的产品续航提高,LG电池出货量和销售额都持续增长

从这个趋势来看,LG化学在美国的业务是相对健康的,也迈入了一个相对正常的轨道,不过这么多年,LG化学在美国这两个实体也只挣了297亿韩元(2700万美金)。

图4 LG化学在美国的两个实体的情况

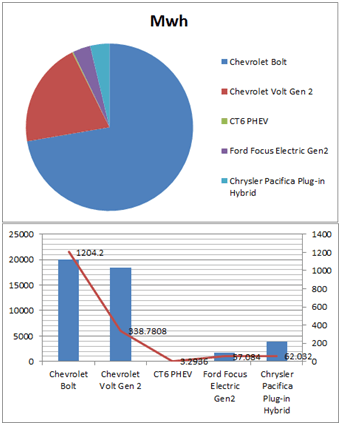

表2 LG化学在美国供应的三大美国汽车公司情况

汽车公司 | 车辆 | Kwh | |

2017 | 通用 | Chevrolet Bolt | 60 |

2015-2016 | Chevrolet Spark | 21 | |

2011-2015 | Chevrolet Volt Gen 1 | 16 | |

2014-2015 | ELR PHEV | 16 | |

2016-2017 | Chevrolet Volt Gen 2 | 18.4 | |

2017 | CT6 PHEV | 18.4 | |

2012-2016 | 福特 | Ford Focus Electric Gen1 | 23 |

2017 | Ford Focus Electric Gen2 | 33.5 | |

2017 | FCA | Chrysler Pacifica Plug-in Hybrid | 16 |

2017年总体看下来,大容量的纯电动乘用车,在与车企协议分解成本条件下,总体的产能爬升过程中起到了非常重要的作用。

图5 2017年LG化学美国市场的动力电池出货量

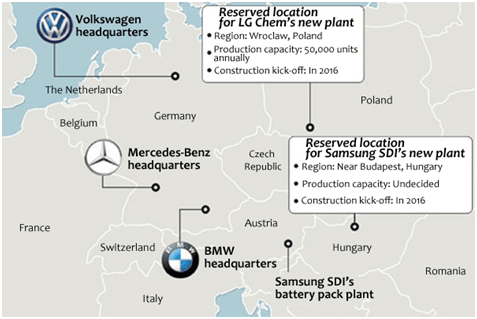

3)欧洲的工厂LG化学 Chem Wroclaw Energy Sp. z o.o

LG化学日前在波兰开工建设电动汽车电池生产工厂,这是LG化学位于欧洲的首个大规模电动汽车锂电池生产基地,建成后将大大提高LG化学在欧洲的生产能力,巩固LG化学在全球电动汽车锂电池市场的领先地位。

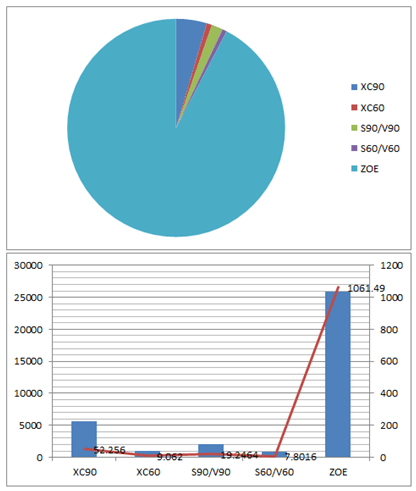

LG化学在波兰西南部城市弗罗茨瓦夫的电动汽车锂电池工厂占地面积达4.13万米,投资规模为3.87亿美金。LG化学的之前主要客户主要是雷诺(ZOE项目)、Volvo(V60和SPA平台),还有奥迪(Audi)的一个项目。

表3 LG化学与欧洲车企的合作情况

欧洲车企 | |

雷诺 | ZOE |

V60、XC90、XC60 | |

标志雪铁龙 | 数款车型 |

捷豹路虎 | 2018 I-Pace |

MEB项目 | |

奥迪 | A6 PHEV |

梅赛德斯奔驰 | 商用车备选 |

如下图所示,工厂电池的出货量完全由大容量的纯电动乘用车直接推动。

图6 2017年欧洲市场LG化学的供应情况

在德国车企推动大容量(80Kwh)以上电池的过程中,整个电池量的供应也就非常关键,因此LG化学需要直接在距离需求方较近的地方提前布局。

图7 在欧洲持续的需求将是LG化学的持续动力

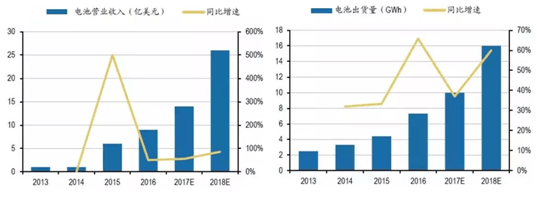

最后从整体来看LG化学在电池领域业务的数字,从下图来看可能比较准确,我们可以对比其动力电池在整个业务的构成,随着出货量的增加,比重也持续提升,到2017年已经到达3Gwh以上。

图8 Bloomberg中有关动力电池业务的收入和出货量的描述

LG化学在电池材料科学方面拥有超过400名工程师,技术高手云集,使得LG化学能够通过更好的材料工程来提高电池容量和寿命,以及建立有效的容量窗口,同时不降低电池性能。从技术路径来看,LG化学的电芯在HEV、PHEV和EV上都有推进。与车企长期在PHEV合作之后,在EV电池领域有很大的跳跃式的应用,尤其是在三元领域应用较快。

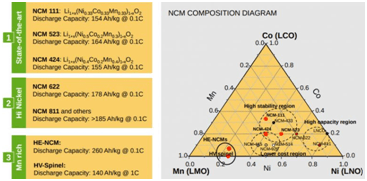

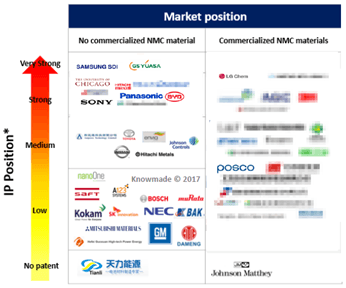

图9 NCM和IP的情况

目前整个乘用车EV电池领域的主要目标是将推动成本的降低。电池的成本结构,制造方面并不占很大比重,大约60%的成本都涉及到材料,而电池制造商的材料成本主要是采购材料,这在很大程度上受到规模化和材料性能特征的影响。降成本的有效措施,主要是减少净材料成本,通过更好的设计、定制调整材料属性等等。

在资源端,LG化学向Kemco公司投资10亿韩元(约合89.7万美元),获得了后者10%的股份。Kemco是韩国的硫酸镍(nickelsulfate)供应商,LG化学旨在借该笔投资来获得稳定的供货,因为硫酸镍是锂离子电池的核心材料。

澳大利亚锂矿企业Pilbara Minerals(在澳大利亚西部资源丰富的Pilbara地区开发PiLG化学angoora锂钽矿)与韩国企业(包括LG化学)在韩国合资建造锂加工厂,拟建设的加工厂投资3.09亿美元,年产能高达30,000吨氢氧化锂,计划于2020年1月投产。

加之以前在包括材料、电芯、电池系统甚至是动力总成系统的持续投入与深耕,LG化学整个大集团的战略优势进行了系统性的储备,未来其在动力电池市场的竞争力非常值得关注。

小结:

通过LG化学与外部车企的合作发展历程,可以发现,选择合适的持续供货量和成本的平衡点,是电池企业非常重要的生命线。在外部没有大量输血的条件下,如何在未来的市场和技术变化条件下活得更好,则是动力电池企业下一个五年持续的话题。

来源:第一电动网

作者:朱玉龙

本文地址:https://www.d1ev.com/kol/59603

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。