国内燃油车禁售研究的推进和新能源积分政策的落地,意味着我国新能源汽车正式进入产业化发展阶段,这也间接推动了商用车新能源化进程。目前国内已有20个省市明确了公交电动化的时间表,大部分都将于2017年~2020年实现公交电动化。

一、新能源客车市场总体表现

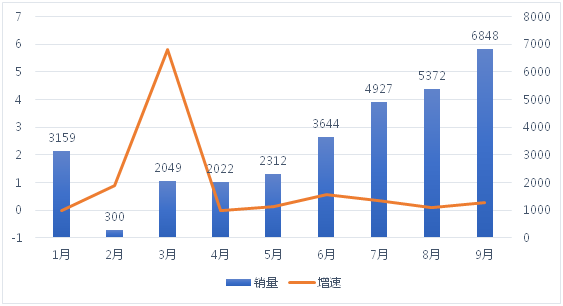

2017年1-9月,国内新能源客车累计上险量为30633辆,纯电动客车持续保持缓慢增长。其中,9月份上险量6848辆,环比增长27.5%,同比增长1.2%。

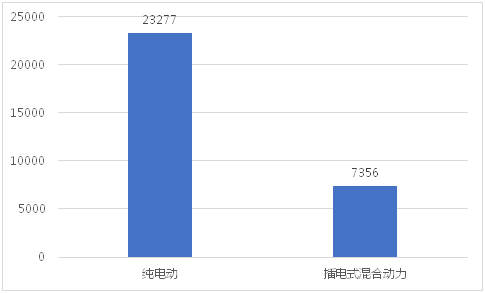

从产品动力类型看,纯电动客车继续巩固主导地位,插电式混合动力客车为辅,氢燃料电池客车处于初始研发推广阶段。1-9月纯电动客车上险量达到23277辆,占比达76%,其中,9月份纯电动客车占比为82%。插电式客车上险1257辆,占比相比8月继续出现滑落。

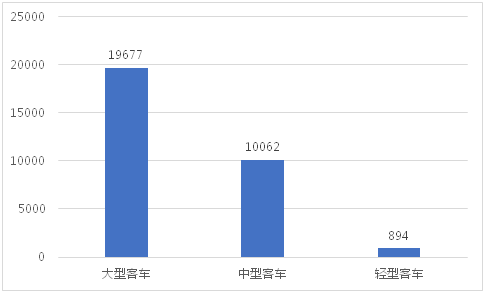

纯电动大型客车上险仍占据主流,中型客车需求进一步提升,轻型客车稳定。1-9月新能源大型客车上险占比64%,中型客车占比33%,轻型客车占比为3%,较前八月相比较,中型客车占比提升2%。

二、新能源客车市场区域发展情况

纵览国内各省市的新能源客车市场,可以发现具有较明显的政策导向性,新能源汽车产业基础相对雄厚的区域,新能源客车推广的数量具有比较优势。结合国务院《“十三五”现代综合交通运输体系发展规划》提出的“打造安全、便捷、高效、绿色的现代综合交通运输体系”的目标,各省市在客车行业政策调整结束后,纷纷明确了地方新能源客车推广计划和补贴标准,其中公交电动化政策明朗的省市,电动化时间表靠前的省市,纯电动公交销量及保有量不断增大。

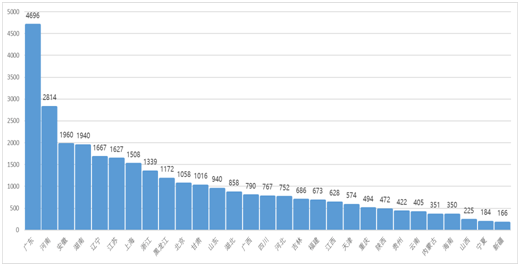

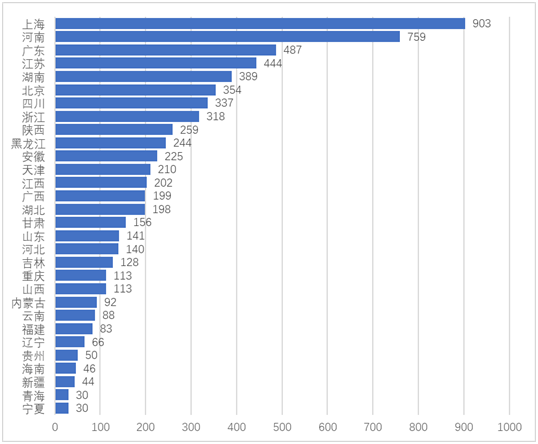

2017年1-9月份新能源客车上险量TOP10区域依次为广东、河南、安徽、湖南、辽宁、江苏、上海、浙江、黑龙江、北京、甘肃。其中,上海新进入前十,山东则退出前十。

截至9月底,我国新能源客车区域推广基本上形成了三大梯队:其中,广东和河南销量分别为4696辆、2814辆,市场份额分别为15.3%、9.2%,为新能源客车第一梯队;安徽、辽宁、湖南、江苏、浙江、黑龙江、上海、甘肃、山东等省市新能源客车累计销量达15500辆,单一市场新能源客车销量在800~2000辆的区段范围,且份额比例均超过3%,为第二梯队;陕西、重庆等省市市场销量在800辆及以下,单一市场份额均小于3%,为第三梯队。

由此可以判断,当前我国新能源客车的市场推广应用暂时离不开资金和政策扶持,与此同时,具有新能源汽车产业基础的城市更有推广新能源客车的动力。

三、新能源客车品牌推广应用分析

1、品牌市场表现

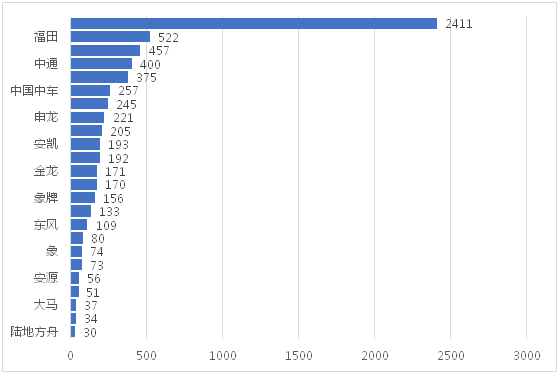

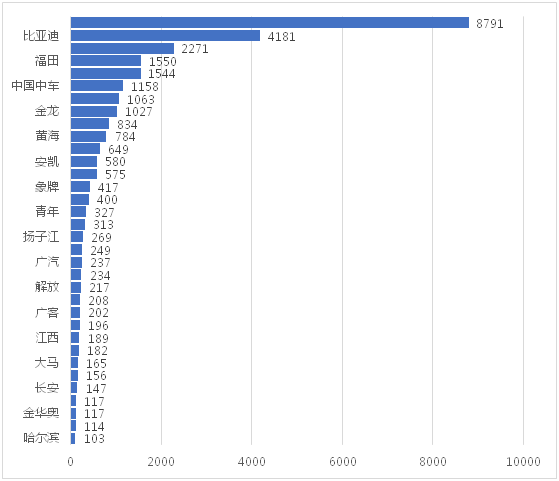

2017年9月,我国新能源客车销量6848辆,郑州宇通、福田、比亚迪、中通、舒驰销量排名前五。

2017年1-9月,我国新能源客车累计销量30633辆,宇通、比亚迪、中通、福田、广通客车销量排名前五,集中度为59.9%!其中,宇通新能源客车销量8791辆,市场份额达28.7%,比亚迪累计销量4181辆,市场份额达13.65%。宇通、比亚迪、中通、福田、广通客车、中车的市场领先地位总体稳健。

2、竞争格局分析

现阶段,我国新能源客车格局早已经今非昔比,过去“一通三龙”的格局已一去不复返。

除传统主流客车厂商外,比亚迪、珠海广通(银隆)、中国中车等具有三大电核心技术的新进入者已成功进入新能源客车领域,直接颠覆了传统客车行业格局。传统客车宇通、中通、福田的市场地位依旧不可撼动,受益于过硬的产品品质和技术储备,而新进入者则是受益于三大电核心零部件的自制和整车集成优势,成为新能源客车行业领先者,这些新进入者对行业传统竞争格局的扰动力量不容小觑。

以比亚迪和广通客车为例。尽管“暂停三元锂电池客车列入新能源汽车推广应用推荐车型目录”已经解禁,但国内新能源客车动力电池仍主要采用磷酸铁锂电池。比亚迪的磷酸铁锂电池技术在全国乃至全球处于领先地位,比亚迪因此具有新能源客车和动力电池的自制和集成优势,从而迅速跻身新能源客车行业列强。

广通则在钛酸锂电池客车方面迅速形成竞争优势。目前国内新能源客车主要有三元锂、磷酸铁锂、钛酸锂三大技术路线,但广通的钛酸锂新能源客车能够在5-15分钟内快速补电,不仅可以解决充电难问题,还可以很好满足城市公交的运营要求。国内新能源汽车政策已经认可快充类纯电动客车并给出了明确补贴标准,快充类纯电动客车因此迎来利好,广通客车借此基于成为行业“黑马”。

随着行业良币驱劣币、补贴逐步下滑、动力电池制造成本进一步下滑,新能源客车行业有望进一步集中,传统豪强和具有三大电核心零部件总成的客车企业将成为行业主流,强者恒强。未来一段时间,宇通、比亚迪、中通、福田、广通客车等将持续成为新能源客车行业的中坚力量。

3、各品牌在不同区域的推广应用

截至2017年,我国浙江、武汉、山西、南昌、台州等40个省市陆续出台了约40来项目新能源汽车相关补贴政策,大多省市基本上形成了通用规则,补贴标准为国家补贴的50%。

参照2015年四部委联合发布的新一轮新能源汽车补贴政策,基本上定了补贴退坡的基调。2017 年新能源客车国补贴出现较大下滑,且地方补贴不得超过中央补贴的 50%,而补贴细则越来越倾向于扶持大型客车,这在较大程度上引导了新能源客车的产品结构发展方向。

从2017年历月各区域推广应用的新能源客车情况来看,公交集团要么采购本地新能源客车,要么采购国内TOP5客车品牌(宇通、比亚迪、中通、福田、广通)的产品,具备技术实力和关键零部件自制能力的新能源客车企业逐步受到各地方政府的青睐。本文仅以9月份新能源客车行业TOP区域市场表现为例分析这一格局,前8个月同样适用。

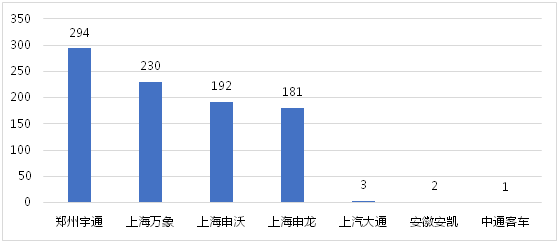

2017年9月,我国新能源客车销量6848辆,主要分布于上海、河南、广东等城市。值得一提的是,上海新能源客车销量暴增,跻身TOP10销量大省。

2017年9月份,上海区域新能源客车上险量为903辆。其中郑州宇通拿下294辆客车,占比达到32.6%,剩余67.4%的市场份额主要被上海万象、上海申沃、上海申龙三大本地土车企分食,这表明上海区域既有优选行业竞争力品牌,同时也更多考虑了上海本地品牌。

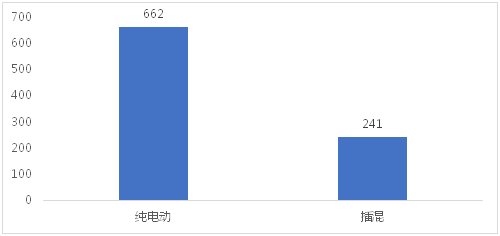

技术路线方面,以纯电动客车为主、大型客车为主体。上海区域纯电动客车上险量为662辆,市场份额占比达到73.3%;插电式混合动力客车占比26.7%。

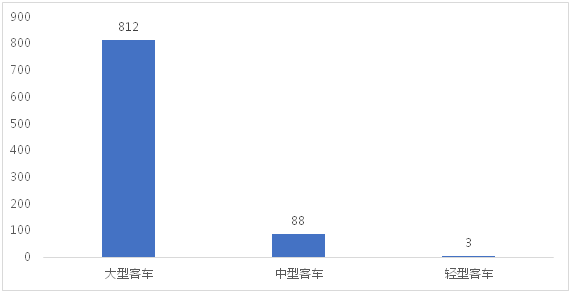

车型结构方面,上海区域新能源大型客车销量812辆,为典型主销车型,占比90%;其中新能源中型客车88辆,轻型客车3辆。

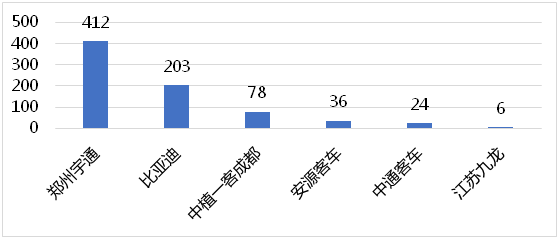

2017年9月份,河南区域新能源客车上险量为759辆,继续保持亚军位置。其中宇通客车继续发挥本地企业优势,销量达412辆,占比达到54.2%,比亚迪、中植、安源客车等共同占45.8%份额。

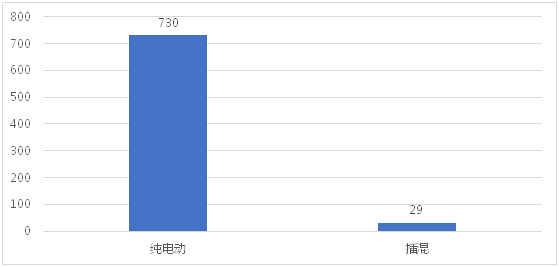

技术路线方面,河南区域纯电动客车上险量为730辆,市场份额占比达到96.2%;插电式混合动力客车占比3.8%。

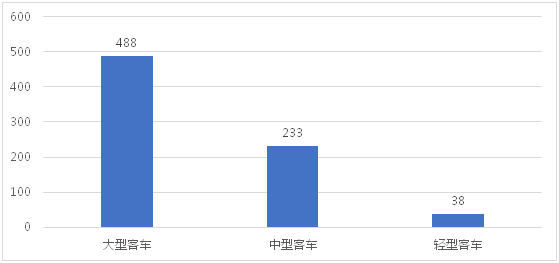

车型结构方面,河南区域新能源大型客车销量488辆,为典型主销车型,占比64.3%;其中中型客车233辆,轻型客车38辆。

河南新能源客车主要以宇通客车为主,兼顾比亚迪、中植、安源新能源客车,本地与外地品牌比例接近50%:50%,外地品牌基本上都为行业竞争力品牌。而车型方面,以纯电动客车为主、大型客车为主体。

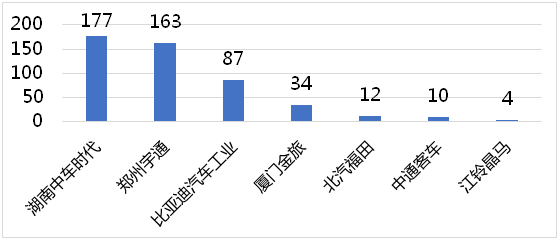

2017年9月份,广东区域新能源客车上险量为487辆,其中广州285辆,占比高达58.5%。本土品牌比亚迪占比17.8%,宇通、中车时代、金旅、福田、中通客车等占据了82.2%份额。

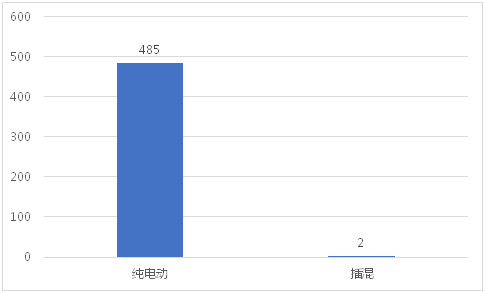

技术路线方面,广东省纯电动客车上险量为485辆,市场份额占比达到99.6%;9月份插电式混合动力客车仅2辆。

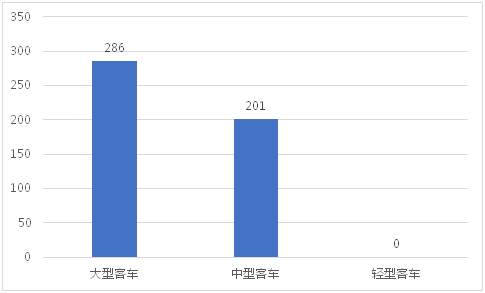

车型结构方面,广东区域新能源大型客车销量286辆,为典型主销车型,占比58.7%;其中新能源中型客车201辆。

广东新能源客车品牌较为分散,外地品牌较多,囊括了宇通、中车时代、中通、比亚迪等四大Top5新能源客车品牌车型。车型方面,则以纯电动客车为主、大中型客车为主体。

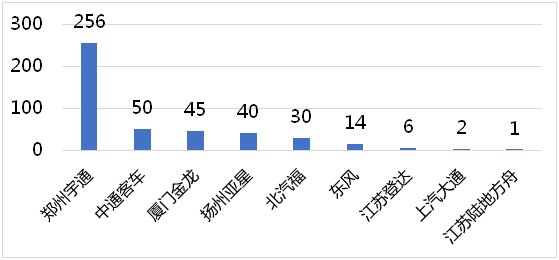

2017年9月份,江苏区域新能源客车上险量为444辆,其中宇通客车上险256辆,夺得该区域冠军头衔,占比达57.7%,江苏本地新能源客车品牌上险量相对较少。

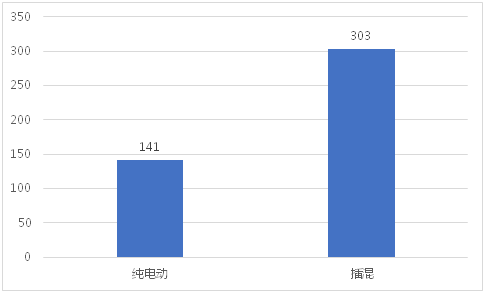

技术路线方面,江苏省纯电动客车上险量为141辆,市场份额占比达到31.7%;插电式混合动力客车303辆,是国内较为重视插电式混合动力客车的省市。

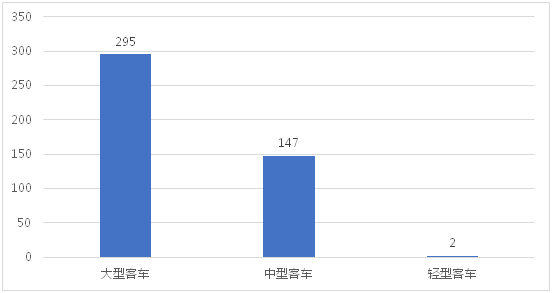

车型结构方面,江苏区域新能源大型客车销量295辆,为典型主销车型,占比66.4%;其中新能源中型客车147辆。

江苏新能源客车市场上宇通一枝独秀,以外地实力品牌为主,超过一半车型为插电式混合动力车型,大中型客车为主体。

2017年9月份,湖南区域新能源客车上险量为389辆,其中长沙217辆,郴州120辆。品牌方面,以比亚迪新能源客车上险量为最多,有117辆,宇通客车、北汽福田上险量也均超过100辆,外地知名新能源客车品牌占比达88.5%,本地中车时代仅11.5%份额。

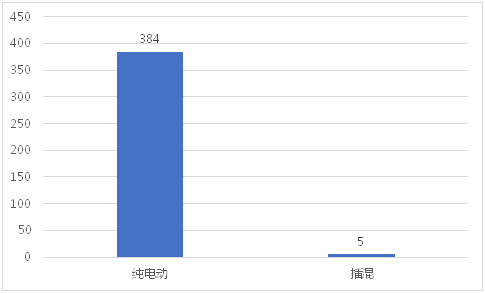

技术路线方面,湖南省纯电动客车上险量为384辆,市场份额占比达到98.7%;插电式混合动力客车5辆。

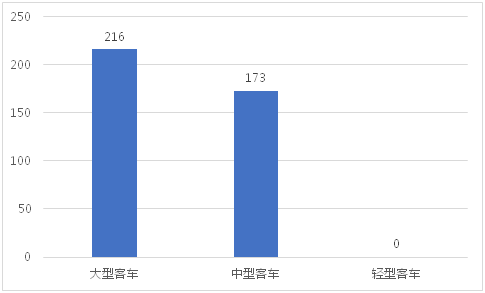

车型结构方面,湖南区域新能源大型客车销量216辆,为典型主销车型,占比55.5%;其中新能源中型客车173辆。

湖南新能源客车品牌相对分散,以宇通、比亚迪、福田、中车时代为主,基本上只采用纯电动客车,大型客车为主流。

4、新能源客车品牌发展展望

历经了上半年补贴退坡、推广目录重审、市场透支等因素影响,

2017年新能源客车市场相对冷淡,但这也给领先品牌带来了更多机会。

补贴政策扶持力度减弱,偏向于扶优扶强。据权威渠道消息,2018年新能源客车补贴政策或将调整,并不是直接降低20%那么简单,而是结合动力电池技术实际水平设立以技术指标为参考的补贴政策,梯次降低补贴额度,实现技术标准提升与补贴额度降低,并同步推进。这将淘汰过度依赖补贴生存的企业,预计未来3年,国内70多家新能源客车企业的淘汰率将达50%以上。

地方保护主义逐步弱化,新能源客车的行业竞争将白热化,技术领先的客车企业将脱颖而出。国内新能源客车前五强企业均具备核心零部件自制与整车集成匹配及生产制造能力,采购及生产成本偏低。相关企业已经成功渗透到各省市,将进一步扩大各自技术优势和规模优势,提升市场占有率。就目前而言,宇通、比亚迪、中通、福田、广通品牌仍是具有明显的比较优势。

突破动力电池能量密度或持续提升三元锂电池安全性的客车企业将具备强大竞争优势。总体而言,我国新能源客车市场基本上进入了“政策+市场”双轮驱动的过渡时期,补贴政策或将影响新能源客车行业的竞争格局、新能源客车产品结构;技术突破,特别是动力电池能量密度或安全性水平,将决定企业的未来竞争力和行业地位。

四、相关建议

尽管上半年受补贴退坡影响,抑制了部分更替需求,但随着行业对2017年补贴滑坡的消化以及综合成本的进一步下降,基本上可以判断第四季度将是新能源客车企业2017年冲销量的重要时间段。在此,谨向客车行业提几点建议:

1、提前应对补贴政策优化调整,做好新能源客车全面市场化竞争的准备;

2、不断消化吸收先进客车制造技术与提升产品品质,持续提升整车集成匹配水平,加快核心零部件技术的研发和技术储备;

3、积极推进客车行业的兼并重组;

4、坚持走出去,加快发力欧美国际市场。

来源:第一电动网

作者:智电汽车

本文地址:https://www.d1ev.com/kol/57997

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。