中国新能源汽车市场在2020年也显现出了诸多新的变化趋势,值得我们进行深入分析。目前有关2020年国内市场分析大都依据的是整车销量,然而我们通过常识就可以知道,售出一辆价格为3万元的五菱宏光Mini EV与一辆30万元的特斯拉Model 3对于公司财务表现的影响是有很大差别的。因此,基于销售收入的分析能够带来更多有价值的信息。但是想要收集所有公司的营收数据是十分困难的,尤其是对于绝大多数的非上市公司,其财务数据不向社会公开。因此,我们必须找到一套替代方法尽可能的估算每家公司的营业收入。

营收预估 = 年销量 x (最高售价 + 最低售价) / 2

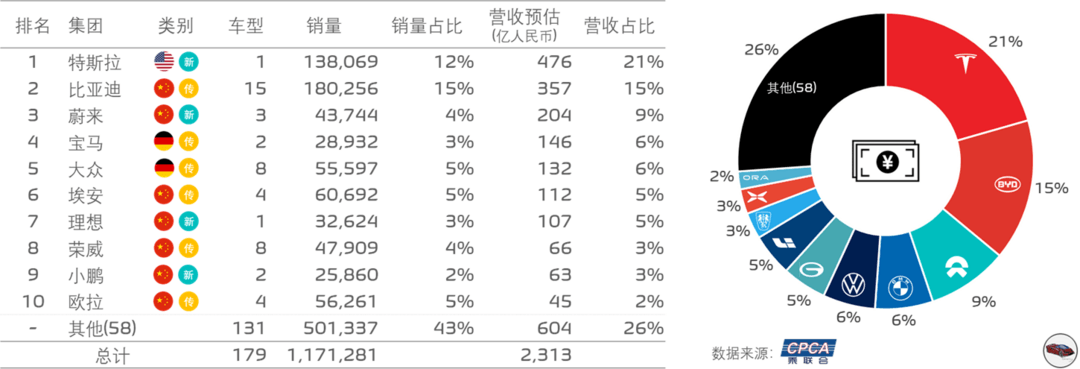

这里我们将采取上面的计算方法,以车型销量和车型平均售价的方式估算每款车型在2020年所实现的销售收入,再按照品牌或集团公司进行加总统计。车型销量将采用乘联会数据,因此不包含进口新能源车型,销售价格则参考第一电动网数据。依据这套方法,我们估算的2020年国产新能源汽车的市场规模约为2,313亿人民币,较2019年的1,712亿增长了35%。

必须强调的是,这样的估算并不精确。以此方法估算的营收数据在绝对值方面并无太大现实意义,但在比较不同品牌或公司收入的相对性方面有一定的参考价值。比如特斯拉发布的公告显示其2020年在中国市场的营业收入为66.62亿美元,约合430亿人民币。而通过上述方法估算的营收为476亿人民币,与实际情况存在大约10%的误差。理想汽车也刚刚发布年度财务信息,其全年汽车销售收入约为93亿人民币,与我们估算的107亿误差约为15%。虽然估算值与现实之间存在不小的误差,但两个品牌的营收预估差距却一定程度上反映了实际的营收差距水平,可以进行有限度的参考比对。为了能够在相同的尺度下比较不同公司的营收水平,我们将统一采用估算方法,而不对部分公司营收按照官方公告进行修正,下文有关营收预估的数据分析都是基于这样的方式进行的,特此说明,仅供参考。

国产新能源汽车车系格局

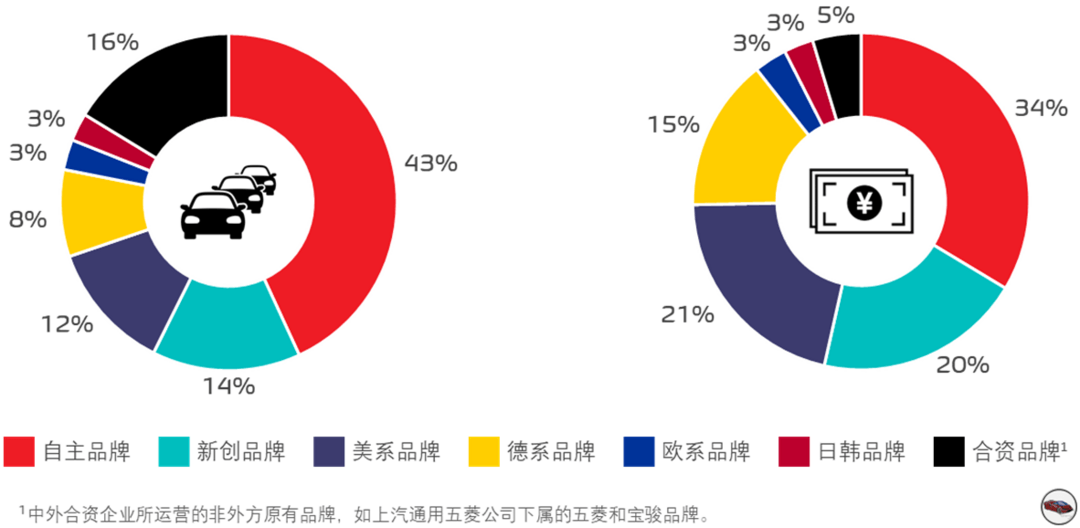

从销量数据来看,由中国公司主导或参与运营的新能源汽车品牌,包括自主、新创与合资品牌占据了近四分之三的市场比重,赢得了国内市场的主导权。然而从营收预估的角度来看,中国品牌的市场份额则下降到了不足60%,其中自主品牌份额最大为34%左右;新势力们有不小的成长,取得了20%的份额;而合资品牌的缩水幅度最大,仅有5%的市场占有率,处在整体市场的末段。

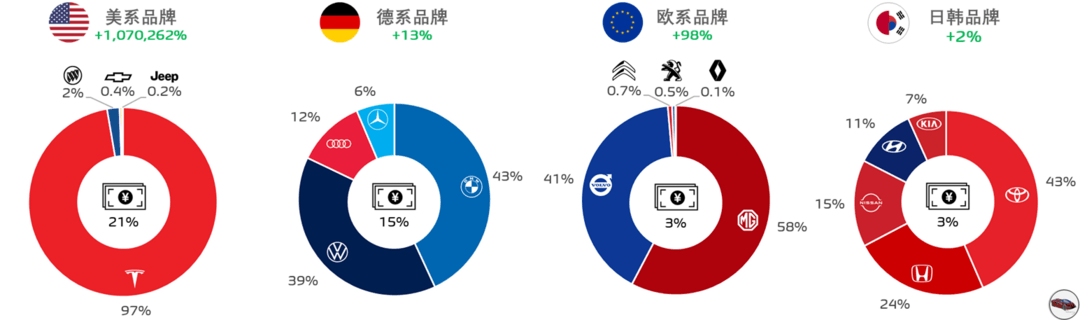

在所有的国外品牌中,美系和德系的营收份额具有一定的规模体量,其中美系最高,德系次之。相比之下,其他欧洲品牌和日韩品牌在新能源汽车市场中处在边缘位置,营收份额分别仅有3%左右。对于在燃油车领域拥有很大市场优势的日系品牌而言,这样的市场表现显然令人大跌眼镜。在2020年中,国内市场中每个车系板块都显示出了独特的发展趋势,我们将在后文进一步探讨细节。

变化一:马太效应显著

以营收份额来为各个品牌排序,特斯拉无疑是2020年中国市场上的最大赢家,仅凭一款车型就占据了超过五分之一的市场份额。而前四位的品牌营收总和就超过了全部的一半以上,前十位的品牌更是占到了近四分之三,而剩余的近60家品牌只能分得四分之一的市场份额,其中11到20位的品牌各自占比在1%到2%之间,最末段48个品牌则分别占比不足1%,市场份额明显向少量的头部企业集中。

这样“强者更强”的马太效应在2021年中有很大的概率会继续强化,其根本原因在于头部企业可以将营收转化为持续提升产品和服务的资源,同时有业绩加持也可以更加便利的对外融资,从而进一步扩大在市场中的优势。相反的,末段企业则缺少必要的资金支持,维持基本运营尚且困难重重,更难有余力提升自身的竞争力。在传统燃油车领域有一定优势的企业尚可以用燃油车业务补贴新能源业务,而缺乏其他营收来源的公司尤其是新创公司则不得不向外融资才能获得继续发展的资源。因此在未来相当长的时间里,显著的马太效应恐怕还会是市场中的常态。

变化二:车型高端化,尤其是国产新创品牌

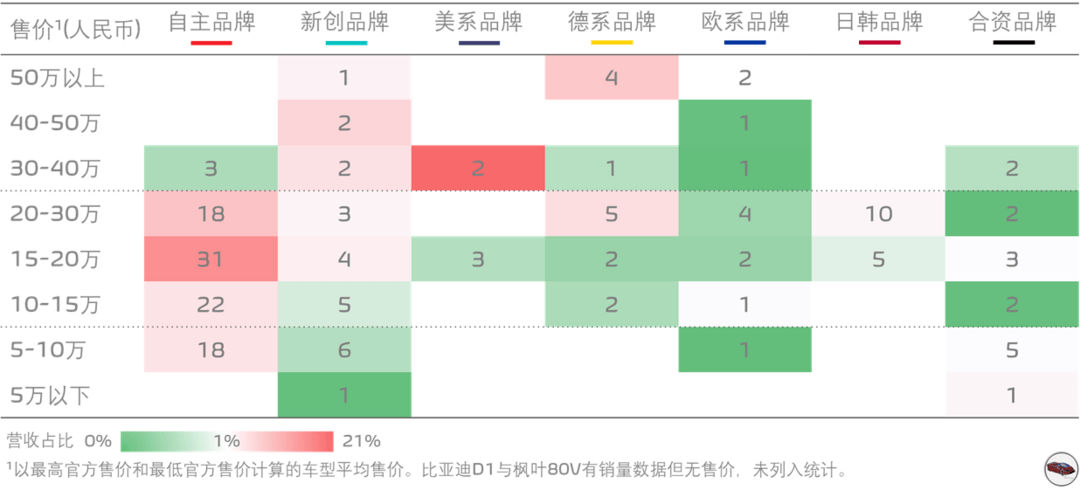

以整个新能源汽车的营收预估总和除以总销量来计算平均售价,2020年的新能源汽车平均价格为19.7万元,比2019年的16.8万元上涨了17%。由此可见,新能源汽车行业在整体上有高端化的趋势。

进一步观察各个车系板块在不同价格区间中的在售车型数量和营收比重,可以发现自主品牌与合资品牌的营收比重多集中于中低端市场,尤其是对于合资品牌而言,最大的营收份额来自于单价在5万元以下的市场区块,是最专注于低端市场的车系。日韩品牌的车型则全部集中在15至20万的价格区间之中,专攻中端市场。非德欧系品牌在整体上属于中端市场,但与日韩板块的高度集中不同,欧系板块中有两个主导性的品牌分别将营收重心向上下两端拉扯,其中沃尔沃虽然整体销量不高,却凭借高单价取得了一定的高端市场份额;而名爵则是通过一款畅销车型EZS攫取了相当的中低端市场份额。美系与德系则一如既往的代表了高端消费市场,延续了传统燃油车领域中的市场地位。这样低中高的车系市场划分基本上符合国内汽车市场的长期格局,并不在公众的意料之外。而最大的惊喜来自国产新势力品牌,他们的车型广泛分布于各个价格区间,营收则向中高端集中,以14%的销量攫取了20%的营收份额,毫无疑问拿到了高端市场的入场券,市场份额接近甚至超过了美系和德系这些传统的高端车系,成为了国产品牌迈向高端的主力军。

这样的变化趋势主要源自于新势力头部企业的品牌策略。蔚来和理想一开始就选择了高举高打,将自身定位成高端品牌,车型平均售价都在30万元以上,同时两家公司的月销量在2020年中不断攀升,从而推动了整个板块的高端化。小鹏汽车在2020年也在一定程度上调整了策略,没有延续G3的中低端路线,而是通过P7向高端发力,也占领了一定的高端市场份额。反面的例子就是威马汽车,由于固守中低端路线,产品力又显不足,威马的营收增长逐渐与三家头部新势力公司拉开了差距,今年一月威马的月销量更是被哪吒汽车超越,之前积累的先手优势已然不复存在。

不过随着五菱和欧拉等车型的热销,中低端消费市场开始加速启动,同时由于市场规模的限制,高端市场份额也不可能长期保持扩张,整个行业的高端化趋势很快将遭遇到天花板。因此,未来的新能源汽车市场各层次之间的发展将更趋于平衡。

变化三:各车系板块正在分化

在2020年的中国新能源汽车市场中,各个车系显现出了不同的发展趋势,各维度上都有了不同程度的分化,在动态中向新的市场格局演进。因此,我们将分别分析每个车系板块的具体情况,尝试探究未来可能的发展脉络和整体格局。

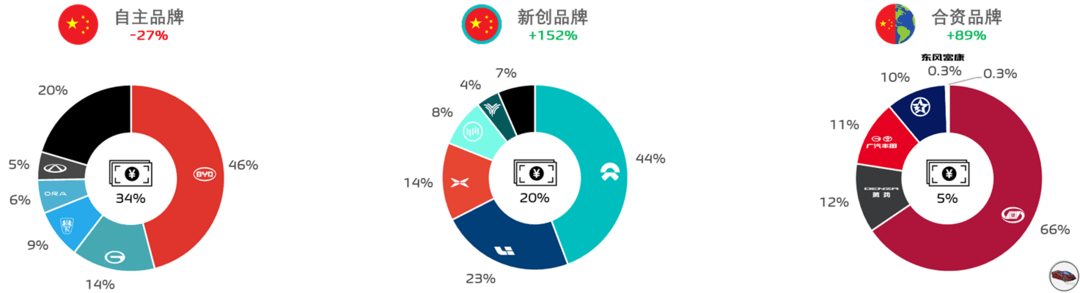

自主品牌 ― 份额腰斩

在所有的车系板块中,自主品牌是唯一一个营收下降的板块,2020年全年营收比2019年下降了27%,同时营收份额从去年的63%下跌至34%,近乎腰斩。在所有的自主品牌中,比亚迪的营收较上年虽然有小幅下滑,但仍然占据了近一半的市场份额。广汽埃安则是唯一实现了营收大幅增长的主要自主品牌,年营收预估上涨了58%左右。而下滑幅度最大的北汽新能源营收降幅达到了82%,品牌营收排名更是从第2位滑落到了第15位。北汽的业绩下滑其实是早有征兆的,因为在此前北汽新能源汽车的销售量一直依赖商用B2B端的大客户,而B2C端的私人用户占比显著低于其它品牌。这样的市场策略在之前几年中的确支撑了业绩,然而随着商用领域的逐渐饱和,北汽的销售业绩也呈断崖式下跌。为了摆脱“出租车”的品牌形象,拓展私人用户市场,北汽在2020年5月全面启用新车标“BEIJING”,然而这种做法难免有“换汤不换药”之嫌,市场反馈并不理想。北汽目前打算将展拓私人用户市场的希望寄托于极狐品牌,因而积极与麦格纳、华为合作打造智能汽车平台,这样的策略是否能够被市场接受还要观察后续的实际销售数据。

另外一个营收显著下滑的大型企业是吉利汽车。吉利集团下属的五个品牌营收预估之和比上年下降了34%,这与吉利在传统燃油车领域近年来建立的品牌崛起形象有不小的落差。吉利目前在新能源领域采取的是“车海战术”,以行业最多的5个品牌和19款车型占据了3.2%左右的总体市场份额,却仍排在只有一款在售车型的理想汽车之后。其中属于欧系的沃尔沃品牌市场份额排名最高,位于第17位,其余依次是吉利(20位)、几何(23位)、领克(41位)、枫叶(47位)。吉利现阶段在新能源领域最大的问题就是缺少拳头产品,车型众多却没有畅销款。早先专门打造的新能源品牌“几何”现实销售结果也并不理想。就在不久前,吉利宣布了两项重要决定,一是发布了全新的“蓝色吉利行动计划”,筹备建立全新的智能纯电动汽车公司;二是宣布了与沃尔沃的合并方案,其中重要的目标是共同开发下一代电动汽车模块化架构。这两项决定很大程度上可以被看作是吉利试图通过整合集团内部资源全力发展新能源汽车的举措。

对于自主品牌而言,除了公司内部整合之外,一定程度上的外部整合也有相当的必要性。当前自主品牌的新能源汽车品类繁多,然而绝大多数品牌的销量占比很低,部分品牌的年销量只区区几百辆,基本不具备商业价值,却在整体上分走了一部分市场份额。因此,自主品牌如若想要做大做强,更好的服务大众消费市场,各品牌之间的整合在所难免。而这样的整合何时启动、由谁启动、整合对象又是谁、对市场格局会产生怎样的影响,需要进一步的观察分析。

新创品牌 ― 高歌猛进

除了前文提到的高端化趋势,新创品牌板块的营收份额扩大也是2020年新能源汽车市场中的重大变量。作为市场上的新兴力量,新势力们从诞生之初就饱受争议,唱衰之声不绝。然而新势力们却在2020年交出了亮眼的成绩,营收大涨了152%,份额也从去年的11%增加到了20%。这样的现实说明,即便仍有许多不足,新势力们终究还是做对了一些事情,才能取得这样的市场成绩。以蔚来为代表,国产新势力普遍重资投入技术研发,在提高产品力的同时兼顾客户服务,创生出了极具中国特色的汽车消费生态。这种全新消费生态的特点是强调社交互动,无论是线上还是线下、厂商与客户之间还是不同客户之间,都存在着紧密的互动关系,因而创造出了此前的汽车商业模式所不具备的强大用户黏性。相信通过持续完善产品布局以及拓展全球市场,新势力们可以成为中国汽车走向世界的开路先锋,而这样全新的客户服务模式或许也可以成为中国汽车工业一张颇具特色的新名片。

合资品牌 ― 向下生长

合资品牌是中外合资企业对于品牌本地化的探索,这个探索的进程在燃油车时代就已经开始,然而从结果上看并算不成功,很多合资品牌已经淡出了市场,剩下的大都缺乏市场存在感。而唯一的例外就是上汽通用五菱旗下的五菱品牌以及宝骏子品牌,从一系列“国民神车”开始,五菱系的销量奇迹一直延续到了新能源领域。

自2020年8月上市开始,五菱宏光Mini EV的月销量一路走高,在今年1月更是成为了全球最畅销的新能源车型。不过宏光Mini EV的官方售价仅为2.88万到3.88万,几乎是市场中单价最低的车型,因此营收比重并不算大,属于薄利多销的市场策略。当然也有合资品牌想要打破低端魔咒,向中高端市场发起冲击,其中的典型案例就是腾势品牌。腾势是德系高端品牌奔驰与自主新能源领导者比亚迪的联姻,集合了奔驰的高端品牌号召力和领先的新能源汽车技术,可以说是万事俱备,却始终乘不上市场的东风,销售一直不温不火。而专注于中端市场的日系合资品牌受制于日系在技术路线上的迟疑,缺乏可用的新能源技术平台,广汽丰田和广汽本田目前只能采用广汽埃安Aion S的技术平台换壳生产纯电车型,其市场接受程度仍然有待观察。因此,合资品牌板块作为一个整体目前尚无扭转向下生长势头而向中高端发展的苗头,在2021年发生变化的概率很小。

美系品牌 ― 巨头搅局

2020年国产新能源汽车市场中最大的搅局者来自美系的特斯拉,国产Model 3在2020年年初一经上市就引发了购车风潮,销量一路走高,特斯拉也因此成为了年营收最高的品牌。在特斯拉的强力拉动下,在新能源领域极为式微的美系品牌板块较上年营收增长了超过一万倍,份额也从几近为零增加到了五分之一。但是,除了特斯拉之外的其他传统美系品牌在新能源领域仍然行动迟缓,几无建树。

在2021年,特斯拉开始在中国市场交付国产Model Y,其定价被认为低于市场的普遍预期,因此销量的扩张是大概率事件。依靠两款中高端畅销车型,特斯拉有望在2021年继续称霸中国新能源汽车市场。除特斯拉之外,美系中的别克微蓝6纯电车型的销量也开始小幅成长,与特斯拉一起拉动美系板块的营收占比进一步上升。

德系品牌 ― 蓄势待发

德系制造商是传统燃油车领域的强者,拥有BBA为代表的高端畅销品牌,并且长期深耕中国市场,拥有良好的口碑和销量基础。在新能源领域,德系品牌的营收小幅上涨,稳坐中国市场中的第四大车系板块。仔细观察德系品牌的车型,可以发现除了奔驰完全依靠EQC纯电SUV之外,其他德系品牌在新能源领域很大程度上依赖在传统燃油车领域中所积累的优势,畅销车型多是燃油车型的插电混动或者纯电版本,鲜有独立开发的全新纯电平台。这其中最具代表性的就是宝马汽车,在2020年宝马的新能源销量全部由插电混动车型撑起,其中5系插电混动车型营收占比超过90%,可谓“一招鲜吃遍天”。

不过,这一趋势将在2021年发生改变。以大众品牌的全新ID纯电家族的一系列车型国产化为代表,各家德系品牌都在中国市场积极推动其纯电平台车型的上市销售,包括奥迪e-tron、宝马iX3、以及奔驰EQ家族的诸多后续车型。这些全新车型普遍面向中高端市场,如若在2021年能够在销量上实现突破,必然会扩大整个德系品牌的市场份额。相信依靠长期积累的口碑和客户群,德系品牌在新能源领域中也能够稳定的占据一席之地。

欧系品牌 ― 中资主导

除了德国品牌以外的其他欧系品牌板块实际上是由中资主导的,主要由上汽旗下的英国品牌名爵和吉利旗下的瑞典品牌沃尔沃两家公司瓜分市场,其他三家法系品牌在这个板块中的市场占有率只有1%左右。其实回到欧洲本土市场,法系品牌新能源一直有着不错的表现,雷诺Zoe的年度销量击败了特斯拉Model 3,成为了2020年欧洲市场中的销量冠军。虽然法系品牌十分迎合欧洲本土的市场需求,但在欧洲以外的市场中往往表现的水土不服,其中最主要的原因是法系所擅长的两厢小型车在欧洲以外需求较小,同时作为主要面向中低端市场的产品,在与国产中低端小微车型的竞争中缺乏价格优势。这是法系品牌的全球竞争中的长期问题,短期内无解。因此欧系品牌板块由中资主导的格局在2021年大概率不会改变。

日韩品牌 ― 绝地求生

日系品牌在传统燃油车领域有很强的竞争力,占据着中低端市场相当的市场份额,并通过雷克萨斯等品牌冲击高端市场,取得了不小的业绩。然而在这波电气化的技术革新浪潮中,日系品牌受制于氢动力和纯电的技术路线之辩,明显行动迟缓,其市场占有率与在燃油车市场中的表现相差很大。市场上的日系新能源车型多为传统燃油车的插电混动版本或者是油改电式的纯电车型,不少品牌甚至还需要借助合资公司的中方技术平台推出纯电车型,因此日系的转型仍然面临重重困难。

韩系品牌最初也追随日本的步伐发展氢动力技术,但看到特斯拉在纯电技术路径上的迅猛发展势头,韩系企业转变速度普遍要快于日本企业,现代起亚加速推出了多款新能源车型,在欧洲和美国都取得了不错的成绩。同时现代也推出了Ioniq纯电技术平台,并发布了基于此平台的车型,在进度上比丰田的e-TNGA平台要更快投入应用,因此新能源领域或可成为韩系品牌赶超日系的新契机。只是在中国市场,韩系品牌的声势不如以往,同时其主攻的中低端市场有大量的中国国产品牌参与竞争,因此韩系品牌乃至整个日韩系板块在中国市场中份额的扩张面临着相当难度。

结语

从我们前文中所描述的变化趋势中可以发现,2020年国内市场中表现最亮眼就是中美两国的新势力公司,包括特斯拉、蔚来、小鹏等。这些公司的营收成长幅度领先其他竞争者,同时在资本市场中也备受青睐市值飙升,可以说是2020年新能源汽车市场的最大赢家。

与传统汽车产业通过硬件研发与固定资产投入的发展模式不同,新势力公司更侧重于软件的研发与生态的构建,更多的是通过软件和互联网技术来重新定义汽车,最直接的体现就是新势力公司的自动驾驶技术无论是在技术等级、驾驶表现还是在装车比例上全面领先传统汽车公司。在此基础上,新势力们普遍采取订阅模式为用户提供自动驾驶以及其他增值服务,如蔚来的BaaS电池租赁、牛屋社区等。这种商业模式的优势在于可以产生持续的现金流,因此增长潜力巨大,同时也有潜力建立软性服务生态,成为稳定的营收增长点。与之相比,传统汽车的盈利模式只是简单的产品销售,缺乏持续的现金流。因此按照资本市场的估值逻辑,新势力公司的估值更多的是对标谷歌、苹果一类的高科技企业,而非丰田、大众一类的传统汽车公司。

从通过硬件定义汽车到通过软件定义汽车,新势力们之所以能够成为汽车产业电气化智能化大潮中的弄潮儿,很大程度上是因为抓住了新能源智能汽车的技术本质,把汽车工业从传统制造业升级为高新技术产业。而在未来,能够在技术、服务、商业模式等全领域进行创新的企业,也必将引领新一波的产业变革浪潮。

来源:第一电动网

作者:昨日少年

本文地址:https://www.d1ev.com/kol/141678

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。