近日,国电南瑞、许继电气、易事特、特锐德等12家充电桩企业2015半年报陆续发布。其中国电南自、和顺电气和奥特迅三家企业处于亏损状态,国电南瑞、许继电气、上海普天、动力源四家企业的净利润均有不同程度的下降,易事特、特锐德、科陆电子、科士达、中恒电气五家企业的净利润均有不同程度的增长。

从营业收入来看,国电南瑞的营业收入为27.99亿,远高于其他企业;奥特迅的营业收入仅为1.4亿元。从净利润来看,易事特的净利润1.1亿元,居首位。从净利润的增长程度来看,中恒电气净利润同比增长38.93%,远高于其他企业;而奥特迅净利润同比下降193.58%,远低于其他企业。

随着新能源汽车技术不断进步,以及不限行等利好政策不断落地。“十三五”期间,我国新能源汽车有望迎来井喷式发展,充电桩的需求也将会随之增加。2020 年国内充换桩将达到450万个,充电桩新国标的发布将会对充电行业格局重新洗牌,充电桩业务有望成为各企业新的业绩增长点。

|

企业 |

营业收入 |

净利润 |

同比增减 |

充电桩业务 |

|

国电南瑞 |

27.99亿 |

0.25亿 |

-95.5% |

发电及新能源上半年实现收入5.23亿元,同比下降33.65%,主要也是公司收缩新能源EPC的影响,同时部分项目客户方开工、交货期延后所致。 |

|

许继电气 |

21.8亿 |

7533万 |

-33.07% |

公司充换电技术国内领先,在国网已经完成的充换电设备、高速公路城际快充网络建设招标中,公司中标量行业前两名,随着新能源汽车的发展和充电桩的建设,公司未来就持续受益。 |

|

国电南自 |

17.77亿 |

-1.2亿 |

10.62% |

报告期内,公司新能源与节能环保产业累计订货89,734万元,实现营业收入39,843万元。 |

|

易事特 |

14.14亿 |

1.1亿 |

38.64% |

报告期内,新能源汽车及充电设施、设备业务,进行重点拓展,采取多种创新商业模式,合作建设充电站或销售充电桩设备,业务收入增长较快。 |

|

特锐德 |

10亿 |

8513.5万 |

20.23% |

推进电动汽车充电设备运营及新能源汽车租赁运营业务,实施传统制造业与互联网背景下的新能源产业双翼发展。 |

|

科陆电子 |

9.3亿 |

6831万 |

20.68% |

公司净利润上涨,系本期公司新能源业务收入大幅增加所致。 |

|

上海普天 |

7.7亿 |

243.4万 |

-23.97% |

充电桩业务占公司总销售收入的比重不高,对公司业绩未有太大影响。 |

|

科士达 |

6.24亿 |

0.8亿 |

30.91% |

新能源产品斩获大单,充电桩业务加速布局,电动客车市场开拓有望超预期。 |

|

动力源 |

4.1亿 |

0.1597亿 |

-163.37% |

本公司及各子公司主要从事直流电源、交流电源、高压变频器及综合节能、监控系统等系列产品的研制、生产和销售及相关服务,以及工业余热发电。 |

|

中恒电气 |

3.20亿 |

6477万 |

38.93% |

公司电动汽车充电设备成功中标国家电网公司高速公路电动汽车充电设备招标项目,使公司在新能源领域又一次突破。 |

|

和顺电气 |

1.47亿 |

-1688.8万 |

-42.76% |

2015年上半年,公司管理层按照董事会年初制定的经营计划,加强了对电动汽车充换电设备及电能质量设备的研发及销售的力度。 |

|

奥特迅 |

1.4亿 |

-895.73万 |

-193.58% |

公司积极布局电动汽车充电基础设施的建设、运营,在深圳市内采用以点带面的方式依次推进,目前已在福田区、宝安区与相关部门和企业建立起充电设备建设、运营的合作关系。 |

奥特迅净利润同比下降193.58%

2015年上半年,受宏观经济增速放缓及产业结构调整升级等因素影响,公司共实现营业收入1.4亿元,较上年同期下降8.31%,实现利润总额-826.21万元,较上年同期下降176.57%;实现归属于上市公司股东的净利润-895.73万元,较上年同期下降193.58%。

报告期内,公司把握新能源汽车行业快速增长的良机,以子公司鹏电跃能获准在深圳市开展经营性集中式充电设施建设运营试点为契机,以“集中快充、分散慢充、矩阵布点、柔性充电”的发展策略,开启“设备销售收入为主”向“设备销售收入和设施服务收入并重”的战略。公司积极布局电动汽车充电基础设施的建设、运营,在深圳市内采用以点带面的方式依次推进,目前已在福田区、宝安区与相关部门和企业建立起充电设备建设、运营的合作关系。

报告期内,公司积极推进各项业务的深入发展,产品规模及应用进一步扩大,产品布局进一步完善,并不断加强新产品、新技术的研发能力,加强内部资源的整合能力。报告期内,公司取得了“EVFS-450/1.2M/A矩阵式柔性充电堆”和“ACP1000压水堆核电站1E级交、直流配电柜”的产品鉴定证书。

上海普天净利润同比下降23.97%

上海普天公布2015半年报,公司共实现营业收入7.7亿元,较上年同期增长4.62%,实现归属于上市公司股东的净利润243.4万元,较上年同期下降23.97%。

报告期内积极推进产业发展,着力发展主营业务。能源集成业务方面,业务重点从以城市区域或行业节能为重点逐步转向“智慧低碳城市的整体规划设计建设及新能源技术集成综合运营服务为主要发展方向。其中充电桩业务占公司总销售收入的比重不高,对公司业绩未有太大影响。

动力源亏损0.1597亿元

动力源(600405)26日晚间发布半年报,报告显示2015年上半年公司实现营业收入4.0924亿元,同比增长3.88%,实现归属母公司股东净利润亏损0.1597亿元,同比减少163.37%;基本每股收益为-0.038元/股。

本公司2015年1-6月纳入合并范围的子公司共六户。本公司本年度合并范围与上年度相比,增加全资子公司民和动力源节能服务有限公司。本公司及各子公司主要从事直流电源、交流电源、高压变频器及综合节能、监控系统等系列产品的研制、生产和销售及相关服务,以及工业余热发电。

和顺电气亏损1688.8万元

和顺电气近日发布2015半年报,报告显示2015年上半年公司实现营业收入1.47亿元,同比下降18.54%,实现归属上市公司股东净利润亏损1688.8万元,同比减少42.76%。

2015年上半年,公司管理层按照董事会年初制定的经营计划,加强了对电动汽车充换电设备及电能质量设备的研发及销售的力度。

公司主要产品之一防窃电计量装置本期销售价格同比下降,而材料采购成本并没有得到相应下降,导致报告期内公司归属于上市公司股东的净利润总额较前一报告期有较大的降幅。但随着电动汽车充电装置销售订单的充实,下滑的幅度会得到控制。

许继电气净利润同比下降75.96%

2015年8月28日,许继电气发布2015年半年报,2015年上半年归属于上市公司股东的净利润为7533万元,同比下降75.96%;营业收入21.8亿元,同比下降33.07%。公司充换电技术国内领先,在国网已经完成的充换电设备、高速公路城际快充网络建设招标中,公司中标量行业前两名,随着新能源汽车的发展和充电桩的建设,公司未来就持续受益。

科陆电子新能源业务的开拓取得实质性进展

科陆电子(002121)8月17日发布半年度报告,公司2015年上半年实现净利润6831.03万元,同比增长20.68%,每股收益0.1618元。

2015年1-6月公司实现营业收入9.3亿元,同比增长34.83%,系本期公司新能源业务收入大幅增加所致。

在半年报中,公司预计2015年1-9月实现净利润1.28亿至1.54亿元,同比增长50%至80%,主要因2015年度公司智能电网业务保持稳定增长,新能源业务的开拓取得实质性进展,光伏电站项目为公司贡献了较为稳定的收入和利润。

科士达充电桩业务继续开发75kW 新品

科士达发布2015半年报,报告显示2015上半年公司实现营业收入6.24亿元,同比增长6.92%,实现归属上市公司股东净利润0.8亿元,同比增长30.91%。

新能源产品斩获大单,充电桩业务加速布局,电动客车市场开拓有望超预期。充电桩业务继续开发75kW 新品,30kW 产品已经通过金龙、百成客车厂测试认证,国泰君安预计充电桩业务下半年业绩贡献有望超预期。

[page]

国电南瑞净利润同比下降95.5%

国电南瑞公布15年半年报,2015年中实现营业收入27.99亿元,同比降低23.1%,实现归属于母公司股东的净利润0.25亿元,同比下降95.5%。

本报告期内公司财务状况稳健,上半年受部分项目客户交货期延后、部分电网自动化高端软件产品市场年度内招标时间同比延后等因素影响,经营成果出现阶段性较大波动。发电及新能源上半年实现收入5.23亿元,同比下降33.65%,主要也是公司收缩新能源EPC的影响,同时部分项目客户方开工、交货期延后所致。

易事特开发出新能源汽车运营维护管理系统

易事特实现营业收入141,384.54万元,同比增长74.14%;利润总额为11,813.48万元,同比增长35.86%;归属于母公司所有者净利润为10,561.03万元,同比增长38.64%。

报告期内,新能源汽车及充电设施、设备业务,进行重点拓展,采取多种创新商业模式,合作建设充电站或销售充电桩设备,业务收入增长较快。

公司研发产品与业务种类不断丰富,报告期内积极布局和推出新品。在新能源汽车及充电桩方面,在原有适用各种端口的新能源汽车充电桩(站)及模块的基础上,推出了全系列直流及交流桩,其采用数字化智能充电模块,具有适用范围宽、充电效率高、安全可靠、充电模式组合灵活以及保护功能完善等优点。在整体运维系统上公司着力开发出了新能源汽车运营维护管理系统。多种产品技术的提升与新品推出,将进一步提升公司市场竞争力。

特锐德净利润同比增长13.5%

特锐德近日发布2015半年报。公司实现营业收入10亿元,较去年同期增长34.09%;实现营业利润7557.28万元,较去年同期减少10.21%;实现净利润8,489.34万元,较去年同期增长13.50%;实现归属于母公司所有者的净利润8513.52万元,较去年同期增长20.23%。

2015年上半年,在市场竞争日益加剧的环境下,在继续保持箱式电力设备产品稳定发展的基础上,推进电动汽车充电设备运营及新能源汽车租赁运营业务,实施传统制造业与互联网背景下的新能源产业双翼发展。特锐德电动汽车充电的商业模式是免费投资汽车充电系统,短期通过收取充电服务费盈利,规模效应及互联网盈利模式短期内不能显现,由于汽车充电系统前期投入较大,而资金的来源主要是通过银行融资解决,融资的财务成本较高,电动汽车又处于培育期,充电系统的投入速度要远大于电动汽车发展的速度,短期内设备空置率很高,很难盈利,存在着较大亏损的风险。

中恒电气净利润同比增长38.93%

中恒电气发布2015年半年报。报告显示,公司2015年上半年实现营业收入3.20亿元,同比增长47.57%;实现归属于上市公司股东的净利润6477万元,同比增长38.93%;实现归属于上市公司股东扣非后的净利润5932万元,同比增长34.75%。

报告期内,公司新能源领域电动汽车充电设备以及数据中心高压直流电源系统(HVDC)的业务拓展得到了进一步的推广,能源互联网战略规划落地实施成效显著,产业布局已见雏形,各业务板块发展良好,公司业绩实现持续增长。报告期内,公司电力信息化和电力电子两大业务板块持续稳定增长,公司电动汽车充电设备成功中标国家电网公司高速公路电动汽车充电设备招标项目,使公司在新能源领域又一次突破。

依靠完善的产品线,针对客户的不同需求,公司不断加强各业务方向的产品系列及综合解决方案,深化完善了电力信息化全面解决方案、新能源智能管控解决方案、直流电源系统一体化解决方案、数据中心高压直流供电系统解决方案、电动汽车充换电站物联网解决方案。

国电南自亏损1.2亿元

国电南自8月21日晚间披露2015年半年报:实现营业收入17.77亿元,与上年同期相比下降了1.05%;净利润-1.2亿元,上年同期为-1.3亿元;基本每股收益-0.19元。公司表示,2015年,公司改革创新,激活内部经营机制,规范运作,提升企业管理效能,努力克服激烈的市场竞争和内部深化改革的困难与压力,扎实推进各项工作,经营形势趋于稳定。

千亿充电桩市场来袭 你还在等什么?

(文|老虎财经)我国新能源汽车产销旺盛,作为下游充电设施的充电桩的投资价值受到市场的持续关注,充电设施建设市场空间将达到1240亿左右。

当前我国新能源汽车产销旺盛,上半年销量已经超越美国成为世界第一,作为下游充电设施的充电桩的投资价值受到市场的持续关注。其短期催化剂是政策出台下的建设加速,中长期空间在于能源互联网的入口功能将使其价值被全面重估。在现今弱势市场的背景下应掘金哪些充电桩相关标的?

新能源汽车跃马扬帆,千亿充电市场顺风起航

根据全球汽车产业平台和中国汽车工业协会近期发布的数据,2015年上半年中国新能源汽车总销量达72711辆,超过美国52704辆的销量,成为最大新能源汽车市场。

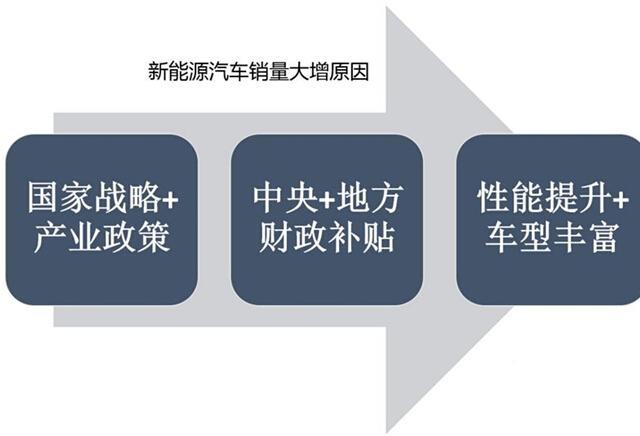

在我国汽车产销量持续下降的行业背景下,新能源汽车产销量异军突起,背后原因主要在于国家产业政策和补贴的推动。考虑到目前新能源汽车的动力电池企业规划产能陆续投产消除了新能源汽车的产能瓶颈、申办冬奥会的环境承诺以及发展新经济增长点的需要,未来国家层面的优惠政策和地方的不限行、易上牌、免费停等直接优惠政策会陆续加码,再加上下半年历来是汽车销售旺季,预计全年新能源汽车销量有望超过20万辆。随着新能源汽车销量的持续景气,未来下游充电桩市场将持续受益。

充电桩作为新能源汽车“加油站”的充电基础设施,其建设速度成为新能源汽车发展的软肋。截止2014年底,全国共建成723座充电站,2.8万个充电桩,充电设施与新能源汽车保有量比例仅有1:4左右,而标配为1:1,充电桩建设有较多历史欠账,市场未来空间巨大。

充电桩行业的纲领性文件《电动汽车充电基础设施建设规划》终稿有望年底出台,其初稿规划以2020年实现500万辆新能源汽车的发展目标为预判,总体设想是未来充换电站数量达到1.2万个,充电桩达到450万个,以充电桩均价2 万元/个,充电站 300 万元/座计,充电设施建设市场空间将达到1240亿左右,同时还将推出充电标准的修订。在顶层设计方案有望出台、充电接口标准统一以及充电设施建设的考核激励的背景下,长期以来制约国内新能源汽车发展的充电难问题有望出现重大转机,相关企业积极布局充电桩领域,抢滩千亿市场。

互联网重塑充电桩商业模式,价值重估可期

充电桩的制造成本不菲,如何盈利成为投资充电桩企业共同思考的问题。传统充电桩的核心在于充电,其主要围绕充电收取费用(充电基本电价+服务费),但国家为推广新能源汽车不会允许太高的基本电价和充电服务费,光靠收取充电费用收回成本的时间太长,盈利空间较小。在如今的互联网快速发展的时代背景下,充电桩的充电属性将下沉为线下端口功能的一部分,更多的增值创新服务将由线上互联网来实现。随着充电设备产业规模的持续扩大,充电桩的持续放量,产业价值链的核心将逐步从硬件制造向充电桩互联网运营迁移。最终,充电桩将扮演能源互联网架构中的变现端口和流量入口的角色,整个行业的价值将通过盈利模式创新而被不断重估。

来源:第一电动网

作者:李艳娇

本文地址:https://www.d1ev.com/news/shichang/39963

本文版权为第一电动网(www.d1ev.com)所有,未经书面授权,任何媒体、网站以及微信公众平台不得引用、复制、转载、摘编、以其他任何方式使用上述内容或建立镜像。违反者将被依法追究法律责任。

版权合作及网站合作电话:17001180190

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。