2016 年,如果提 Argo AI 这个名字,几乎没几个人知道。

确实,当时的 Argo 只不过是家籍籍无名的 AI 新创公司。

如今,这家初创公司吸引了业内众多自动驾驶专业人士,他们均有意在 Argo 一展身手,尝试换个角度将自动驾驶这条路走通。

一直以来,Argo 商业模式的核心都站在硅谷模式的对立面:

Argo 更愿意依偎在不差钱的行业巨头身边,将大鳄们变成自己的投资伙伴。

一方面,对初创公司而言,自动驾驶是一个资本密集型的产业,离不开巨头的支持。

另一方面,对汽车厂商而言,他们需要更好的软件算法团队帮助他们实现自动驾驶。

这也是直到今天, Argo 背后只有两位大金主(福特和大众)的原因。

最重要的是,Argo 并没有被这些公司收购,而是将许多股权留给了员工。

狡兔三窟,合作共赢

对初创公司来说,不借助外部力量,想单枪匹马破解自动驾驶的密码并不现实。

因此,各种交叉合作与收购成了业内的新常态。显然,大家想用规模化来提高效益。

但是,如果你认为大家都是怀着一片赤诚合作,那也未免太天真。

这个行业没人会放松警惕,因为能挺到最后的公司一只手就能数的过来。

当然,行业内依然有公司相信,这样的合作是有价值的。只要大家能放下利己主义共进退,必然能更快地走向成功。

成立三年后,Argo 已经获得福特与大众的投资。尤其是在后者入股后,其估值蹿升至 70 亿美元。

一些财力不够雄厚的公司则选择紧抱风投的大腿,股权变现金的操作现在已经成为业内的标准流程。

今年 2 月,自动驾驶公司 Aurora 就从亚马逊、红杉资本等公司拿到 5.3 亿美元的 B 轮融资。

此外,与打车行业联姻也成了业内新风尚。

去年 5 月,安波福与 Lyft 合作,后者将安波福的自动驾驶测试车编入了自己在拉斯维加斯的车队,在提供打车服务的同时采集各种自动驾驶数据。

除了安波福, Lyft 还与通用、Waymo 等公司建立合作。此外,Lyft 还有自己的自动驾驶研发团队。

今年 4 月,在 Uber 上市前夕,丰田联手电装、软银给 Uber 送上一份大礼,斥资 10 亿美金投资 Uber 自动驾驶部门 ATG。

从这些案例中,我们可以这样理解:

那些没有足够的技术实力的公司,需要别人帮忙;至于那些技术实力够强的公司,却很容易被整个行业拖后腿。

因此,开放合作成为一种必然。

固结曲线的四个阶段

回溯上一个时代,许多小型汽车厂商逐渐在 19 世纪末 20 世纪初淡出市场。到了 20世纪末,有些则被兼并收购。

比如,在世界汽车工业两次大的兼并浪潮中,低于200 万辆规模的车企都被兼并,比如 1999 年福特全盛时期,曾斥资 64 亿美元收购了沃尔沃。

在自动驾驶时代,这个竞争不断的市场还会不断淘汰落后者。

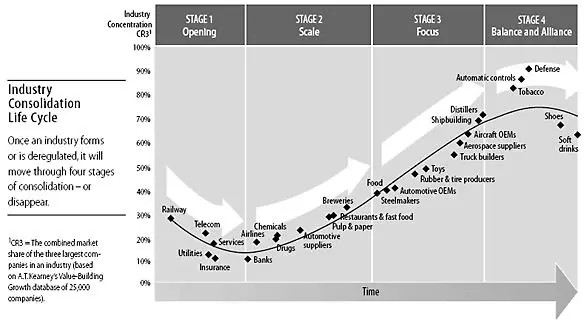

这并非是一个悲观的判断,《哈佛商业评论》就指出,大多数产业都会出现「固结曲线」(The consolidation curve)。

这个收缩的过程共包含 4 个阶段,而当下其发酵的速度可比上个世代快多了。

「在我们看来,当下某个产业要经历这四个阶段平均会花上 25 年时间,在过去这个过程要漫长不少,但在未来收缩速度会持续加快。」

《哈佛商业评论》分析师写道。「不过,我们的研究显示,产业中的每个公司都得过这四个鬼门关,过不去的就会消亡。」

《哈佛商业评论》指出,「固结曲线」包含了下列四个阶段【1】:

第一是「开始」阶段,其标志是多家私人新创公司崛起或放松管制培养出的垄断大鳄出现。

随后,其他公司很快就会盯上这块蛋糕并迅速向核心靠拢。此时,业界 Top 3 公司市场份额也只不过有 10%-30%。

在这个阶段,大家主要看中市场占有率,因此营收排第一,利润则要向后放放了。

第二是「规模化」阶段,类似 Waymo 这样的先行者就会想办法阻止他人抢食并开始「规模化」。

这个阶段商业机密和专利非常重要,同时规模化所需的成本也会让小公司望而却步。

在这个阶段,大鱼吃小鱼就开始,业界 Top 3 的公司市场份额开始增加到 15%-45%。

第三阶段是「聚焦」。

这时,竞争开始陷入白热化,大家把增速看得更重要,因为能活下来的巨头只有 5 到 12 个。

此时,业界 Top 3 公司市场份额可以达到 35%-70% ,超大的并购会频繁上演。

第四阶段是「平衡与联盟」。

在最后一个阶段,霸占前三把交椅的头部公司已经手握 70%-90% 的市场份额。

有趣的是,这些身处第四阶段的公司并不着急离开,它们要巩固自己的位置。

所以,这一阶段的标志的是,当小型新创公司纷纷逃离并开始售卖自家知识产权时,才证明笑到最后的赢家真正接近第四阶段。

对自动驾驶行业来说,当这条曲线发展到第四阶段时,差异化是引领一些公司走向成功的关键。

这种情况在哪个行业都存在,竞争加剧后,整个行业最顶尖的资源都会聚集在头部公司,而那些边缘化的公司会痛苦离场。

这一理论同样适用于世纪之交时(19 世纪和 20 世纪)的汽车行业。

当时很多新玩家加入导致竞争加剧,不过还是有公司杀出一条血路登顶。当时福特能迅速蹿升就是因为亨利·福特在组装线上的创新。

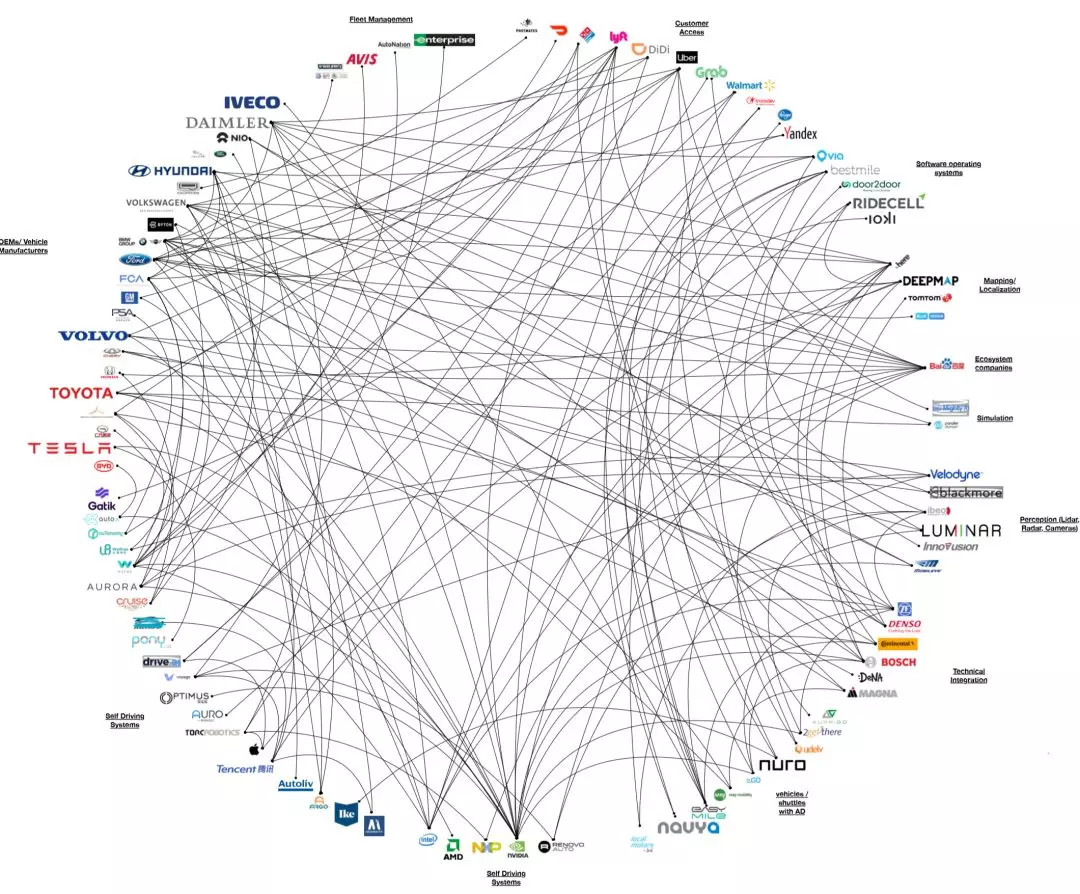

自动驾驶关系网

几乎每周,我们都能看到自动驾驶行业新的合作、收购或投资新闻,参与者涵盖了自动驾驶新创公司、科技巨头与汽车制造商等各类软硬件公司。

显然,通过自动驾驶编织的这张关系网正变得越来越紧密。

虽然合作已经成为大趋势,但大多数参与其中的公司还是坚持保留了自己的品牌,Argo 也经历过这个过程。

2017 年福特 10 亿美元投资砸下来后,Argo 一鸣惊人。

不过当时许多人对 Argo 的定位产生了疑问,拿了投资后它是不是成了福特的子公司?

「福特拿了我们的股权并不意味着他们控制了一切。」Argo CEO Bryan Salesky对《匹兹堡邮报》表示。「两家公司是合作关系,我们看中的是福特的规模制造能力以及它在全球市场的地位。」【2】

去年 9 月, Argo 总裁 Pete Rander 强调,Argo 并非福特的一个部门,Argo 是独立公司,后续肯定会上市。

今年 7 月,在得到大众 26 亿美元投资和大量研发人员后,Argo 的定位更加明确:Argo 有独立的愿景、员工与专利。而福特和大众,也只是 Argo 的客户而已。

「想在一家制造商的围墙中打造出自动驾驶汽车几乎不可能,它需要不同的文化注入,这样才能走得更快。」Salesky 这样认为。

自动驾驶汽车的研发的确烧钱,因此与合作伙伴分摊成本意义重大。

以 Uber 为例,SEC 数据显示,今年第二季度 Uber 为 ATG 部门花了 9700 万美元,虽然比去年第二季度有所下降(去年第二季度花了 1.17 亿美元),但依然令人咋舌。

需要注意的是,这 9700 万美元里还包含一些在其他项目上的投入,Uber 将自动驾驶与这些项目统称为「次时代技术」。

在结束了与大众的蜜月期后,Aurora 又有了新的朋友——菲亚特-克莱斯勒(FCA)。未来,FCA 将负责打造硬件,而 Aurora 则会为车辆提供「大脑」。

8 月 26 日,中国自动驾驶新创公司 Pony (小马智行)宣布和丰田建立合作,在自动驾驶技术和未来出行领域进行探索。这也是丰田首次与中国自动驾驶公司牵手。

SEC 的数据显示,福特对「移动出行部门」的投资已经从去年第二季度的 1.81 亿美元增加到了今年同期的 2.64 亿美元。

这些资金大部分都投给了 Argo(当年承诺的 10 亿美元投资会分 5 年时间支付给 Argo)。

除了研发费用,福特与大众还会将数据、人力与技术注入 Argo。Salesky 相信,能挺过这场自动驾驶竞赛的公司最多只有 3 家。

类似这样的合作,除了节约资本,还有技术共享的考虑。毕竟,在这个一步错步步错的时代,谁也不想从零开始。

参考资料:

【1】https://hbr.org/2002/12/the-consolidation-curve

【2】https://newsinteractive.post-gazette.com

来源:汽车之心

本文地址:https://www.d1ev.com/news/qiye/98108

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。