编者按

银隆新能源前董事长魏银仓、前总裁孙国华和格力电器董事长董明珠之间正陷入诉讼战,真相最终将由法庭揭开。

在这种非常时刻,远在香港的魏银仓靠网络发声,孙国华则带着自证清白的材料去政府以及和媒体沟通银隆新能源的前前后后。

孙国华在11月29日上午与《红周刊》记者取得联系,并向《红周刊》提供了自己的材料和他视角下的银隆困局脉络。

在孙国华看来,董明珠和银隆新能源创始团队的关系最初是“一见倾心”,接着是“摩擦不断”,再到今天是“仇人见面”。孙国华承诺,他讲的每一句话都是真的。

对孙国华介绍的情况和材料,如董明珠入股银隆新能源初始资金的来源、董明珠等人有意“接盘”魏银仓股权、格力系控制银隆新能源等问题,《红周刊》记者于11月29日下午和11月30日多次拨打董明珠和格力电器媒介负责人郭言虎的手机,都是拒接状态,本刊记者也通过短信联系,也未获回复。记者向格力公司发送的邮件和传真,截至记者11月30日晚上6点发稿,也都没有获得回应。

(孙国华)

董明珠是银隆的“隐形董事长”?

银隆新能源大股东是魏银仓,但魏银仓指董明珠是公司的实控人。孙国华显然是站在魏银仓的一边,他说,仅目前银隆新能源管理团队,从格力辞职过来的大概就有300多人,原班人马基本已经被全部替换。

《红周刊》:您觉得是谁在控制银隆新能源?

孙国华:董明珠是实际控制人,这是毋庸置疑的。今年3月,我的出局就意味着银隆新能源的创始团队彻底失去了公司的控制权,公司所有的经营事务都是“格力”方面在操盘。我在离职之前,虽然表面上是由我来负责,但实际上公司的很多决策都在直接向董明珠汇报。而在这个过程中,夏利收购案的流产是能够体现出“格力”对银隆新能源控制力的标志性事件。去年9月,一汽夏利与格力电器传出绯闻,其实是银隆新能源想要入股一汽夏利。当时,夏利急需寻找资源“转型自救”;而银隆则是需要寻找乘用车资质,夏利正好是个很好的壳资源。(我们)计划以30多亿元收购,资金都筹集齐了,结果董明珠非要跟魏总(魏银仓)叫板。对于这起收购案,董明珠就是不同意,她说“我不同意,你们就不能做”。

《红周刊》:那么,就银隆新能源的控制权问题,您和魏银仓先生是否与董明珠女士签订过某种协议?

孙国华:我们之前没有就银隆的经营权问题做过任何讨论,因为那个时候觉得不管什么样的财务投资者进来,把企业做下去是大家的一致目标。其实,在与格力的重组方案以失败告终以后,银隆就开始谋求独立IPO。2017年3月完成股份制改革,5月份接受上市辅导,本来可以顺理成章地上市。

格力电器作为国有性质的上市公司在管理上比较规范,把它们的管理优势引入银隆是件好事。所以,在人员出现变动的时候,我和魏总没有提出过多异议,只要是董明珠推荐的人,我们基本照单全收。我在今年3月从银隆新能源离职,离职之前,公司7位副总裁中有5位已经换成了格力的人。尤其在我离开以后,管理团队的人员调整更加频繁。我最近听说,仅目前银隆新能源管理团队当中,从格力辞职过来的大概就有300多人,原班人马几乎全部被替换。

《红周刊》:可否理解为,为了让银隆新能源顺利上市,所以您和魏银仓先生当时才默许格力系人员进入银隆新能源并担任要职?

孙国华:也不是为了上市才答应的。对于进入银隆的格力人员,我们两个人虽然初期心里面有些不太舒服,但起码没有抵触情绪。那个时候就觉得只要是从外面引进来的人才,我们都是欢迎的。我们没想到这种渗透最终演变为公司控制权的更迭。

《红周刊》:银隆新能源管理团队的更迭对公司的经营管理带来了怎样的影响?

孙国华:格力管理团队进入银隆新能源带来的弊病就是用空调行业的管理模式往汽车行业上套,虽然空调和汽车都是制造业,但两者无论是从前端采购,还是生产理念都是完全不同的,生搬硬套导致银隆出现了很多问题。举例来说,格力电器本身的体量非常庞大,它在采购的时候就站在一个非常主动的位置。对于格力的生产线来说,只要开足马力生产即可,销售不成问题。

但银隆不一样,银隆新能源的订单大部分都是定制化产品。定制化订单就决定了新能源车的生产不是一个常规化的流水线作业。从下订单到生产的环节上,就完全不能以格力的模式照搬照抄。销售环节同样如此。银隆新能源车不是一个民用化产品,公司与政府部门打交道比较多,这也就意味着企业不能太强势,而且还要处处考虑政府的难处,如地方政府财力都比较紧张。所以我们一直采用10年租赁的模式,正好银隆的钛酸锂电池寿命比较长,这种技术模式就决定了走10年租赁是可行的。而且,银隆一直奉行“四方共赢”的商业模式,政府采购零首付,争取在政府、公交、车企、金融机构实现利益平衡。

不过,“格力”进来以后,基本上就把之前的这种销售模式全部给推翻了。董明珠提出要在不考虑“国补”的基础上,实现30%的净利。我觉得这种要求根本达不到,就算考虑“国补”,净利都很难达到30%。另外,董明珠要求签订单的时候,必须要付30%的预付款,交车的时候必须全额付清,这对车企来说真的做不到。在我离开银隆新能源以后发生的事情,我不是很清楚。但我敢拍着胸脯说,这样的要求(30%预付款销售模式)根本实现不了。

《红周刊》:魏银仓先生是银隆新能源第一大股东,之前也是公司董事长,他的话语权应该是最大的。即便格力系在银隆新能源担任要职,魏银仓先生是否可以动用大股东权利以寻求上述任命无效?

孙国华:大股东是有这种权利的,但如果因此给银隆造成了不良的影响,就有些得不偿失了。无论是董明珠让魏总负责产城融合,还是魏总从董事长的职位上退下来将董事长转交给我,再或者是我离开银隆新能源,一直都是大家在商量着办事。只是有一两个所谓的财务投资者,他们利用资本市场的常用手法,跟我们玩公司法、玩投票,我们搞工厂出身的人哪懂这些?

银行抽贷直接引发“银隆危机”?

(魏银仓)

银隆新能源去年3月完成股份制改革后一度向IPO发起冲刺,但在接受上市辅导的8个月之后,银隆新能源停止上市。紧接着,银隆新能源开始爆出各种坏消息,其各地产业园停摆以及被曝光拖欠多家供应商合计12亿元货款等。孙国华说,银隆新能源的“爆雷”与董明珠有莫大关系。

《红周刊》:在年初传出魏银仓先生辞任董事长时,他有没有提出附带要求?

孙国华:在魏总卸任之后,他提出了3点要求:第一,不管未来谁接手银隆新能源,上市的时候,肯定要把股权和经营权的关系厘清。董明珠是实际控制人,但不是第一大股东,股权与经营权的不对应肯定会影响企业未来上市。所以,魏总表示他可以出让一部分股份,既然董明珠要接手银隆新能源,就由她来当第一大股东好了。第二,从魏总个人角度来讲,他目前所拥有的股份几乎都是举债形成的,那个时候他是董事长,我是总裁,我们两人在经营企业的过程中,所有的贷款我们两人都是提供无限连带责任的,在我印象里,他最多的时候负有80多亿元的债务清偿义务,我最多的时候也有60多亿元。所以,魏总提出,既然他不再担任董事长,就不要再让他背负这种风险。第三,魏总提出,对于他过往的经营工作,要给出一个阶段性的结论,避免以后再有什么不必要的麻烦,就像类似出现今天这样的情况。

董明珠跟魏总说,“股权的事情我想办法解决,后面两点要求就没必要再提了。债务又不可能让你一个人承担,只是借用一下你的名字而已。因为贷款都是1年期的,到期以后就不需要你再做担保了。第三点要求就更不用提了,大家都是股东,秋后算账这种事情是不存在的。”那个时候,大家的关系还都不错。所以,后面两点要求从那以后就没再提,只想着解决魏总提出的第一个要求。

《红周刊》:对于魏银仓先生提出的第一点要求,董明珠女士是如何解决的?

孙国华:当时我已经接替魏总担任银隆新能源的董事长,董明珠跟我说,以她现在的身份肯定无法成为公司第一大股东。董明珠希望我与魏总签订协议,将魏总持有的银隆新能源股份全部收回。经过商讨,我跟董明珠说魏总希望定在200亿元的估值,董明珠认为200亿元太贵,后来又经过几番协调,最终把估值定在180亿元。

在与魏总签署完协议之后,董明珠就着手安排解决融资问题。当时有两种融资途径,除了与银行合作,银隆新能源一位擅长投资业务的小股东提出可以通过陕煤融资。因为他当时答应董明珠,如果资金由陕煤来出,表决权可以交给董明珠,投资收益权也可以给予董明珠一部分。所以,董明珠对这个方案很感兴趣。不过,在后续的沟通过程中,这位小股东首先提出了不同意见,他认为180亿元的估值还是太贵,150亿元相对合理。董明珠对估值可能没有太明确的概念,但一听小股东说贵,董明珠也随声附和说她也觉得有些贵,希望能够把估值降至150亿元。我当时想,协议都已经签完了,除非再重新回去和魏总谈,但以我这么多年对魏总的了解,这件事情肯定谈不妥。而且把估值从200亿元降低到180亿元的时候,我还从中做了一些变通——在银隆新能源上市之后,由我来给魏总补齐这20亿元的估值差价。他们继续压低估值,总不能让我再去补齐这几十亿吧?但是我后来一想,不这样做也不行,我就跟他们说,如果认为150亿元估值可以,30亿元由你们在上市之后补齐,剩下的20亿元还是由我来补。

那位小股东听了以后还是觉得不行,他说,有这么多钱直接增资扩股就可以了。我一听,感觉谈话的味道已经变了,不再是奔着解决问题去的。本来,收购魏总股份的意义除了满足大股东的个人需求,还有满足企业上市的需求,增资扩股没有解决任何问题,魏总还是第一大股东,除非增资能够超过魏总。从这开始,我们之间就有些不太愉快。当时,这位小股东跟我说,只要我同意,增资扩股的事情就能做成。因为我和魏总的持股合计占比超过1/3,当我们两个人一致行动的时候,他们就做不了增资扩股。我跟他们说,这件事情我不会这么做,我跟魏总一起共事近20年,影响他切身利益的事情,我是不能同意的。

《红周刊》:所以,对于收购魏银仓先生股权一事,双方始终没能达成一致?

孙国华:没有达成一致,后来我们就不欢而散了。回去之后,我把情况跟魏总说了一下,他很生气,写了3个方案让我去找董明珠谈。第一,董明珠继续把收购魏总股份的事情做完;第二,银隆新能源终止上市;第三,如果前两个方案都行不通,魏总出高价收购董明珠的股份。结果,这个方案捅了马蜂窝,彻底惹恼了董明珠。董明珠给银行打了电话,第二天早上,所有的银行都来围攻我,意思是董明珠说她不干了,银行要提前抽贷。

正好那个时候,银隆在天津和成都有两个基地共计48亿元贷款,中信银行马上就要走放款流程了,结果因为董明珠一句话也被迫停贷了。直到今天,抽贷的影响也没有完全消除。这两个基地就要投产了,现在固定资产贷款被停掉,只能从总部抽调流动资金顶上去。所以,今年各基地连续出现的产业园停产停工、供应商上门讨债等事件集中引爆的原因也在于此。这是董明珠自己造成的。

《红周刊》:你们为什么没有利用多数股权的权利,来促成银隆危机的解决?

孙国华:我和魏总合计持有股权占比超过1/3,但是没有过半。由于董明珠的个人影响力,目前小股东更偏向董明珠一边,即使投票估计现在也没有多少胜算。

董明珠使用两种资金 支付10亿元股权转让款

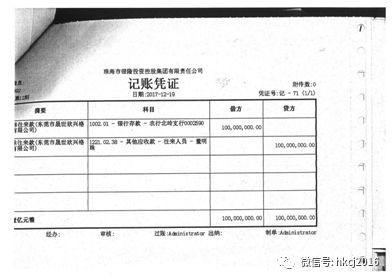

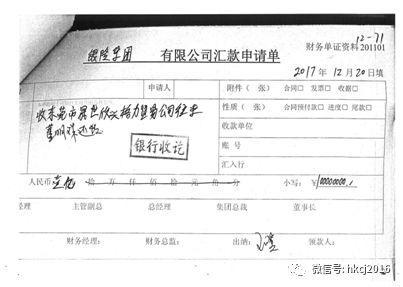

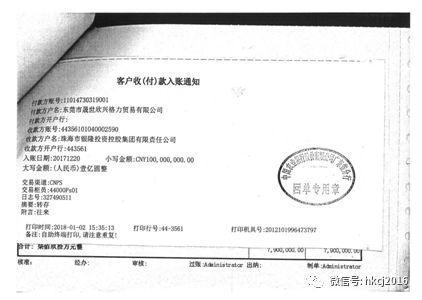

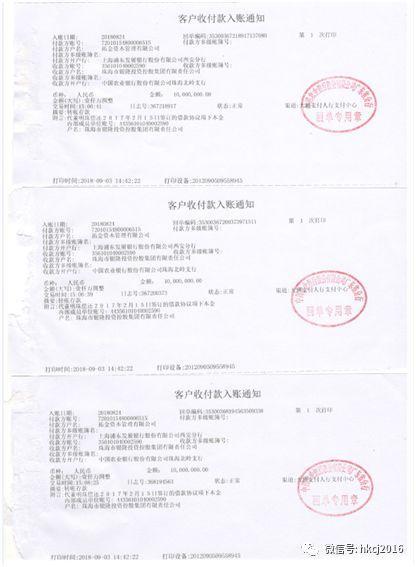

董明珠最早入股银隆新能源时需要支付10亿元股权转让款。孙国华说,董明珠入股资金有7.5亿元来自格力经销商,剩余2.5亿元则是问自己借的,由于董明珠迟迟拖欠欠款不还,也让自己背上了高利贷,最终孙国华被迫承担4000万元利息。

《红周刊》:对于董明珠入股银隆新能源的资金来源,您是否知情?

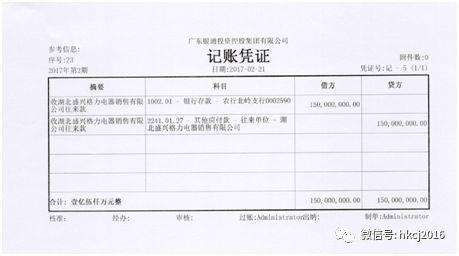

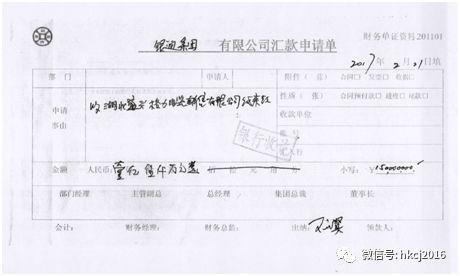

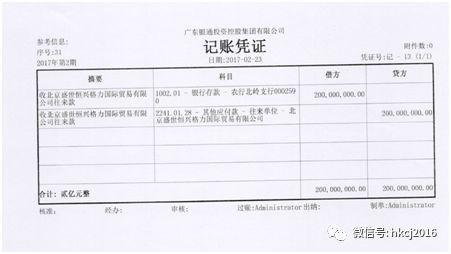

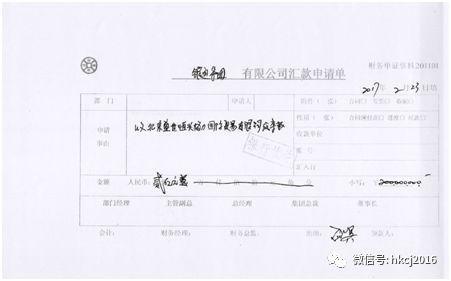

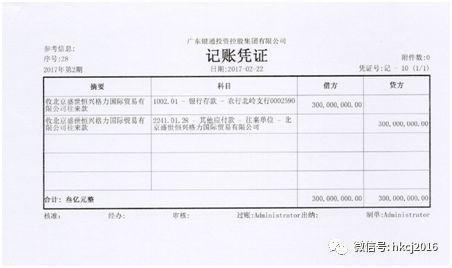

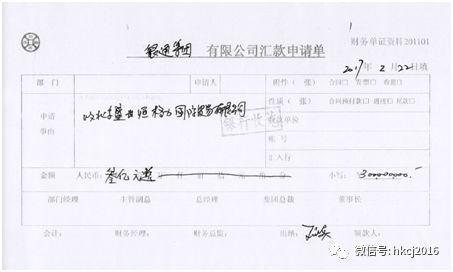

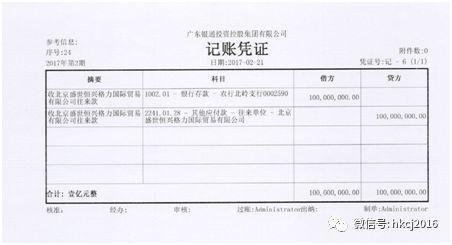

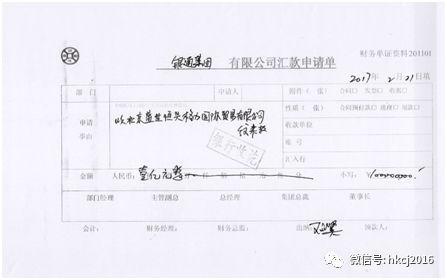

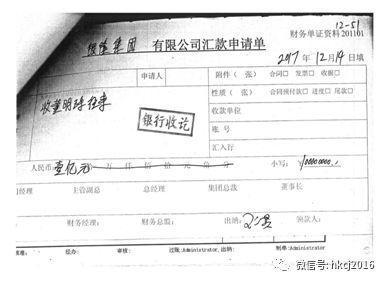

孙国华:董明珠最初投资银隆新能源的10亿元当中,有7.5亿元来自格力电器经销商,分别为北京盛世恒兴格力国际贸易有限公司和湖北盛兴格力电器销售有限公司,因为董明珠当时说她不方便出10亿元,我就同意替她接收了这7.5亿元入股资金,剩余的2.5亿元又通过魏总向另一位合作伙伴挪借。

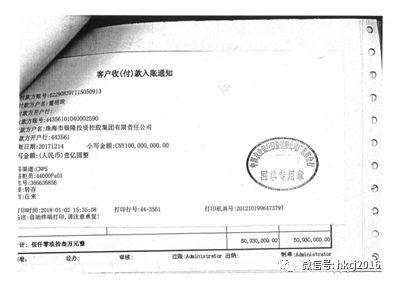

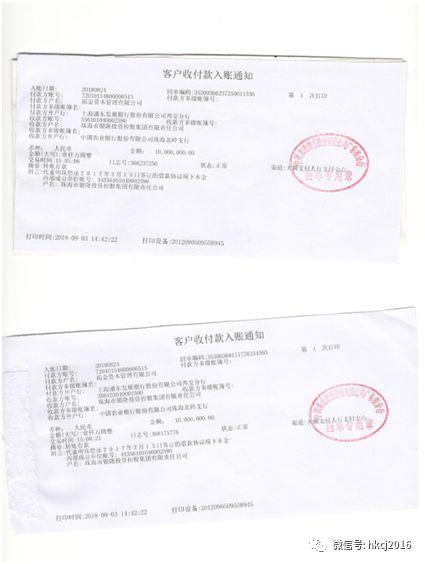

(湖北盛兴格力电器销售有限公司进账单)

(北京盛世恒兴格力国际贸易有限公司进账单)

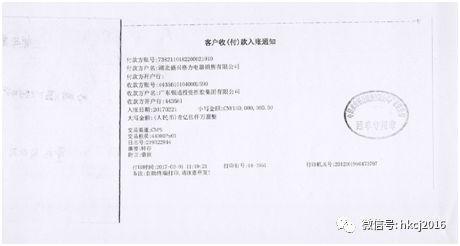

借款的时候,我跟这位合作伙伴说借款期限为两个月,他当时觉得银隆新能源应该马上就能上市,所以也答应把资金先借给董明珠。不过,到了快过年的时候,我们与董明珠的合作已经不是很愉快了,我就去找董明珠要钱,要的急了,董明珠就向东莞晟世欣兴格力贸易有限公司以及其他渠道提了2亿元还给我们,其中东莞晟世欣兴还款1亿元,还有5000万元董明珠一直未能还。因为借款期限已经远远超出了两个月,借给我钱的合作伙伴就闹得有些凶了。其实,如果还钱,我们连本带利要还将近3亿元。当时签订的借款利息比较高,但也是考虑到只有两个月的借款期限,我就替董明珠承担了利息,结果到最后我一共替董明珠承担了高达4000多万元的利息。

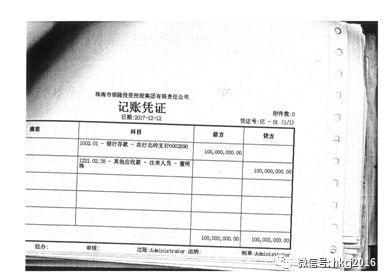

(银隆集团收到董明珠还款2亿元)

(董明珠剩下5000万元债务最终由拓金资本承接)

《红周刊》:如果董明珠女士在入股银隆新能源时是透过格力经销商的通道,你们自己是否认为这样做是合适的?

孙国华:说句实话,到今天为止,估计不只我不清楚,可能大部分人都说不清楚格力与经销商到底是一个什么样的关联关系。这里面涉及的问题很复杂。

董明珠说要入股,我们都主动跑去给她借了2.5亿元回来,那个时候我也没有意识到董明珠的入股程序是否合规合法的问题,更不存在我明知道违规还故意默许她做这件事情。你站在我当时的立场上就能明白,公司在去年3月要进行股份制改革,2月就要急着把钱筹集到位,时间已经很紧张了。更何况,我们不会去想谁能以亿为单位做一些不合规的事情。

《红周刊》:您能否对以上您所说的内容的真实性做个保证?

孙国华:以上这些我保证是真实的。

(文中截图单据和票据均来自孙国华)

来源:红刊财经

本文地址:https://www.d1ev.com/news/qiye/82765

以上内容转载自红刊财经,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。