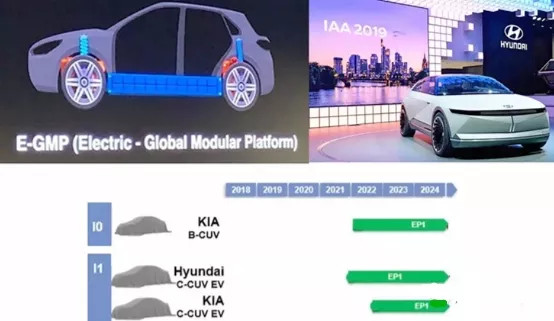

近日,据韩联社报道称,LG化学将为现代起亚E-GMP平台供应电池。

现代起亚目前为E-GMP平台选了两家供应商,一家是SK Innovation,2021年年底开始供货,第二家就是LG化学,2022年开始供应,外媒预测三星SDI也可能会被选为供应商。

从车型规划来看,E-GMP平台主要是基于之前的小型和紧凑型纯电动SUV<SUV演化来打造的纯电平台,主要规划的车型包括B级、C级CUV车型,量产时间应该在2021下半年之后。

从外媒给出的讯息来看,现代起亚和LG化学的合作规模达数万亿韩元,按照现在的汇率换算过来最低也在50亿人民币以上的规模。

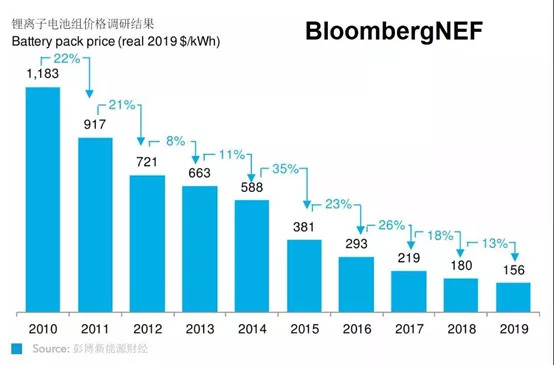

根据彭博新能源财经的调研,2019年全球锂离子电池组平均价格为156美元/kWh,如果接下来三年按照1%-13%的区间幅度下跌的话,2022锂电池价格组的区间在102-151美元/kWh。

目前中国市场上,中型、中大型SUV带电量几乎都在50-95KWh这个区间,如果2022年锂电池组价格的区间在102-151美元/kWh之间,取中间值的话,LG化学至少要为现代起亚提供8万辆左右汽车的电池。

就现代起亚2019年8.7万辆纯电动汽车销量来看,LG化学供应的这个量算是比较合理的。但是这个订单对于LG化学规划的2024年267亿美元锂电池销售额来看,貌似只是九牛一毛。

267亿美元的电池销售额 LG化学似乎在异想天开

先从267亿美元的电池销售额来看,宁德时代2019年全部的营业收入也才457.88亿元,动力电池系统和锂电池材料营收占93.67%,电池系统销售量40.96GWh。

如果2024年电池销售价格能降到100美元/kWh,LG要达到267亿美元的销售额目标,电池销量得达到267GWh。但现实是, LG化学2019年全年的出货量只有12.3GWh,宁德时代的三分之一都没到,这个销售额目标略显浮夸。

不过就LG目前一系列的布局来看,我们可以肯定的是,未来的产能是一定会增长的,因为它一直忙着扩展产能并且寻求与主机厂的合作。

截止到2019年年底, LG化学在中国、韩国、美国、波兰几家工厂总产能约为70GWh,另外,LG还与吉利的合资工厂规划了10GWh的产能,与通用在美国的工厂规划产能30GWh,基本上2020年年底都能建成投产。

所以2022年之后应该就是LG业绩爆发的时间点。但是再怎么爆发,也不可能5年时间翻几倍,毕竟销售额主要依据来源于产能。

所以定下这么个销售目标,LG化学应该自己也清楚实现的可能性不大,所以立这种不切实际的Flag是为了什么?和车企谈价格的筹码还是让大家看看自己的野心?

LG化学目前的对手貌似也只有松下和宁德时代了,既然有野心应该是要挑战宁德时代吧。

全球布局的LG化学 VS 纵向挖掘的宁德时代

LG化学和宁德时代目前主要是两个市场的PK,一个是欧洲市场,一个是中国市场。

欧洲市场上,宁德时代在德国布局了14GWh的产能,预计2022年投产,LFP+CTP电池包今年下半年可应用到荷兰VDL公司的电动巴士上,宁德时代目前在欧洲市场还处于拓荒的阶段。

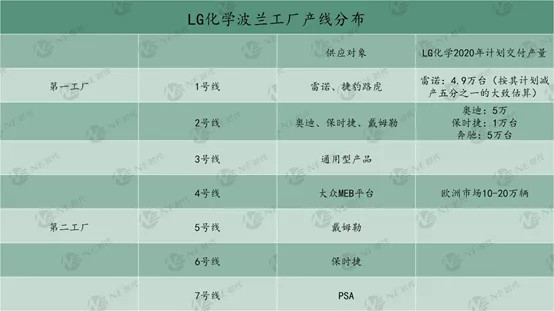

而LG化学已经在欧洲市场上拓展了捷豹、奥迪、戴姆勒、大众、保时捷多家客户,两者侧重点的区别还是很明显的。

根据LG化学在波兰工厂的布局,2020年产能会扩大会扩张到20GWh,但是欧洲市场也暴露了LG化学产能不足的弊端。

此前曝出的戴姆勒和奥迪因为LG化学供应短缺导致减产的问题,今年可能也会存在类似的问题。

奔驰、大众、保时捷、奥迪、雷诺2020年规划在欧洲规划的总产能大约在25.9-35.9万辆之间,如果按每台车带电量60KWh计算的话,大概需要15.54-21.54GWh的产能。

光从数据上来看,LG在欧洲市场的产能还是有一种紧巴巴的感觉。

不过LG化学刚刚从欧洲投资银行贷款4.8亿欧元,欧洲产能的进一步扩张应该只是时间的问题。

中国市场上,虽然LG一季度赶超宁德时代,但是什么原因大家也清楚。加上宁德时代主要业务在中国市场,所以一季度的异常表现不会是常态,4月份与LG拉开的差距已经相当明显了。

中国市场上,LG化学目前明显是没什么优势的。这也是LG跟宁德时代最大的不同。

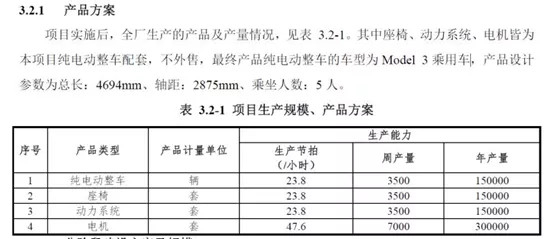

LG目前在中国市场上在供应的车型主要有Model3、雷诺的风诺E300和奥迪A6L其实主要靠,一款没什么量,一款是油电混合的车,走量的就是Model 3了。

与特斯拉的合作,宁德时代2020年7月也要开始供货了,有效期两年,消息人士透露将装载到低配版Model 3上,15万辆的年产量有宁德时代的一部分。

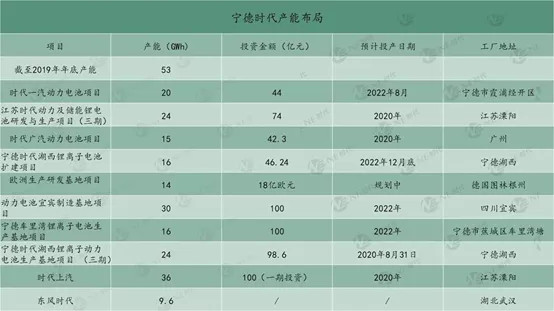

所以Model 3这个车型的电池供应商,宁德时代还有把一部分增量。加上截至2019年年底,宁德时代产能达53Gwh,境内市场收入占比95.63%,加上宁德时代在中国市场新规划的产能,明显是LG南京工厂和吉利合资工厂比不了的。

宁德时代的主战场在中国,LG化学在产能布局上其实也比较偏向于中国市场的,但是北美和欧洲市场也在拓展阶段,这次合作现代起亚,版图上又添了一笔,横向来看LG化学几个市场同时进行,压力还是比较大的,但同样,也意味着机会更多。

不过,LG化学浮夸的业绩目标和分散的市场拓展方式,与宁德时代专一纵向的打法相比,显得有一丝不稳重。

来源:NE时代

本文地址:https://www.d1ev.com/news/qiye/117606

以上内容转载自NE时代,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。