坚瑞沃能从前三季度巨额亏损到全年预计盈利,业绩“大逆转”中超过30亿元收益来源于正进行中的破产重整,该公司是否通过盈余调节进而规避暂停上市?

岁末年初是退市高危股自救的高峰时刻——抓住最后时机,各显神通花式保壳的案例频频在资本市场上演。

已连续两年亏损均超30亿元的陕西坚瑞沃能股份有限公司(下称坚瑞沃能,300116.SZ),将避开退市的希望寄予破产重整。

坚瑞沃能1月22日晚间披露的《2019年度业绩预告》预计,2019年净利润为2.81亿元至2.86亿元,主要原因是全资子公司深圳市沃特玛电池有限公司(下称沃特玛)出表转回的超额亏损和债务重组收益。这一数据相较于2019年前三季度净亏损26.07亿元,不亚于“乾坤大挪移”。对此,深交所在公告披露次日,即紧急下发关注函,并提出是否通过盈余调节进而规避暂停上市等质疑。

坚瑞沃能三年前通过收购沃特玛而站上业绩顶峰,可是收购后仅一年就“跌下神坛”,沃特玛作为曾经的动力电池龙头最终破产清算,拖累坚瑞沃能深陷债务危机和经营危机,走向破产重整。

对于2019年三季度仍在亏损的坚瑞沃能来说,如果重整失败,不能成功扭亏为盈,或将触及净利润连续三年亏损、连续两个年度的财务会计报告被出具否定或者无法表示意见,以及净资产为负而被暂停上市的等多项退市红线。

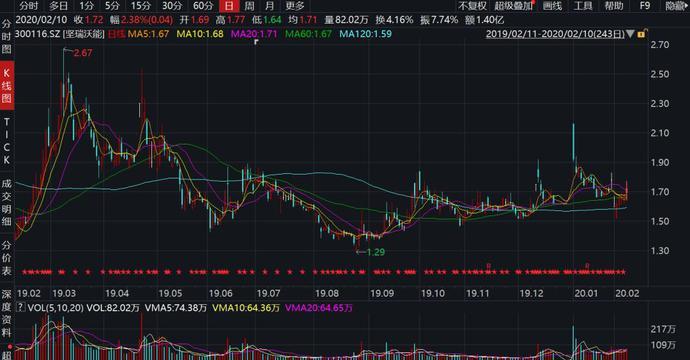

坚瑞沃能重整是否能顺利完成?债务危机是否能解决?是否还能迎来重生?均有待观察。Wind数据显示,2月10日,坚瑞沃能股价报收1.72元,市值为41.84亿元,与2017年304亿元市值高位相比,大降262亿元,跌幅86.18%。

业绩大逆转受质疑

坚瑞沃能将避开退市的希望寄予破产重整。

1月23日,该公司披露的业绩预告显示,2019年净利润预计为盈利2.81亿元至2.86亿元,预计2019年末净资产为正。

但此前的三季报显示,2019年前三季度,坚瑞沃能净利润为亏损26.07亿元,净资产也为负值,为-24.19亿元。更早前的年报数据显示,2017年、2018年,坚瑞沃能净利润分别为亏损36.84亿元、39.25亿元,亏损金额均超过30亿元。

连续多年亏损的坚瑞沃能目前处于重整计划执行阶段。2019年12月30日公告显示,西安中院裁定批准坚瑞沃能重整计划,终止坚瑞沃能重整程序,坚瑞沃能进入重整计划执行阶段。截至2019年12月31日,用于清偿债务的资金均已到账,相应清偿债务的法律文书及抵债债权转让通知已经在2019年12月31日之前发出。

为何2019年三季末至年末业绩能由亏损变为盈利?坚瑞沃能称,预计非经常性损益对净利润的影响金额约35.02亿元,主要来源于债务重组收益和深圳市沃特玛电池有限公司(下称沃特玛)出表转回的超额亏损。其中,破产重整预期会产生债务重组收益约4.47亿元;因沃特玛已不再纳入公司合并财务报表范围而转回超额亏损约33.83亿元。此外,坚瑞沃能预计执行重整计划变现资产损失、执行重整计划产生相应费用及2019年四季度发生的相关费用等约15.04亿元。

引人关注的是,对坚瑞沃能2019年业绩大“逆转”的情形,深交所于业绩预告披露之后,即下发关注函问询。

由于2017年、2018年连续两年净利润为负,若2019年坚瑞沃能净利润仍为负值,根据深交所相关规定,股票将面临被终止上市的风险。坚瑞沃能是否通过盈余调节进而规避暂停上市?

《投资时报》研究员注意到,从坚瑞沃能业绩由巨亏转为盈利的原因说明可见,债务重组收益和沃特玛出表转回至关重要,但目前的进展显示,坚瑞沃能的重整计划尚未执行完毕。

坚瑞沃能现在确认2019 年度债务重组收益约 4.47 亿元,确认沃特玛转回超额亏损约33.83亿元,认定依据是什么?是否具有合理性?

从云端跌落到谷底

《投资时报》研究员梳理过往公告看到,坚瑞沃能由行业明星走向破产重整不过3年时间,这一切,都源自收购沃特玛,可谓“成也萧何,败也萧何”。

企查查显示,坚瑞沃能的前身是陕西坚瑞消防股份有限公司,2010年9月上市。在动力电池产业前景被看好的背景下,2016年8月,坚瑞沃能以52亿元的高价收购当时净资产为9.29亿元的沃特玛,坚瑞沃能主营业务也借此从消防设备和消防工程转向了动力电池和新能源汽车。

收购时,交易对手方承诺,2016至2018年沃特玛净利润分别不低于4.04亿元、9.09亿元和15.18亿元。

收购时,沃特玛位列全球动力电池企业销量第四,而坚瑞沃能正处于“瓶颈期”,已落入消防主业无力、停牌四次的境地,净利润始终增长乏力。

并购之后,成为坚瑞沃能全资子公司的沃特玛,营收和资产总额均占坚瑞沃能合并报表的90%以上,成为坚瑞沃能2016年、2017年上半年业绩暴增的大功臣。数据显示,坚瑞沃能2016年、2017年上半年净利润分别为4.25亿元、5.58亿元,与之前仅为千万元甚至只有百万元的净利润相比,业绩飞速增长。

然而,好景不长。

收购完成仅一年后,2017年下半年始,由于沃特玛自身战略决策失误,扩张速度过快,内部管理失控,加上新能源市场环境和国家政策调整等不利变化,沃特玛开始业绩雪崩,拖累坚瑞沃能持续大幅亏损。

沃特玛2017年实现净利润8.81亿元,没有达到9.09亿元的业绩承诺,坚瑞沃能当年计提了收购沃特玛产生的46.13亿元巨额商誉,导致净利润亏损36.84亿元,暴跌965.93%,沃特玛给坚瑞沃能带来的辉煌时刻,戛然而止。

2018年,沃特玛跌入深谷,净利润为-34.75亿元,距离业绩承诺已遥不可及。坚瑞沃能营收大幅缩减,净利润亏损数额接近40亿元。

2019年,沃特玛积重难返,彻底崩塌。2019年11月13日,深圳市中级人民法院确认沃特玛进入破产清算流程,沃特玛对外负债约197亿元,其中拖欠559家供应商债权约54亿余元。

受沃特玛拖累,坚瑞沃能也资不抵债,不得不甩卖旗下多处房产及子公司股权展开自救,但因涉及债务规模太大,短期内无法解决债务危机,生产经营始终未恢复正常运转,最终导致彻底陷入经营危机与债务危机。

从云端跌落谷底之后,为解决危机,坚瑞沃能破产重整程序启动。

2019年9月30日,因坚瑞沃能不能清偿到期债务,且明显缺乏清偿能力,法院根据债权人陕西凯瑞达实业有限公司的申请,依法裁定受理坚瑞沃能重整案。

不过,值得注意的是,在公告中,坚瑞沃能表示,其主营业务所涉及的锂离子动力电池业务不会发生改变。但该业务未来能否恢复生产规模、销售规模及盈利能力究竟如何,仍存重大不确定性。

坚瑞沃能过去一年的股价走势

数据来源:Wind

是否末日重生仍不确定

重重危机之下,重整成为坚瑞沃能消除退市风险的最后救命稻草。短时间内,坚瑞沃能引入新战投的协商进行了多轮。

2019年12月10日,坚瑞沃能公告,常德中兴投资管理中心(有限合伙)有条件受让坚瑞沃能实施资本公积转增股本形成的股份17.34亿股,并收购坚瑞沃能6.1亿元债权类资产,共向坚瑞沃能提供7.1亿元资金。其中,常德中兴将支付自有资金3.3亿元,相应取得坚瑞沃能股份不超过11.92亿股、收购坚瑞沃能6.1亿元债权类资产中46.48%的份额。

对于此时的坚瑞沃能来说,常德中兴的投资重整或将带来一线生机。

此后在12月30日,坚瑞沃能重整计划获法院批准,将正式进入破产重整程序的同时,常德中兴也被确认将成为坚瑞沃能重整后的第一大股东。

根据12月23日披露的公告,常德中兴承诺负责坚瑞沃能重整后的生产经营和管理,承诺自2020年1月1日至2022年12月31日期间,坚瑞沃能实现扣除非经常性损益后的净利润合计不低于3亿元。若因常德中兴原因导致上述承诺未实现的,常德中兴应当在坚瑞沃能2022年度报告披露后三个月内以现金方式向坚瑞沃能补足。

企查查显示,常德中兴的股东为莘县德民企业管理咨询中心(有限合伙)(持股84%)(下称莘县德民)和莘县德智众通企业管理咨询中心(有限合伙)(持股16%)。而莘县德民出资人为项效毅和高保清,其中项效毅曾为湖南中锂新材料有限公司(下称湖南中锂)的法定代表人,高保清为湖南中锂的董事兼总经理。湖南中锂的大股东为上市公司中材科技(002080.SZ),该公司主要业务为锂电池隔膜及其他复合材料制品的制造和销售。

值得注意的是,虽然已确定了重整投资人,但重整计划仍有可能流产,坚瑞沃能仍存在被终止上市的风险。事实上,连续三年净利润亏损并不是坚瑞沃能面临的唯一退市风险,至少还有两处“硬伤”将导致其暂停上市。

截至目前,坚瑞沃能2018年度审计报告无法表示意见所涉及事项中,仅货币资金事项的影响已消除,其余如涉及存货、应收款项、固定资产和在建工程、收入和成本、涉及业绩补偿、涉及债权债务转移及涉及或有事项等事项仍未消除。坚瑞沃能存在2018年、2019年连续两个年度的财务会计报告均被注册会计师出具否定或者无法表示意见的审计报告而被深交所暂停上市的风险。

此外,根据2018年的财务数据以及会计师对涉及主要事项的审计意见,如果未来坚瑞沃能2018年度的净资产确定为负值,将存在退市风险。同时,截至2019年9月30日净资产为-24.19亿元,坚瑞沃能同样存在因2019年净资产为负而被暂停上市的风险。

目前重整计划是否能如期执行,关乎坚瑞沃能生死,也成为能避免退市的关键。坚瑞沃能开启了最后时刻的重整,但求生之路并不平坦。

根据最新披露的公告,坚瑞沃能无法按期完成深交所关注函的回复和对外披露,将延期回复此次关注函,预计将于2月13日前完成对关注函相关问题的回复并对外披露。

来源:投资时报

本文地址:https://www.d1ev.com/news/qiye/109131

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。