日前,东风科技(600081)吸收合并控股股东东风汽车零部件(集团)有限公司(下称:东风零部件集团)的方案,收到了证监会反馈意见。

我们注意到,对于该重组方案,证监会要求东风科技做出书面回复的问题有39个之多,其中,关于发行价格调价机制、标的东风零部件集团盈利能力及关联交易的问题,是这份反馈意见文件的关注重点。

下调发行价 被问及调价机制

此前6月28日,东风科技召开股东大会审议通过了吸收合并东风零部件集团的方案。该方案显示,东风科技拟通过向东风零部件集团的股东东风有限及南方实业发行股份的方式,吸收合并东风零部件集团,交易对价为47.43亿元;同时,东风科技拟向不超过10名特定投资者募集不超过5亿元配套资金。

在前述股东大会审议通过吸收合并方案的当天,东风科技公告称,公司召开了董事会,根据2018年度利润分配方案,决定下调发行价格至6.59元/股。

由此,吸收合并方案的股份发行数量从7.047亿股调整为7.197亿股,若交易完成,东风零部件集团所持东风科技65%股权、2.03亿股将被注销,东风科技的实控人东风有限将变为直接控股股东,东风有限和其控股子公司南方实业对上市公司的持股比例分别为86.68%、0.09%,二者合计持股比例将从原方案的86.53%增至86.77%。

这也意味着,交易完成后,东风科技中小股东持股比例将从原方案的13.47%进一步下降至13.23%。这一发行价调整,让东风科技在此次交易中更加接近社会公众股东持股低于10%的“退市线”,如果放在股东大会之前,这一调价可能会影响更多股东的投票选择。

证监会日前给出的反馈意见文件提及,东风科技评估采用发行股份价格乘股份数确定,发行价格采用除权除息前发行价格,要求公司补充披露采用上述价格的原因,并结合相关情况,说明本次交易评估作价的合理性。

一般而言,发行价格即异议股东的现金行权价格,该价格是影响中小股东对吸收合并方案投票意愿的敏感信息。而只有在股东大会上投出了反对票的异议股东才能够行使现金选择权,且如果异议股东现金行权导致交易完成后社会公众股东持股比例低于10%的话,东风科技有退市之虞。

我们注意到,在东风科技前述股东大会决议中,5%以下股东对发行价格子议案的反对票比例为11.42%,合计56.2万股,高于这些股东对其他诸如交易方式、交易标的等子议案的反对票比例8.05%。这意味着,东风科技中小股东对发行价格的异议,高于其他因素。

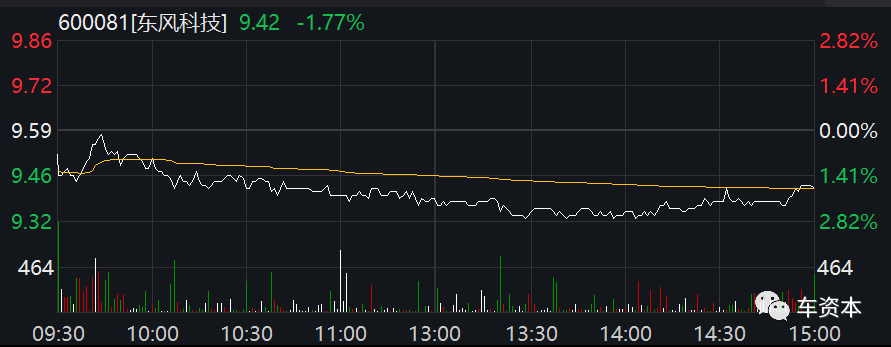

8月13日发稿当天,东风科技股价报收于9.42元/股,较前述经过调整后的发行价6.59元/股,涨幅达42%。实际上,东风科技股价在去年10月触及近年来低点6.69元/股,而从去年10月份至今,东风科技股价出现过一轮上涨,在今年4月最高甚至触及19.82元/股,是前述发行价的三倍之多。

从股价表现看,东风科技此前股价持续上涨是否触及调价机制?对此,证监会反馈意见文件第一个问题就要求东风科技补充披露发行价格调价条件、现金选择权调价条件是否已经满足,并要求东风科技说明拟进行的调价安排。

因为发行价就是异议股东现金选择权的行权价格,伴随着东风科技股价近期的上涨,行权价与二级市场股价之间的差距拉大,低发行价、低行权价相当于一条“心理线”,会促使更多中小股东对方案投出同意票。

但与此同时,低发行价也意味着,在标的资产交易对价不变的情况下,东风有限可以获得更多的上市公司股权。而东风科技在股东大会通过议案之后立即下调发行价格,将让东风有限在此次交易中获得更多的上市公司股权。

实际上,6月19日为东风科技此次利润分配方案的现金红利发放日,即利润分配方案在此次股东大会之前就已经完成。在股价持续上涨时未上调发行价,在股东大会通过议案后即以利润分配方案为由下调发行价,并让东风有限获得更多的上市公司股权,东风科技此举是否损害了中小股东利益?

证监会反馈意见提及,请东风科技补充披露现金选择权提供方对异议股东支付现金的最大值、东风有限履约能力,并补充披露相关机制设计能否有效保障异议股东权益。

关注盈利能力及关联交易

吸收合并方案显示,标的资产东风零部件集团2017年度、2018年度和2019年1-3月营业收入分别为131.55亿元、128.65亿元、29.15亿元;综合毛利率分别为16.66%、15.50%和14.43%,即营收和毛利率均呈现下降走势。

同期实现的归属于母公司股东的净利润分别为2.27亿元、1.81亿元、2.4亿元,即一季度净利润指标出现逆市增长,甚至单季度净利润高出了过去两年的年度净利润。

但实际上,东风零部件集团的一季度净利润指标主要依靠非经常性损益支撑。数据显示,东风零部件集团2017年度、2018年度和2019年1-3月的非经常性损益分别为9171.31万元、5269.58万元、2.05亿元。若剔除这一因素影响,东风零部件集团今年一季度扣除非经常性损益后的归母净利润仅为3579.34万元。

对此,证监会反馈意见文件问及,东风零部件集团今年发生大额非流动资产处置的原因及合理性,该事项对东风零部件集团未来盈利能力的影响?同时,要求补充披露政府补贴的可持续性以及对东风零部件集团持续盈利能力的影响。

实际上,东风零部件集团座舱与车身业务、制动及智能驾驶业务等板块毛利率均呈现了下滑趋势,而汽车行业也从去年开始整体出现了负增长,反馈意见文件要求东风科技补充披露各个业务板块毛利率水平的合理性、下滑原因,以及对东风零部件集团盈利稳定性的影响。

反馈意见文件同时要求,东风科技结合交易作价情况、评估增值率情况、市盈率及市净率情况、未来盈利预测及行业变化趋势等,补充披露本次交易作价的合理性,是否充分保护了中小股东和上市公司的利益。

对上述问题,我们尚未联系到东风科技置评。

另外,东风零部件集团的关联交易情况也是反馈意见文件关注的重点,东风科技被要求补充披露东风零部件集团与东风有限及其控制的其他企业是否构成竞争性业务,以及相关关联交易的必要性、价格情况等。

资料显示,东风零部件集团的前五大客户均为关联方,前五大采购商大部分为关联方,东风商用车既是东风零部件集团的第一大客户也是第一大供应商;同时,在专利、商标、厂房租用等方面,东风零部件集团和关联企业都存在大量关联交易。

具体而言,在2017年、2018年及2019年一季度,东风零部件集团(除上市公司外)前五大客户销售额占同期公司营业收入的比重分别为41.67%、49.03%、45.82%。且今年一季度的前五大客户东风商用车、东风有限、东风汽车股份有限公司、东风康明斯、东风本田均为关联方。

此外,2018年,东风零部件集团的关联销售额为90.68亿元,比东风科技披露的2018年关联销售额49.91亿元,高出了40.77亿元。这意味着,东风科技拟吸收合并的东风零部件集团,在剔除东风科技的指标后,主要业务也是依赖于关联方。

实际上,这样的关联交易指标,与2010年东风零部件集团成立时的初衷相违背。回溯历史资料,上市公司东风科技在2010年之前本就是东风有限直接控股的公司,在2009年9月,东风有限董事会同意东风有限将所持东风科技65%股权作为出资设立东风汽车零部件有限公司(东风零部件集团的前身);2010年,东风有限将直接持有的东风科技65%股权作价2.52亿元协议转让给东风零部件。

正是因为这次调整,形成了“东风有限——东风零部件集团——东风科技”的股权层级关系。“为东风汽车供应汽车零部件的配套厂”的东风科技从东风有限直接控股的公司,变成了二级子公司。

对于当时调整股权层级关系的理由,东风科技表示,是为了“客户多元化”、“东风零部件将寻求外部资金,加强与国际资本的合作,建立多元化的股权结构”等。

但从前述关联交易金额等指标来看,过去十年里,东风零部件集团从东风科技65%股权起步,在客户多元化方面并没有太大的进展,反而在上市公司体外成立了诸多子公司分走了或许本该属于东风科技的关联业务,这一时期也是汽车行业的十年黄金期。

数据显示,东风科技2018年的前五大股东均是关联方,2018年东风科技与OEM配套销售商品、提供劳务等关联交易为49.91亿元,占营业收入的比重为74.79%。而东风零部件集团这一指标为90.68亿元,若吸收合并交易完成,东风科技关联方销售商品、提供劳务金额占营业收入的比例仍然高达70.49%。

据此,东风零部件集团十年前依靠东风科技65%股权起步,当时定价为2.52亿元。该集团的成立降低了东风科技的地位,却没有实现客户多元化,反而分走了大量或许本该属于东风科技的关联业务。

如今汽车行业十年黄金期过去,汽车行业整体陷入负增长,东风科技将以47.43亿元的对价“买回”东风零部件集团,这样的“整体上市”是否损害了东风科技中小股东的利益?

来源:第一电动网

作者:车资本

本文地址:https://www.d1ev.com/kol/96962

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。