一、背景

2019年5月10日,美国贸易代表办公室公布了新一轮征税清单,表示要对价值2000亿美元的中国进口商品额外加征10%关税,中方迅速回敬600亿美元加税政策。而特朗普更是在之后公开宣称:“计划进一步对另外3250亿美元的中国进口商品额外加征关税”。

时间/国别 | 美国 | 中国 |

2018年7月6日 | 340亿美元(加25%税率) | 340亿美元(加25%税率) |

2018年8月23日 | 160亿美元(加25%税率) | 160亿美元(加25%税率) |

2018年9月17日 | 2000亿美元(加10%税率) | 600亿美元(加10%税率) |

2018年12月— 2019年3月 | 双方同意谈判并暂停征收新关税 | |

2019年5月10日 | 2000亿美元(加25%税率) | 600亿美元(不等、最高25%) |

*数据源自:中国国务院关税税则委员会、美国USTR

不管特朗普的言论是一种战略施压还是确有其事,双方贸易战战火重燃,2600亿美元的关税加征额度也超过2018年中美双边货物贸易总额(6335.2亿美元)的40%。

这对全球第一大汽车产销国(中国)和全球第二大汽车产销国(美国)而言,均对未来发展蒙上了浓重的阴云,形势不容乐观。

二、加税及排除详情

研判双方加税对两国汽车产业的影响,应首先了解双方贸易的基本大盘和加税清单情况。

1、双方贸易中方长期处于顺差地位

据中国海关统计,2018年中美双边货物贸易总额6335.2亿美元,同比增长8.5%,占同期中国货物进出口总额13.7%。其中,中国对美国出口4784.2亿美元,同比增长11.3%,占中国货物出口总额19.2%;自美国进口1551.0亿美元,同比增长0.7%,占中国货物进口总额7.3%。中国对美货物贸易顺差3233.3亿美元,同比上升17.2%。美国是中国第二大贸易伙伴,第一大出口市场和第六大进口来源地。

而据美国商务部统计,2018年美国与中国双边货物进出口总额为6598.5亿美元,同比增长3.9%。其中,美国对中国出口1203.4亿美元,同比下降7.4%,占美国出口总额的7.2%;美国自中国进口5395.0亿美元,同比增长6.7%,占美国进口总额的21.2%。

中国统计口径 | 美国统计口径 | |

双边进出口总额 | 6335.2亿美元 | 6598.5亿美元 |

占比 | 13.7% | 15.7% |

出口 | 4784.2亿美元 | 1203.4亿美元 |

出口增长 | 11.3% | 3.9% |

进口 | 1551.0亿美元 | 5395.0亿美元 |

进口增长 | 0.7% | 6.7% |

顺差 | 中方顺差3233.3亿美元 | |

*数据源自:中国海关

2、中方顺差建立在低端产品基础之上

看似中方有着3000多亿美元的强大顺差,但深入来看,中方这种顺差多建立在低端的产品基础之上,利润率极低,美方对中方的出口却多是高端、高附加值的产品,利润率极高。

以美方进口统计情况来看,2018年美国从中国进口的商品按金额排序分别是机电、家具玩具、纺织品及原料和贱金属及制品,其中家具玩具、纺织品及原料和贱金属及制品1336.3亿美元,占比达24.7%。而排名第一的机电产品中,技术含量偏低的机械设备进口又占到了1166.3亿美元。

美国自中国进口主要商品构成(类) | ||||||

(2018年) | 金额单位: 百万美元 | |||||

海关分类 | HS编码 | 商品类别 | 2018年 | 2017年 | 同比% | 占比% |

类 | 章 | 总值 | 539,503 | 505,470 | 6.7 | 100.0 |

第16类 | 84-85 | 机电产品 | 268,543 | 256,579 | 4.7 | 49.8 |

第20类 | 94-96 | 家具、玩具、杂项制品 | 64,927 | 60,532 | 7.3 | 12.0 |

第11类 | 50-63 | 纺织品及原料 | 40,501 | 38,979 | 3.9 | 7.5 |

第15类 | 72-83 | 贱金属及制品 | 28,201 | 25,423 | 10.9 | 5.2 |

第7类 | 39-40 | 塑料、橡胶 | 23,263 | 19,793 | 17.5 | 4.3 |

第17类 | 86-89 | 运输设备 | 18,370 | 15,839 | 16.0 | 3.4 |

第6类 | 28-38 | 化工产品 | 18,291 | 15,089 | 21.2 | 3.4 |

第12类 | 64-67 | 鞋靴、伞等轻工产品 | 18,105 | 17,993 | 0.6 | 3.4 |

第18类 | 90-92 | 光学、钟表、医疗设备 | 13,813 | 13,257 | 4.2 | 2.6 |

第13类 | 68-70 | 陶瓷;玻璃 | 8,176 | 7,188 | 13.8 | 1.5 |

第8类 | 41-43 | 皮革制品;箱包 | 7,512 | 7,444 | 0.9 | 1.4 |

第10类 | 47-49 | 纤维素浆;纸张 | 5,949 | 5,453 | 9.1 | 1.1 |

第9类 | 44-46 | 木及制品 | 4,457 | 4,270 | 4.4 | 0.8 |

第4类 | 16-24 | 食品、饮料、烟草 | 3,404 | 2,982 | 14.2 | 0.6 |

第14类 | 71 | 贵金属及制品 | 3,091 | 2,918 | 6.0 | 0.6 |

其它 | 12,900 | 11,732 | 10.0 | 2.4 | ||

*数据源自:中国海关

而从中方角度来看,美国对中输出的主要商品为运输设备、机电产品、化工产品和光学钟表医疗设备,2018年合计输出769.1亿美元,占比高达74%。

美国对中国出口主要商品构成(类) | ||||||

(2018年) | 金额单位: 百万美元 | |||||

海关分类 | HS编码 | 商品类别 | 2018年 | 2017年 | 同比% | 占比% |

类 | 章 | 总值 | 120,341 | 129,894 | -7.4 | 100.0 |

第17类 | 86-89 | 运输设备 | 27,682 | 29,185 | -5.2 | 23.0 |

第16类 | 84-85 | 机电产品 | 27,037 | 25,019 | 8.1 | 22.5 |

第6类 | 28-38 | 化工产品 | 12,352 | 11,153 | 10.8 | 10.3 |

第18类 | 90-92 | 光学、钟表、医疗设备 | 9,835 | 8,863 | 11.0 | 8.2 |

第5类 | 25-27 | 矿产品 | 9,594 | 10,005 | -4.1 | 8.0 |

第7类 | 39-40 | 塑料、橡胶 | 6,417 | 6,369 | 0.8 | 5.3 |

第2类 | 06-14 | 植物产品 | 4,971 | 14,835 | -66.5 | 4.1 |

第15类 | 72-83 | 贱金属及制品 | 4,849 | 6,036 | -19.7 | 4.0 |

第10类 | 47-49 | 纤维素浆;纸张 | 3,941 | 4,288 | -8.1 | 3.3 |

第9类 | 44-46 | 木及制品 | 2,875 | 3,200 | -10.1 | 2.4 |

第1类 | 01-05 | 活动物;动物产品 | 2,105 | 2,453 | -14.2 | 1.8 |

第11类 | 50-63 | 纺织品及原料 | 1,712 | 1,807 | -5.3 | 1.4 |

第14类 | 71 | 贵金属及制品 | 1,658 | 1,179 | 40.6 | 1.4 |

第4类 | 16-24 | 食品、饮料、烟草 | 1,539 | 1,428 | 7.8 | 1.3 |

第8类 | 41-43 | 皮革制品;箱包 | 909 | 1,268 | -28.3 | 0.8 |

其它 | 2,865 | 2,804 | 2.2 | 2.4 | ||

*数据源自:中国海关

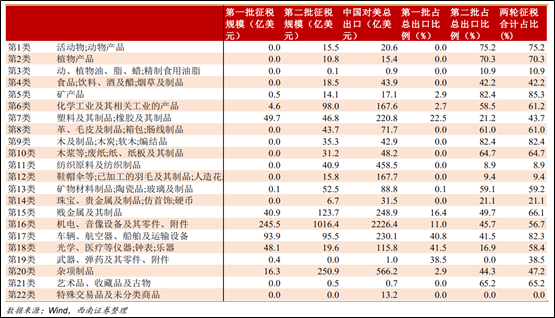

3、美方加税以机电、家具、贱金属为主

从美方最新的2000亿加税清单来看,机电、家具、贱金属是最大的加征对象,合计加征额度达到1317.74亿美元,占比67.25%,与美方自中方进口的货物额度排序基本一致。

美方最新2000亿关税加征详情 | |||

商品类别 | 名称 | 2000亿涉及额度 | 占2000亿比例 |

第16类 | 机电、音像设备及其零件、附件 | 865.78亿 | 44.19% |

第20类 | 家具等杂项 | 292.78亿 | 14.94% |

第15类 | 贱金属及其制品 | 159.18亿 | 8.12% |

第17类 | 车辆、航空器、船舶及运输设备 | 115.18亿 | 5.88% |

第6类 | 化工产品 | 99.34亿 | 5.07% |

第7类 | 塑料及橡胶制品 | 96.87亿 | 4.94% |

第8类 | 皮革、箱包等 | 74.18亿 | 3.79% |

第13类 | 矿产、陶瓷、玻璃 | 49.26亿 | 2.51% |

第11类 | 纺织 | 36.97亿 | 1.89% |

第9类 | 木制品 | 34.61亿 | 1.77% |

第10类 | 木浆及纸制品 | 32.67亿 | 1.67% |

第4类 | 食品及烟酒饮料 | 26.1亿 | 1.33% |

第1类 | 活体动物 | 24.24亿 | 1.24% |

第12类 | 鞋帽伞等 | 15.51亿 | 0.79% |

第18类 | 光学、医疗等仪器;钟表;乐器 | 14.15亿 | 0.72% |

第2类 | 植物产品 | 9.52亿 | 0.49% |

第5类 | 矿产品 | 8.87亿 | 0.45% |

第21类 | 艺术品、收藏品及古物 | 2.80亿 | 0.14% |

第14类 | 珠宝及贵金属 | 1.28亿 | 0.07% |

第3类 | 动、植物油、脂、蜡 | 0.13亿 | 0.01% |

*数据源自:西南证券等公司研报内容整理

援引西南证券的整理结果来看,叠加前500亿美元后,机电、家具、贱金属仍是前三。

4、中方加税覆盖面积全面扩大

在第一批500亿美元加征清单中,中方主要是对大豆、汽车等几样重点商品进行打击,而新清单中则增加到5000多项,从第1类到第22类全面覆盖,加征关税的进口商品规模占到 2018 年自美进口总额的70.8%。

5、美方公布5份豁免清单

在2500亿加征清单出炉后,美方考虑到部分行业的强烈反对声音及实际需要,陆续发布了5份豁免清单,相关商品均来自于2018年7月6日开始加征25%关税的340亿美元的清单中。总体来看,豁免主要包括用于船舶推进系统的火花点火发动机、放射治疗系统、用于空调或取暖系统的恒温器、蔬菜脱水器、输送带、模具滚轮机、不锈钢刀具等。

*数据源自:USTR查询结果

具体来看,虽然部分汽车产品被豁免,但基本属于小众类别,占比极小,大部分进口商品(包括整车和零部件)仍然被加征关税,显示出特朗普政府对汽车重点打击的决心。

美国HS税号 | 具体排除产品 (原版英文) | 中文产品描述 |

8414.90.4165 | Compressor housings designed for turbochargers | 为涡轮增压器设计的压缩机壳体 |

8431.20.0000 | Counterweight castings of iron or steel designed for use on fork lift and other works trucks | 设计用于叉车和其他载货汽车的钢铁对重铸件 |

8431.20.0000 | Tines, carriages, and other goods handling apparatus and parts designed for use on fork lift and other works trucks | 设计用于叉车和其他载货汽车的耙齿、车厢和其他货物装卸设备及部件 |

8482.10.5032 | Ball bearings of a width not exceeding 30 mm | 宽度不超过30 mm的滚珠轴承 |

8536.50.9065 | Motor vehicle gear shift switch assemblies, comprised of a plunger, connector and gear shift lever | 机动车辆换档开关总成,包括柱塞、连接器和换档杆 |

8536.50.9065 | Pressure switches designed for use in heat pumps and air-conditioning condensers having a rating of 1.90 megapascals or more but not over 4.55 megapascals | 为热泵和空调冷凝器设计的压力开关,额定值为1.90兆帕或以上但不超过4.55兆帕 |

8481.90.9040 | Armatures designed for use in hydraulic solenoid valves% | 液压电磁阀用电枢等电磁阀相关部件 |

8501.10.4060 | DC electric motors, of an output of less than 18.65 W, valued over $4, other than brushless | 直流电动机,输出功率小于18.65W,价值超过4美元,无刷者除外 |

8501.52.8040 | AC electric motors, multi-phase, of an output exceeding 14.92 kW but not exceeding 75 kW, other than for use in civil aircraft | 输出功率超过14.92千瓦但不超过75千瓦的多相交流电动机,民用航空器除外 |

8505.90.7501 | Coils, coil assemblies and other parts of electromagnets | 电磁铁线圈、线圈组件和其他零件 |

8413.50.0070 | Radial piston hydraulic fluid pumps weighing not over 500 grams | 重量不超过500克的径向活塞液压泵 |

8413.91.9060 | Plastic reservoirs for motor vehicle brake master cylinders | 汽车制动总泵塑料储液罐 |

8418.69.0180 | Assemblies of thermo-electric modules, whether or not presented with attached heat exchangers, fans, shrouds, temperature sensors or controllers | 热电模块组件,不论是否附有热交换器、风扇、覆环、温度传感器或控制器 |

8427.10.8090 | Self-propelled fork-lift and platform trucks, each powered by an electric motor and controlled by walking operator | 自行式叉车和平台式卡车,每辆由电动机驱动,由步行操作员控制 |

8431.39.0010 | Carriers designed for holding motor vehicles in overhead conveyors | 设计用于将机动车辆固定在高架输送机中的运输车 |

8482.10.5060 | Double row ball bearings having an inner diameter exceeding 15 mm but not exceeding 32 mm, an outer diameter exceeding 38 mm but not exceeding 64 mm and a width exceeding 15 mm but not exceeding 29 mm | 双列滚珠轴承,内径超过15 mm但不超过32 mm,外径超过38 mm但不超过64 mm,宽度超过15 mm但不超过29 mm |

8482.40.0000 | Needle roller bearings of a width not exceeding 30 mm | 宽度不超过30毫米的滚针轴承 |

8482.99.0500 | Outer bearing rings | 外轴承环 |

8482.99.6595 | Bearing shields | 轴承护罩 |

8483.90.8010 | Coupling covers, including center members, flanged hubs, sleeves and shoes | 联轴器盖,包括中心构件、法兰轮毂、套筒和支座 |

8404.40.4000 | Part of ontrollers for electric motors | 符合条件的部分电机控制器 |

8525.60.1050 | Radio transceivers operating on frequencies from 46 MHz to 468 MHz, each designed for installation in motor vehicles | 在46兆赫至468兆赫频率范围内工作的无线电收发器,每个收发器设计用于安装在机动车辆上 |

8536.50.9065 | Push-pull switches, for a voltage not exceeding 1,000 V, designed for use in motor vehicles | 电动车辆用电压不超过1000V的推拉开关 |

8536.90.4000 | Some connectors | 部分电连接器 |

*数据源自:《美国2000亿美元关税加征豁免清单》

三、中美两国加税的核心原因和总体趋势

为什么特朗普政府会对中国持续不断的开展贸易战?贸易战是否能在短期内结束?只有回答清楚了这两个核心问题,才能对贸易战接下来的汽车行业影响程度进行准确分析。

1、新冷战思维引发在位霸权国家遏制新兴大国崛起

对于第一个问题,也就是美国发动贸易战的根本原因,其实用“新冷战思维引发在位霸权国家遏制新兴大国崛起”这么一句话就可以高度概括。

回顾美国历史,自二战后建立美国强权统领地位起,“谁是最接近美国实力的就干谁”的思路非常清晰,先是美苏争霸,美国瞄准了苏联经济的软肋,通过冷战这一战争形态将苏联直接拖垮;再是日本,也是通过贸易战形式将日本出口牢牢压制,最终使得地小物稀的日本两架马车疲软,消除了对美国的威胁。

此后三十余年,中国借助多个外部环境机遇,显著提升了综合国力,正式对美国形成了新兴威胁,触犯了美国“专干第二”的基本原则,才导致了美国重操旧技。换个角度思考,贸易战与冷战的本质其实一模一样,都是通过错位战争来攻击敌方软肋、达成战略目标,这是一种新的冷战思维,是美国遏制新兴国家的外在表现。

2、如果缺乏外部重大环境机遇,贸易战将是一场持久战

中美贸易战能否在短期内结束,并不由谈判自身决定,谈判只是一种战术手段,双方终结贸易战只能是从战略维度出发。

从这个角度来讲,终结贸易战的核心要素只有两个,一是中国是否大幅退步、丧失追逐世界第一的可能性;二是中国外部产生了重大有利机遇,迫使美国放弃攻击转为联手。

第一个核心要素,傻子都能想明白那是不可能的,基于文化历史和地缘政治等宏观因素考虑,中国战略崛起的步伐不可阻挡。

第二个核心要素才是真正的关键。参考历史经验,70年代美苏争霸,为争取中国,美方主动亲近中方,中美关系破冰;上世纪90年代,美国发动海湾战争,无暇牵扯中国发展;2001年“911”恐怖事件爆发,小布什政府为谋求中方合作“反恐”态度,再次亲近中方,支持中方加入WTO;2008年,美方爆发次贷危机,美方为应对国内经济,再次给予了中方一段难得的发展周期。

因此,除非美方再次爆发恐怖、战争、经济内乱、政治分裂等重大事情,中美贸易战提前终止的可能性极小。双方“边打边谈、以打促谈”的你来我往,少则两三年,多则十年二十年,都有可能。

所以回归到汽车产业上,中美双方的汽车领域必将受到长期的、持续的、波动的贸易战影响,这是最基本的大盘。

四、中美两国汽车贸易的基本情况

基于这个大盘下,我们再来看看两国汽车贸易的基本情况。

1、汽车贸易额不高但是重要发力点

总体来看,2018年中国对美出口的汽车及其零部件额度为1191.07亿人民币,同年美国对中国出口的汽车及其零部件额度为827.39亿人民币,中国对美处于单项顺差地位。

车辆及其零附件 | 2018年中国对美出口人民币币值(万元) | 2018年中国自美进口人民币币值(万元) |

1月 | 863480 | 845944 |

2月 | 811627 | 625376 |

3月 | 778037 | 723148 |

4月 | 999162 | 759764 |

5月 | 994339 | 849538 |

6月 | 1014156 | 619651 |

7月 | 1012240 | 1078571 |

8月 | 1106016 | 646993 |

9月 | 1096307 | 664479 |

10月 | 1015986 | 445020 |

11月 | 1233481 | 643116 |

12月 | 991396 | 385186 |

全年修正值 | 11910714 | 8273860 |

*数据源自:中国商务部

从中美两国总的贸易额度来讲,汽车可以说是极小的一部分。按照汇率调整后的结果来看,中国出口的169.26亿美元和美国出口的93.98亿美元,均只占各国出口总额的3.54%和7.81%。

中国统计口径 | 美国统计口径 | |

总出口 | 4784.2亿美元 | 1203.4亿美元 |

总出口增长 | 11.3% | 3.9% |

汽车相关出口 | 169.26亿美元 | 93.98亿美元 |

汽车出口增长 | 15.6% | —26.9% |

汽车占比 | 3.54% | 7.81% |

*数据源自:中国商务部

但从加税和豁免的情况来看,两国均将汽车作为重点发力对象,超过90%的产品被纳入加税范围。其核心原因在于,汽车对于美方而言,是特别看重的制造业回流构成;对于中方而言,则是高额利润和企业寡头(通用、福特)所在,容易产生政治说服力。

2、单项贸易占两国汽车总贸易比重一般

从两国汽车总贸易情况来看,2018年中国对全球出口汽车类商品达到了4562.75亿人民币,对美出口占比为26.1%;同期中国汽车总计进口额度则高达7646.26亿元人民币,美国进口额度仅占10.82%。

金额 | |

中国对美出口汽车类商品人民币币值(万元) | 11910714 |

中国对全球出口汽车类商品人民币币值(万元) | 45627542 |

占比 | 26.10% |

美国对中出口汽车类商品人民币币值(万元) | 8273860 |

美国对中出口汽车类商品人民币币值(万元) | 76462632 |

占比 | 10.82% |

*数据源自:中国商务部

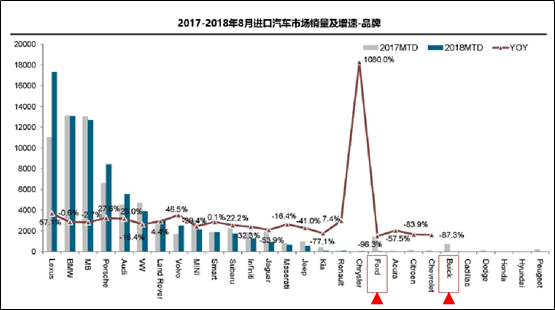

3、美国以整车为主,中国以零部件为主

2018年,中国全年进口汽车整车110.84万辆,相比2017年的121.59万辆下降8.8%。其中,自美国进口汽车整车19.01万辆,相比2017年下降35%,进口金额约80亿美元,约占中国自美进口汽车类商品总额的85%。

国家 | 2017年进口整车数量(万辆) | 2018年进口整车数量(万辆) | 增长 |

德国 | 25.75 | 29.74 | 15.5% |

日本 | 28.81 | 29.21 | 1.4% |

美国 | 29.26 | 19.01 | —35.0% |

英国 | 12.19 | 9.59 | —21.3% |

*数据源自:各国官方披露数据

2018年,中国对外出口汽车整车104.1万辆,同比增长16.8%;其中,对美出口汽车整车5.1万辆,同比增长31.4%,排名第四,但整车出口金额达到了141.6亿人民币,排名第一,占中国对美出口汽车类商品总额的11.89%。究其原因,是中国历来向美国出口的汽车类商品以零部件为主,整车相对较少。

国家 | 2017年出口整车数量(万辆) | 2018年出口整车数量(万辆) | 增长 |

伊朗 | 22.2 | 16.7 | -24.8% |

墨西哥 | 4.0 | 9.2 | 130.0% |

智利 | 5.8 | 7.1 | 22.4% |

美国 | 5.1 | 6.7 | 31.4% |

厄瓜多尔 | 2.4 | 3.1 | 29.2% |

泰国 | 1.2 | 3.1 | 158.3% |

埃及 | 1.2 | 2.8 | 133.3% |

巴西 | 1.3 | 2.4 | 84.6% |

秘鲁 | 2.3 | 2.3 | 0.0% |

俄罗斯 | 3.4 | 2.1 | -38.2% |

*数据源自:中国海关

4、本土投资建厂以美方为主

据统计,2018年中国新批设立美资企业1750家,同比上升30%;合同美资金额104.5亿美元,同比上升100.3%。截至2018年底,美对华投资项目累计达70181个,实际投入851.9亿美元,分别占中国已批外资企业的7.3%和4.2%。

在汽车领域,美国通用、福特均在中国建立了多个整车工厂,美系汽车零部件企业包括德尔福、李尔、安道拓、伟世通、天合、博格华纳、天纳克、弗恩基、德纳、美国车桥、辉门、耐世特、库博标准、诺贝丽斯、恩坦华等均在国内设立了工厂或销售处。以美国汽零排名第一的李尔为例,在中国拥有44家工厂、2.7万余名员工。

而2018年中国企业在美非金融类直接投资50.6亿美元,同比下降33.4%。截至2018年底中国企业在美累计非金融类直接投资633亿美元,占中国累计对外非金融类投资金额的3.7%。但中国汽车企业赴美建厂数量稀少,除了比亚迪美国加尼福利亚纯电动客车工厂(年产能1500辆)以外,整车只有吉利旗下的沃尔沃新建了工厂,研发中心数量倒是有6、7个,零部件方面则只有福耀(玻璃)、金龙(铜管)、三角轮胎等寥寥几家。

五、加税对美国的影响

很显然,在目前两国“你卖整车、我卖零部件”的汽车贸易格局下,两者的加征关税行为将产生不同的影响。

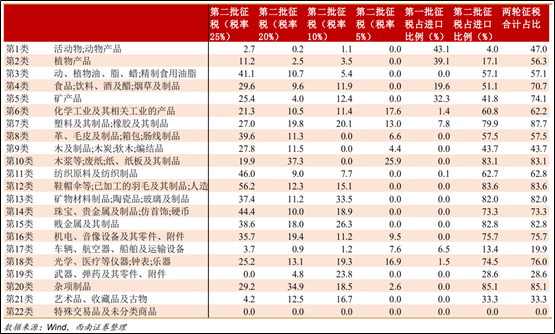

1、中国自美进口整车数量将逐年下滑

随着中方对美整车进口关税的持续加征,以及中国汽车进口税费按“关税、消费税、增值税”三税的方式叠加计算,美国出口的整车进入中国后的销售价格将持续位居高位,从而影响产品竞争力。

以2018年的统计数据为例,虽然部分月份进口数量增多,但主要是经销商基于提前进口避税行为,在关税实际执行后的几个月份,中国自美进口汽车数量下降极大。比如2018年8月第一批340亿美元加税名单生效后,8月份我国自美国进口1.5万辆,减少了34%,占13.7%,而自欧盟进口数量增加27.3%,达到了6.4万辆。

*数据源自:国机汽车、中国汽车流通协会

2、其它国家为免波及纷纷转产

由于众多车企在美国建厂生产整车,因此从美国向中国出口的豪华车不局限于美国品牌,如宝马、奔驰、丰田等都有从美国向中国出口的车型。受高额关税影响,相关车企必然尽快选择转产(中国或其它成本更低的国家),从而避免进口源头国家的关税压力。比如,宝马和奔驰对中国出口的美产车数量在10万辆左右,由于车型主要是大排量SUV和高档车,涉及的惩罚性关税数额预计超过15亿欧元。

非美国品牌 | 车型 | 所属美国工厂 |

宝马 | X4、X5、X6 | 密西西比州史帕滕博格 |

奔驰 | GLE、GLS、R级 | 阿拉巴马州斯卡鲁萨 |

NSX、RDX、TLX等全系车型 | 俄亥俄州东利伯蒂 | |

QX60 | 田纳西州士麦那 | |

傲虎等部分SUV | 印第安纳州拉法耶特 | |

丰田 | 坦途 | 德克萨斯州 |

红杉、Sienna | 印第安纳州 |

*数据源自:Marklines

3、它国车企抢收美国失地

虽然德国和日本车企在中美贸易战中“城门失火殃及池鱼”,但也“失之东隅收之桑榆”:统计数据显示,2018年美产车进口量大幅下滑给予了德产车和日产车攻城略地的机会,国内进口量双双超过29万辆,同比分别增长15.5%、1.4%。

*数据源自:国机汽车、中国汽车流通协会

4、美国本土品牌将陷于左右为难之地

具体而言,通用和福特分别将面临不同的压力。对于通用而言,由于已有别克昂科威、凯迪拉克CT6插混等车型在国内生产并出口美国,其面临的难题将是停止出口或者向美国国内生产线导入生产计划。对于福特而言,此前国产的全新福克斯计划向美国出口,但该计划已经提前中止。

除了美国品牌外,沃尔沃XC60(成都中嘉工厂)、S90(大庆工厂)两款国内生产的车型此前也有向美国出口的行为,现在沃尔沃也开始考虑将XC60部分产能转移至欧洲工厂。

但不管怎么样,车企都将额外增加成本,并且在政策波动中左右为难、难以抉择。

5、特朗普真正意图:汽车制造回流+零关税出口

虽然外资品牌向美国出口整车的数量较少,但显然特朗普会不断要求车企“制造业回流”,其如意算盘将是:中国承诺汽车零关税,车企在美国生产并出口中国。

换句话说,如果将关税抹平,而且通用、福特乃至丰田、大众等大举将中国产能挪至美国,那么美国将增加上千万辆的汽车整车年产能,增加上千万的就业数量,增加上千亿的税收,并且车企不会担心车辆因为价格过高无法在中国获得销售竞争力。

非常险恶的用心,也是中国绝对不能答应的条件。

六、加税对中国的影响

中国的影响则比美国更多,不仅有整车,还有零部件,还有技术供应问题。

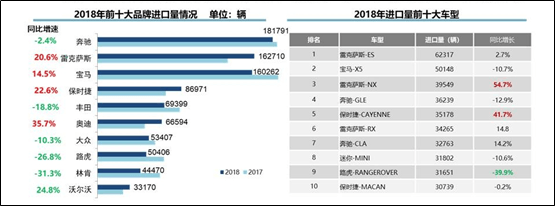

1、整车对美出口预期受到打压

很显然,国内汽车经历黄金十五年后,必然要遵循客观规律,市场销量明显下滑。为了化解庞大的过剩产能,向海外出口是必然要做的事情,也是迈向汽车强国的必经之路。

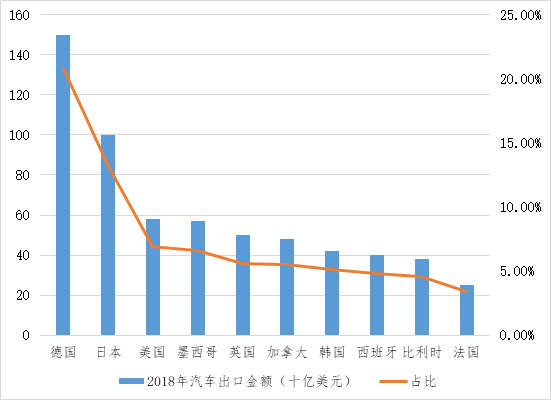

*数据源自:各国官方披露数据,以2018年平均汇率折算

作为全球第二大市场,美国汽车年销量常年保持在1700万辆左右,是一个迟早要打入的市场,但当前乃至较长时期通过出口形式向美国本土销售的可能性基本破灭。

品牌 | 2015年出口(万辆) | 2016年出口(万辆) | 2017年出口(万辆) | 2018年出口(万辆) | 主要出口区域 |

上汽 | 8.6 | 12.6 | 16.4 | 27.7 | 东盟、欧洲、南美、中东等 |

7.3 | 8.8 | 10.8 | 12.7 | 南美、西亚、中东、独联体国家 | |

2.4 | 1.6 | 3.7 | 4.5 | 东欧、中东、非洲 | |

2.4 | 1.6 | 3.7 | 4.5 | 澳洲、南美、东南亚、中东、非洲 | |

吉利 | 2.6 | 2.2 | 1.2 | 2.8 | 美洲、中东、非洲、东南亚 |

金龙 | / | 0.1 | 0.8 | 1.9 | 西亚、中东、南美 |

中国重汽 | 2.7 | 2.5 | 3.3 | 3.6 | 非洲、东南亚、中亚、南美洲 |

*数据源自:企业年报、官网新闻、行业第三方统计等数据整理

2、零部件出口将受严重冲击

由于2018年详细的统计数据并未公布,因此根据2016年和2017年的情况来看,2018年中国对美出口的汽车零部件规模在1049.47亿元人民币,这也与此前总计数据减去整车出口数据结果相同。也就是说,美国是中国汽车零部件第一大海外市场,极为重要。

类别 | 2016年出口金额(亿美元) | 比例 | 2017年出口金额(亿美元) | 比例 |

美国 | 167.5 | 26% | 170 | 25% |

日本 | 69 | 11% | 68 | 10% |

韩国 | 35 | 5% | 36 | 5% |

德国 | 26 | 4% | 31 | 5% |

整体 | 646 | 100% | 686 | 100% |

*数据源自:第三方研究报告

进一步来看,中国对美出口的汽车零部件以中低端产品为主,行驶系统(轮胎、轮毂)是第一大类别,其次是车身及附件。而行驶系统占比超过了30%。

对美出口(亿美元) | 2015年 | 2016年 | 2017年 |

行驶系统 | 55 | 48.7 | 51.2 |

车身及附件 | 22.9 | 25.1 | 25 |

发动机零部件 | 18.4 | 18.9 | 20.4 |

汽车电子电器 | 25.5 | 23.7 | 18.4 |

制动系统 | 17.2 | 16.1 | 17.2 |

半挂车及零部件 | 10.8 | 10.3 | 11.2 |

传动系统 | 9.8 | 8.1 | 7.3 |

转向系统 | 5.1 | 5.1 | 6 |

发动机整机 | 1.1 | 1 | 1.2 |

其它 | 11 | 10.5 | 12.2 |

总计 | 176.8 | 167.5 | 170.1 |

*数据源自:第三方研究报告

之所以2018年并没有发生较大的变化,是因为基于中美贸易战的风险预判,美国相关企业提前加大了订单,部分透支了2019年的需求,所以短期内并没有看到明显的波动。

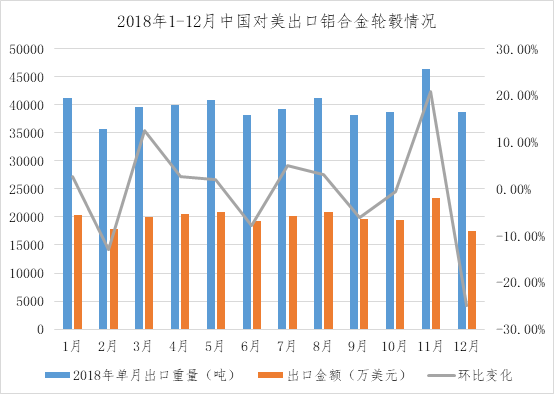

这一点在铝合金轮毂方面得到了明显表现:5-11月出口并未受到较大影响,甚至部分月份(如7月、8月环比还出现上升),但12月甚至今年1季度,出口情况急剧恶化,2019年2月同比甚至下降28.5%。由于美国是中国铝合金轮毂出口的第一大国家(占比达到51.5%、金额23.97亿美元、年出口4777万只),所以未来将承受极大的关税重压。

*数据源自:世铝网

在另一个行驶系统——轮胎方面,中国对美的出口情况也不容乐观。2018年行业全年累计出口132.4亿美元,对美出口18.96亿美元,占比达到14.3%,同比也是上升17.18%,也是订单抢购所致。但接下来,对于出口收入占比达到21.83%的国内轮胎行业而言,关税加征显然是极不乐观的信号。

2017年 | 2018年 | 变化 | |

主营业务收入 | 6971.26亿人民币 | 6978.23亿人民币 | +0.1% |

出口业务收入 | 126.82亿美元 | 132.4亿美元 | +4.4% |

出口占比 | 11.2% | 14.3% | +3.1% |

对美出口业务收入 | 16.18亿美元 | 18.96亿美元 | +17.18% |

对美出口占比 | 12.76% | 13.32% | +0.56% |

半钢胎出口业务收入 | 4.08亿美元 | 3.51亿美元 | —31.6% |

全钢胎出口业务收入 | 12.10亿美元 | 15.45亿美元 | +27.7% |

*数据源自:2019中国橡胶年会

更加不利的因素是,2018年欧盟已经对我国的全钢胎产品实施了双反政策,导致欧盟出口占比由11%大幅下降6%,丢失了5%的市场,2019年又面临美国加税的威胁,作为出口主力的全钢胎行情十分阴郁。

除此之外,包括内饰件、雨刮、小电机、刹车片等汽车零部件的对美出口市场也是十分暗淡,归根到底还是与美国是全球第二大汽车市场有关。

3、先进汽车零部件出口压力总体不大

在先进汽车零部件领域,如高性能发动机、动力电池系统等基本很少出口美国,所受的影响主要来自未来发展预期。

在汽车电机部分,国内有部分企业已经受到关税的影响,如精进电动早在2011年就已经对美国出口电机总成超过万台,虽然2018年的出口数据没有公布,但相关产品已经从去年7月开始就被征收了关税,且一直没有被美国政府豁免。

在动力电池组件方面,国内也少有出口。主要还是电钴和钴粉有少量出口,碳酸锂有6%(约956吨)、氢氧化锂有0.8%(3000余吨)出口到美国,所受影响也不大。

在部分利润率较高的汽车电子方面,宏发股份、三花智控、四维图新、天汽模、长信科技等企业由于对美有出口业务存在,也将受到不同程度影响。

4、部分企业受加税影响较大

梳理相关海外业务占比较大的企业来看,在车轮、制动、内饰等大头领域有数十家企业受影响较大,2019年的业绩将显著承压,叠加今年国内汽车整车销量疲软的内需情况,企业整体营收和利润多将大幅减薄。

企业 | 海外收入占比 | 主营产品 |

赛轮金宇 | 71.6% | 轮胎 |

阜新德尔 | 70.79% | 转向系统 |

宁波均胜 | 64.23% | 汽车电子 |

贵州轮胎 | 52.88% | 轮胎 |

山东玲珑 | 49.27% | 轮胎 |

深圳索菱 | 44.02% | 汽车电子 |

福耀玻璃 | 35.36% | 汽车玻璃 |

银亿股份 | 33.90% | 传动系统 |

青岛双星 | 30.29% | 轮胎 |

华域汽车 | 21.84% | 车身及附件 |

兴源轮胎 | 20.35% | 轮胎 |

江南模塑 | 5.1% | 车身及附件 |

浙江亚太 | 0.76% | 制动部件 |

浙江万里扬 | 0.07% | 传动系统 |

*数据源自:企业年报、证券研报综合整理

5、加税的影响先后端再前端

对于汽车企业而言,由于SOP前通常需要半年到1年多的产品验证,因此直接切换供应商的可能性不大。所以前装市场会有一定的适应周期,短期内美国采购方面还会主动协商承担部分关税来保证供应,同时美国采购方也会积极寻找第二支点,但这仍然需要一定时间。

最先产生影响的将是后装市场,由于后装市场不存在入厂审核的问题,所以基本是零验证周期,也就是说部分易损件和维保件,如轮胎、制动盘、汽车玻璃等将快速面临加税冲击。

6、加税导致高品质、高技术含量进口件紧缺

由于美国对中国出口的部分汽车零部件具有高品质和高技术含量特征,因此具有不可替代性,这将对国内未来排产造成明显的影响。

对于高品质部件,福特、通用等外资企业由于拥有严格的质量审核体系,部分重要部件如接插件、继电器、节气门、部分油封、高性能轴承等,外资企业短期内不会快速切换,但加征关税导致Tier1利润损失,Tier1采购这类部件的意愿不高,从而会产生变更周期,在整个变革周期过程中,相关Tier1的产能将受到影响。

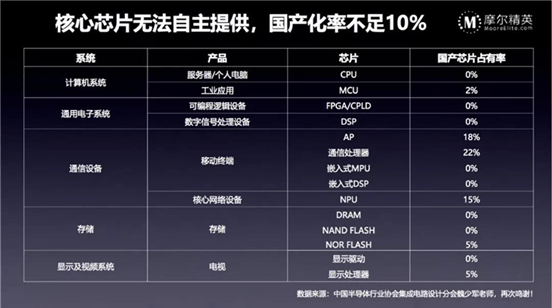

对于高性能部件,典型的如汽车芯片会造成严重缺货,目前国内工业用的MCU自主出货量占比仅为2%,汽车就更少,基本100%需要进口。作为ADAS通讯的处理器也极少超过20%,DSP、FPGA则尴尬的为0%。而美国在芯片领域处于绝对领先地位,英伟达、高通都是美国企业,关税加征还只是成本问题,一旦断供则对国内汽车工业的影响将十分巨大。

*数据源自:中国半导体行业协会集成电路设计分会魏少军博士

之所以这么讲,是因为汽车芯片广泛应用于车载娱乐系统、智能钥匙、自动泊车、发动机和变速箱电控系统、气囊控制、驾驶辅助系统、EPS、ABS、ESP、TMPS、电动车窗、灯光控制、空调系统、座椅调节系统等,不用是根本不可能的。

从行业反馈的情况来看,由于抢购动作频频出现,部分企业特别是ADAS系统的排产周期已经延长了1个月到6个月不等,现在企业面临的情况是要么没货,要么就是贵得要命,应对起来头疼至极。

还比较重要的是IGBT,目前IGBT约占电机控制总成本的40%以上,目前中国从美国进口的IGBT占比也比较高,特别是中高端MOSFET及IGBT主流器件市场上,90%主要依赖进口,中国从美国进口的高端IGBT份额超过了30%,这是非常危险的一件事,对于中国新能源汽车有着卡脖子的风险。

所以总体来看,不管是从贸易额、加税额度、依赖度还是从未来市场预期来看,中国汽车产业受关税加征的影响要远大于美国车企,应对的难度也普遍比较大。

七、企业影响及应对建议

显然在宏观政策背景下,所有的动作都很艰难,但毕竟不能坐以待毙,那么企业应该如何应对呢?

1、短期抱佛脚:寻求可靠的转口贸易

由于短期内不可能立即转产或者赴美建厂,对于绝大多数的自主企业而言,寻求转口贸易就是一件可以考虑的事情。也就是通过第三国易手进行买卖,可以在第三国不通过加工(转换包装、分类、选择、收拾等不作为加工论)再销往消费国,也能够不通过第三国而直接由生产国运往消费国,但是由中转国分别同生产国和消费国发生贸易。

转口贸易肯定会增加一部分成本,这要看企业如何进行财务核算和衡量,但不论如何,转口贸易一定要找可靠的第三方来做,否则容易遭遇骗局。

2、短期抱佛脚:积极申请豁免

美国USTR是有加征关税意见征集程序的,也有渠道接受企业申请豁免,因此联合美国本土企业进行豁免申请显然是一条捷径,虽然概率很低,但是一旦申请成功,也能极大减免税负。

3、短期抱佛脚:向其它区域拓展

既然美国加税,那么向其它区域转移、拓展就是一条短期内可以生效的路径。据海关统计,2018年我国一带一路国家进出口总额达到8.37万亿元人民币,创“一带一路”倡议提出以来的年度新高,同比增长13.3%。其中,对沿线国家出口4.65万亿元,增长7.9%;自沿线国家进口3.72万亿元,增长20.9%;贸易顺差9299.2亿元,收窄24.5%。显然,一带一路等相关区域的拓展是汽车出口大有可为的事情。

4、中期行为:联合建厂或它国建厂

想要彻底避免关税纠纷,那在第三国(与美国关系紧密、发生关税加征可能性极低的国家)或者在美国本土进行建厂就是必须要考虑的一件事情。当然,前提条件是出口规模、占比已经达到一定程度的企业。

对于在美国本土建厂,从决策层的角度来看,是有可能适当鼓励部分整车企业及零部件企业去美国建厂,以此作为利益交换手段和谈判资本。但对于车企自而言,实际上特朗普上台是下了重手笔,在电、气、土地、物流、原材料、融资、税收等方面都比中国有不同程度的优势,比如美国土地平均价格仅相当于中国二、三线土地价格,美国工业用电价格约中国的一半,贷款利率约1-3%。所以只要规模够大,去美国本土建厂确实是一条好的路子。

那对于规模稍小又看中美国业务的企业怎么办呢?其实可以考虑联合建厂,比如轮胎企业联合建厂,轮毂企业联合建厂,制动企业联合建厂,都能比较好的消化加税风险。

当然,笔者的本意不是鼓励中国企业向美国“逃跑”,这显然对于中国制造业整体提升并非完全有利,但客观形势如此,显然这就需要政策端拿捏好度,需要做到具体的审批把控。

5、远期:加强核心竞争力是最关键

不论如何,加税首先击倒的一定是技术含量低、替代性强的企业,对于那些美国本土亟需的高技术含量产品,显然不能贸然替代。所以从长远来看,加强企业自身的技术能力建设,提升产品的核心竞争力,使得美国本土无法替代、必须要用,并自愿承担成本增加才是反击加税的最关键动作。

八、结语

说了这么多,最后总结一下:

1、中美贸易战打成持久战是大概率事件,虽然汽车额度较小,但企业要做好长期应对的准备;

2、美国整车进口高价位运行将呈常态化,相关车企必须尽快从美国转移转能,避免关税损失;

3、中美贸易战对于中方影响更大,特别是汽车零部件企业如车轮、轮胎、制动灯领域,对于未来的整车出海也是蒙上了一层阴影;

4、自主车企可以选择转口贸易、申请豁免、向一带一路拓展、联合建厂或它国建厂作为近中期应对手段,但长远来看,加强企业核心竞争力建设才能“长治久安”。

来源:第一电动网

作者:智电汽车

本文地址:https://www.d1ev.com/kol/93215

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。