2月13日,财政部发布《关于调整完善新能源汽车推广应用财政补贴政策的通知》,业内期待已久的补贴调整政策正式落地。政策主要内容符合市场预期,几大亮点值得关注:1)3万公里改为2万公里,并预拨一部分资金,大幅减轻企业资金压力。2)缓冲期从2月12日到6月11日,上半年销量有望高速增长。3)2018年起将新能源汽车地方购置补贴资金逐渐转为支持充电基础设施建设和运营、新能源汽车使用和运营等环节。

详细测算增强信心,补贴调整不改销量爆发预测

乘用车:A00上半年抢装,高续航EV下半年爆发

小于250公里车型补贴会大幅下降,可以通过提升里程方式改进;大于250公里补贴会相对持平甚至可能增长,在电池成本下降后经济性大幅提升。续航里程150-200公里的A00车型,以及能量密度在120wh/kg以下的车型,缓冲期内能够拿到相对较高的补贴。而其它高端车型在缓冲期内补贴反而会比18年正式补贴下降。所以前面两种车型将会成为销售主力,而在缓冲期结束后高续航车型将会集中爆发。

客车:化繁为简,缓冲期更有意义

客车领域和乘用车领域最大的不同是其“化繁为简”,将能量密度要求从过去的3档改为1档。而补贴额度也是直接打6折。缓冲期内对比正式退坡后还有10%以上的补贴优势,预计将对销量带来明显拉动。

专用车:补贴下降明显

物流车2018年正式补贴将下滑35%-43%,而缓冲期内补贴直接打4折。这样造成的结果是缓冲期内补贴力度反而低于正式退坡后的补贴。从补贴力度分析来看,无论是缓冲期内,还是正式退坡后的补贴,实际上都无法覆盖电池成本(当前约1100-1200元/kwh)。但物流车的需求实际上已经来自于各地路权政策的推动,而受成本影响正在减轻,因此我们继续看好其表现。

坚持2018年100万以上销量预测

根据对第一批目录的分析,车企应对补贴调整的速度超出市场预期,能量密度和续航里程都大幅提升。我们继续坚持2018年100万辆以上的预测,动力电池需求量超过44GWh(算是更新和库存,总需求会超过50GWh),同比增长约40%。

1. 补贴调整政策落地,产业再度起航

2月13日下午,财政部在官网发布《关于调整完善新能源汽车推广应用财政补贴政策的通知》,业内翘首以待的补贴调整政策终于落地。天风电新团队从17年底持续跟踪政策走势,并对各个网传版本进行多次模拟测算,得出补贴调整政策影响在可消化范围的结论。在补贴政策正式出台之后,我们再次对其进行更为详细的分析。

1.1. 政策整体符合预期,三大亮点值得关注

通过对政策正文的详细解读,我们总结出三大亮点:

亮点1:政策可操作性加强,中间环节减少。2017年目录内符合调整后补贴技术条件的车型,可直接列入新的目录。有关部委将根据新能源汽车技术进步、产业发展、推广应用规模等因素,提前研究发布2019年和2020年关键技术指标门槛。

亮点2:3万公里改为2万公里,并预拨一部分资金,大幅减轻企业资金压力。“对私人购买新能源乘用车、作业类专用车(含环卫车)、党政机关公务用车、民航机场场内车辆等申请财政补贴不作运营里程要求。其他类型新能源汽车申请财政补贴的运营里程要求调整为2万公里,车辆销售上牌后将按申请拨付一部分补贴资金,达到运营里程要求后全部拨付,补贴标准和技术要求按照车辆获得行驶证年度执行。”

亮点3:缓冲期时间长于预期,上半年销量有望高速增长。“本通知从2018年2月12日起实施,2018年2月12日至2018年6月11日为过渡期。过渡期期间上牌的新能源乘用车、新能源客车按照《财政部 科技部 工业和信息化部 发展改革委关于调整新能源汽车推广应用财政补贴政策的通知》(财建〔2016〕958号)对应标准的0.7倍补贴,新能源货车和专用车按0.4倍补贴,燃料电池汽车补贴标准不变。”

同时我们也看到了有两个影响非常深远的改变:

1、地补将逐渐从购置环节转为运营和使用环节。各地对列入《车辆生产企业及产品公告》的新能源汽车产品应一视同仁执行免限行、免限购、发放新能源汽车专用号牌等支持措施。地方应不断加大基础设施建设力度和改善新能源汽车使用环境,从2018年起将新能源汽车地方购置补贴资金逐渐转为支持充电基础设施建设和运营、新能源汽车使用和运营等环节。

2、落实生产者责任,提高生产销售服务管理水平。对由于产品质量引起安全事故的车型,视事故性质、严重程度等给予暂停车型推荐目录、暂停企业补贴资格等处罚,并扣减该车型补贴资金。

1.2. 乘用车分析:全面细化,高续航里程经济性大幅提升

对比2018年乘用车补贴调整方案,最大的几个改变是:

1)补贴金额按照续航里程划分为5个档次,更为精细化,也更为合理;

2)取消了100-150公里补贴区间,增加了250以上区间,车型的高端化趋势相当明显;

3)能量密度要求从90wh/kg提升至105wh/kg,而105-120 wh/kg也只能拿到0.6x补贴,实际中应该到120以上才有意义;

4)插电混受影响最小。

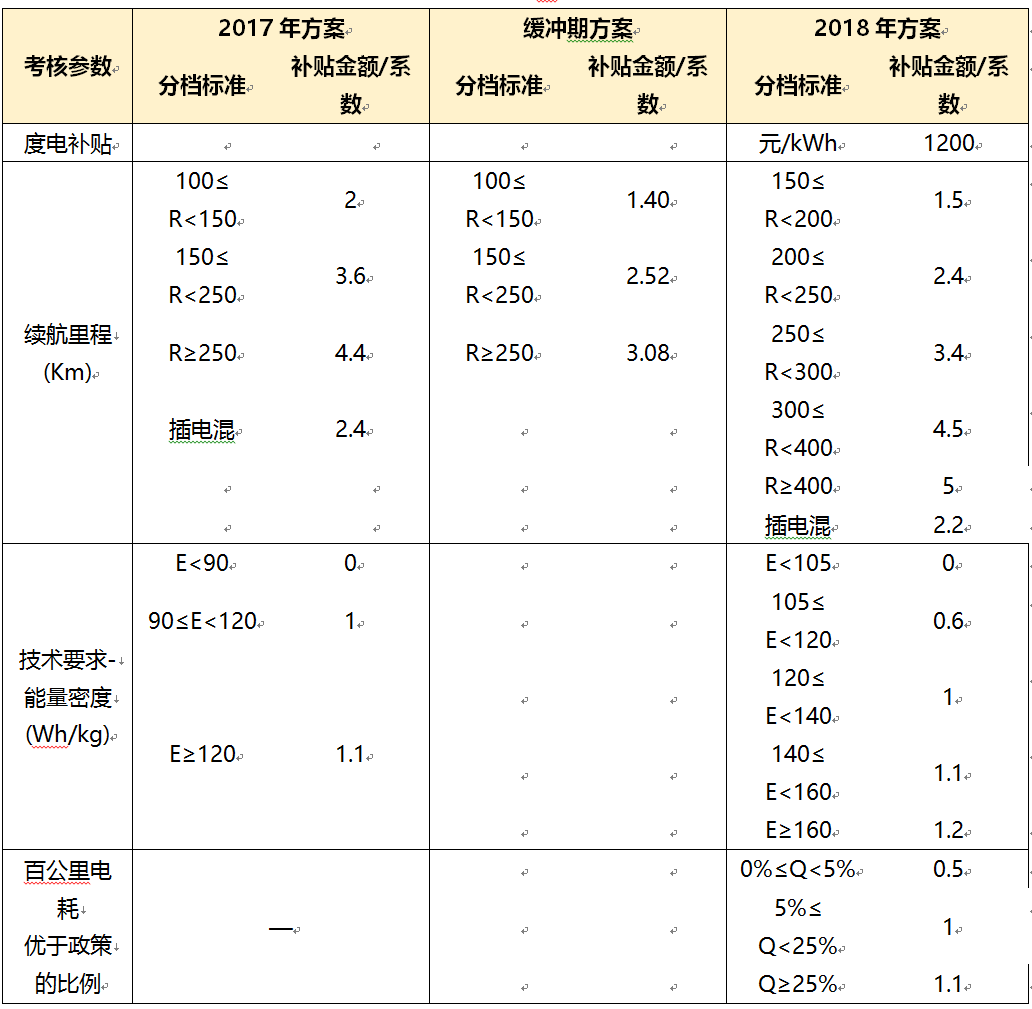

表1:2017-2018年纯电动乘用车补贴方案对比(单位:万元/倍)

资料来源:财政部,天风证券研究所

我们按照新补贴标准将2017年的畅销车型进行分析,得出以下几个重要结论:

A00和低能量密度车型将成为缓冲期销售主力:续航里程150-200公里的A00车型,以及能量密度在120wh/kg以下的车型,缓冲期内能够拿到相对较高的补贴。而其它高端车型在缓冲期内补贴反而会比18年正式补贴下降。所以前面两种车型将会成为销售主力,而在缓冲期结束后高续航车型将会集中爆发。

250公里续航成为分界线,能量密度影响更为明显:小于250公里则补贴会大幅下降,大于250公里补贴会相对持平甚至可能增长。低档补贴与高档补贴拉开明显差距,如果能量密度不能达到中档补贴或以上,则对于车企来说毫无意义;

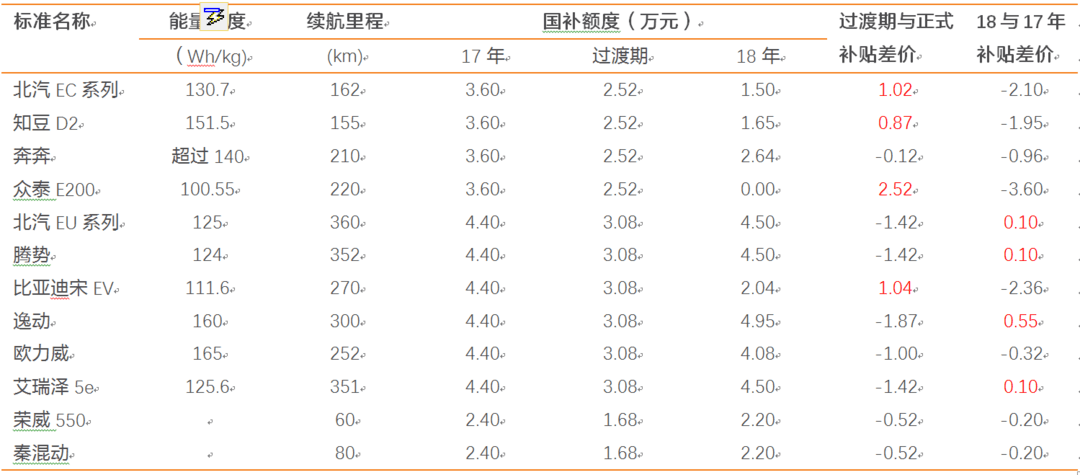

表2:主流乘用车补贴变动情景测算

注:能量密度根据工信部道路机动车辆目录数据测算

资料来源:财政部,工信部,天风证券研究所

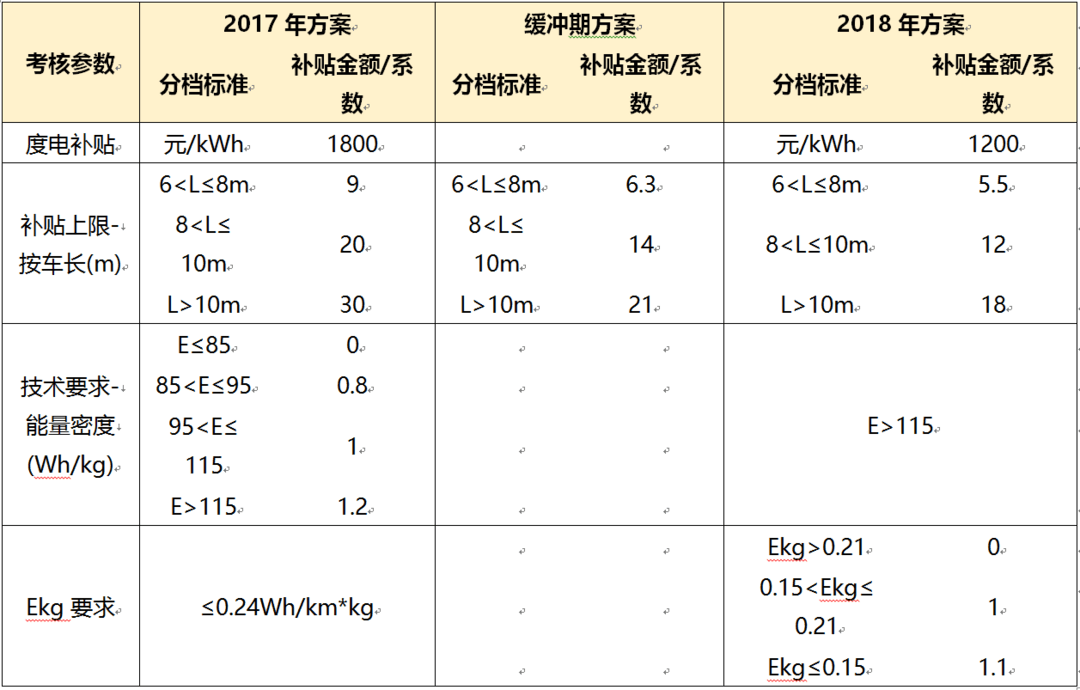

1.3. 客车分析:化繁为简,缓冲期意义更为明显

我们再以新标准来分析新能源客车所受影响,可以看到客车领域和乘用车领域最大的不同是其“化繁为简”,将能量密度要求从过去的3档改为1档。而补贴额度也是直接打6折。

我们判断这是因为客车技术相对发展成熟,市场也较为稳定,政策只需要通过补贴下降和技术要求提升来倒逼其技术进步即可。在缓冲期内,客车对比正式退坡后还有10%以上的补贴优势,预计将对缓冲期内的销量带来明显拉动。

表3:2017-2018年非快充类纯电动客车补贴方案对比(单位:万元/倍)

资料来源:财政部,天风证券研究所

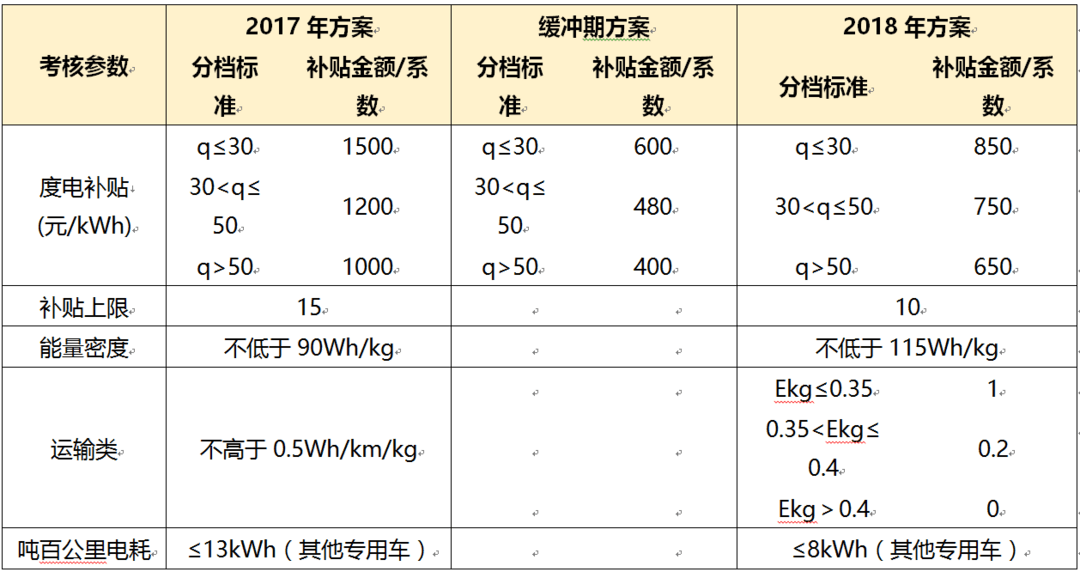

1.4. 专用车分析:需求将会来自于其他方面

以物流车为主的专用车,在补贴政策上一直受到特殊对待,这次补贴调整政策也不例外。2018年正式补贴将下滑35%-43%,而缓冲期内补贴直接打4折。这样造成的结果是缓冲期内补贴力度反而低于正式退坡后的补贴。

从补贴力度分析来看,无论是缓冲期内,还是正式退坡后的补贴,实际上都无法覆盖电池成本(当前约1100-1200元/kwh)。但物流车的需求实际上已经来自于各地路权政策的推动,而受成本影响正在减轻,因此我们继续看好物流车的表现。

表4:2017-2018年新能源货车、专用车补贴方案对比(单位:万元/倍)

资料来源:财政部,天风证券研究所

1.5. 车企如何应对新政:从第一批目录中得出的结论

2月2日,工信部发布2018年第一批《新能源汽车推广应用推荐车型目录》,本次目录包含新车型118款,乘用车、客车、专用车车型数量分别为34、55和29款。根据对今年第一批目录的分析,可以很清晰地看到车企为了应对补贴调整政策作出了哪些努力。

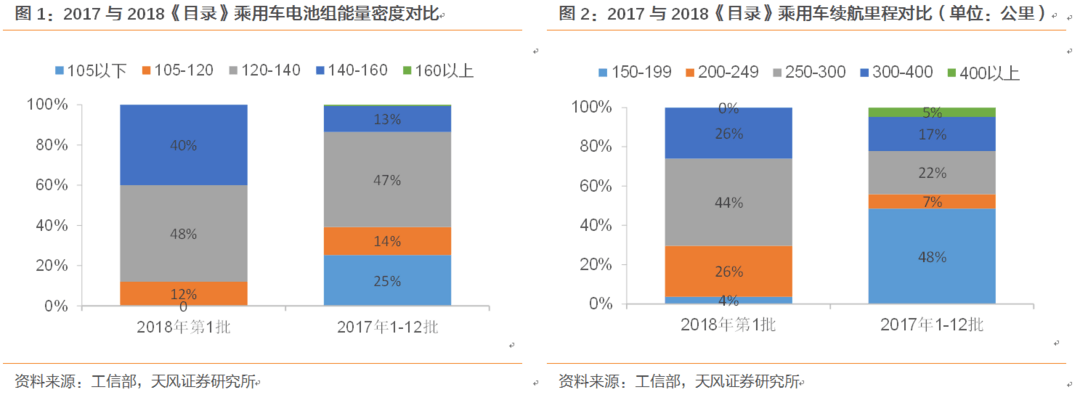

1.5.1. 乘用车:200公里以下车型几乎消失,能量密度大幅提升

2017年的《目录》中,续航里程为150-199公里的乘用车占比就有逐渐下降的趋势,而本目录中续航里程低于200公里的乘用车型只有1款,占比从2017年的48%下降到了4%。这与此前市场预计的新政策将重点减少对低续航里程的A00小车的补贴相吻合。

能量密度方面,乘用车有88%的车型能量密度达到了120Wh/kg以上,对比2017年提升了接近30个百分点。

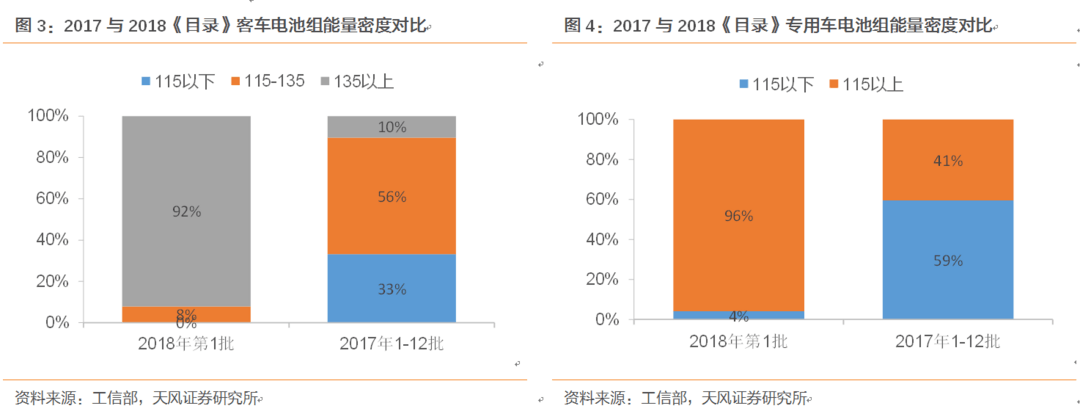

1.5.2. 商用车:能量提升速度快于预期

而从商用车来看,能量密度进步的速度更快。客车的能量密度提升最为显著,所有车型能量密度均在120Wh/kg以上,其中能量密度超过140Wh/kg的达到了46款,包括两款锰酸锂客车。相比于客车和乘用车,专用车能量密度提升幅度相对较小。但115Wh/kg以下的也仅有一款,其余车型能量密度也在主要在115Wh/kg-140Wh/kg的区间内。

1.6. 坚持18年100万以上销量,降价不是洪水猛兽

根据上述对于补贴调整政策的分析,我们认为政府对于新能源汽车产业的态度相当:继续支持,但一定要走高端化的道路。在补贴影响可控的情况下,我们继续坚持2018年100万辆以上的预测,动力电池需求量超过44GWh(算是更新和库存,总需求会超过50GWh),同比增长约40%。

对于后续的行业走势,我们有如下分析:

缓冲期内:A00和客车销售动力更大,而物流车则因为补贴下降和17年底过度冲量,销量短暂低迷。高续航里程和插电混乘用车则由于缓冲期内补贴下降,也将受到一定影响。但由于去年1-5月基数较低,整体销量维持高速增长。

缓冲期结束后:A00和客车销量下滑,前期被压抑的物流车、高续航EV、PHEV一起发力,支撑销量小幅增长,并随着年底销售旺季到来持续增长。

因此,我们对于后续销量走势维持乐观看法。资本市场另外一个关心的是产业链降价,对此我们依然坚持年度策略中提出的“2018年降价是产业链主旋律”。也正是基于动力电池价格下滑20%的预测,大幅抵消补贴下降影响,我们才会乐观预测动力电池需求增长40%以上。我们认为新能源环节的降价是产业链自身发展需要,也是产业的必经之路。

来源:第一电动网

作者:杨藻

本文地址:https://www.d1ev.com/kol/63099

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。