8月2日,工信部发布2018年第8批《新能源汽车推广应用推荐车型目录》(以下简称《目录》)。第8批《目录》中包括385款新车型,其中纯电动车型353款,插电混供13款,而燃料电池车高达19款。分车型来看,乘用车51款,客车152款,专用车182款。

1. 乘用车型总数量增多,燃料电池车型数量创新高

从车型绝对数量来看,今年可用《目录》中车型数量与去年全年相当,且销量主力乘用车车型数量显著增多。补贴执行期后可用《目录》仅2018年公布的5-8批,2017年1-12批及2018年1-4批《目录》已被废止。目前公布的可用《目录》中,共3069款车型,其中乘用车501款,客车1659款,专用车909款。而2017年全部批次《目录》,共包含3355款车型,其中乘用车387款,客车1844款,专用车1124款。

新造车势力车型频上《目录》,均采用宁德时代电池。本次《目录》中的51款乘用车车型中,包含蔚来的ES8、威马EX5以及长城旗下WEY P8。此次《目录》中的蔚来ES8搭载70kWh电池,而续航里程仅355km,新车将提供不同外观轮辋,不同样式的尾部字标作为选装;威马EX5 500版本续航里程达460km,采用宁德时代电池,驱动电动机额定功率为60kW,峰值功率为160kW;WEY P8为WEY旗下首款插电混乘用车,也采用了宁德时代的电池,纯电状态下新车续航里程达50公里。

多达19款燃料电池车亮相本批《目录》。今年新的几批《目录》中燃料电池车车型的数量略有增加,每批约3-6款,而第8批《目录》中燃料电池车型数量创新高,达到19款,其中燃料电池专用车4款(3款来自东风,1款来自青年曼牌),燃料电池大巴车15款(3款来自福田,4款来自宇通, 4款来自申龙,中通、中植、飞驰、大通各1款)。东风燃料电池车的燃料电池来源于爱德曼氢能源,其中储能电池来自于中信国安盟固利。15款燃料电池客车中10款的燃料电池供应商为北京亿华通(福田、申龙、宇通、中植)。

2. 能量密度、续航里程持续提升

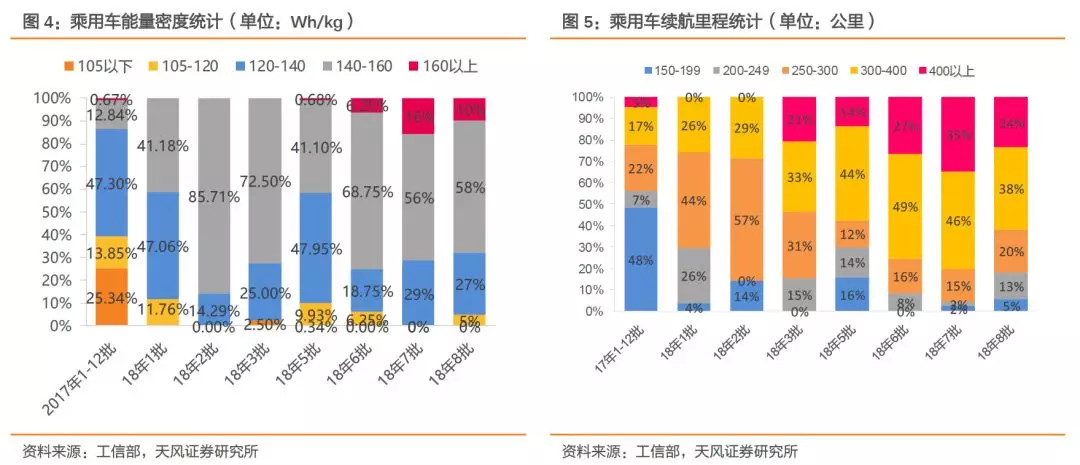

电池能量密度方面,对比去年《目录》整体提升显著,但与新补贴政策下采用的2018年5-7批《目录》相比变化不大。对比历批《目录》的乘用车续航里程,300公里以上车型占比达62%,虽低于今年第6、7批《目录》,但比过往《目录》仍有明显提升。

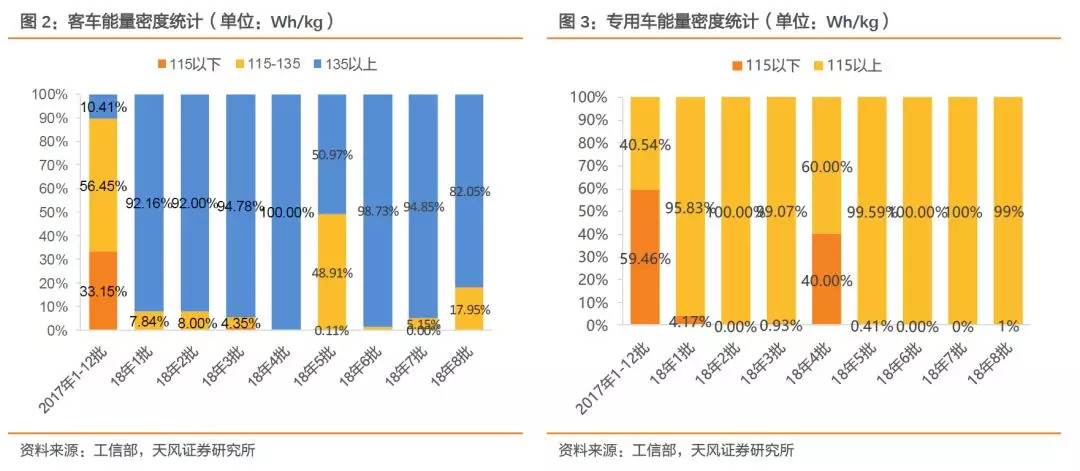

2.1. 商用车基本能够满足最高能量密度要求

与往期《目录》类似,已知能量密度的客车车型中,能量密度在135Wh/kg以上的达82.05%,可获取1.1倍补贴。其余车型能量密度也均在115Wh/kg以上,可获取1倍补贴。其中国能配套的一款东风的纯电动客车,其磷酸铁锂电池组能量密度高达153Wh/kg。与之类似,专用车电池组能量密度也基本能满足115Wh/kg的要求。

2.2. 140Wh/kg与300km基本成为乘用车车型标配

根据我们对已知相应参数的车型统计,能量密度达到140Wh/kg的标准且续航里程大于等于300km的车型达24款,即接近一半乘用车车型能拿到4.95万元以上的国补。

乘用车车型中能量密度超过140Wh/kh的车型高达68%,能量密度达到160Wh/kg以上的车型有5款,其配套电池分别来自河南锂动、宁德时代、肇庆遨优、妙盛动力和比亚迪。其中能量密度最高的为河南锂动为东风旗下俊风牌纯电动轿车配套的车型,采用三元解决方案,能量密度高达165.45Wh/kg,续航里程为405公里;其他几款车型能量密度均为160Wh/kg,分别来自广汽、东风、野马、比亚迪这四个不同的乘用车品牌。

续航里程方面,仅18%的车型低于250km,62%的乘用车型续航里程超过300km,更有12款车型续航里程达400km及以上水平,占比达24%。此次《目录》中续航里程最高的为威马和野马牌的纯电动乘用车,续航里程均为460km。

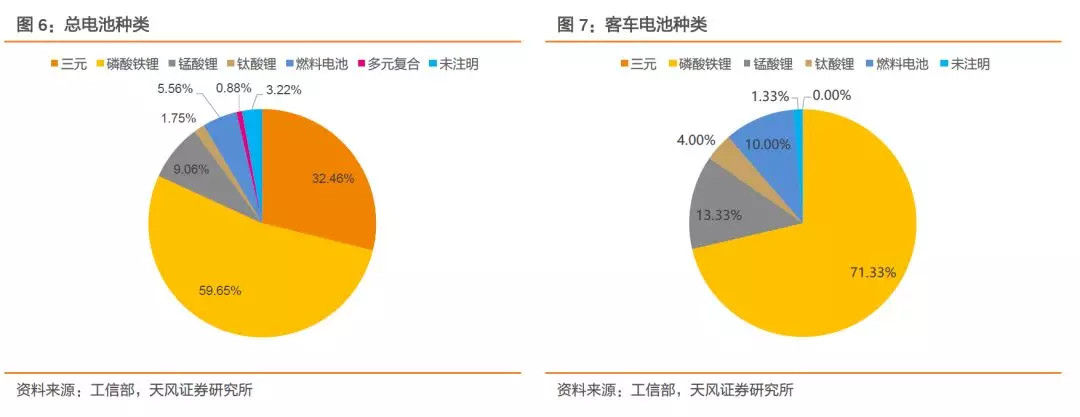

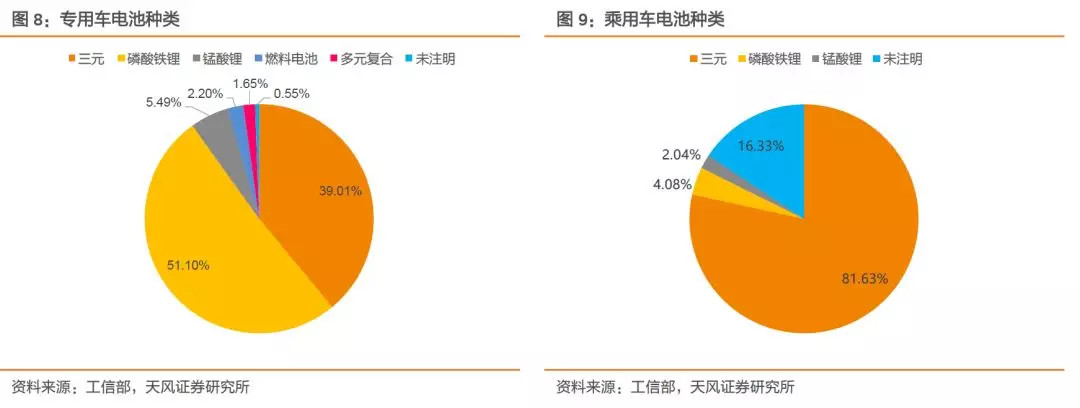

3. 电池种类分析

电池种类方面,仍然由三元和磷酸铁锂主导,总占比分别为32%和60%。

客车领域依旧是磷酸铁锂电池的主场,占比71%;部分快充车型选用了钛酸锂电池。

专用车沿袭了今年以来惯例,由于对能量密度要求不高且补贴退坡幅度大,高性价比的磷酸铁锂电池占比显著提升,高达51%;而三元占比约39%。

乘用车领域向来是三元的天下,仅3款车型选用非三元解决方案。其中一款大通的纯电动乘用车选用了中信国安盟固利的锰酸锂电池,能量密度达131.71Wh/kg。另外一款野马牌纯电动乘用车采用了亿能的磷酸铁锂电池,能量密度高达148Wh/kg,可获取1.1倍补贴。还有一款开沃牌纯电动乘用车采用了亿纬锂能的磷酸铁锂电池,能量密度也做到了150Wh/kg,也可获取1.1倍补贴。

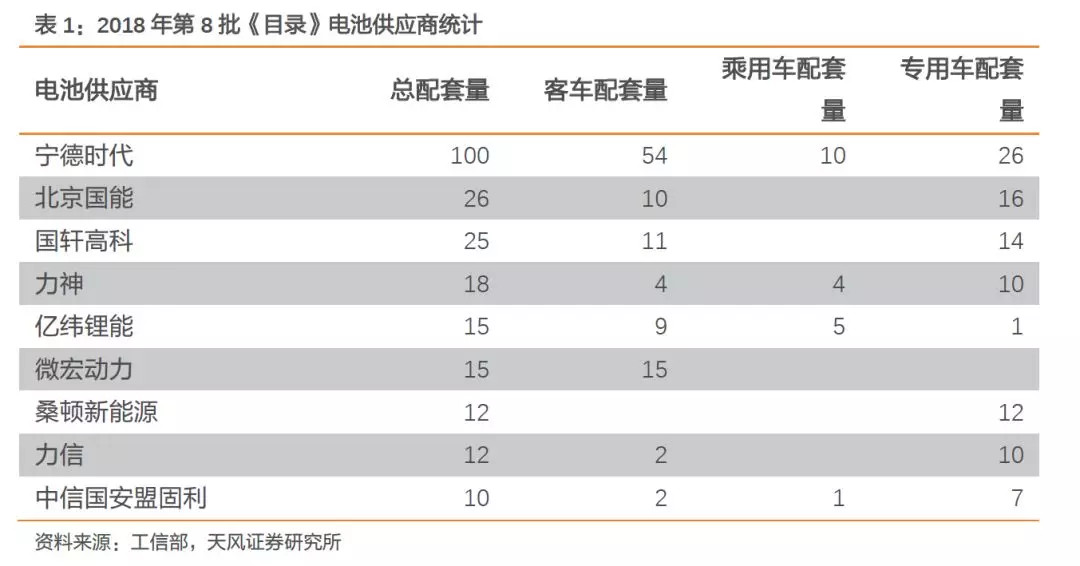

4. 电池供应商分析:宁德时代依旧领先,比亚迪新客户未有进展

从电池供应商角度来看,宁德时代领先优势依然显著,而第二梯队电池企业竞争焦灼,配套量轮番领先。在本批《目录》中,亿纬锂能和卡耐新能源乘用车配套量(5款)并列第二,仅次于宁德时代(10款)。总配套量排名第二、第三的分别为北京国能和国轩高科,分别配套26和25款车型,但其中均为有乘用车车型。

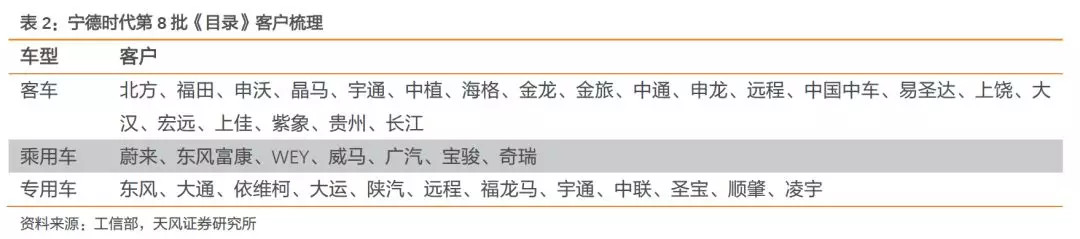

4.1. 宁德时代

本批《目录》中,宁德时代领先优势依旧十分显著,总配套量高达100款车型,其中客车54款,乘用车10款,专用车26款,也是各细分领域配套量第一。

在标明信息的车型中,宁德时代配套的所有客车车型均采用磷酸铁锂电池,且能量密度基本都在135Wh/kg以上,即均可获得1.1倍补贴。

而宁德时代配套的乘用车均采用三元电池,且仅有1款东风旗下富康牌纯电动乘用车能量密度低于140Wh/kg,其余配套车型均可获1.1倍以上补贴。值得注意的是,此次宁德时代电池组最高能量密度首次突破160Wh/kg大关,助攻广汽EV获取最高标准国补。

专用车方面,宁德时代配套的26款车型中仅1款东风的垃圾车选用了三元电池,其余均为更具性价比的磷酸铁锂电池,且能量密度均在国补要求的115Wh/kg以上。

宁德时代所有配套的客车电池今年以来宁德时代电池市占率领先优势扩大,根据高工锂电最新数据,其2018年1-6月国内出货量占比高达42%,显著领先于其国内竞争对手。结合《目录》配套情况,未来宁德时代市占率仍有提升空间。

宁德时代所有配套的客车电池今年以来宁德时代电池市占率领先优势扩大,根据高工锂电最新数据,其2018年1-6月国内出货量占比高达42%,显著领先于其国内竞争对手。结合《目录》配套情况,未来宁德时代市占率仍有提升空间。

4.2. 北京国能

北京国能此次总配套量位居第二,共配套26款车型,其中客车10款,专用车26款。

国能此次配套电池均为磷酸铁锂电池,且电池组能量密度表现突出,一半以上车型能量密度达到150Wh/kg,为中植客车配套的电池组能量密度高达153Wh/kg。

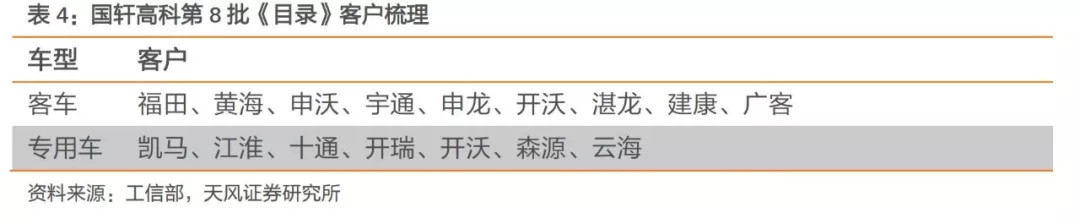

4.3. 国轩高科

国轩高科总配套量排名第三,共配套25款车型,其中客车11款,专用车14款。

与国能类似,此次国轩高科所配套的车型也均采用了磷酸铁锂电池。

能量密度方面9款客车能量密度超过135Wh/kg,可获取1.1倍补贴;另外2款纯电动客车能量密度在117Wh/kg左右,可获取1倍补贴。而国轩配套的专用车能量密度基本在120-130Wh/kg这个区间内,均可获取1倍补贴。

客户方面,国轩客车客户包含宇通、申龙、福田等这些国内一线客车品牌,整体客户质量较好。

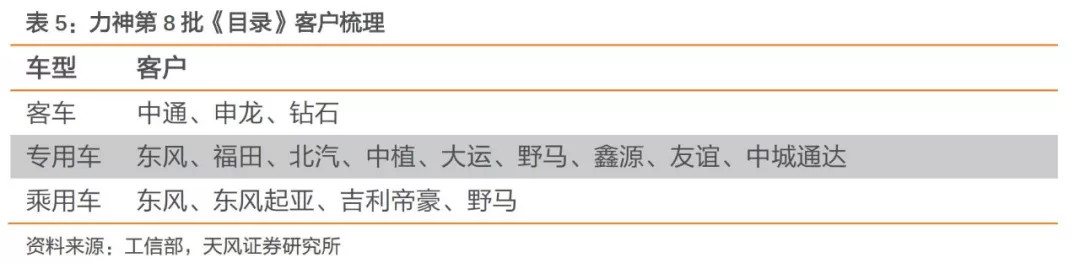

4.4. 力神

力神总配套量第四,共配套18款车型,其中客车、乘用车、专用车配套量分别为4、4、10。

力神为客车客户配套的均为磷酸铁锂电池,乘用车均为三元电池,而专用车中,磷酸铁锂和三元电池都有。能量密度方面,力神三元电池组能量密度在127-144Wh/kg的区间内;磷酸铁锂电池组能量密度在119-137Wh/kg的区间内。其乘用车客户包含吉利帝豪、东风起亚,客户结构、质量较好。

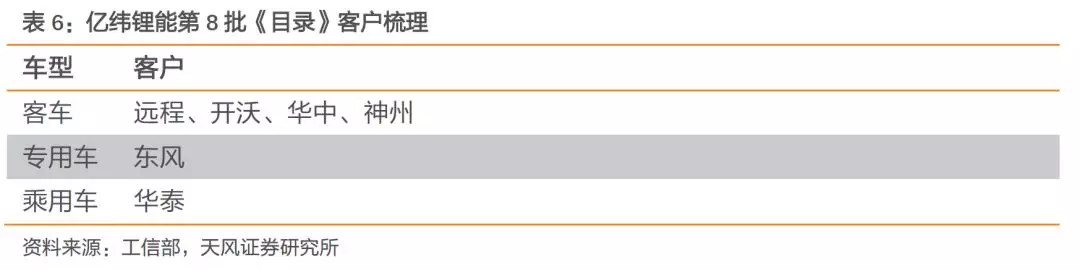

4.5. 亿纬锂能

亿纬锂能总配套量第五,配套总量15。其中乘用车配套5款(均来自华泰汽车),乘用车配套数量仅次于宁德时代;而客车和专用车配套量分别为9和1。

亿纬为客车和专用车配套的均为磷酸铁锂电池,而为乘用车配套的均为三元电池。从能量密度来看,其磷酸铁锂电池能量密度总体较高,大部分在140Wh/kg以上;而其配套的三元电池组能量密度差异较大,最低能量密度为118Wh/kg,最高为145.9Wh/kg。

从此次目录中配套的客户来看,整体客户质量较为一般。

4.6. 卡耐新能源

另外,乘用车配套量与亿纬锂能并列第三的,是以软包电池见长的卡耐新能源,共配套5款乘用车,且未配套任何商用车车型。这5款乘用车中4款为上汽宝骏的纯电动乘用车,1款为江铃易至牌纯电动乘用车。

4.7. 比亚迪

近期专注于拓展客户的比亚迪此次共配套6款车型,客车、乘用车、专用车配套数量分别为1、2、3。而其配套车企为比亚迪汽车及旗下专用车品牌华林特装。从本次《目录》来看,比亚迪的电池业务客户拓展情况未有进展。

5. 车企自供电机仍为主流,苏州绿控配套客户众多

电机供应商与往期类似,较为分散,以车企自供电机为主。配套量最多的为独立电机企业苏州绿控,其他配套量靠前的独立电机企业还包括精进电动和湖南意谱电动、方正电机、大洋电机和深圳大地和。

绿控传动配套客户众多,以客车为主。主要配套客车企业,客户包括:北方、黄海、晶马、中通、申龙、常隆、钻石、上饶、之信、飞驰、宏远、紫象、贵州。客车客户众多,且大多配套了CATL的电池。而其专用车客户包含东风、中城通达和圣宝。

方正电机与大地和配套乘用车客户数量较多。方正配套的9款乘用车中有8款为上汽宝骏纯电动轿车,1款为吉利帝豪的纯电动轿车,乘用车客户质量较好;而大地和乘用车客户相对分散,包含华泰、昌河、东风及江铃易至。

补贴执行期后可用《目录》仅2018年公布的5-8批,共包含3069款车型,其中乘用车501款,客车1659款,专用车909款。从车型绝对数量来看,总数量去与去年全年相当,而乘用车车型数量比去年全年多29.5%,极大丰富了消费者选择。

而此次公布的第8批《目录》车型亮点有二:1)新造车势力车型频上《目录》,本次包含蔚来的ES8、威马EX5以及长城旗下WEY P8;2)多达19款燃料电池车亮相本批《目录》,其中燃料电池专用车4款,燃料电池大巴车15款,且燃料电池企业北京亿华通的配套量达10款。

电池能量密度方面,对比去年《目录》整体提升显著,但与新补贴政策下采用的2018年5-7批《目录》相比变化不大,能量密度超过160Wh/kg的电池供应商超过了5家。对比历批《目录》的乘用车续航里程,300公里以上车型占比达62%,虽低于今年第6、7批《目录》,但比过往《目录》仍有明显提升。电池种类方面,仍然由三元和磷酸铁锂主导,总占比分别为32%和60%。

从电池供应商角度来看,宁德时代领先优势依然显著,而第二梯队电池企业竞争焦灼,配套量轮番领先。在本批《目录》中,亿纬锂能和卡耐新能源乘用车配套量(5款)并列第二,仅次于宁德时代(10款)。总配套量排名第二、第三的分别为北京国能和国轩高科,分别配套26和25款车型,但其中均为有乘用车车型。

电机供应商与往期类似,较为分散,以车企自供电机为主。配套量最多的为独立电机企业苏州绿控,其他配套量靠前的独立电机企业还包括精进电动和湖南意谱电动、方正电机、大洋电机和深圳大地和。其中,绿控传动配套客户众多,以客车为主;方正电机与大地和配套乘用车客户数量较多。

今年补贴新政执行期可用《目录》已公布4批,车型、销量和价格都进入稳定期。第8批《目录》显示车企基本完成技术切换,高性价比车型不断涌现,下半年乘用车销量将可以继续乐观。上半年锂电中游产业链各环节因降价承受较大业绩压力,但各环节集中度也在不断提升,而从《目录》的梳理也能看出龙头车企与电池企业的竞争力正不断加强。

来源:第一电动网

作者:杨藻

本文地址:https://www.d1ev.com/kol/73957

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。