随着新能源客车的推广及普及,行业呈现新的发展特征,涉及到多样化的地方保护壁垒、新的客车市场周期及氢燃料客车的初步推广应用。

一、新能源客车总体情况

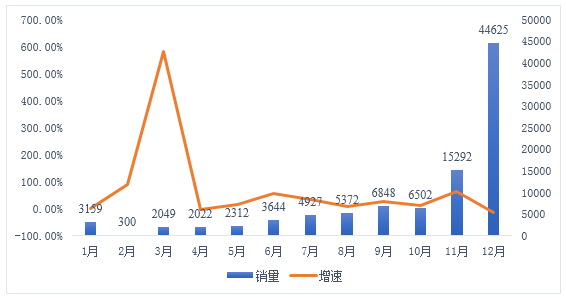

2017年,我国新能源客车累计上险量为9.7万辆,总量略有下滑。其中12月份上险量4.46万辆,同比下滑约14%,环比增长192%。这主要在于国内新能源客车在补贴退坡前进行产品抢装,导致年底11月、12月销量爆增。

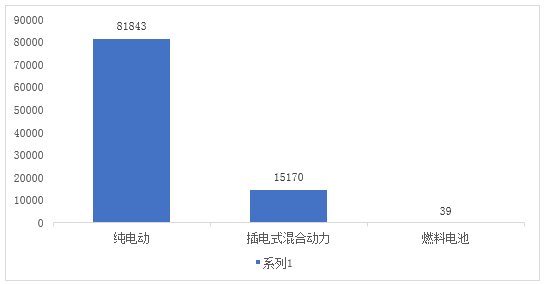

从产品技术路线来看,国内纯电动客车、插电式混合动力客车、燃料电池客车并存。2017年纯电动客车上险量为8.1万辆,份额占比84%,依然占据市场绝对主导地位。相对而言,燃料电池客车仅39辆,燃料电池客车处于萌芽期。

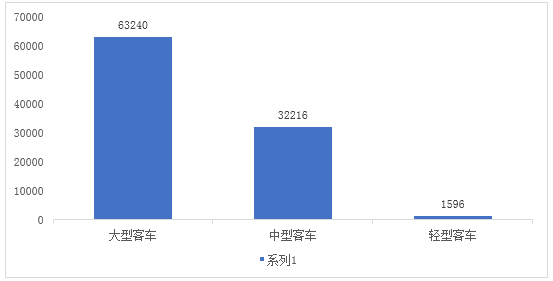

从产品结构来看,国内仍以中大型新能源客车为主,轻型为辅。2017年大型新能源客车上险量为6.32万辆,份额占比65%。这主要同纯电动客车的功能属性、补贴额度情况紧密相关。

总体来说,我国新能源客车产品朝纯电动、大型化方向发展,燃料电池客车处于初级发展阶段。

二、新能源客车市场竞争情况

1、客车企业竞争基本情况

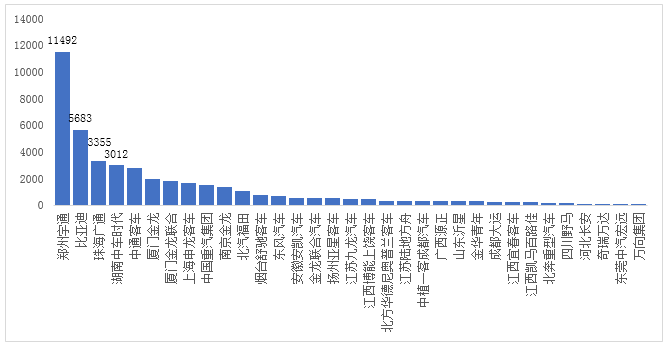

2017年,国内共33家新能源客车企业,仅50%的企业销量超过100辆,行业TOP10 企业市场份额35.7%,行业集中度偏低。其中宇通客车、比亚迪、珠海广通、中车时代等4家企业销量超过3000辆,其中宇通上险销量11492辆,比亚迪5683辆,广通3355辆,中车时代3012辆,形成“1+3”的龙头格局。中通、厦门金龙等7家企业销量超过1000辆,其中中通2784辆,厦门金龙1948辆,厦门金龙联合1854辆,上海申龙1650辆,中国重汽1547辆。

2、典型区域企业发展分析

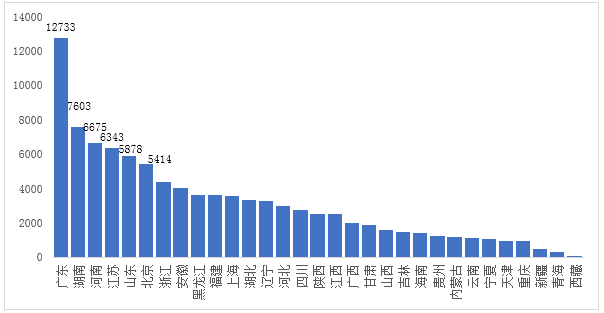

2017年,国内各城市加速公交电动化进程,部分省市定下100%替代传统公交车的发展目标。由于各省市新能源汽车推广目标、客车产业发展基础、经济能力、汽车工况等不同,国内新能源客车地域销量分布不均,广东、湖南和河南新能源客车上险量位列行业前三。

其中,广东新能源客车推广数量达1.27万辆,上险量居榜首;而湖南、河南、江苏、山东、北京、浙江、安徽等省市新能源客车上险量超过4000辆规模,为第二集团;黑龙江、福建等省份位列第三集团,上险量介于1000-4000辆规模,仅天津、重庆等5省市上险量少于1000辆。

应该说,国内新能源客车上险量较高的城市部分着眼于环保要求,更多企业在于地方政府对本地新能源客车企业业务发展的支持。

三、新能源客车三大市场特征分析

纵观2017年新能源客车区域竞争情况,地方公交集团采购新能源客车逐步持开放态度,但是地方保护主义壁垒仍明显存在。

1、地方保护多样化,门槛多、壁垒高

(1)区域竞争,本土客车企业竞争优势不可撼动,“投资换市场”是区域深度渗透的捷径;产品性能是外地品牌拓展市场的基本技能。以广东、湖南、河南市场为例,进行典型区域客车品牌分析:

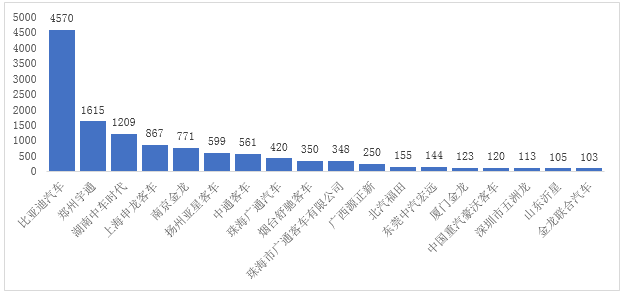

广东

2017年,广东省新能源客车上险量为1.27万辆,主要是比亚迪、郑州宇通、湖南中车时代三家的产品,三者合计占据了58%。广东省上险量的增长主要来源于本地企业扶持、“投资换市场”及产品的择优择强。其中比亚迪上险量4570辆,本土优势不可忽略;郑州宇通上险量为1615辆,产品技术具有比较优势;中车时代上险量为1209辆,其上险量的增长既在于产品优势,更多在于中车集团城市轨道交通车辆项目投资的影响。

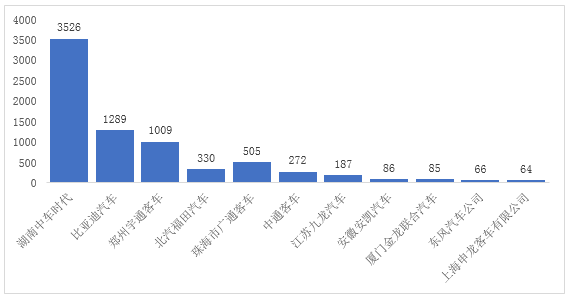

湖南

2017年,湖南省新能源客车上险量为7603万辆,主要产品是湖南中车时代、比亚迪、郑州宇通三家的产品,合计市场份额高达76.6%。湖南省上险量增长主要来源于本地企业的直接和间接扶持,以及产品的择优择强。其中中车时代上险量1289辆,本土优势明显;比亚迪上险量为1289辆,其上险量的增长可能在于政府鼓励企业投资,同时也是间接地扶持比亚迪乘用车分公司;而郑州宇通上险量为1009辆,源于综合优势较强。

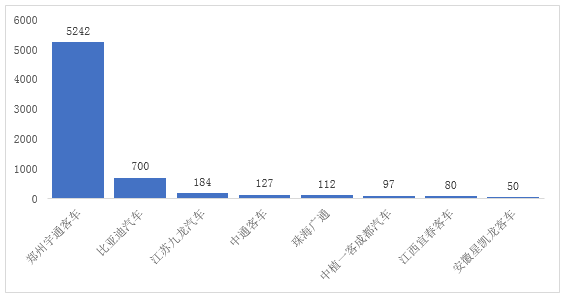

河南

2017年,河南省新能源客车上险量为6675万辆,主要是郑州宇通、比亚迪两家的产品,两者市场份额已占89%。河南省上险量的增长既有政府对本地企业的扶持,也有企业自身的产品性能优势。其中郑州宇通上险量5242辆,本土优势明显;比亚迪渗透进入河南,“投资换市场”策略功不可没。

可以判断,国内区域新能源客车的竞争不再是行业产品的单一竞争,既有地方保护主义壁垒,还有客车企业多元化业务投资能力的支撑,比如中车时代和比亚迪,但归根到底还是产品的竞争,毕竟宇通、中车时代和比亚迪产品品质、性能均是处于行业领先水平。

(2)“小目录”盛行,新能源客车行业竞争壁垒不断加强

随着国内新能源汽车电池、电机、电控等核心零部件产品技术的不断进步,新能源客车整车产品技术门槛壁垒不断弱化,行业竞争激烈。为了将巨额国补、地方财税补贴收入纳入本地企业,部分地方政府设置了“小目录”,比如《XX市推广应用新能源商用车生产企业及产品备案信息》、《XX省新能源汽车推广应用推荐车型目录(2017年第XX批)》、《XX市新能源汽车安全服务保障审查信息公示(2017年第XX批)》。另一方面,区域政府明确出台了相关政策,根据区域属地新能源客车企业产品特点,提出相应的技术标准及技术门槛。这基本上已经逐步成为国内各省市公交集团采购新能源客车的“潜规则”。

(3)“投资换市场”愈演愈烈,新能源客车基地建设“四处开花”

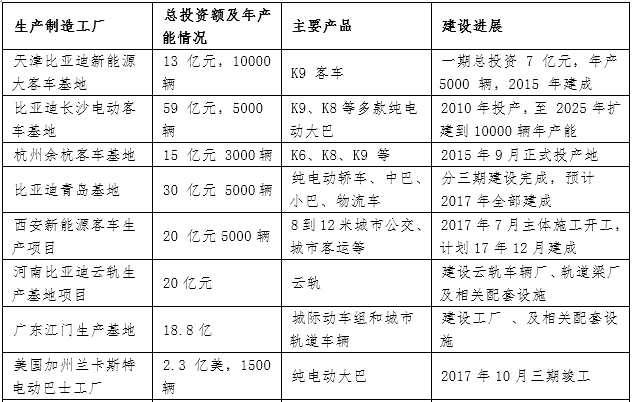

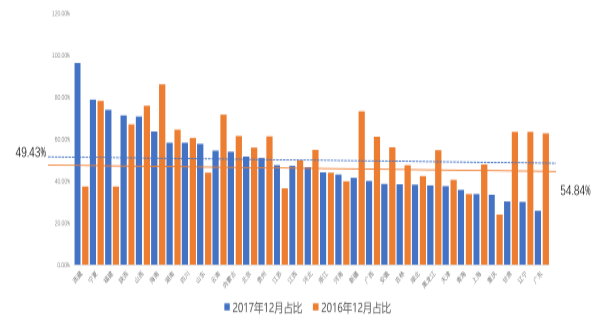

自新能源客车的推广应用普及,客车企业不再单守同一城市的研发、制造、销售基地,而是加速在多个城市建设生产基地,比如比亚迪、珠海银隆等企业的生产基地就“四处开花”;比亚迪、中车时代则是间接通过城市轨道交通投资换取新能源客车市场的典型代表;比亚迪汽车还直接在海外建厂拓展市场。

表面上,不同生产基地的建设及应用可以加快生产效率,降低运输成本和缩短交货时间,但是更多地是其能够为地方政府带来税收,解决地区就业,能够使企业深入渗透区域而抢占市场份额。这样既打破了原有的地方保护壁垒,又是为自己构建了新的壁垒。这就是典型的“投资换市场”的发展思路,地方政府和企业都能接受。

2、补贴导向下,“金12银11”或成为新能源客车行业常态

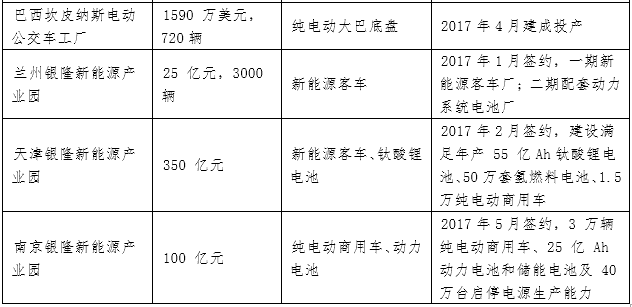

近年来,国内新能源客车行业持续出现年末抢装现象,乍一看是行业发展的奇怪现象,其实根本上是补贴导向的结果。对比从2016年、2017年的月度销量看,基本上从2月份开始新能源客车产销开始攀高,11月和12月份达到高峰。

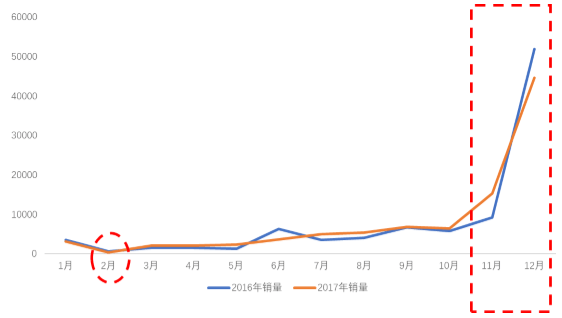

从区域销量情况看,2016年12月份上险量占全年的平均份额为54.84%,其中有26个省份的12月份上险量份额超过40%,最高的省份12月份上险量甚至达到96%。经历过新能源客车市场的跌宕起伏,2017年12月份上险量占全年的份额为49.43%,其中20个省份12月份的上险量份额超过40%,有一定的好转,但最高的省份12月份上险量依然达96%。可以说,新能源客车市场主要取决于12月份及11月份的产销量。因此,“金12银11”或成为新能源客车行业常态。

尽管2017年较为特殊,补贴目录推倒重来、“3万公里”政策等影响了上半年的行业销量。但是,更多地与整车企业调整产品投放计划、地方政府及区域公交集团新能源客车更新计划紧密相关,当满足要求的动力电池产能供给跟上了需求时,补贴退坡又到节点,导致新能源客车行业的高峰期延迟至年度的11月、12月份,这将是常态,根本原因在于补贴额度及技术要求的动态调整致。

3、技术升级和补贴双重导向,氢能源燃料客车先行先试

随着纯电动新能源客车产业的发展成熟,氢燃料电动客车逐步进入大众视野。目前,国内宇通、上汽、福田、中通逐步加大研发投入,以推动氢燃料客车的商业化运营,如宇通客车第三代氢燃料产品已经问世,中通客车12米氢燃料电池客车续航400km,福田欧辉已获商业订单,上汽大通燃料电池轻客FCV80已经投入运营。

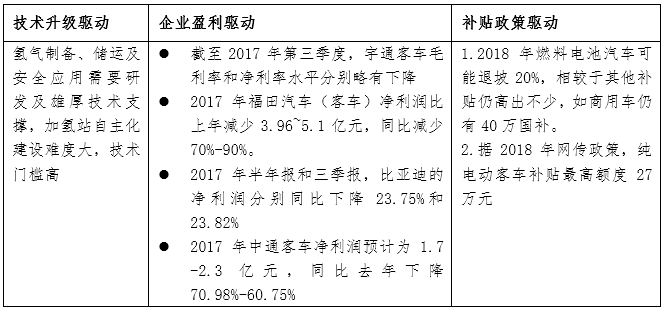

2016年及2017年氢燃料电池客车上险量显示为29辆和39辆,主要集中于北京、广东、上海等地区。氢燃料客车进入市场,主要受技术升级、补贴政策的正向驱动,同时也是企业盈利要求的倒逼使然。

某种程度上,国内新能源客车企业不断加大燃料电池客车研发投入和推广应用,能够提升中国新能源客车技术水平,同时更是考虑了氢燃料客车技术门槛高、国内产品少,可以尽量避免产品的同质化竞争,还可以获取相对高的补贴,提高企业的盈利能力。

四、新能源客车行业发展展望

应该说,2017年是中国新能源客车市场发展的重要转折年。随着行业监管趋严,财政补贴进一步退坡,新能源客车产品技术的转型和升级将成必然,且将面临着后补贴时代的新考验。

从转型维度来看,国内动力电池产品技术趋于成熟,纯电动客车技术门槛逐渐降低,行业竞争也将更加激烈。立足于多元化角度,氢能燃料电池技术创新正成为全球能源技术革命的重要方向,且是未来汽车产业技术竞争的制高点,氢燃料客车被众多车企纳入战略方向。预计经历5年左右的技术孵化,有望初步构建成以整车企业为龙头、上游氢燃料电池零部件及氢燃料供应企业为主体、下游加氢站基础设施等为核心的示范应用体系。

从升级维度来看,国内纯电动客车动力电池技术尚未取得突破性发展,受动力电池成本的限制,难以完全脱离补贴而盈利。未来,新能源客车产品技术和附加值要能大幅提升,需要智能化,通过对接成熟智能化科技,提升汽车轻量化水平,布局先进驾驶辅助和无人驾驶系统,提升新能源客车的功能和价值属性;二是或将出现惩罚性行业管理政策,以优化新能源客车行业结构。目前行业已经在讨论节能与新能源商用车积分管理制度,或将加速企业间的并购重组,同时也将促进新能源客车行业的生产、研发和销售周期更趋于科学合理。

此外,地方保护主义将加速弱化。尽管2017年不少企业通过“投资换市场”及地方属性优势获取了部分市场份额,但是未来企业的核心竞争力还是在产品,具备电池、电机、电控、IGBT核心零部件自制能力的客车企业将突破地方保护主义壁垒,进一步扩大市场优势。现阶段多数地方政府财政紧张,若财政补贴取消或逐步退出,多样化的地方保护政策或将瓦解。

五、相关建议

2017年新能源客车行业的发展取得了良好成绩,也带来了新的变化:迎来了氢燃料客车的发展元年,但依然面临着多样化的地方保护壁垒; “金12银11”的市场周期进一步明朗。2018年已至,新能源客车行业或将继续面对平淡的市场,政府要思考政策退坡的发展策略。谨在此提几点建议:

1、加快明确或出台新能源客车推广应用政策或意见,便于客车企业及供应商提前统筹产品规划及研发生产节奏。

2、谨慎对待新能源客车行业“投资换市场”态势,避免国内产能重复建设或产能过剩。

3、加快新能源客车的转型升级,拥抱智能化并提升产品附加值;适当加大氢燃料客车的研发及推广力度。

来源:第一电动网

作者:智电汽车

本文地址:https://www.d1ev.com/kol/62162

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。