2017年,北汽新能源汽车销量10.5万辆,全球排名第三,仅次于比亚迪和特斯拉。如果只计算纯电动汽车,北汽新能源全球排名第二,仅次于特斯拉,中国排名第一。

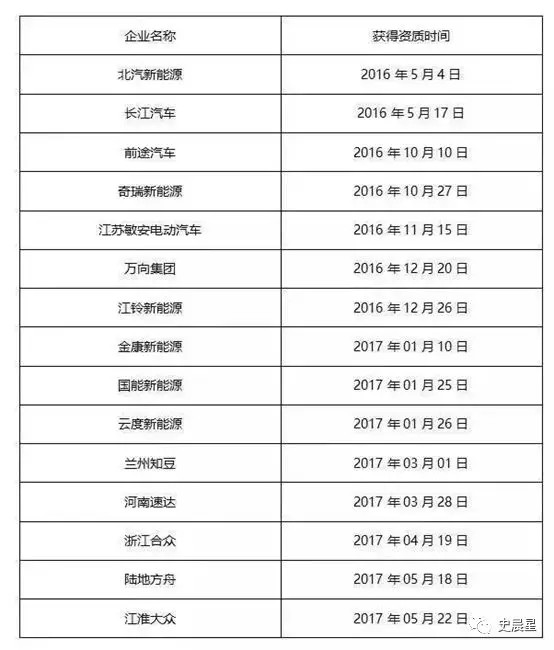

2009 年 10 月 23 日,北汽集团设立新能源有限公司,注册资本 1 亿元人民币。2016 年 3 月,国内首个取得《国家发展改革委关于北京新能源汽车股份有限公司纯电动乘用车建设项目核准的批复》。2016 年 5 月,国内首个取得工信部道路机动车辆生产企业及产品公告,获得整车生产资质。

2014 年,徐和谊调原北汽公关总监郑刚任北汽新能源总经理,为北汽新能源注入了品牌营销基因。2015 年,北汽新能源销量 2 万辆,2016 年 5 万辆,2017 年 10 万辆,复合增长率高达 125%!

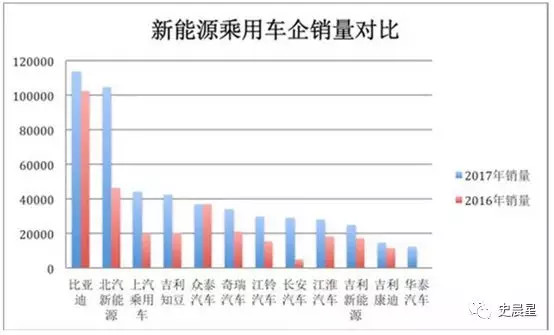

北汽新能源最早的对手是江淮汽车,EV150上市价格达到9万,同期江淮iEV4价格仅7万,在性能差距不大的情况下,iEV4的产品竞争力很强,北汽新能源通过品牌传播、卫蓝活动、线下渠道等销售手段实现销售数量牢牢压住江淮一头。

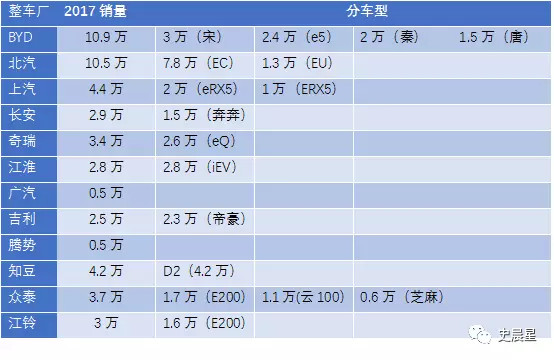

2017年A00级车型大卖,北汽新能源推出的EC180号称国民占号神器,单款车型销量全球第一,再次牢牢压制了奇瑞eQ、知豆D2、众泰云100等同级别车型,品牌营销功不可没。

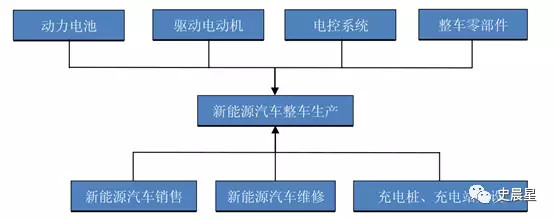

商业模式方面,北汽新能源推出了产品+服务+运营+生态商业模式,线上+线下于一体的立体销售网络,构建全生态链营销模式,包括出租车、分时租赁、二手车置换、电池梯次利用、绿色物流等等。与此同时,销售费用率在可控范围内。

北汽新能源完成了新平台车型EC180、EC200、LITE以及合作车型EV、EU、EX、EH系列等多款纯电动汽车产品开发和量产,产品覆盖A00级、A0级、A级、B级等,续航里程最高已突破400公里,实现细分市场全覆盖。

2016年,公司推出了ARCFOX高端品牌,成为国内首家在新能源汽车领域实现双品牌的企业。北汽新能源在售主要新能源车型情况如下:

2017年新能源汽车市场格局为比亚迪与北汽新能源两强争霸,产销均超10万辆,但在实际销量上,北汽新能源单一车型EC180依赖度高达74%,根据网传补贴削低补高方案,隐忧较大。

4. 资产负债率大幅下降

北汽新能源在 2017 年 1 至 10 月的经营性活动现金流为负 46.17 亿元。

根据2017年年初发布的“3万公里运营里程要求”,2017年非个人用户购买新能源汽车申请补贴时,累计行驶里程须达到3万公里(作业类专用车除外)。一般而言,3万公里的行驶里程在购车后2-3年才可实现,这就意味着,非个人购买用户无法马上获得这笔国家补贴,而厂家为了吸引客户,大多自掏腰包补贴给用户这部分费用。

北汽新能源有很大一部分的销量是由非个人用户所带来的(根据北汽新能源发布的行业信息,其2017年分时租赁市场占有率到达43%,出租车、网约车市占率分别为25%、10%),因此每卖出一辆车,北汽就要多承担3.6万元的费用补贴给车主,而这笔费用要到2-3年以后,单车行驶里程超过3万公里才能补贴回来,所以北汽新能源现在处于卖多亏多的状况,资金压力不言而喻。未来这一压力或再将增大,包括投资“擎天柱”计划、华夏出行、轻享等具备重资产属性的布局。

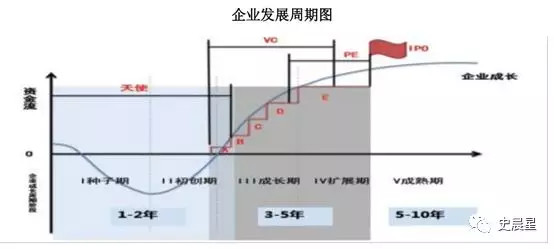

2009年北汽新能源成立后的数轮融资:

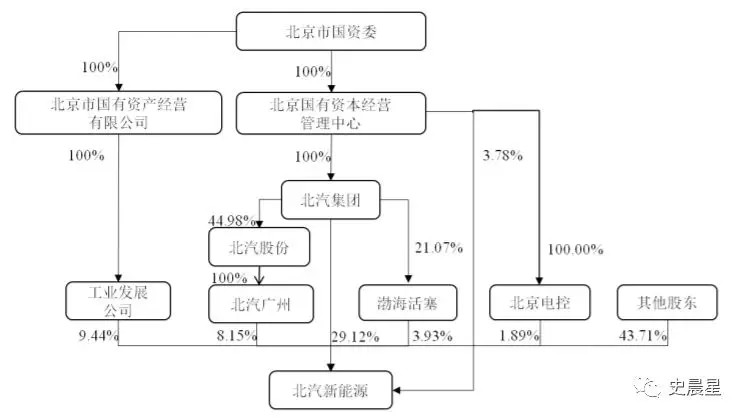

新能源汽车为典型的重资本行业,加大投资为企业取胜之道。北汽新能源于2016年、2017年分别进行两轮融资,合计融资142亿元。因此北汽新能源的总资产与净资产大幅上升,资产负债率大幅下降。

北汽新能源历年营业收入与利润:2015 年收入 35 亿,利润 -1.8 亿;2016 年收入 94 亿,利润 1 亿,其中包括政府补助 1.5 亿,投资收益 1.6 亿;2017 年 1~10 月收入 74 亿,利润 3900 万 。参照下图销量,2017 年 1~10 月销量 7.1 万台,全年销量 10.5 万辆,按销量大概估算:2017 年收入 109 亿,利润 5800 万,净利润率仅 0.5%!

与此同时,查看北汽新能源电池电机主要供应商业绩: 国轩:2016年收入40亿,利润10亿,净利润率25%;CATL:2016年收入150亿,利润30亿,净利润率20%;大洋电机:2016年收入70亿,利润5亿,净利润率7%。

2015年、2016年及2017年1-10月,北汽新能源非经常性损益金额分别为4,491.06万元、25,658.23万元及3,616.53万元。非经常性损益主要由政府补助及非流动资产处置损益构成。政府补助主要包括新能源产业政府扶持奖励、新能源汽车相关技术开发支持资金等。2016年非流动资产处置损益金额较大,主要为出售香港新能源产生处置损益17,278.01万元。

2013 年至今,我国新能源汽车产销量都有较大幅度的增长。产量方面,2013 至2016 年,新能源汽车年产量分别为 1.75 万辆、7.85 万辆、34.05 万辆和 51.56万辆;销量方面,2013 至 2016 年,新能源汽车销量分别为 1.76 万辆、7.48 万辆、33.11 万辆和 50.76 万辆,新能源汽车产销量年平均复合增长率均超过200%,保持高速增长。

即使过去保持了这么高的增长率,新能源汽车行业未来仍有很大的发展空间。从政策规划来看,国内的新能源汽车市场还有很高的增速。国务院2016年发布的《“十三五”国家战略性新兴产业发展规划》,提出要实现新能源汽车规模应用,并明确指出到2020年,新能源汽车实现当年产销200万辆以上,累计产销超过500万辆。

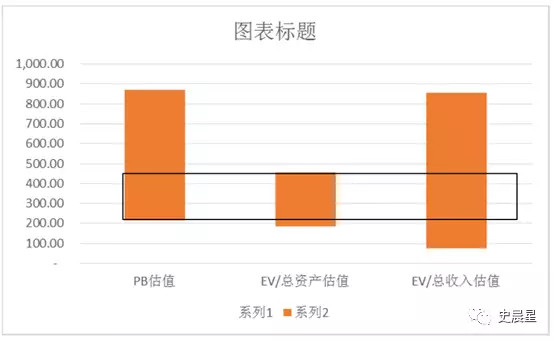

由于新能源汽车产业仍然处于成长期,通过 PB、EV/总收入、EV/总资产三个价值比率乘数进行估值,最终确定北汽新能源估值为 288 亿,若以 2017 年预计净利润 5800 万来计算,PE 高达 500 倍!

2018 年是北汽新能源上市的第一年,也是补贴结构性退坡的一年,一个企业真正的核心竞争力是进化力,能否应对好 2018 年的补贴政策、市场形势将体现真正的核心竞争力。2018 年底,如果北汽新能源仍然能保持纯电动汽车第一名,我认为离伟大的企业已经不远了。

新能源汽车行业有非常高的生产准入门槛、资本壁垒、技术壁垒、规模壁垒、品牌壁垒,而北汽新能源在这几个方面都有独特优势。

(1) 生产准入壁垒

国家发改委和工信部对汽车行业实行生产准入管理,计划进行汽车生产的企业需要取得生产资质和产品公告。

2017年1月6日,工信部发布《新能源汽车生产企业及产品准入管理规定》,规定了17项审查要求,其中8项否决条款中只要超过2项未达标,则该企业就不被准入,未来在电动乘用车的生产准入要求将更加严格。

(2) 资金壁垒

国家发改委发布的《汽车产业发展政策》对汽车行业的投资条件作出了明确规定,新建汽车生产企业的项目投资总额不得低于20亿元,其中自有资金不得低于 8亿元,产品研发机构的投资金额不得低于5亿元。

随着新能源汽车行业的发展,新能源汽车企业还需要在电池、电机、电控等领域进行持续研发投入,大规模的资金需求成为行业进入的重要限制条件。

(3) 技术壁垒

技术是汽车行业的核心壁垒,汽车产业从整车到零部件、从设计到生产都有较高的技术要求。

《新能源汽车生产企业准入审查要求》进一步明确了新能源汽车生产企业应具备整车控制、驱动系统、电池系统、刚度、强度、动力学、安全性、热力学、机构运动、操纵稳定性、平顺性等方面的设计计算和仿真分析等能力。

(4) 规模壁垒

由于汽车行业整体在经营初期需要投入大量的研发费用和建设生产基地的费用,并且在经营和销售方面也会产生大量成本,所以汽车行业规模效应较为明显。

新能源汽车行业起步较晚,很难形成相应的规模效应。因此,在高成本的压力下,新进入的企业很难在短时间内形成盈利。

(5) 品牌壁垒

客户非常关注生产企业进入行业的时间、技术能力、产品质量与服务、市场占有率、产品知名度、美誉度等。品牌一旦建立就形成企业重要的竞争力,而品牌的维护也需要企业不断提高产品质量和服务水平。

持续的产品创新和设备投入需要资金,获得客户认同需要时间,因此新进入的企业很难在较短时间内形成品牌影响力,优势生产商将利用其已形成的品牌优势抑制行业外企业的进入。

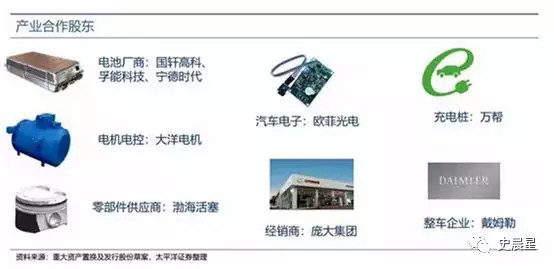

北汽新能源一方面通过股权合作绑定产业链上下游合作伙伴,覆盖包括电池、电机、电控以及充电桩等电动汽车关键零部件厂商。具体如下图所示:

另一方面,北汽新能源通过投资子公司或者投资参股公司,深入布局产业链。参股公司包括北汽大洋电机科技有限公司、北京匠芯电池科技有限公司、北京恒誉新能源汽车租赁有限公司、负责动力电池回收的赣州市豪鹏科技有限公司等。

在新能源汽车核心零部件动力电池方面,目前北汽新能源有四大供应商,其中普莱德(主要CATL电芯的PACK商)份额比较稳定,孚能科技的供应量快速增长,国轩高科2017年取得突破性进展。2017年1-10月北汽新能源采购动力电池26亿元,占总营业成本比例的41%。具体如下图所示:

报告期内,主要原材料的采购金额及占当期采购总额的比例如下:

报告期内,向前五名供应商的采购情况如下:

报告期内,北汽新能源销售收入前五名客户及销售情况如下:

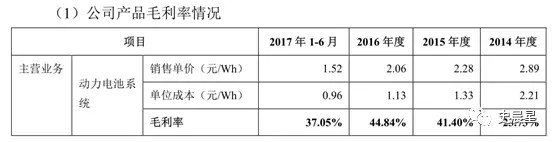

2017年,新能源汽车补贴快速下降,在成本下降无法抵消补贴减少影响的情况下,电池电机等核心零部件企业毛利率均有所降低,即使动力电池龙头CATL,毛利率也由45%降至37%,价格更是直降25%。

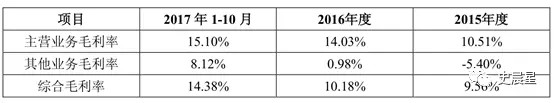

北汽新能源作为整车厂,处于产业链核心地位,议价能力较强,由下图可看出,在2017年补贴严重退坡的情况下,毛利率甚至有所上升,充分体现了整车厂的议价能力及在产业链上的强势地位。

2017年,政府补助力度已经下降,但北汽新能源2017年1至10月仍然能够实现盈利,说明公司应该已经过了盈亏平衡的转折点,公司经营具有可持续性。

2017年,北汽新能源动力模块毛利率较2016年提高5.98个百分点,主要由于:(1)国内电池电芯厂商产能大幅提升,公司议价能力增强;(2)公司推行多渠道采购,改进供应商合作模式,采购成本降低;(3)动力模块中EX和EU系列车型产品升级,售价有所提高。

从2009年成立以来,北汽新能源号称掌握纯电动汽车电池、电机、电控三大核心技术及整车集成匹配技术的新能源汽车企业。

建设世界级新能源汽车创新科技中心,由“整车中心、电池中心、电驱动中心、控制系统中心、智能网络中心、轻量化中心、零部件中心、对标中心、造型中心、大数据中心、道路试验场”等部分组成。

但正如笔者《整车厂应否进军锂电池》一文中分析,整车厂的核心技术是系统匹配和整车调校、零部件的评价标准和体系、成本控制、创新能力等,并非标准零部件技术,既无必要也无优势生产通用型标准化零部件,单体电池(即电芯)、电机等均是通用型标准化零部件,在目前净利率不高的情况下,不宜将大量人力物力投入这些方面。

截至2017年10月末,北汽新能源新能源汽车工程研究院有工程师1,062名,其中海归人才17名(含外籍专家6名),博士44名,硕士399名,本科学历541名,本科及以上人员占93%。

北汽新能源已授权专利 1235 项,其中发明专利 93项,实用新型专利 992 项,外观设计专利项 150 项。

同动力电池龙头CATL相比,CATL各项研发专利 826项,研发技术人员共 3,628名,均专注于动力电池一个领域,可见北汽新能源自研单体电池(电芯)并不是很好的选择。

北汽新能源身处北京,历来善于精准捕捉政策机会,恰逢2017年补贴退坡推出国民A00级神车EC180便是其代表作。

根据最新的补贴政策,2018-2020年,中央和地方的补助上限会逐年退坡,2017-2018年退坡20%,2019-2020年在2017-2018年基础上退坡20%。 从电池能量密度方面来看,电池能量密度低于90Wh/kg时无补贴,90-120Wh/kg时补贴1倍,大于120Wh/kg时补贴1.1倍。

总体而言,短续航里程的纯电动乘用车补贴下滑很大,未来有逐步取消的趋势;中高续航里程的纯电动乘用车补贴会每两年递减20%。

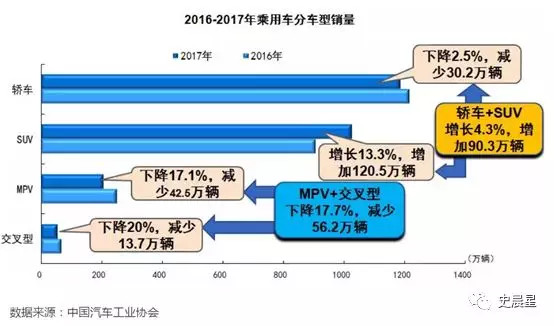

根据笔者《万字长文!2018年乘用车十三大分析预测》,轿车全年销售1185万辆,同比下降4.4%;SUV全年销售1025万辆,同比增长8.4%,若维持此增速不变,预计2018年SUV产销量将首次超过轿车。

从车型级别上来看,A级车是市场的绝对主力,近6年的市场占有率均在50%以上。从SUV各级别车型的销量上来看。

北汽新能源本次配套融资总额不超过200,000.00万元,扣除相关中介机构费用后全部用于北京新能源创新科技中心项目、北汽新能源C35DB车型项目、北汽新能源N60AB车型项目、北汽新能源N61AB车型项目。

北汽新能源C35DB车型项目是一款定位A0级,主打造型、空间、里程和配置的纯电动精品小车。 北汽新能源N60AB车型项目面对A+级全新平台SUV,同时抢占A级、B级两个细分市场。 北汽新能源N61AB车型项目定位于A+级创新性轿车化Cross车型。

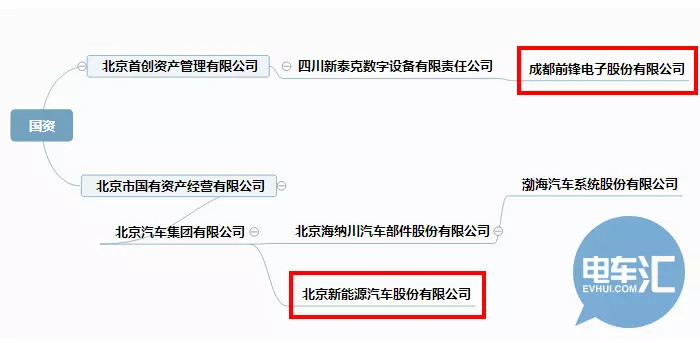

2018年1月23日,S*ST前锋发布《股权分置改革说明书》《重大资产置换及发行股份购买资产并募集配套资金暨关联交易报告书》,北汽新能源将通过S*ST前锋完成上市,共分三步,一石三鸟,三箭齐发,重大创新。

(1) 股改“钉子户”S*ST前锋股权分置改革

最早的时候,上市公司的国家股和法人股是不能够上市流通的。早期上市的企业里面大部分企业是国企。这就带来一个问题:很多上市公司存在大量不能流通的股份。

上市公司存在大量非流通股份有很多弊端。就举一个例子,上市公司大股东持有的国家股和法人股无法在市场上流通,转让交易的价格通常大幅低于二级市场股价,与二级市场股价的相关性不高,大股东往往不关心二级市场股价。

2005年,A股开始启动股权分置改革。之后,存在非流通股的上市公司纷纷通过股改的方式解决了非流通股流通的问题。股改方案的重点通常是非流通股的股东向流通股的股东进行补偿,从而获得股份流通的权力。

目前,A股市场还没完成股改的只有S佳通、S*ST前锋两家公司。

上市公司全体非流通股股东向股权分置改革相关股东会议股权登记日登记在册的全体流通股股东以每10股流通股获送4股的方式作为支付股改对价。

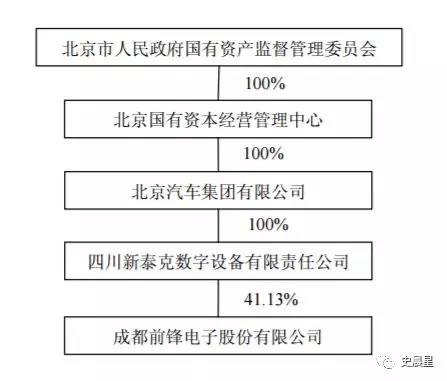

目前上市公司总股本为1.96亿股,其中非流通股为1.22亿股,流通股为0.76亿股。其中,北汽集团旗下的四川新泰克持有的全部0.81亿股股份均为非流通股。

送股完成后,上市公司总股本不变,流通股股东持股数量合计上升至1.06亿股。非流通股股东持股数量合计下降至0.92亿股。

这就是说,非流通股股东合计持有的约0.30亿股会分配给流通股股东。打个比方,如果股价不变,流通股股东理论上回报为40%。

(2) 首创证券上市不顺,保壳成功

1992年,成都前锋电子股份有限公司由原国营前锋无线电仪器厂改组设立,并于1996年8月在上交所挂牌上市。1998年10月,四川新泰克与成都国投签署股权转让协议,成为成都前锋电子新任第一大股东。2007年,北京首创资管全资控股四川新泰克,成都前锋电子成为首创集团下属上市公司,实际控制人为北京市国资委。

2005年,中国股权分置改革启动,2007年,S*ST前锋股东大会通过了与首创集团进行资产置换、以新增股份吸收合并首创证券有限责任公司(首创集团下属公司)的重组方案。方案随即上报,履行审批过程。但此后,这份股改方案如石沉大海,再无推进消息。

为什么S前锋的股改方案一直都未获通过?证监会对证券公司借壳上市一直都采取不鼓励的状态,而另一方面,将S前锋握在手中的首创集团除了手里的首创证券外没有其他的可用于借壳的标的,这个股改方案就这么一直拖着。这期间,S*ST前锋已沦为典型“壳”公司。S*ST前锋在2015年、2016年连续两年亏损,且2016年营业收入低于1000万元,已经于2017年3月正式被实施退市风险警告,员工总数已经从2007年末的339人下降到2015年末的32人。

虽然S前锋虽然公司本身不怎么样,而且不完全股改根本无法融资,但好歹是一个壳,怎么可能会浪费一个宝贵的壳资源呢?于是,北京市国资委直接出手开始解决这个遗留了十年的问题。

2017年12月27日,S*ST前锋公告,北京市国资委已经核准,将首创集团下属的北京首创资产管理有限公司持有的四川新泰克100%股权,无偿划转至北汽集团。

从国资委角度来看,北汽的接受相当于“救壳”之举,如果任由S*ST前锋退市,浪费这么宝贵的A股“壳资源”,显然也不是国资委想看到的结果,所以选择由北汽接手,一方面北汽新能源能不再IPO排队,可以直接借壳上市,一方面又可以直接解决掉这个遗留了十余年的股改问题,一举两得。

(3) 规避借壳上市

2017年12月,北京市国资委正式核准首创集团将子公司首创资管持有的四川新泰克100%股权无偿划转给北汽集团。无偿划转完成后,北汽集团持有四川新泰克100%股权,从而间接控股S*ST前锋。S*ST前锋的实际控制人仍是北京市国资委。

首创集团持有的四川新泰克股权无偿划转给北汽集团不构成上市公司控制权变更。因此,本次交易不导致上市公司实控人变更,且上市公司前60个月控制权未发生变更,本次交易不构成借壳上市。

重大资产重组:前锋股份以截至2017年10月31日拥有的全部资产和负债(作为置出资产),与北汽集团截至2017年10月31日持有的北汽新能源股份中的等值部分进行置换。同时,前锋股份向北汽集团及北汽新能源除北汽集团外的其他股东发行股份,购买其持有的剩余全部北汽新能源股权。最后S前锋非公开发行股份募集不超过200,000万元配套资金。

首先,S*ST前锋作为“壳”公司的资质并不好。一来,S*ST前锋主营业务不佳,已被实施退市风险警示。二来,S*ST前锋的“壳”太大了。按50.18元/股的停牌价计算,S*ST前锋市值为99.15亿元。即使是按发行价37.66元/股计算,市值也达到了74.41亿元。“壳”市值太高,对标的EPS摊薄程度不低。

但是,借道S*ST前锋上市的方案又有不少优势。S*ST前锋在2006年之后就是北京市国资委持有的“壳”资源。通过国有股份无偿划转的形式,北汽集团取得了这个“壳”资源。这一转让不被认定为上市公司控制权变更。因此本次交易也就不会被认定为借壳交易。北汽新能源历史业绩亏损、经营性现金流为负,应当是达不到IPO、借壳的条件的。

因为注入的北汽新能源资产体量明显比S前锋大得多,所以这个方案的实质就是北汽新能源借壳S前锋,但由于本次重组前,北汽集团已通过四川新泰克持有上市公司41.13%股权,为上市公司间接控股股东。因此,本次交易构成关联交易且本次重组完成后,北京市国资委仍为公司的实际控制人,公司实际控制人未发生变更,所以并不构成重组上市。

2018 年是北汽新能源上市的第一年,也是补贴结构性退坡的一年,一个企业真正的核心竞争力是进化力,能否应对好2018年的补贴政策、市场形势将体现真正的核心竞争力。

来源:第一电动网

作者:史晨星

本文地址:https://www.d1ev.com/kol/61953

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。