真锂研究的统计数据显示,2017年9月中国新能源汽车市场实现锂离子电池装机3.18GWh,同比大增40.31%。2017年前9个月累计装机14.75GWh,同比增长24.14%。总体来看,中国新能源汽车用锂离子电池市场在稳步发展。

1、2017年9月电池装机3.18GWh,同比大增40.31%,环比增长8.58%

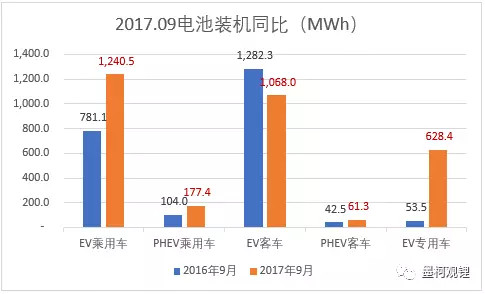

2017年9月电池装机3.18GWh,同比大增40.31%(去年同期2.3GWh),继续保持着良好的发展势头。从具体各类车辆市场来看,纯电动乘用车仍然是电池装机最大的细分市场,9月装机1.24GWh,同比大增58.82%。与此同时,9月纯电动客车市场实现电池装机1.07GWh,同比下降16.71%。两相对比来看,新能源汽车的发展轨道基本上可以说已经成功切换,由“绕开大道走两厢”转变为“集中精力走大道”。

纯电动专用车市场9月实现电池装机628.4MWh,同比暴增1,074.34%,主要原因是去年同期电动专用车产品暂停上公告目录,严重影响电池装机。今年电动专用车市场进入正常的发展轨道,有发展越来越快的趋势。

插混路线在中国市场属于非主流,其发展相对来说更能反映消费者的意愿。9月份插混乘用车市场实现电池装机177.4MWh,同比大增70.55%;而插混客车市场实现电池装机61.3MWh,同比也有44.39%的较大增长。这表明没有里程焦虑的插混产品在中国还是有一定市场的。

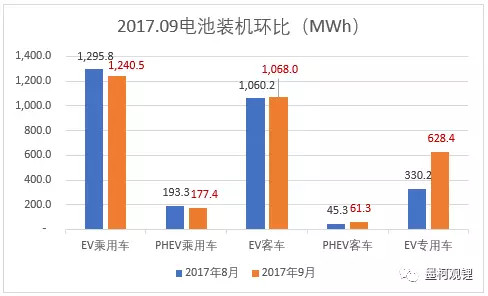

与上个月相比,9月电池装机仅仅实现8.58%的环比增长。其中,纯电动乘用车电池装机环比下降4.27%,主要原因是单位车辆的平均电池包电量明显下降,8月份平均28.94kWh/辆,9月份降至26.88kWh/辆。这意味着微型纯电动乘用车产品占比在经历前两个月的下降之后,9月又有了恢复性增长。

在产量增长较大的情况下,9月纯电动客车市场电池装机只有0.74%的环比增长,与上月基本持平,主要原因也是单位车辆的平均电池包电量明显下降,8月份平均183kWh/辆,而9月份只有148kWh/辆,体现了补贴政策的倾向性和市场的实际需求正在拉锯的特点,但总体来看,政策导向还是占据明显上风,车企更愿意生产10m以上车型产品(今年9月份的148kWh/辆与去年全年最高的11月份基本持平)。

在缺乏整车国家标准的情况下,纯电动专用车产品其实具备冲量的好属性,因此受到一些车企和电池厂的青睐。该市场9月实现电池装机90.32%的环比增长,是增速最高的细分市场。

2、前9个月不同类型电池累计装机情况

从不同类型电池来看,在2017年前9个月14.75GWh的锂离子电池总装机量中,三元/锰系电池以8.04GWh占比54.49%,其中锰酸锂电池不到0.7GWh;磷酸铁锂电池以6.53GWh占比44.27%。

三元/锰系电池主要用在纯电动乘用车市场,5.29GWh的用量占到了该类电池的65.78%;其次是纯电动专用车市场,以1.54GWh占比19.13%。磷酸铁锂电池主要用在纯电动客车市场,3.83GWh的用量占到了该类电池的58.68%;其次是纯电动乘用车市场,以1.88GWh占比28.81%。

纯电动乘用车7.17GWh的总装机量中,三元/锰系电池占到了73.76%,而磷酸铁锂电池只有26.24%。纯电动客车4.13GWh的总装机量中,磷酸铁锂电池占到了92.85%,三元/锰系电池的装机量甚至不及钛酸锂电池。今年三元电池用于纯电动客车的口头禁令已经明确解除,装机量依然如此之少的主要原因,普遍认为是三元电池通过各种严苛的检测需要时间。

下面再补充介绍一些关于9月份电池装机的其他一些情况:

1)中国市场是方形电池占据绝对主流

真锂研究的数据显示,在9月份3.18GWh的总装机量中,方形电池以2.03GWh占比64.04%,远超其他两类电池。这是与海外电动汽车市场最大的不同。海外市场主要是圆柱和软包,前者以松下为代表,主要供应特斯拉;后者以LG化学和AESC为代表,为较多车企所采用。

在两类电池装机最大的市场——纯电动乘用车和纯电动客车市场,主要采用的都是方形电池。在纯电动乘用车1.24GWh装机量中,方形电池以783MWh占比63.11%;在纯电动客车1.07GWh装机量中,方形电池更是以879.1MWh占比高达82.31%。

纯电动专用车领域是圆柱电池的用量最大。9月份该类市场628.4MWh的装机量中,圆柱电池以417.5MWh占比66.45%,大概2/3的程度。该市场的圆柱电池主要有18650、26800和32650这三种类型,三者的用量比重是60:17:23,18650电池占比60%。纯电动乘用车298.2MWh的圆柱电池用量则全部是18650电池。纯电动客车市场的圆柱电池主要是66160和32650这两种,装机量分别是78.3MWh和65.7MWh,分别由珠海银隆和沃特玛供应。

软包电池的装机量现在还比较少,9月装机282.1MWh,占比只有8.88%,但是开发软包电池产品的电池厂商的数量较多,而且还有增多趋势。这条路线也值得关注。

2)200Wh/kg以上的电池产品在纯电动乘用车市场实现了大规模应用

真锂研究的统计数据显示,9月份纯电动乘用车市场1.24GWh的总装机量中,200Wh/kg以上的电池产品用量达到了398.07MWh,占比32.09%。海外市场除了特斯拉采用的电池的能量密度在250Wh/kg左右之外,其他车企的电动汽车产品采用的电池的能量密度大都在200Wh/kg以下,这表明中国市场在高能量密度电池的使用方面已经走在了前面。

这些200Wh/kg以上的电池产品全部都是三元电池,其中NCA三元电池的用量是21.23MWh,由德朗能提供,用在了东风的纯电动乘用车产品上,是18650圆柱电池芯,能量密度达到了241Wh/kg。其余376.84MWh全部是NCM三元电池,其中能量密度最高的是CATL用在一汽纯电动乘用车上的一款方形电池产品,能量密度达到了211.08Wh/kg。这表明中国电池厂商的技术正在快速进步中,政府规划中2020年要有2-3家具备国际竞争力的电池厂商的目标,是有希望实现的。

3、三元电池装机量继续高歌猛进,磷酸铁锂电池固守纯电动客车市场

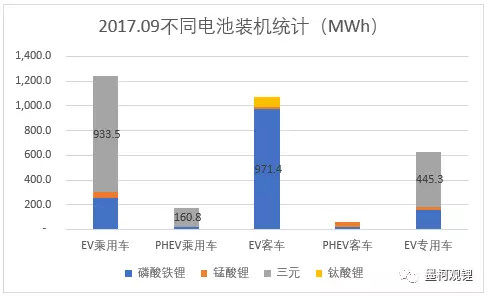

从不同电池类型来看,三元电池装机继续高歌猛进。在9月份3.18GWh的锂离子电池装机量中,三元电池以1.54GWh占比48.48%,时隔两个月之后重新超越磷酸铁锂电池而排在首位;磷酸铁锂电池以1.42GWh的装机量占比44.86%,低于8月份的1.45GWh。今年9个月以来的走势表明,三元电池取代磷酸铁锂电池的速度显然超出了大多数人的预期。

锰酸锂电池和钛酸锂电池的装机量环比也有较大增长。9月份锰酸锂电池实现装机131.8MWh,环比增长26.32%,在主管部门日益强调安全的大背景下,在补贴标准明显下滑的情况下,锰酸锂电池今年受到了更多的欢迎。9月份钛酸锂电池实现装机79.6MWh,环比增长高达595.56%,主要还是珠海银隆在做。

从各类电池应用的车辆细分市场来看,三元电池在纯电动乘用车、纯电动专用车和插混乘用车这三类市场均占据了明显的主导地位,装机量分别是933.5MWh、445.3MWh和160.8MWh,分别占这几类市场总装机量的75.25%、90.63%和70.87%。磷酸铁锂电池主要还是用在纯电动客车市场,971.4MWh的用量占到了当月磷酸铁锂电池总用量的68.19%,占到了纯电动客车市场电池总装机量的90%以上。另外,纯电动乘用车和纯电动专用车市场分别还有256.3MWh和156.2MWh的磷酸铁锂电池用量。钛酸锂电池全部用在纯电动客车市场。

今年锰酸锂电池的应用明显有扩大化趋势,由以前的插混客车市场为主转向各类市场并重,9月份锰酸锂电池在快速向纯电动乘用车市场渗透,在131.8MWh锰酸锂电池装机量中,纯电动乘用车市场以50.7MWh占比38.50%,首次超越插混客车市场而排在首位;插混客车市场以37.4MWh占比28.36%;另外,纯电动专用车市场也有26.8MWh的应用,占比20.34%。

4、各电池厂商9月份装机格局主要特点分析

形成装机供应的电池厂商的数量在增多。9月份共有59家电池厂商形成了有效的装机供应,比8月份多了4家。前9个月共有73家电池厂商形成了有效的装机供应,比前8个月多了2家。2016年共有109家电池厂商形成了有效的装机供应(注:对不同电池厂商的认定是从资本属性来看的,如广州鹏辉和珠海鹏辉,真锂研究认定为1家)。虽然今年电池厂商数量明显下降是大概率事件,但9月份的装机情况也从另一方面表明,一些中小电池厂商为了避免被淘汰的命运,正在做着最后的努力。

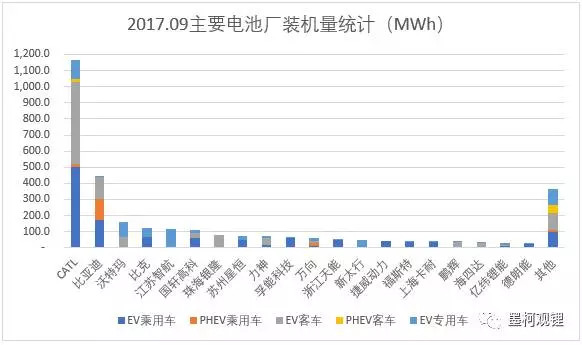

一些电池厂商9月份的装机量甚至超过了自身前8个月的总和。江苏智航9月份实现电池装机116.3MWh,而其前8个月共装机93.1MWh;类似的厂商还有新太行、上海航天电源、谷神能源、金阳光、海四达等等。这也直接导致领头羊CATL继续扩大市场占有率的努力在9月份受到一定挫折。9月份CATL实现装机1.16GWh,环比有所下降,市场份额也因此由8月份的43.16%下降到9月份的36.68%。比亚迪也差不多是这样,虽然9月份以446.7MWh的装机量继续排在第二位,环比也有所下降,同时,市场份额也由8月份的16.78%下降到9月份的14.07%。

同时,也有一些之前风头很劲的电池厂商9月份放慢了脚步。孚能科技是今年汽车动力电池市场的最大黑马,连续多月占据了装机量排行榜的第3位,但是9月份仅以61.8MWh的装机量排在第10位。类似的情况还有广东天劲、光宇、超威等电池厂商,广东天劲前8个月装机177.4MWh,但其9月份只装机2.5MWh。

9月份的电池装机排行榜上,除了CATL和比亚迪稳定在前两位之外,第3至第10位与上个月相比有了较大不同:沃特玛由8月份的第5位上升到第5位,比克由第11位上升到第4位,江苏智航由第18位上升到第5位,珠海银隆由第34位上升到第7位,力神由第12位上升到第9位。

从上图还可以看到,CATL继续在纯电动乘用车和纯电动客车市场遥遥领先于其他电池厂商的同时,9月份在纯电动专用车市场也以120.2MWh排名榜首,占据了该市场19.12%的市场份额。比亚迪在插混专用车市场以128.1MWh高居榜首,占据了该市场72.23%的市场份额,此外,在纯电动乘用车和纯电动客车市场比亚迪也紧随CATL之后,领先其他电池厂商较多。除了CATL和比亚迪之外,其他电池厂商大多主攻一个细分市场。江苏智航9月份116.3MWh的成绩全部是在纯电动专用车市场取得的。

5、前9个月累计装机14.75GWh,同比增长24.14%

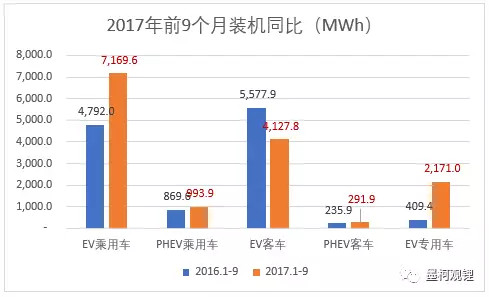

2017年前9个月中国新能源汽车市场锂离子电池装机总量为14.75GWh,同比增长24.14%(去年同期11.88GWh)。其中,纯电动乘用车装机7.17GWh,同比增长49.62%,显著领先于其他几类车辆市场;纯电动客车装机4.13GWh,同比下降26%;纯电动专用车装机2.17GWh,同比暴增430.34%。

今年前9个月的电池装机市场结构显示,纯电动乘用车装机占到了整个电池总装机量的48.59%(去年同期40.32%),而纯电动客车装机的占比只有27.98%(去年同期以46.93%排在第一位),下滑速度可能超出了多数人的预期;纯电动专用车市场电池装机占比14.72%(去年同期只有3.44%)。

从不同电池来看,在前9个月14.75GWh的锂离子电池总装机量中,三元/锰系电池以8.04GWh占比54.49%,其中锰酸锂电池不到0.7GWh;磷酸铁锂电池以6.53GWh占比44.27%。具体情况见下表:

和之前每个月一样,这里,墨柯也将前9个月和前8个月的累计装机20强情况列表如下。总体来看,延续了之前“两头挤”的特点。一家独大的CATL继续扩大领先优势,其他排名前20的厂商同时遭受CATL和后面厂商的挤压,市场份额普遍有所下滑。具体情况这里就不多作分析了。

6、后话

2015年和2016年的电池装机情况显示,11月和12月的装机量之和都占到了全年装机总量的一半左右,这主要是受补贴退坡的政策影响所致。按照现有政策,今年年底不退坡,明年的补贴标准和今年一样,这就意味着年底抢装的情况可能会有较大幅度缓解。这也引发了很多人对后3个月电池装机增速的担忧。墨柯认为,目前这个发展阶段,政府还是有较大掌控力的,据此维持之前的判断,今年全年好一点的话,可望达到30GWh左右。

来源:第一电动网

作者:墨柯

本文地址:https://www.d1ev.com/kol/57378

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。