如果把IPO算做阶段性成果,今年可谓是智能驾驶行业的丰收大年,速腾聚创、如祺出行、黑芝麻智能、地平线、文远知行、小马智行等已成功上市。

后面,还有佑驾创新、福瑞泰克、希迪智驾等多家企业在港交所排队。

备受关注的明星自动驾驶企业Momenta,今年6月通过境外上市备案程序,拟赴美上市,但具体进度暂时没有披露。

对于智驾企业,好的一面是,智驾能力已经成为除三电水平外,影响消费者购车决策的重要因素。小鹏、华为、理想高阶智驾功能和爆款车型的交付,让智驾市场变得火热,再叠加各地政策利好,加快了智驾企业上市步伐。

另一面是,智驾早已经过了“资本狂欢”的阶段,整个赛道从过去拼概念、拼demo,转入了拼定点、拼量产落地的新阶段。泡沫已经散去,商业兑现低于预期,智驾企业在一级市场的融资变得越来越难。通过IPO打开新的融资渠道和业务发展空间,成为还留在场上的智驾企业的共同选择。

而且,也是时候给投资人一个交代了。

但IPO并不代表成功,建立商业护城河,实现良性现金流和自我造血,才是长期发展重点。

1

—

亏损的背后

不管是已经上市,还是在排队等候上岸的,智驾相关企业都有一个共同点——依然在亏损。

比如文远知行在2021年至2024上半年,相应净亏损分别为10.07亿元、12.98亿元、19.49亿元和8.82亿元。调整后净亏损分别为约4.26亿元、4.01亿元、5.01亿元以及3.16亿元,累积16.47亿元。

小马智行则是在2022、2023年及今年前9月,分别亏损1.48亿美元、1.25亿美元及9390万美元。

排队等待IPO的企业也类似。

希迪智驾招股书显示,2021年至2024年上半年,公司分别实现收入约0.77亿元、0.31亿元、1.33亿元和2.58亿元。然而,同期的亏损分别达到1.8亿元、2.63亿元、2.55亿元和1.23亿元。亏损的主要原因在于高额的销售成本、一般和行政开支以及研发投入。

佑驾创新的情况也不容乐观。

根据其招股书,2021年至2023年,佑驾创新的收入分别为1.75亿元、2.79亿元和4.76亿元,但调整后的净亏损分别为1.31亿元、2.05亿元和1.85亿元。2024年上半年,公司的营业收入达到2.37亿元,同比增长44.5%;尽管亏损有所收窄,但调整后的净亏损仍然达到0.82亿元。

亏损的主要原因同样是持续高额的研发投入,虽然其毛利率从2021年的9.7%提升至2024年上半年的14.1%,但这一增长面对高昂的研发成本依然杯水车薪。

福瑞泰克自2021年至2024年上半年,公司年内亏损分别为2.96亿元、8.55亿元、7.38亿元和2.78亿元,三年半内总计亏损超过21亿元。福瑞泰克在招股书中坦言,由于仍处于营运扩张和规模扩大的早期阶段,随着业务扩张、成本开支增加以及研发投入的持续加大,公司预计将继续面临亏损。

2

—

IPO不是万能解药

可以说,虽然资本市场为智能驾驶企业提供了重要的发展动力,但大部分企业仍然面临盈利难题。

行业发展初期,市场会视之为正常现象。

创业初期,在面对“何时盈利”的问题时,地平线创始人兼CEO余凯的回答是不用焦虑。“如果我们已经盈利了的话,那这个企业就没有未来。这说明挣的钱完全没有投资到未来,只是在做现有的事情,目光非常短浅。”这是2018年接受采 访时,余凯的回答。

但如今,市场显然不能再接受这样的答案。

经过这些年的发展,智驾企业长期亏损的背后,反映出的是行业激烈的竞争与普遍的“内卷”,甚至还隐藏着让企业“消失”的风险。

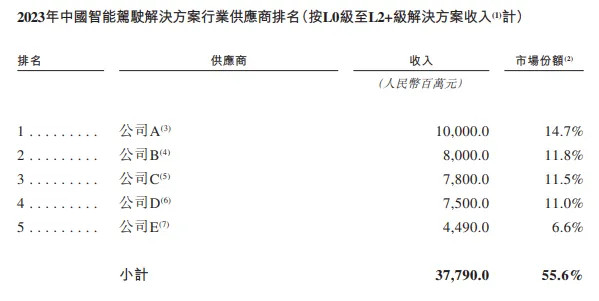

根据灼识咨询的报告,按2023年L0级至L2+级解决方案的收入计算,最大的公司市场份额为14.7%,排名第2、3、4的公司市场份额均在11%左右,市场较为分散。

△截图来自佑驾创新招股书

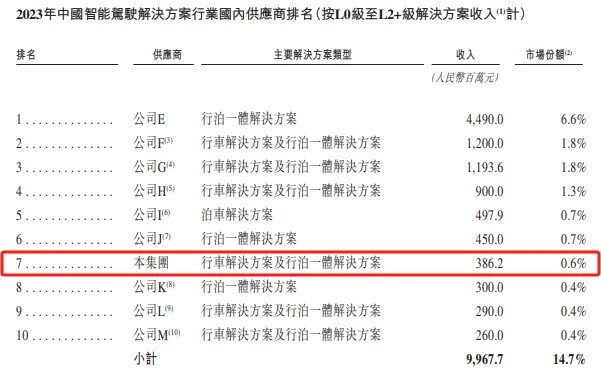

如果把企业范围聚焦在国内,整体份额虽然从2019年的6%增加至2023年的18%,但市场的分散程度更高。

佑驾创新的招股书显示,在2023年,按照L0至L2+/L2++解决方案的收入计算,公司在智能驾驶解决方案供应商中排名第7,市场份额仅为0.6%,与排名第一的公司6.6%的份额相比,面临着较大的差距。

△截图来自佑驾创新招股书

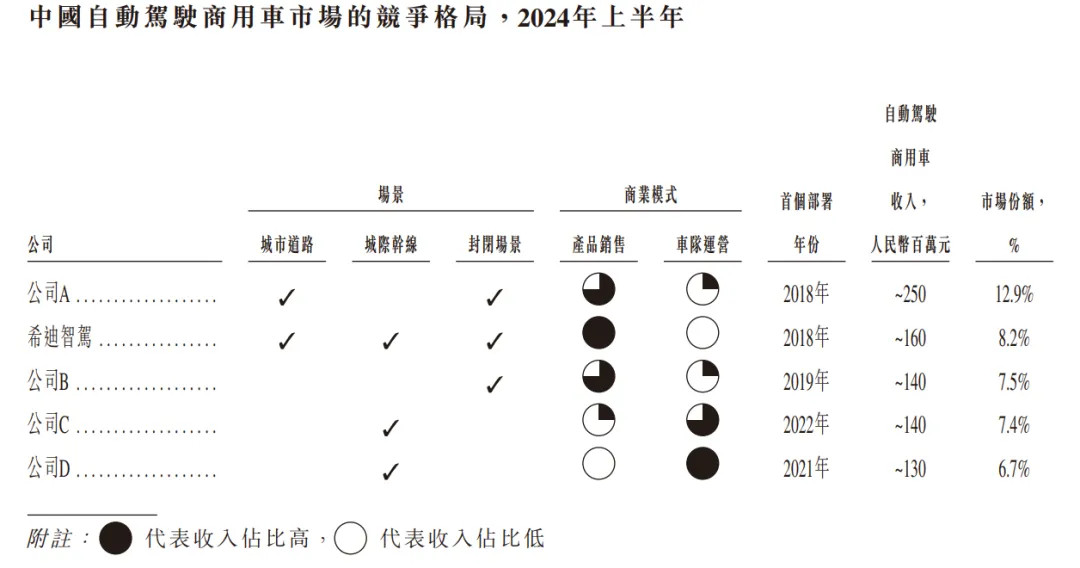

重点放在商用车领域的希迪智驾,市场竞争格局相对没有这么激烈。

根据灼识咨询的报告,2023年全球自动驾驶商用车市场规模为59亿元,其中国内市场占24亿元。2024年上半年,国内自动驾驶商用车市场前5名企业中,排名第1的市场份额为12.9%,而排名第2至第5的公司市场份额则在6.7%—8.2%之间,市场格局依然是较高程度的分散状态。

△截图来自希迪智驾招股书

在这样的竞争环境中,希迪智驾也面临诸多挑战。

除了开发新技术和提升客户体验外,如何建立有效的商业化策略,如何提升产品与解决方案能力,如何持续吸引和维护客户,将是公司能否成功脱颖而出的关键。

希迪智驾在招股书中指出,如果公司未能在竞争中保持优势,或不得不采取高成本的竞争手段,可能会对其业务、经营业绩及财务状况产生重大不利影响。

同时,希迪智驾还存在客户数量有限的问题。

2021年至2024年上半年,希迪智驾的前5大客户的收入分别占89.2%、96.7%、64.1%及97.5%。这意味着其业务、经营业绩及财务状况取决于和大客户的合作情况,波动较大。

这也是当前不少智驾企业面临的共性问题。

此外,还有一种常见的问题就是难以形成规模效应。

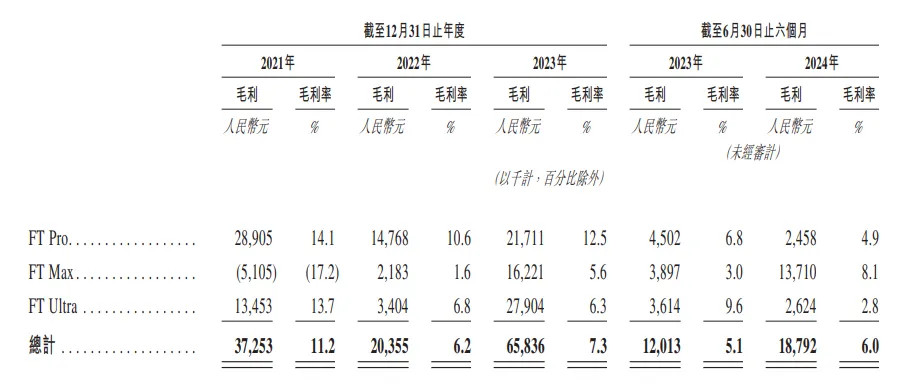

比如从福瑞泰克的招股书中就能看到,2021—2023年,福瑞泰克的营收分别为3.33亿元、3.28亿元、9.08亿元,年均复合增长率高达65.07%。

但对比毛利率来看,数值分别为11.2%、6.2%、7.3%,整体呈下降趋势。

△截图来自福瑞泰克招股书

同样的情况也发生在福瑞泰克同赛道的“前辈”——2013年12月上市的知行汽车科技身上。

2021-2023年,知行科技的整体毛利率为20.63%、8.34%和9.94%,下滑幅度极大。

出现这种情况,主要在于这类企业对上下游的议价能力较弱。

面对OEM,在签订合同时,一般会列明解决方案于合同期内的价格,通常按年度基准与OEM客户磋商定价。

但由于OEM体量大,采购标准严苛,外部多家供应商层层筛选,甚至内部还有自研解决方案,因此,相对福瑞泰克、知行这类供应商拥有更强的议价能力,可能会在量产阶段要求供应商提供年度降价。除了年降,还有众多没入围的“友商”随时准备进攻,这些都进一步加剧了定价压力。

福瑞泰克在招股书中指出,OEM的变化有可能导致超出其预期及控制范围的价格压力,在此情况下,如果无法抵消降价影响或推出售价、毛利率较高的新解决方案,其盈利能力将受到重大不利影响。

在面对上游时,福瑞泰克对供应商的议价能力也有待加强。

招股书显示,2023年福瑞泰克的原材料和耗材的采购成本同比增长216.65%,高于176.95%的营收同比增速。

从这些企业的问题不难看出,IPO对于企业只是阶段性“胜利”,存在和面临的问题,并不会因为IPO而消失,反而会更透明地暴露出来,有可能成为更大的压力。

3

—

大浪淘沙

2024年对于智驾行业是剧烈震荡的一年。

有迅速沉寂的,比如禾多科技,就传出因与广汽推进的重组方案遭遇变数,公司暂停研发活动。随后有报道称,其CEO倪凯即将加入四维图新,但目前为止没有官宣消息。

有破产清算的,比如干线物流自动驾驶公司千挂科技,成为擎天智卡和图森未来之后,又一个离开的玩家。

还有以为能“上岸”,结果可能凶多吉少的,比如两次递表的纵目科技。

今年3月再战IPO,纵目科技向港交所提交了招股书,直至9月末失效。11月25日,纵目科技宣布因公司业务未达预期,自11月起暂停工资发放,只发放基本生活保障费。

而最近,上海纵目机器人科技有限公司正式成立,注册资本达5000万元人民币,法定代表人就是纵目科技的CEO唐锐。

此前智车星球就报道,机器人,正在成为离开自动驾驶赛道玩家的下一站(详见《离开自动驾驶转战机器人,避风港or竞技场?》)。只是,在汽车赛道几乎宣告“折戟”的纵目,转换赛道后还能赢得多少信任,还有待证明。

从这些维度看,有些智驾企业,已经走到了危险边缘。但即便上市,也并不代表着成功,只是进入到相对安全的阶段。

价格战下,大浪淘沙在加速,加上此前烧钱的速度和量级,资本市场也变得空前谨慎。

这个比拼落地量产能力的“游戏”,试错成本越来越高,对掌舵者和组织能力的考验越来越大。

够快、够好、够便宜成为了制胜关键,最好三点同时满足,次之至少满足两项。

比如今年亮眼表现的元戎启行,吃到端到端技术红利,拿下了长城的量产项目和融资,可谓一跃而起。

不管是否IPO,找到突破口、实现规模化盈利,都是这些智驾企业将面临的长期考验。技术还在革新、市场瞬息万变、商业模式还在持续进化,没有人能稳坐钓鱼台。

来源:第一电动网

作者:智车星球

本文地址:https://www.d1ev.com/kol/257482

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。