过去一年,越来越多的车企选择将激光雷达作为主要的传感器之一,加速激光雷达的上车,以抢占自动驾驶战略制高点。

“你有几颗激光雷达?4颗以下,请别说话。”

2021年,长城汽车旗下高端新能源汽车品牌沙龙汽车负责人的一番话,侧面透露了激光雷达赛道上竞争日趋激烈的现状。

过去一年,越来越多的车企选择将激光雷达作为主要的传感器之一,加速激光雷达的上车,以抢占自动驾驶战略制高点。

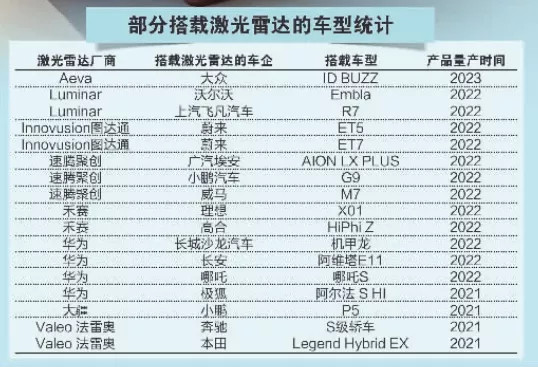

证券时报发现,蔚来、小鹏、理想、威马、哪吒、智己汽车、广汽埃安、极狐、阿维塔、沙龙汽车等车企均推出了搭载激光雷达的智能车型,这些车型多数将在今年上市。华泰证券研报指出,2022年将成为激光雷达规模化应用的元年。

在日前举办的2022年美国拉斯维加斯消费电子展(CES)上,激光雷达企业无疑占据了C位,速腾聚创、禾赛科技、图达通、Lumina、法雷奥等多家公司均发布了最新的激光雷达产品,并获得了车企的订单。

北方工业大学汽车产业创新研究中心研究员张翔告诉证券时报,对于车企而言,搭载激光雷达可以在一定程度上提升产品的自动驾驶水平,引起更多消费者的关注,甚至成为一大核心卖点,未来会有越来越多的车企选择类似路线。但从目前在售车型来看,激光雷达还没有发挥真正的作用。

自动驾驶渗透率提升

激光雷达上车成大趋势

2021年,随着国家支持自动驾驶的政策陆续落地,车企在这条赛道上的布局明显增加,纷纷锚定L4级别高阶自动驾驶。

其中,威马已推出的W6已具备在特定场景下的L4级别自动驾驶功能;长安宣布在2022年要实现L4级智能网联汽车上市;广汽集团与华为一起开发了L4级自动驾驶车辆,计划2024年量产。

与此同时,一场围绕着自动驾驶商业化展开的军备竞赛也悄然打响。日前,北京亦庄开始试点Robotaxi(自动驾驶出租车)商业化,百度和小马智行的自动驾驶产品已经开启了商业化运营。广汽集团则与文远知行开展战略合作,计划于今年在公司旗下的如祺出行平台上线Robotaxi,提供自动驾驶出行服务。小鹏汽车也宣布,计划在今年下半年探索Robotaxi业务。

根据高工智能汽车研究院监测的数据显示,2021年1~11月销售的新车具备L2功能的达到338.51万辆,占总销量18.61%。

展望未来,中国自动驾驶市场将有更广阔的前景,渗透率有望进一步攀升。市场研究机构IHS Markit《中国自动驾驶市场和未来出行市场展望》报告指出,国家层面的激励措施正在市场上取得积极效果,新兴商业模式能有效推动自动驾驶行业发展,预计2030年自动驾驶渗透率将达到80%以上。

业内人士判断,目前汽车智能化已成为车企竞争的差异化核心,但大多数进入市场的车型仍处于自动驾驶的初级阶段,要向L3级别乃至L4级的高阶自动驾驶迈进,离不开在自动驾驶感知层面的技术升级。

据了解,目前自动驾驶分为感知、决策和执行层三个层级,感知层主要的传感器包括摄像头、毫米波雷达、超声波雷达、激光雷达和红外传感器。值得关注的是,目前在行业内,关于自动驾驶传感器的配置,产生了几大阵营,一方是以特斯拉为首的“视觉派”,另一方则以造车新势力为主的“多传感融合派”,走摄像头、激光雷达等多传感器融合方案。

自2021年起,越来越多的车企开始转向以激光雷达为主体的“多传感融合派”,新车搭载的激光雷达数量也从1颗发展为3颗甚至4颗。

民生证券指出,目前自动驾驶已临近L3跨越期,智能化程度亟需质的飞跃,而激光雷达上车则是促进自动驾驶实现L3级跨越的必备条件。

激光雷达是激光探测及测距系统的简称,主要构成要素包括发射系统、接收系统和信号处理系统,具有探测距离长、分辨率高、全天候工作等优势。同时,激光雷达的“所见即所得”的特点,也大大加强了自动驾驶车辆反应速度,可提高车辆安全性。

从这个角度来说,激光雷达可以有效弥补摄像头、毫米波雷达的感知缺陷,但由于成本过高等因素,此前激光雷达并没有大规模上车。

不过随着技术的提升和改进,原本价格高昂的激光雷达成本也开始有所下降。正因如此,越来越多的车企开始主动采纳激光雷达作为自动驾驶车辆的重要传感装置。

目前,搭载激光雷达的小鹏汽车P5、极狐阿尔法S已完成了量产交付,奥迪A8、长城WEY摩卡、上汽飞凡R7、广汽埃安AION LX PLUS 、威马M7、智己汽车L7、小鹏汽车G9、沙龙机甲龙、哪吒S、长安阿维塔E11、蔚来ET5、ET7等搭载激光雷达的车型,均将在今年实现量产。

这其中,威马M7、哪吒S、阿维塔E11等均搭载了3颗激光雷达,而沙龙机甲龙则配置了4颗激光雷达。开源证券研报指出,2022年,将成为激光雷达规模化应用元年,整个行业将迎来增速向上的拐点。

据市场调研公司Yole Developpement预测,激光雷达整体市场规模到2026年有望达到57亿美元,2021年~2026年复合增长率23%。

张翔告诉证券时报,激光雷达的应用确实可以提升车辆自动驾驶水平,但从目前已经量产的搭载激光雷达的产品来看,其更多的只是作为一种硬件配置,在软件没有升级的情况下,车型的自动驾驶级别并没有实质提升。

张翔表示,目前,车企为车辆配置激光雷达,市场营销的目的更强,激光雷达还没有发挥实际作用。

的确,目前受限于法律法规的要求、安全方面的考量以及道路交通实际环境等因素,高阶自动驾驶车辆还无法上路行驶,这导致了已经上车的激光雷达传感器,在一定程度上还无法大展拳脚。不过,业内人士普遍认为,随着自动驾驶商用化逐步深入,激光雷达的优势将逐步显现。

竞争激烈核心

供应商有望突围

日前,车规级MEMS激光雷达解决方案提供商一径科技宣布获得Pre-C轮融资。值得关注的是,本轮融资是由小鹏汽车领投,上汽集团旗下的尚颀资本、东风交银汽车基金等继续跟投。

实际上,随着车企对激光雷达上车需求增加,不少激光雷达公司背后都能找到车企的身影。不久前,比亚迪宣布与智能激光雷达系统科技企业速腾聚创战略合作,以共同打造智能汽车产品。此前,这家初创公司也与吉利汽车旗下极氪品牌合作,共同研发激光雷达系统。而蔚来ET7搭载的图达通(Innovusion)激光雷达,也是蔚来与图达通联合打造的。

一位来自车企的知情人士告诉证券时报,车企之所以加强对激光雷达企业的投资,甚至是做联合开发,主要是为了提高产品的适配性,并通过联合研发提升效率、降低综合成本。

据了解,目前全球范围内的主要激光雷达玩家包括Velodyne、Luminar、Aeva、Ibeo、Ouster、Innoviz,国内的华为、大疆、禾赛科技、速腾聚创、万集科技也是这一赛道上的核心玩家。

其中,小鹏汽车P5搭载的就是大疆研发的激光雷达,而哪吒S、沙龙机甲龙、极狐阿尔法S、长安阿维塔S则采用了华为的激光雷达,高合、爱驰、集度等车企的产品,则采纳了禾赛科技的激光雷达,广汽埃安、上汽智己和威马则选择了速腾聚创的激光雷达。

国金证券指出,目前激光雷达尚处于导入期,市场格局并未确定。海外玩家和中国本土企业各自占有一定的市场份额。

数据显示,在2021年全球汽车激光雷达市场中,国内的速腾聚创、大疆Livox、华为、禾赛科技分别占据了10%、7%、3%和3%的市场份额,其中速腾聚创和大疆Livox的产品已逐步进入市场第一梯度。

由此可见,车企在自动驾驶领域的军备竞赛,已直接带动了汽车激光雷达市场的活跃,而这也为中国本土激光雷达企业创造了良好的发展机遇。

天眼查数据显示,目前中国有2800余家激光雷达相关企业。其中,1170余家相关企业成立于5年内,占比41.4%。据不完全统计,2021年国内激光雷达企业的融资事件合计25起,金额超140亿元。

其中,禾赛科技去年合计获得3.7亿美元(约27.47亿人民币)融资,是获得融资最多的企业。值得关注的是,在此轮融资中,小米集团是禾赛科技最坚定的支持者,在与高瓴创投、美团战略投资部等共同领投后,小米集团又追投了7000万美元。

禾赛科技内部人士向证券时透露,目前市场上有很多不同的激光雷达公司,大家都有各自的技术路线。而最终决定激光雷达上车的主要因素无非是成本、可靠性和性能。禾赛科技通过自研芯片等技术,在这三方面做得都比较领先,这也是禾赛科技被业内看好的原因。

另有业内人士判断,小米对禾赛科技的投资,与其自身在自动驾驶方面的布局有关。据了解,小米自宣布造车以来,一直加速在自动驾驶领域的布局,并声称要自研行业领先的L4级智能驾驶产品。

上述人士指出,车企和互联网巨头公司的介入,对尚处发展期的本土激光雷达企业较为有利。尤其是目前汽车激光雷达领域尚未有明确的产品标准出台,那些与下游联系更紧密,更了解本土市场的激光雷达企业,有望获得较强的竞争优势。

此外,也有券商分析指出,国内激光雷达零部件供应商,包括舜宇光学、永新光学、炬光科技、蓝特光学、水晶光电、腾景科技等也将受益于激光雷达产业的发展。

根据沙利文的统计及预测,到2025年,中国激光雷达市场规模将达240.7亿元,较2019年实现63.1%的年均复合增长率。其中,车载领域的中国激光雷达市场规模,将由2019年的3.8亿元增长至2025年的144.3亿元,年复合增长率达到83.5%。

成本下降

是规模发展前提

“激光雷达有几种不同的技术路线,其工作原理也有所不同,目前它们处于齐头并进的发展状态。”张翔告诉证券时报,预计3至5年时间内,激光雷达的成本会大幅下降,而这是其实现规模化应用的重要前提。

据了解,激光雷达通常分为机械式激光雷达、半固态激光雷达和纯固态式激光雷达。其中,半固态雷达以转镜式、旋镜式、振镜式三类为代表。而固态激光雷达主要有MEMS、OPA和Flash三大技术方向。

这三类激光雷达各具优缺点,由于半固态式激光雷达的可靠性好、成本更低、技术也相对成熟,使得其成为了目前市场上的主流。

不过,相比之下,纯固态式的激光雷达扫描速度更快、精度更高、可控性好、体积也更小,被业内普遍认为是激光雷达长远发展的技术方向,但目前该技术并没有完全成熟。

民生证券指出,固态式激光雷达无活动部件的设计将可以获得更高的可靠性和集成度,但当前技术未成熟,面临着测距短、分辨率低等问题。在追求激光雷达固态化的行业趋势下,激光的能量密度和激光调制将是一大技术瓶颈。

此外,不少业内人士将激光雷达的发展瓶颈归因于成本。安信证券报告指出,目前机械式激光雷达价格普遍高昂,主要应用于测试车辆上,其中Velodyne的64线式激光雷达价格为8万美元,16线式则为4000美元。而车载半固态式的激光雷达均价约为1000美元左右。

有业内人士分析,目前市面上可量产装车的包含3到4颗激光雷达系统,成本约在1万元左右。

以小鹏汽车P5为例,同样版本的车型,搭载双激光雷达的550P较之于不搭载的550E价格要高7000元。小鹏汽车自动驾驶产品总监黄鑫认为,目前激光雷达只要解决了车规级的要求,成本方面并不是不可接受。

此前,华为也宣布,未来计划将激光雷达的成本降低至200美元,甚至是100美元。

1月17日,自动驾驶公司元戎启行宣布与一径科技达成战略合作,其合作核心就是要推动研发固态激光雷达,并降低成本。

元戎启行CEO周光认为,自动驾驶的量产落地,成本始终是关键因素。对于一家自动驾驶公司而言,一定要将成本降下来,否则即便是算法领先、构架领先,也同样难以胜出。

禾赛科技负责人告诉证券时报,公司之所以推动激光雷达的芯片化发展,也是为了降低其综合成本。在她看来,芯片化最大的好处就是降成本,而成本是激光雷达进入前装量产市场最大的影响因素之一。

民生证券认为,价格因素是制约激光雷达大规模上车的主要因素之一,而造成激光雷达价格较高的核心原因在于出货量无法得到释放,导致其前期的研发成本等投入无法有效分摊。2021年已有多家主机厂选择激光雷达作为量产汽车产品的主要传感器,未来将有更多的主机厂将激光雷达纳入自身产品感知端传感器方案,这将为激光雷达产业带来正向循环,进而打开更为广阔的市场空间。

按照速腾聚创预测,如果公司的订单规模达到10万~100万颗,那么激光雷达的价格可以下探至200美元~500美元。由此可见,要想降低激光雷达成本,势必要通过规模化发展,但目前囿于成本原因,短期内还无法实现激光雷达规模化上车。

对此,张翔告诉证券时报,目前已经有越来越多车企认可激光雷达作为传感器的技术路线,在车辆上配置上激光雷达可以作为产品的一大卖点,更有利于车企吸引消费者,从这个角度来说,车企会在综合考虑下逐步推动激光雷达上车。以当前的趋势来看,2022年可以称之为激光雷达规模化上车元年。

不过,张翔也强调,虽然目前已有量产的搭载激光雷达的产品问世,但其实际的应用效果并没有得到充分展现,在高阶自动驾驶的使用场景下,激光雷达的应用效果还有待检验。张翔建议,车企在选择自动驾驶传感器时,可以将激光雷达作为组合中的一种,通过多品类传感器的融合,以全面保障产品安全性,降低事故的出现频率。

声明:以上未标明来源、无水印的图片均来自图虫创意。本文内容与数据仅供参考,不构成投资建议,投资者据此操作,风险自担。

来源:第一电动网

作者:车资本

本文地址:https://www.d1ev.com/kol/166497

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。