就在日前,全球动力电池龙一、龙二相继发布2021年第三季度报告:宁德时代(SZ:300750)实现单季营收292.87亿元,归母净利润32.67亿元,归母净利率达11.16%;而LG新能源虽然销售规模也不小,达到34.8亿美元,但算总账却是血亏3.2亿美元,营业利润率为-9.2%,一正一负,冰火两重天。

自上市以来,宁德时代的股价一路高歌猛进,但大家的关注点常常落在其营收、净利润、装机量、产能规划等硬性指标上。加之今年宁德时代动作频繁,累计牵手合作30余家政企,导致有一条重要信息被市场忽略了。

这条消息是:10月27日,宁德时代与韩国的现代摩比斯签署技术许可与合作意向协议。根据该协议,宁德时代将授权摩比斯使用CTP技术,并支持摩比斯在韩国乃至全球范围内的CTP相关电池产品供应。短短的一则合作协议,背后的深层次意义甚至不亚于超预期的三季报。

是时候以这次技术合作为背景,认识下财报之外的宁德时代了。

作为全球最大的动力电池生产基地,宁德给外界最直观的印象是:产能规模大、市场地位稳固、盈利能力强。自2019年上市以来,宁德时代累计募资超过千亿,规划的产能已经超过600GWh,遥遥领先全行业。

同时,宁德时代产业链布局也是业内最完善的,从上游矿石资源,到石墨、电解液等四大材料,再到锂电设备,甚至还布局电池回收领域,整个锂电池产业链几乎都有宁德时代的身影,光算今年就已牵手合作30余家企业。

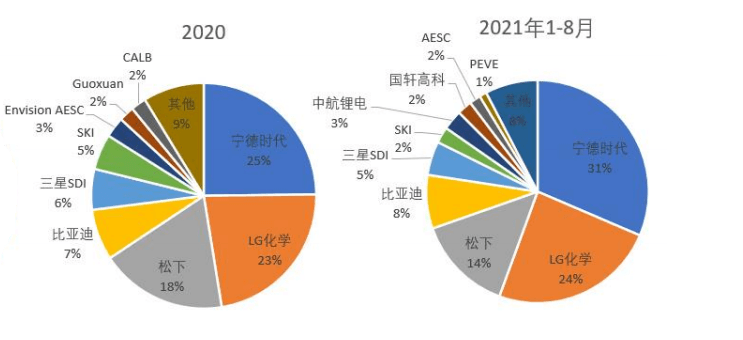

从全球市场份额看,根据SNE口径,宁德时代2021年1-8月全球装机量为50GWh,在全球装机份额高达31%,领先于LG新能源的24%和松下14%,稳坐全球第一宝座。再看国内市场,宁德仍然占据着一半市场份额,投资圈称其为“宁王”。

图1:全球动力电池格局,资料来源:SNE,东吴证券

然而,市场上也不乏出现另外一种声音。宁德时代之所以能有今天的地位,靠的就是融资、扩产、产业链整合这三板斧,现在全球动力电池企业都积极在扩产、合作,宁德的规模优势能持续多久?

真实情况是,在许多人担忧宁德时代如何守城的之时,它已经打入海外竞争对手的大本营了。

【1】动力电池的硬核指标

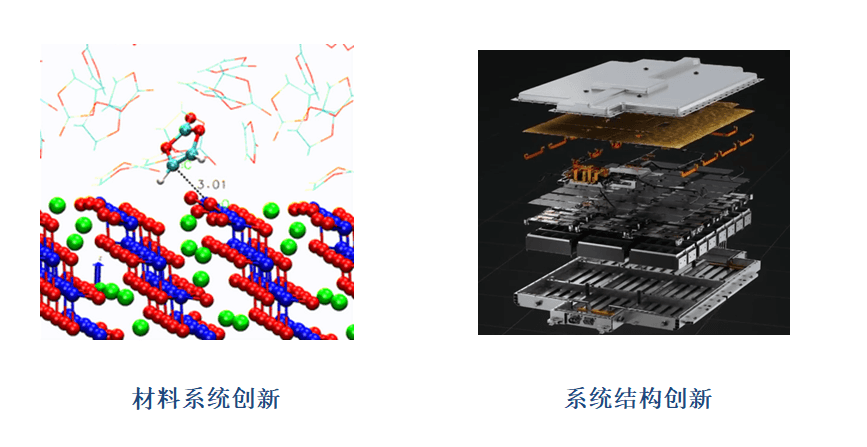

众所周知,动力电池行业的发展三个核心是:提高能量密度、降低制造成本、保障安全性。其中如何提高能量密度是最考验动力电池企业技术能力的,主要从材料体系和系统结构两方面创新。

虽然动力电池包括正极、负极、隔膜和电解液四大材料,长期以来材料体系的创新更多的是聚焦在正极材料,就是熟悉的磷酸铁锂、三元523、三元811等。而系统结构创新主要是通过优化系统、提高集成度,实现系统效率的提高和成本的降低,比如今天的主角——CTP技术。

过去二十余年,动力电池企业通过不断改进升级化学材料,来提高能量密度,但是材料层面的创新越往后只会越来越难。比如三元电池为了追求更高的能力密度,呈现高镍化趋势,不过随着镍含量的提高,正极材料的稳定性随之下降;同时还要尽量避开很多贵金属,走出一条性价比更高的路子来。未来材料体系要想实现根本突破,甚至需要从原子尺度入手。

从系统结构创新出发的CTP技术无疑是动力电池技术的一次飞跃。它不涉及材料,而更多的是体现在设计制造理念上,同时又可以解决增加续航、降低成本等问题。

图2:动力电池提高能量密度的两大路径,资料来源:网络

【2】CTP技术的优势

传统的电池包是由模组组成,每个模组包含10个左右电芯。而CTP技术是跳过了模组,直接把电芯集成到电池包。同样的电池包,就可以放进更多的电芯,自然能量密度就提上来了。

根据宁德公布的信息,采用CTP技术电池包整体利用率提高20%-30%,传统的电池包能量密度平均为180Wh/kg,而CTP电池包能量密度可达到250Wh/kg。同时CTP技术取消模组部件,也就不需要模组产线,零部件数量大幅减少40%,生产效率的显著提升,达到50%。

【3】CTP技术映射的顶尖制造水平

出乎大众认知的是,CTP技术跳过了模组这一流程,零部件和生产工序都相应较少了,对于生产而言是好事,但是其对整体生产制造的考验也成倍增加了。

简单讲下这个原因,因为电芯是由极片叠起来的,一个电芯内部超过100层,假如每个电芯的平均厚度偏差超过0.1毫米,一排20-30个数量的电芯,累计就会产生2-3毫米的偏差,将造成电池包无法组装。所以这就要求每一层极片的厚度偏差要小于1微米,这电芯的一致性提出的极高的要求。

总而言之,即使你知道了CTP技术的原理,这只是第一步,只有顶尖的工程制造能力可以让电芯直接集成到电池包成为可能。

需要再次重申的是,宁德时代的CTP技术并不限定具体的材料,更多的是一种设计理念,不仅可以用于三元材料,也可以用在磷酸铁锂材料。

事实上,早在2019的德国法兰克福国际车展上,宁德时代就全球首推了CTP技术,同年9月份,宁德时代CTP电池包正式量产,投入量产车型应用。截至目前,宁德时代CTP技术已经应用于10余款国内车型;同时,宁德时代也在今年8月与梅赛德斯达成协议,奔驰EQS车型也将搭载CTP技术。

正如前文提到,市场对宁德的关注还停留在上一个时代,而从定性的角度来看,我们对于宁德当“刮目相看”了。

【1】从制造出海到技术出海

当世界感叹中国动力电池企业牢牢掌握产能话语权的时候,以宁德时代为代表的动力电池企业早已瞄准海外市场,正在积极开启制造出海模式。继宁德时代的德国基地动工之后,跟随大哥的脚步,中航锂电、蜂巢能源、国轩高科等一众企业纷纷启动海外项目。

今年上半年,宁德在海外的营收达102.00亿元,同比大增355.4%,其境外营收占比达达到23.1%,同比提高11.2%。宁德时代的海外收入已经不可忽视,正成为新的增长极。

比海外营收快速增长意义更重大的是,宁德时代将CTP技术首次授权海外企业,这掀开了中国制造的新篇章—技术出海。

先简单介绍现代摩比斯,其作为现代起亚汽车集团三大主力之一,是韩国最大的汽车零部件公司,放到全世界,也能排进前十,它在韩国汽车界的地位和作用相当于德国的博世、日本的电装。

那么问题自然就来了,韩国本国就有LG化学、三星SDI等电池巨头,尤其是LG化学,一直是现代的核心供应商,并且,韩国电池企业的供应链相对封闭,其供应商都以本土企业为主,外企很难染指,况且还是动力电池这么重要的部件。为什么现代摩比斯要放弃本国实力并不弱的LG和三星SDI,而选择中国的宁德时代?

答案其实也是很显然的:宁德的CTP技术更加有竞争力。

作为电动车的动力之源,动力电池是每个车企的重中之重,关乎车企在电动化时代的生死存亡问题。早前,宁德时代就已经拿下现代汽车的E-GMP平台的动力电池订单,这次CTP技术的授权再次证明了宁德时代的技术得到海外车企的认可。

值得注意的是,现代汽车于去年10月召回8.2万辆KONA电动车;通用汽车从去年11月开始分三次召回雪佛兰Bolt车型,最终召回车辆达到14.2万辆,上述车辆都是搭载韩国LG化学的动力电池。在LG化学的三季报上,公司也提及,因额外扣除通用汽车召回的储备金,整体呈亏损状态。

【2】从学徒到师傅的脱变

宁德时代的发展历史,已经被大家讲述了很多遍。脱胎于消费电子龙头ATL,可以说是ATL一脉相承的企业,宁德时代在独立后超越“母公司”ATL、TDK,成长为动力电池的巨无霸。这是规模体量的维度。

在早前的文章《真正的宁德时代,隐藏在两则不起眼的公告里》中,我们重点解读了宁德市时代与ATL签署《交叉技术许可协议》这则公告。ATL,本质也就是宁德时代的“师傅”,如今每年要向宁德时代支付1.5亿美元的技术许可费,这是典型的青出于蓝而胜于蓝。这是技术的维度。

而宁德本次将CTP技术授权现代摩比斯,意味着宁德时代的技术已经可以代表行业最高水平。

【3】进攻是最好的防守

回溯历史,宁德时代成立不过短短十年,不仅实现了规模的领先,还实现了技术的输出,靠的就是不停的进攻。

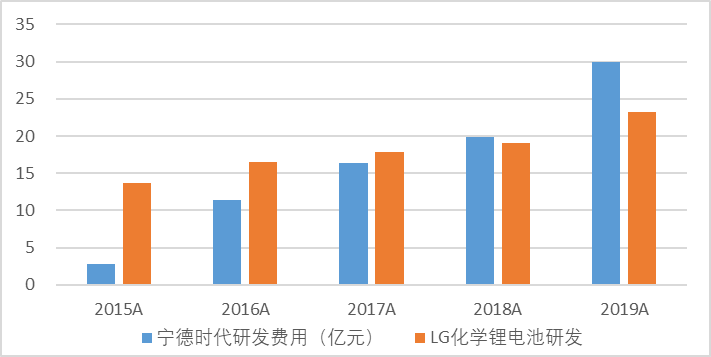

1) 持续不断的研发投入是前提

众所周知,动力电池行业的发展三个核心是:提高能量密度、降低制造成本、保障安全性。这一切都离不开研发,而且随着现在技术发展的越来越复杂,行业的技术进步难度是呈现指数类增加的,这个与集成电路行业类似。因此,没有“钱烧”是肯定不行的。

熟悉日韩企业的人知道,他们在研发上的一贯作风是高投入,在2015年之前,宁德时代在LG面前还是个不起眼的同行,两者的研发投入无法同日而语。自2015年之后,宁德时代玩命似的赶超,到2018年的时候,宁德时代的研发支出已经赶上LG化学。到今天,宁德时代的研发投入已经把LG化学甩在身后。

图3:宁德时代和LG化学的研发投入对比,资料来源:东吴证券

高额投入的背后,带来的是行业领先的专利数量。截至2021年6月30日,宁德时代拥有3357项境内专利及493项境外专利,正在申请的境内和境外专利合计3379项。

2) 新材料体系的探索

从材料体系看,宁德时代是最早量产三元811的企业,其单电芯能量密度长期在第一梯队。同时,宁德也在布局固态电池等材料体系。

今年7月29日,宁德时代召开线上发布会,正式发布了其第一代钠离子电池产品钠离子电池。在大家还在埋头专研三元、磷酸铁锂的时候,宁德时代又一次跑在了队伍前面。

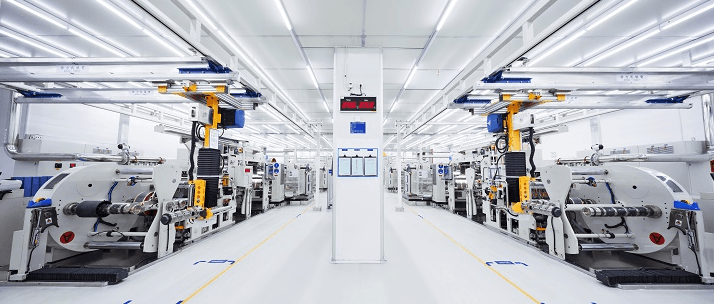

3) 极限制造的突破

今年9月28日,宁德时代被世界经济论坛(WEF)评选为“灯塔工厂”,成为全球首个获此认可的电池工厂。获此殊荣背后的是宁德时代在极限制造领域的多年积累。

具体而言,宁德时代利用人工智能、先进分析和边缘/云计算等技术,在三年内实现了在生产每组电池耗时1.7秒的速度下仅有十亿分之一的缺陷率,同时将劳动生产率提高了75%,现代摩比斯自然也看到了这一点。

即将到来的TWh时代,高效率、高质量的交付将是企业的核心竞争优势。如何在极复杂的工艺流程下以更快的生产速度生产出高质量的电池产品是每个电池企业需要思考的问题。

总之,已经牢牢掌握产能话语权的宁德时代,其核心竞争力早已经从规模成本延伸至更更硬核的先进技术。

行文至此,讲了这么多关于宁德时代的事例,其实宁德时代的崛起更像是今天中国制造新时代下的一个缩影,我们从宁德时代身上看到了中国制造由规模成本取胜到技术优势取胜的变化。

【1】技术的反超

其实在很多制造领域,中国制造的技术渊源都来欧美日韩国企业。宁德的管理层都曾是ATL的核心骨干,在早期发展阶段,宁德也得到了ATL的技术与渠道的大力支持,成为其初期成功的关键。不过一开始,日本企业的技术和工艺确实好于宁德时代,宁德时代只能在研发上下狠功夫,迅速在技术上追赶LG化学等海外企业。

曾经,中国的大多数制造企业需要引进海外技术,惯用的方式就是以市场换技术,而今,诸如宁德时代这样的企业通过技术追赶实现了技术反向输出,成为一个时代变革的注脚。

【2】价值量跃迁

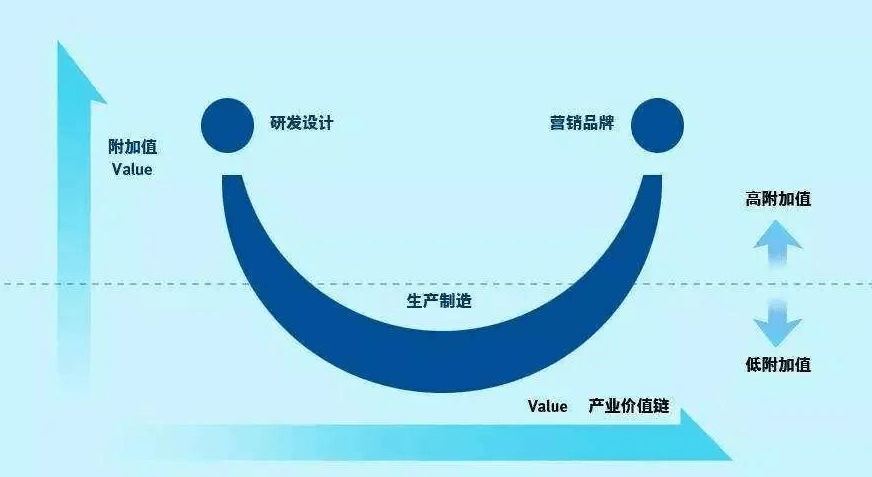

在过去,中国制造企业往往集中在“微笑曲线”的底部,也就是价值量最低的环节。中国制造企业只能赚取微薄的加工费,很难实现技术输出赚钱。

不管是本次的CTP技术授权还是早前与ATL签署《交叉技术许可协议》,其实本质就是价值量的跃迁,宁德时代将技术卖给海外企业,而且每年年费价值不菲。经过几十年改革开放的追赶,中国企业终于有机会尝到了技术领先的甜头,终于可以向欧美日巨头一样,靠技术输出赚取高价值的利润。

图5:“微笑曲线”,资料来源:网络

【3】全球化竞争能力

纵观我国的制造业,虽然规模体量冠绝全球,但是大部分制造企业立于本国,出海参与全球竞争的企业并不多。以动力电池企业为例,我国的动力电池在产能和供应链方面都是领先全世界,但是设在海外的工厂还是凤毛麟角,相反,松下、LG化学等海外巨头早已在海外开设工厂。

诚然,中国是最大的新能源市场,中国动力电池企业仍然能享受了一段时期的本国福利,然而随着新能源的浪潮席卷全球,海外的市场也快速兴起,你看去年欧洲就超越中国成为当年最大的新能源市场。总之,海外有着更大的市场空间,中国的动力电池企业势必要出海参与甚至引领全球竞争。

但是问题也随之而来,去了本土优势的中国动力企业未来能否在海外立足,这是摆在中国企业面前最现实的问题。毕竟海外的产业链并不完善,人工成本也是远高于国内,而且在竞争对手的厂门口叫卖东西,光靠价格可行不通,你必须要有实打实的硬核技术。

此次宁德时代顺利打入海外供应链,毫无疑问为大家开了一个好头,这不仅代表着中国动力电池企业不仅可以参与全球竞争,还能在竞争中胜出,以宁德时代为代表的中国企业正在全球化竞争中逐渐掌握技术话语权,从日本锂电龙头的节节败退,再到韩国企业陷入亏损泥潭,动力电池的中国时代愈发明朗。

来源:第一电动网

作者:锦缎

本文地址:https://www.d1ev.com/kol/159885

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。