乘用车企业2019年的“双积分”账单基本算好了。4月10日,工信部装备工业一司在网站上公布了“2019年度乘用车企业平均燃料消耗量(下称CAFC积分)与新能源汽车积分(下称NEV积分)情况(公示)”。

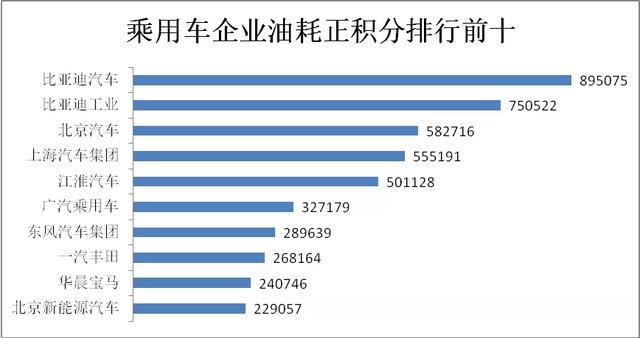

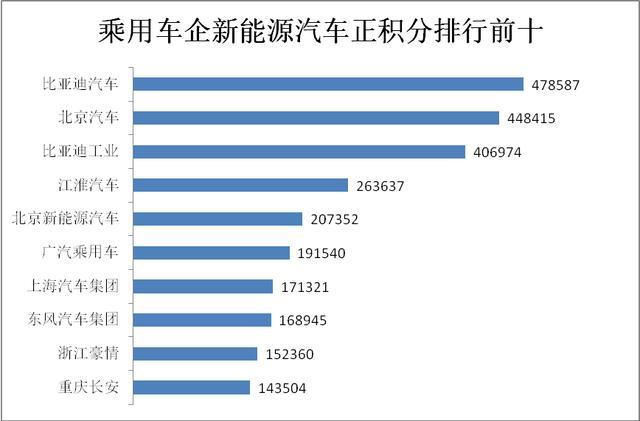

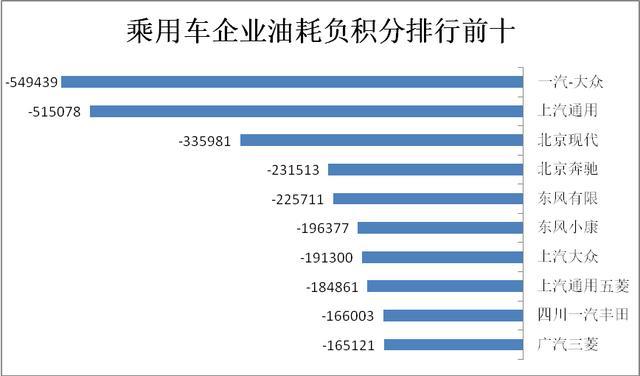

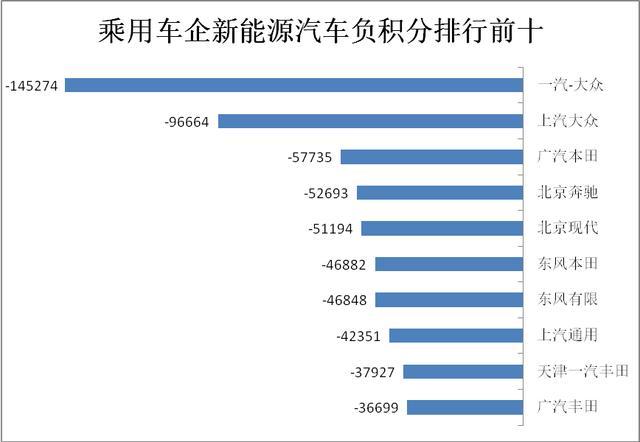

我们先来看CAFC正负积分前十名和NEV正负积分前十名榜单。然后讨论一下,NEV积分交易的前景。

1

积分排行榜

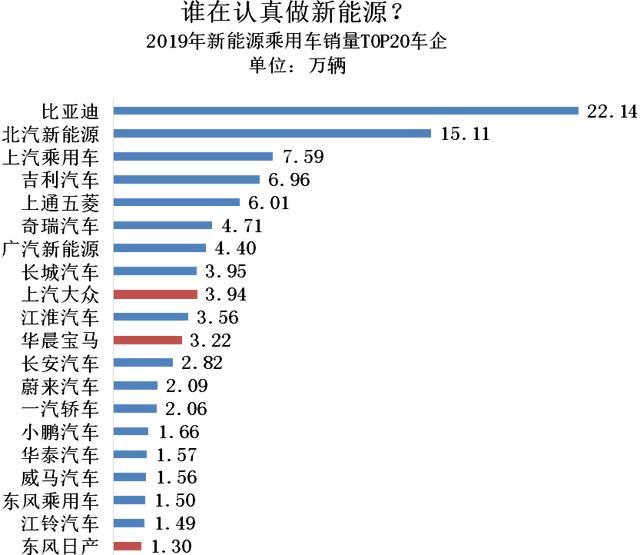

资料来源:工信部装备工业一司网站

由于积分管理以生产企业为主体,因此,很多品牌分散在不同工厂(比如比亚迪有比亚迪工业、比亚迪汽车,吉利有吉利、豪情汽车等),也有的产销分离,比如北汽新能源很多产品由北京汽车生产,蔚来汽车算在江淮汽车。

企业排行榜和往年相似度很高,比亚迪、北汽、江淮、上汽、华晨宝马等企业在双榜均居于前列。

基本规律是,新能源汽车产销大的,无论CAFC正积分还是NEV正积分,都比较高。

原因除了新能源汽车本身零油耗或者低油耗,还包括,在目前的CAFC积分计算当中,新能源汽车可以倍数记入,从而拉低油耗水平。2018年-2019年,纯电动汽车和插混,都是按3倍计算的。

资料来源:泰博英思,红色标注为合资品牌

而做新能源汽车比较消极的,双积分一般表现都差。特别是现在传统燃油乘用车的生产大户——合资企业们,在积分上大量亏空。包括:南北大众、上海通用、北京奔驰与北京现代等等。

不过,也有传统燃油车干得不错,新能源汽车也干得不错的,比如突出的是吉利、长城,他们在传统乘用车和新能源乘用车产销上,都能排名前列。

与往年不同的是,2019年起,所有乘用车企业开始实施NEV积分要求,比例为10%。因此第一次出现NEV负积分。

2

NEV积分需求上涨

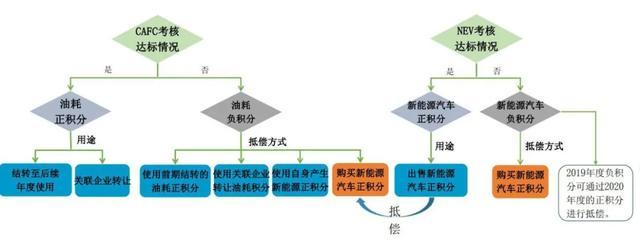

双积分管理,算分是基础,进一步是要求各企业积分达标。达标有两种方式,一是自己生产足够多的积分;另一是从其他企业那里获得积分,用来抵偿自己的积分亏空。

从其他企业获得积分又分成两种,一个是从关联企业处获得CAFC正积分,来抵偿自己的CAFC负积分,另一个是从其他企业购买NEV积分,同样可以抵偿CAFC或者NEV负积分。抵偿比例是1比1。

CAFC和NEV积分达标方法

NEV积分交易,一直是新能源汽车行业对双积分期望最大的地方。如果能从NEV积分交易上获益,企业就能填补成本上的压力,获得更多收入,来维持发展。

过去多年,由于对NEV积分需求很小,因此交易价格很低。《电动汽车观察家》了解到,2017年的积分交易情况是,在工信部官方平台交易,平均价格为1700元左右,但在工信部平台之外,一些积分交易价格仅为100-200元。2018年的交易价格,也没有太大改观。

2019年的情况会怎样?

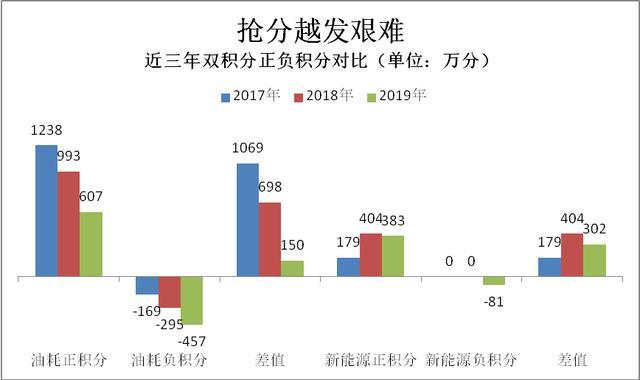

先看看当年的总供需对比。2019年,中国乘用车企达成CAFC正积分607万分,负积分457万分。新能源正积分383万分,负积分81万分。

资料来源:工信部公告,2019年为公示值,2017年和2018年为最终值

再看看往年,由于油耗目标不断提升,全行业的CAFC正积分越来越少,两年降低了一半,CAFC负积分越来越多。CAFC正负积分的差值越来越小,从大幅供过于求,过渡到供给接近于需求。

NEV积分方面,由于2019年新能源汽车产销同比下降,所以正积分也降低了。负积分方面,2019年开始要求车企NEV积分,因此出现了81万分负积分。正负分差值方面,也减少了。和CAFC积分差值类似。

从总体趋势来看,正积分供过于求的局面大幅改变,NEV正积分变得越来越紧缺了。NEV积分交易价格一定会继续走高。

不过,具体到2019年,我们还不能对NEV积分交易价格抱太大希望。

按公示情况,全行业有457万CAFC负积分需要当年清零,NEV负积分方面,有81万分,但可以延缓一年清零,即也可用2020年NEV正积分清零。

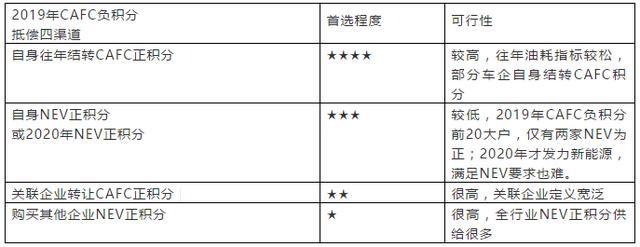

457万CAFC负积分方面,车企有四个渠道抵偿,只有车企穷尽了其他三个渠道之后,才会选择购买NEV积分。

从可行性及车企意愿上分析,四个渠道中,最好的渠道用自己的往年结转的CAFC正积分来抵偿。比如2019年最大CAFC负积分企业一汽-大众,负积分近55万分。但是,2017年一汽-大众CAFC正积分近62万分,2018年CAFC正积分18万分。根据结转规则,积分需按比例结转,一汽-大众这两年攒下的CAFC正积分有54.08万分,基本可以抵掉2019年的CAFC负积分。

从全行业看,假设2017年和2018年的CAFC正负积分差额全部结转,就有1243万CAFC正积分储备。

其次的渠道是从关联企业受让CAFC正积分。

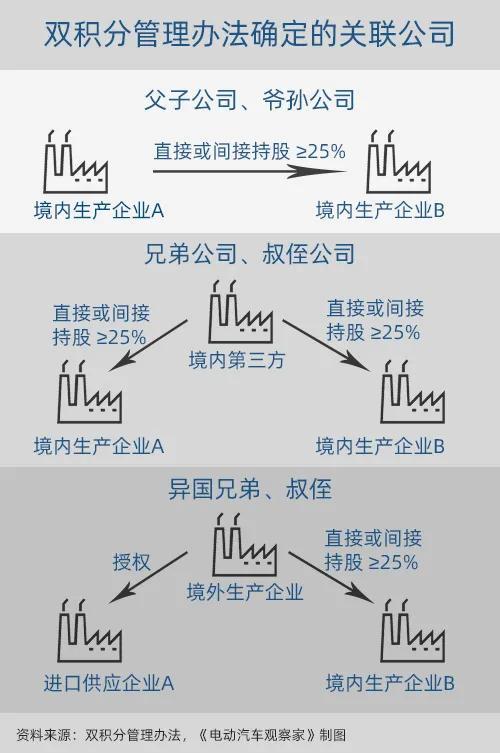

所谓关联企业,双积分管理办法做了非常宽泛的界定。可分为三种:

在这样的定义下,很多企业都能找到关联公司,特别是车企集团成员。

NGO机构能源与交通创新中心(iCET)在该机构《2019中国乘用车双积分研究报告》中,曾分析上汽通用五菱的关联企业图谱。上汽通用五菱2018年CAFC负积分最多,2019年负积分第八。

资料来源:iCET

上汽通用五菱是CAFC达标困难户。但该企业往年正积分结转多,新能源汽车积分也不少。实在不行,还可以求助关联企业。在这一关联企业图谱当中,我们还可以看到另外两大困难户上汽大众和上汽通用,他们也能在图中企业中寻求帮助。至少,上汽集团仅在2019年就拥有55万CAFC正积分。

类似地,北京奔驰、北京现代都能在北汽集团关联公司找到正积分来源。东风系枝繁叶茂,也能互相帮忙。甚至,一汽丰田和一汽大众,东风日产、东风本田这种都算关联公司。只要他们之间同意,就可以转让CAFC积分。

总体分析,需要从其他企业购买NEV积分来抵偿CAFC积分的,需求不大。457万CAFC负积分,会首先从往年CAFC正积分结转中寻求抵偿。这里有超千万CAFC正积分供应。其次通过关联公司结转。全行业CAFC正积分607万分。再扣除一小部分用自己的NEV积分抵偿的,只有少部分需要购买NEV积分来抵偿。

81万NEV负积分方面,车企可以选择在2020年抵偿,或者在2019年购买NEV积分来抵偿。不过,我预计多数企业应该选择在2019年购买积分抵偿。一方面,2020年的NEV积分要求是12%,自身需求加大,车企未必能产生多少NEV正积分;另一方面,2019年积分交易中,NEV积分肯定是严重供过于求,价格划算。

打算在2019年购买积分抵偿的这部分NEV负积分,是积分交易刚需。只是,相对于新能源正积分383万分的供给来说,还是少了点。

本次2019年双积分情况公示,并非最终结果。车企还可以反馈意见建议,主管部门将在核查之后,一般于6月30日前公布最终结果。

近期,主管部门也在修订双积分管理政策,并两度征求意见,但未正式出台。总体而言,NEV积分比例要求不断上调,同时NEV积分数值几乎减半。未来,NEV积分的需求会越来越大。(完)

来源:第一电动网

作者:电动汽车观察家

本文地址:https://www.d1ev.com/kol/113648

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。