2017年第1季度年中国汽车进出口增长13%,随着一带一路的推进,中国面临的形势大幅改善,出现结构调整、步伐加快、新旧动能接续转换的新特征。中国汽车行业长期向好的基本面大幅改善,随着初级产品价格逐步回升促进资源出口依赖型国家的经济复苏,中国汽车整车出口出现结构性好转迹象。

1、1季度汽车进口结构分析

虽然进口车出现13年以来的持续下滑态势,但乘用车进口结构仍是SUV为主,其中的高端的四驱SUV市场需求较强,17年1-9月的四驱SUV仍达到33万台,而客车和货车的近几年进口表现稍差。

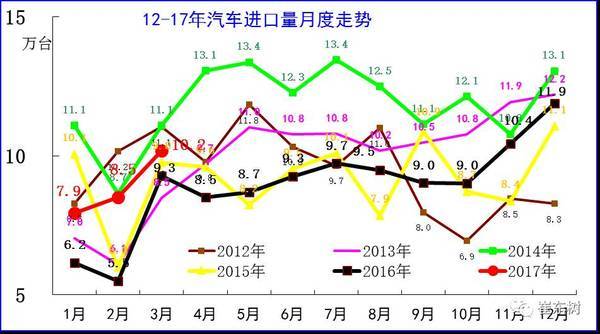

2、汽车整车进口月度走势

进口车市场受到的各方因素干扰较大。诸多政策、需求、渠道等因素都会导致进口车的剧烈波动。在14年超强的背景下,15年进口出现高基数的低迷。16年的3-8月恢复增长,9月表现稍弱,11-12月的进口车表现较强。16年是去库存的异常的低迷,17年2-3月的进口车销量好于15年的正常表现,形成17年1季度的较强恢复特征。

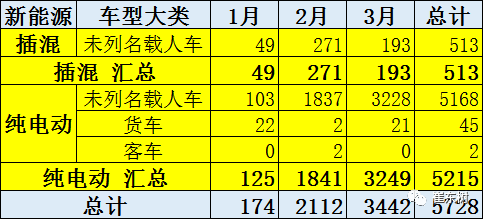

3、进口新能源车能源类型走势

17年1季度的电动车的进口量达到0.58万台左右,也是创出历年1季度的历史新高,这也是特斯拉等电动车的销量增长。进口插电混动的市场表现也是较强的,体现了进口车的多元化趋势。

4、进口新能源车的均价分析

1季度进口新能源车的均价是每台4.81万美元,其中客车进口车价格较低,乘用车进口单价较高。

1季度进口5168台纯电动乘用车,均价是7.33万美元,估计基本都是特斯拉的产品,给美国带来较大收益。

5、进口新能源车分布

目前进口新能源车主要是从日本和美国进入两者占据90%左右进口新能源市场,德国的进口仅有5%。美国的电动车和日本的普混成为市场主力。

6、进口新能源乘用车

进口的新能源车主要是美国特斯拉占比较好,其次是宝马I3的电动车进口较多。而宝马的插混表现也是超强的。

二、17年1季度新能源汽车出口分析

从区域市场看,增量来自西亚的伊朗、美国、墨西哥、俄罗斯等。随着一带一路的建设,大量基建和中国资金流向一带一路国家,为这些不规范的市场带来巨大的发展机遇,也促进了中国汽车的出口,未来出口潜力巨大。与此同时世界资源价格的回升带来巴西和俄罗斯等市场的经济回暖,也直接推动了中国汽车的出口。

1、汽车出口增速特征

前几年中国汽车出口出现持续的增速下滑局面,06年时的增速在100%左右,随后到11年下滑到50%左右,13年已经是负增长局面,14-15年仍延续负增长局面,16年恢复正增长。世界经济低迷下的剧烈下滑后,16-17年出口增速稍有企稳改善,目前的季度出口量维持在20万台左右水平,汽车出口发展瓶颈待突破。

2、新能源汽车出口特征

17年1季度出口新能源汽车2461台,其中纯电动车有2117台,汽油混动343台,汽油插混1台。纯电动车占据出口绝对主力地位。

从出口的产品特征看,乘用车出口2435台,商用车出口26台,形成乘用车出口占据出口99%的特征。而客车出口与国内销量的20%以上占比形成巨大反差。有补贴有销量的特色导致客车出口仍有待国家补贴的跟进。

3、出口新能源汽车均价分析

中国新能源汽车出口的价格相对较低,1季度出口2461台的均价是1.25万美元。其中纯电动机动乘用车是0.25万美元一台,低于主力汽油车价格较多。

而电动客车的出口是20万美元一台,也是较高价格,1季度出口25台也是较好开端。

5、出口目标国分析

17年新能源乘用车出口主要是韩国、美国、印度等市场。由于单价在2500美元,档次不是很高。

新能源客车的主要市场是荷兰15台、韩国6台和美国3台。总体数量不大。

本文地址:https://www.d1ev.com/news/shichang/51993

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。