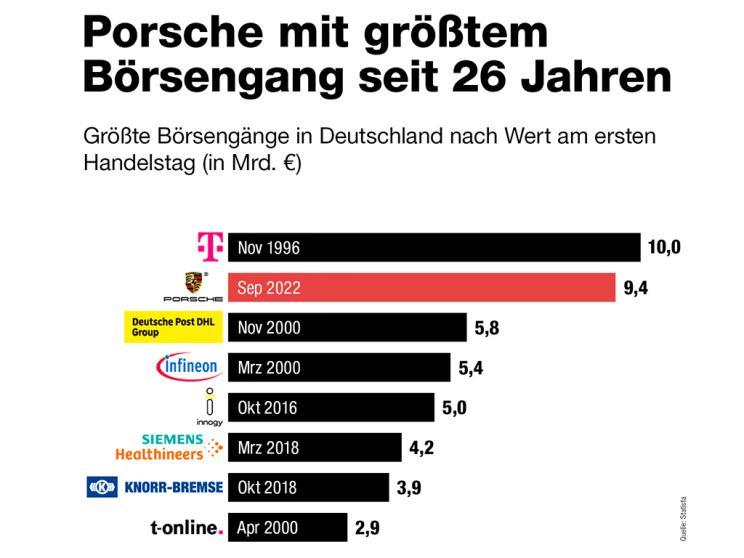

法兰克福当地时间9月29日星期四,保时捷在德国法兰克福交易所上市,这是欧洲近十年来最大IPO,德国历史上第二大IPO,上市发行价最终确定为每股82.50欧元(约合人民币574.6元),开盘后报价84欧元,目前股价小幅上扬,现市值为约750亿欧元,仅次于大众集团,超过宝马和奔驰。

大众汽车首席财务官Arno Antlitz称,上市股票将给保时捷带来195亿欧元的资金,这使保时捷公司“在电动汽车和数字化领域拥有更大的财务灵活性”。保时捷首席财务官麦思格(Lutz Meschke)则表示,保时捷的IPO将有助于释放公司的“全部潜力”,因为这使其在管理上更加独立。

值得一提的是,为致敬经典的911车型,保时捷此次共发行9.11亿股股票,包括4.555亿股优先股和4.555亿股普通股。大众出售25%的保时捷优先股,占公司整体股份的12.5%。作为基石投资者的卡塔尔投资局、挪威主权财富基金、普信集团和ADQ,共计认购40%的新股。

此外,大众控股股东保时捷控股还将以7.5%的溢价,收购保时捷12.5%的含投票权的普通股,使得其拥有25%以上的投票权股份,在保时捷董事会会议和年度股东大会上成为少数股东,重获对该品牌的控制权。同时保时捷IPO将为大众集团带来共计195亿欧元的资金收益。据悉,这些收益的49%将作为股息支付给大众汽车股东,其余的则用于大众的电气化转型。(文/汽车之家 毕业)

来源:汽车之家

本文地址:https://www.d1ev.com/news/shichang/186076

以上内容转载自汽车之家,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。