为挽回颓势,美国高调表态重回新能源汽车战场。

继拜登宣布1740亿电动车支持计划之后,近期,美国的联邦先进电池联合会(简称FCAB)组织撰写了《国家锂电蓝图2021-2030》报告,旨在构建本土锂电产业价值链。

事实上,自拜登上台以来,美国政府对新能源汽车产业发展十分重视。出台了一系列推动政策,甚至喊出“要与中国竞争,不能让其赢得市场”的言论。

其背后原因非常明显,一方面,与中国、欧洲、日韩市场“杀疯了”相比,美国新能源汽车产业在全球竞争中已明显处于劣势,且差距明显。

这与特朗普时期不重视新能源汽车产业发展有关,导致美国本土锂电产业链发展落后。用拜登的话说,“中国已拥有世界上最大、增长最快的电动汽车市场,供应全球80%的电动车电池,能够垄断电池的供应和原材料市场”,“过去美国在研发方面的投入是世界第一,中国排第九;而现在中国第一,美国第八”。

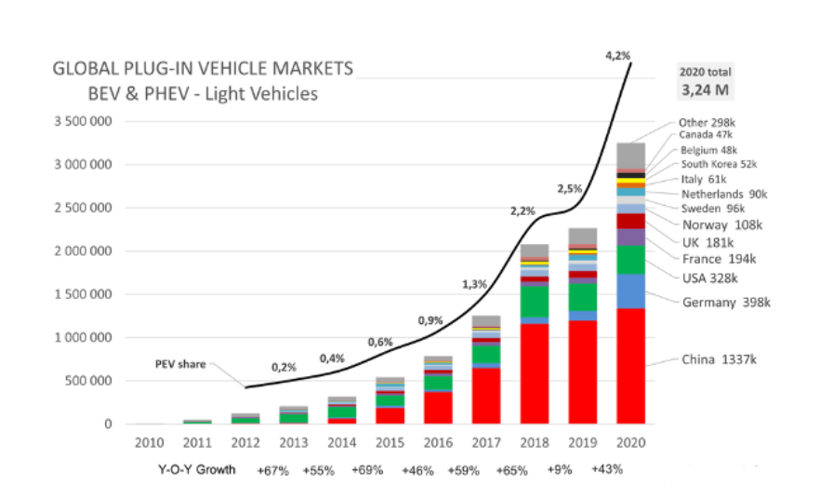

电动汽车的销量数据则更加直观。至2020年,中国电动汽车销量占比全球达41.2%,欧洲主要国家占比达37.7%,美国丢失单一新能源汽车市场TOP2,占比仅10.1%。

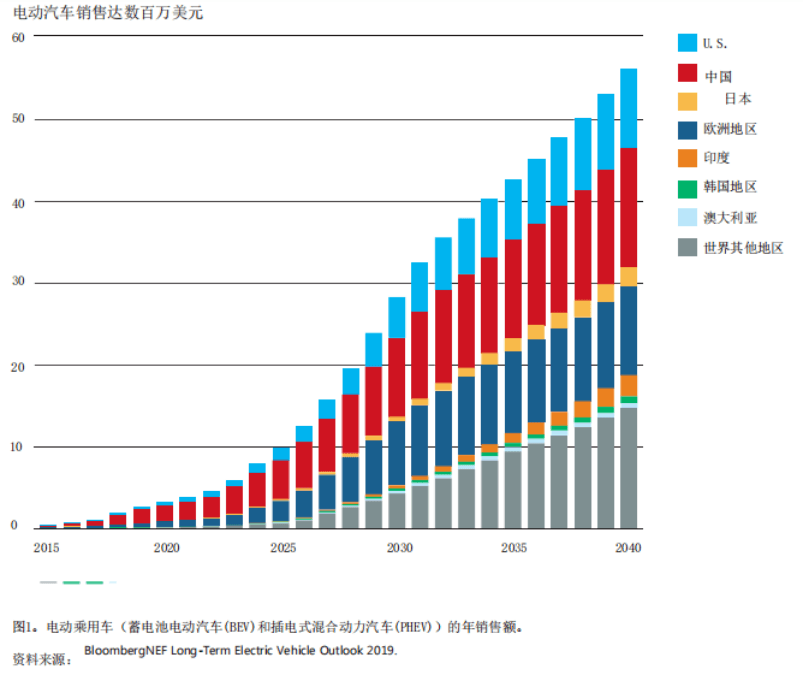

另一方面,全球新能源汽车+储能市场发展空间巨大,核心零部件锂电池及产业链受制于人将让美国陷入威胁风险,因此占领该市场对于美国工业未来的生存至关重要。

据彭博社预计,2040年全球电动乘用车销量为5600万辆,其中17%,这意味着约9600万辆电动汽车将进入美国市场。若该9600万辆电动汽车电池均由外国制造,将导致约1000亿美元的进口,美国将陷入非常被动的局面。储能市场对于锂电池的需求潜力同样可观。

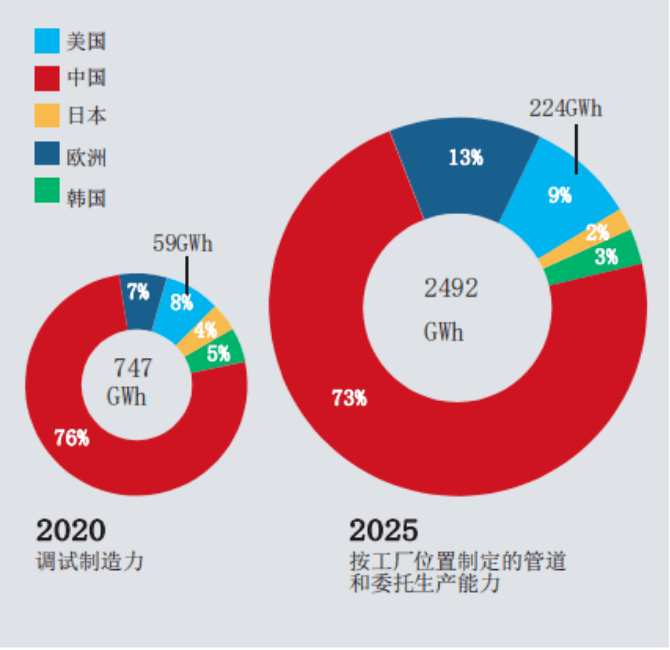

根据《美国锂电蓝图2021-2030》指出,锂电行业目前正处于临界点,自2010年以来锂电成本下降了近90%。这项技术正在影响全球运输市场,并有可能在未来几十年重塑全球行业。预计到2025年,中国锂电产能将达到1811GWh,占比达73%;美国锂电产能达224GWh,占比9%。

因此,于美国而言,维护和扩大本土锂电池和电池制造能力,与邻国或合作伙伴共同建立跨国供应链,对美国未来国家安全至关重要。

该报告也为美国锂电产业链发展勾勒了五大目标:1、确保获得原材料和精炼材料,并发现关键矿物(钴、镍)的替代品;2、材料加工基地能够支撑国内电池制造需求;3、刺激国内电极、电池和电池组制造业发展;4、实现电池报废再利用和关键材料的大规模回收,并在美国建立完整的竞争价值链;5、通过大力支持科学研究、STEM教育和劳动力发展,保持和推进美国电池技术的领先地位。

而从全球各大经济体全面奋力角逐新能源汽车战场,背后显现出的几大信号也尤为值得关注:

一、美国实现动力电池产业“翻盘”挑战巨大。

错失先发优势。即便是有特斯拉这样引以为傲的新能源汽车品牌,美国在动力电池产业链构建上还是错失了先发优势,战略断层以及制造业竞争力下降掣肘着美国动力电池产业发展。

从产业的孵化到觉醒,“晚起”的美国动力电池企业未来将同时面临中国、日韩、欧洲动力电池企业的强势竞争。目前,美国电池制造商的数量有限,全球动力电池装机量TOP10被中国、日韩电池企业完全占据,且集中度有进一步提升的态势。

美国锂电蓝图报告指出,美国动力电池产业链构建当前还面临着缺乏产业政策和国家战略,缺乏一体化的国家/区域供应链、劳动力及政策环境的产业劣势。

二、新能源汽车已上升为全球经济体的战略意志。

无论是中国、欧洲通过产品与政策补贴共振,助推新能源汽车周期向上,还是美国千亿美元电动车计划及锂电蓝图规划,毋庸置疑的是,新能源汽车战略上升至全球经济体的战略意志。

在此大背景下,新能源汽车迎来新一轮发展强周期,动力电池的产能提升与技术进步,将为细分产业链带来一系列的催化作用和发展机会。

三、从全球动力电池市场竞争格局来看,中国动力电池的全球市场份额有望进一步提升。

行业数据显示,1-4月全球动力电池装机量达65.9GWh,装机量TOP10企业占比约94%。而TOP10当中,中国动力电池企业占据五席,占全球市场份额约46%。其中,宁德时代稳固占据榜首,市场份额从2020年的26%攀升至32.5%。

同时,依托技术、成本、产能、供应链的先行优势,中国动力电池企业开始全面进入国际车企全球供应链体系。以宁德时代为先锋,包括中航锂电、国轩高科、蜂巢能源、亿纬锂能、万向一二三、孚能科技、欣旺达等一大批中国企业陆续进入国际车企供应链,并覆盖了BEV、PHEV、HEV等各个细分市场。

与此相应对的是,包括LG化学、三星SDI等曾经强劲的韩系对手开始遭遇召回危机,同时还面临内斗等问题,一个明显的信号是,此前以韩系电池为主的欧美车企开始加速调整其动力电池供应配套,并向中国企业倾斜。

目前,欧洲正在举联盟之力,大力发展动力电池产业,但产能释放、产业链闭环构建尚需时日。而相比于欧洲,美国的动力电池及产业链构建进程更多仍停留在纸面规划。

中长期来看,中国动力电池在全球的市场份额上升的趋势不可逆转。

四、巩固领先优势,把握全球化机遇,中国动力电池供应链企业在全球的话语权将进一步增强。

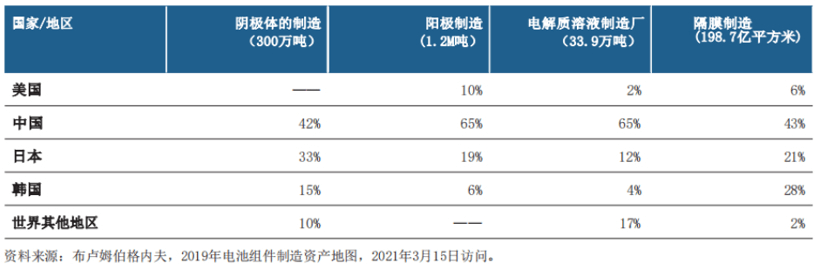

报告指出,中国在动力电池四大核心材料产能制造上已经拥有超强的领先优势。其中,在正极材料制造占比达42%,负极材料占比达65%,电解液占比达65%,隔膜制造占比达43%。

受益中国动力电池出口及海外建厂,一大批中国锂电材料、设备企业正在成长为国际化企业,这也将会导致整个行业的集中度进一步攀升。

动力电池技术进步、产效提升需求驱动先进材料研发与设备工艺革新,中国产业链领先有望得到提升和巩固。

同时,基于各大车企清晰的电动化节奏,叠加头部动力电池企业加大与材料、设备企业的深度绑定,中国供应链企业将在国际舞台上发挥越来越大的作用。

来源:盖世汽车

本文地址:https://www.d1ev.com/news/shichang/149336

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。