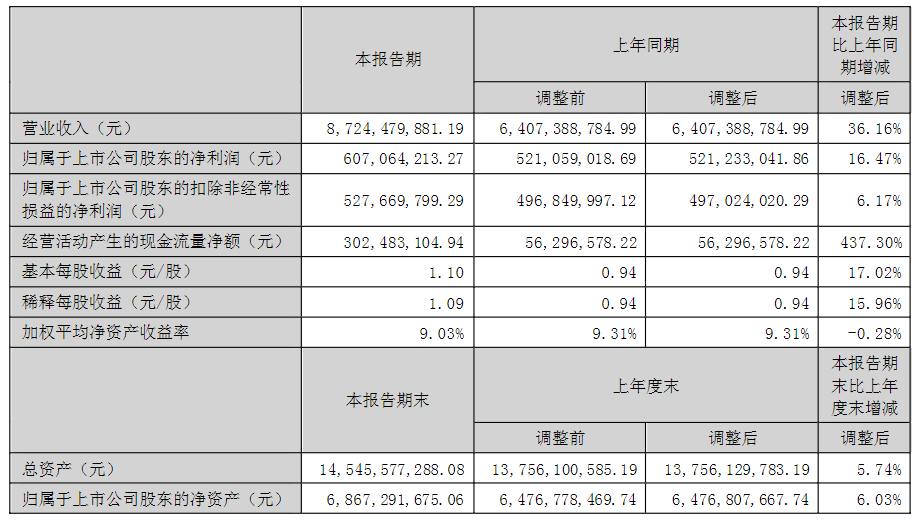

日前,德赛西威公布2023年半年度报告。报告显示,今年1-6月,德赛西威实现营业收入87.24亿元,同比增长36.16%,归属于上市公司股东的净利润6.07亿元,同比增长16.47%。

上半年财报数据;图片来源:德赛西威官方公告截图

目前,德赛西威主要有智能座舱、智能驾驶及网联服务三大业务板块。今年上半年,这三大业务板块的营收情况具体如下:

智能座舱业务营收62.51亿元,同比增长18.57%;

智能驾驶业务营收18.39亿元,同比大涨86.38%;

网联服务及其他业务营收6.35亿元,同比增长325.34%。

可以看到,智能座舱业务依然是德赛西威最主要的营收来源,上半年营收占比达到71.65%。

据悉,德赛西威传统产品信息娱乐系统、显示系统和液晶仪表业务均保持增长。智能座舱域控产品方面,第三代高性能智能座舱产品已实现规模化量产,并新获得长安福特、吉利汽车、比亚迪汽车、广汽乘用车、合众汽车等多家主流客户的项目定点,新一代更高性能的第四代智能座舱系统也已获得新项目定点。

就德赛西威而言,智能驾驶、网联服务及其他业务体量远不及智能座舱业务,不过可以看到的是,这两大板块业务增势迅猛,上半年德赛西威智能驾驶业务营收大涨近九成,网联服务及其他业务营收更是暴涨超三倍。

这样的表现,其实并不令人意外。

根据德赛西威2022年年报,截至2022年底新项目订单年化销售额突破200亿元,其中智能驾驶新项目订单年化销售额接近80亿元,订单储备充足,为2023年上半年业务的持续增长打下了良好基础。

图片来源:德赛西威

德赛西威在半年报中提到,其高算力智能驾驶域控制器已在理想汽车、路特斯、上汽等众多客户的车型上配套量产,营收规模快速提升,更多轻量级、高性价比智能驾驶辅助方案获得多个项目定点,即将实现量产。

值得注意的是,鉴于智能座舱业务营收增速大幅低于过去两年40%-50%的增速水平,而智能驾驶、网联服务及其他业务营收又增速大涨,德赛西威三大业务板块占比发生了不小的变化。

智能座舱业务营收占比虽达到71.65%,但较去年同期的82.27%有明显下滑,智能驾驶业务营收占比则超过了21%,高于去年同期的15.4%,网联服务及其他业务营收占比也由去年同期的2.33%提升到了7.28%。

往后看,智能驾驶、网联服务及其他业务营收占比仍有望继续提升。

以智能驾驶业务为例,据了解,德赛西威高算力平台IPU04仍有大量在手订单将陆续实现量产配套,另外其轻量级智能驾驶域控制器IPU02将推出更多新方案,适配国内车市的中低至中高价位区间车型这一最大的细分市场,这些都为其智能驾驶业务保持高速增长提供了强有力的支撑。

从上半年整体来看,正如德赛西威在其半年报中所总结的,“在消费需求下降,行业上下游竞争加剧的情况下,公司业务增速继续优于汽车行业。”

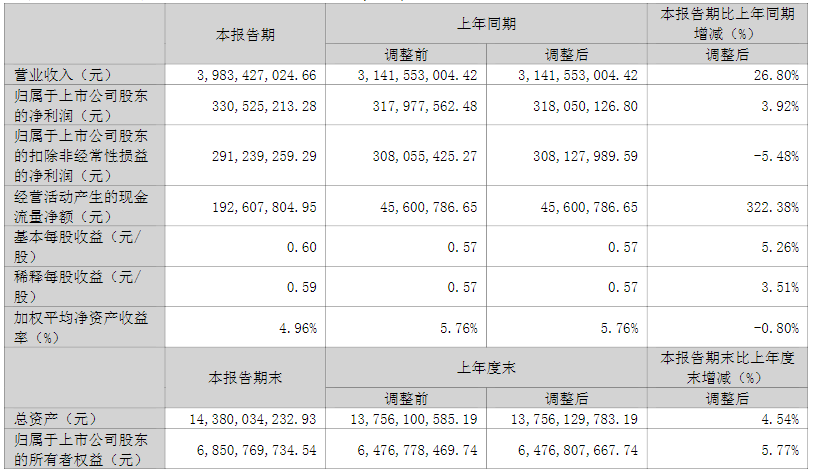

要知道,今年第一季度,受乘用车购置税减半优惠和新能源汽车补贴政策于2022年底同时退出导致终端需求减弱影响,汽车行业总体承压,在此背景下,德赛西威业绩亦承压。

一季度财报数据;图片来源:德赛西威官方公告截图

据了解,由于行业整体下行,第一季度德赛西威智能座舱业务主要客户长城、上汽、一汽等车企销量均出现一定程度下滑,智能驾驶业务主要配套的造车新势力旗下车型销量也有所下降,由于销量下滑带来的整车降价行为传导至公司零部件业务,给盈利带来压力。

好在二季度,德赛西威营收与净利均实现稳健增长,这让整体情况转好。展望下半年,德赛西威增长动力仍然充足。

一方面,在手订单储备充足,且随着产品结构和梯队进一步完善,部分产品持续量产放量,未来德赛西威订单获取空间显著扩大。

另一方面,国际化战略陆续开展,包括欧洲公司第二工厂的产能逐步提升,3D实验室建设有序开展,研发及服务配套进一步强化,新收购的天线测试和认证公司ATC已融入公司经营体系。

加之惠南工业园二期项目工厂即将投产,中西部基地项目亦已启动,有望为后续业务增长做好产能配套。

基于此,德赛西威业绩有望持续增长。

来源:盖世汽车

作者:Mina

本文地址:https://www.d1ev.com/news/qiye/208374

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。