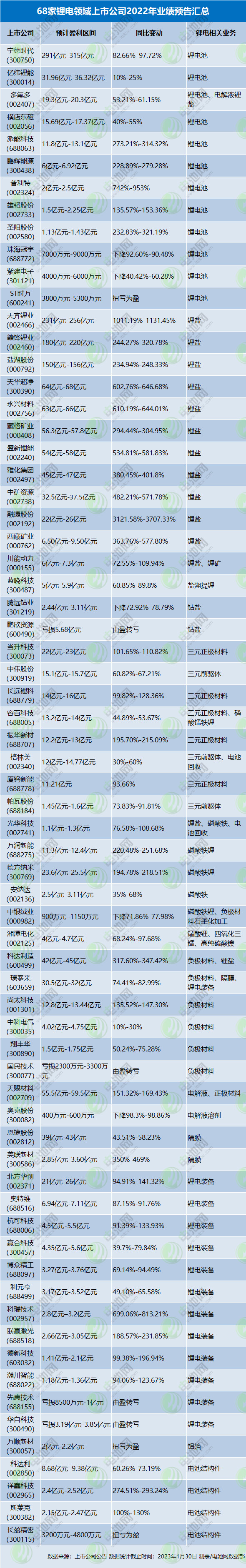

1月30日消息,据电池网不完全统计,截至发稿,在锂电领域,已有68家上市公司披露2022年业绩预告,涉及锂电池,上游锂、钴资源,正负极材料,电解液、隔膜、铝箔、锂电装备、电池结构件等多个细分领域。

从预告净利润金额来看,统计在内的68家锂电领域上市公司,预计2022年净利润总计超1688亿元(以净利润预计最低值计算,下同),其中58家公司预计全年净利润超1亿元,宁德时代、天齐锂业、赣锋锂业、盐湖股份净利润排名居前,均超100亿元,预计净利润分别超291亿元、231亿元、180亿元、150亿元。

从预告净利润同比变化来看,2022年,64家上市公司实现盈利,ST时万、万顺新材、长盈精密3家扭亏为盈。59家净利润同比预增上市公司中,26家实现同比翻倍增长(以净利润最低预计同比增长幅度计算,下同),其中,融捷股份、天齐锂业排名居前,分别增长逾31倍、10倍。

此外,68家锂电领域上市公司中,有9家利润出现下降,其中4家由盈转亏。

从锂电细分领域来看,锂矿、锂盐领域上市公司吸金能力最强,统计在内的13家上市公司均实现了大幅增长:以最低涨幅计算,11家净利润实现同比翻倍增长;而以最大涨幅计算,13家均实现同比翻倍增长。

对于盈利能力的大幅提升,上述上市公司普遍表示主要归功于锂盐等产品的量价齐升。

电池网此前梳理发现,2022年,电池级碳酸锂年初约28万元/吨,同年3月份快速上升至50万元/吨,此后一直高位震荡,并一度突破60万元/吨,年底价格出现明显回落,但依旧维持在50万元/吨以上的高位运行。

此外,锂精矿自供比例的提升,也增厚了相关上市公司业绩。

据中矿资源表示,公司锂盐生产线的原料端已于2022年开始使用自有矿山供应的锂精矿,自有矿的使用比例在逐步提高,公司采选冶一体化产业链优势已初见成效。公司加拿大Tanco矿山自2021年10月恢复锂辉石采选系统后,2022年第三季度完成了18万吨矿石/年生产线改扩建。公司于2022年收购了津巴布韦Bikita锂矿100%权益,充分发挥Bikita锂矿现有70万吨/年选矿产能的同时加快新产能建设,进一步保障公司自有锂矿的供应。

与锂盐上市公司业绩大涨相反的是,受钴金属市场行情持续下降,钴产品总体需求下滑,钴中间品和钴产品价格自2022年第二季度以来出现倒挂等因素影响,统计在内的腾远钴业、鹏欣资源两家钴盐领域上市公司盈利能力则出现明显下降。

除了上游锂、钴资源领域,锂电池生产商方面,动力与储能领域上市公司业绩表现相对较佳,而消费类锂电池企业则业绩承压。特别是锂电产品主要面向储能领域的派能科技、鹏辉能源、圣阳股份等上市公司,2022年预计净利润同比增幅均超2倍。

据日前研究机构EVTank、伊维经济研究院联合中国电池产业研究院共同发布的《中国锂离子电池行业发展白皮书(2023年)》显示,2022年,全球锂离子电池总体出货量957.7GWh,同比增长70.3%。从出货结构来看,全球汽车动力电池(EV LIB)出货量为684.2GWh,同比增长84.4%;储能电池(ESS LIB)出货量159.3GWh,同比增长140.3%;小型电池(SMALL LIB)出货量114.2GWh,同比下滑8.8%。

可以看到,储能电池增速已超过动力电池,未来市场增长潜力可期。

除此之外,三元材料、磷酸铁锂、钴酸锂等正极材料领域上市公司,以及电池结构件细分领域上市公司,业绩整体均向好;而负极材料、锂电装备领域上市公司业绩则冷暖不一。

对于业绩下降,相关上市公司给出的理由多为:宏观经济下行及新冠肺炎疫情反复、新增产能释放速度不及预期、原材料价格上涨、研发及用工成本增长、行业竞争加剧等等。

结语:同花顺数据显示,截至1月30日,已经有1238家上市公司公布了2022年度业绩预告。业绩预告类型显示,业绩上升的有587家,预计扭亏的有97家;业绩下降的有405家,其他有149家。

综上来看,锂电领域上市公司2022年业绩表现已优于多数领域上市公司,随着双碳目标的推进,在政策与市场双热趋势下,虽然多个细分领域行业竞争异常激烈,但锂电行业整体高景气度延续。与此同时,越来越多的上市公司正将业务向锂电领域延伸,寻找新的业绩增长点。

来源:盖世汽车

作者:陈语

本文地址:https://www.d1ev.com/news/qiye/194827

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。