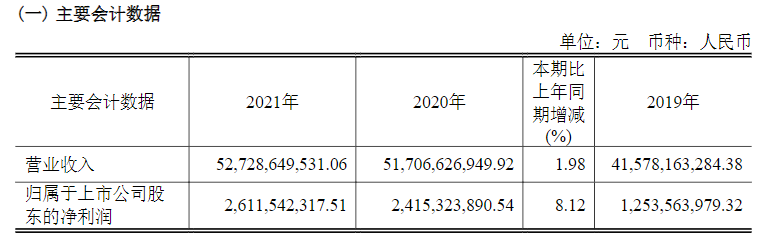

4月25日晚,闻泰科技发布2021年年度报告。报告显示,2021年闻泰科技实现营业收入527.29亿元,同比增长1.98%,归属于上市公司股东的净利润26.12亿元,同比增长8.12%。

闻泰科技2021年业绩情况;图片来源:闻泰科技公告截图

目前,闻泰科技主要有三大业务,分别为半导体业务、产品集成业务以及光学业务。从2021年来看,该公司半导体业务实现对外主营业务收入138.03亿元,同比增长39.54%,毛利率37.17%,净利润26.32亿元,同比增长166.31%;产品集成业务对外主营业务收入386.85亿元,同比下降7.16%,毛利率8.71%,净利润1.84亿元;光学模组业务净亏损3.35亿元(其中归属于上市公司股东的净亏损2.34亿元)。

闻泰科技旗下业务2021年业绩情况;图片来源:闻泰科技公告截图

可以看出,闻泰科技半导体业务营收占比虽非最高,但增长势头相对较好,且在较高毛利率的支撑下,成为对该公司净利润贡献最大的板块。

业界周知,2021年全球半导体芯片缺货,尤其是汽车电子相关半导体芯片严重缺货,这导致全球半导体芯片价格大涨,汽车电子相关半导体芯片更是价格狂飙。

作为闻泰科技半导体业务承载平台,安世半导体在产品涨价的背景下加大研发优化产品结构,加强高毛利率产品包括逻辑、模拟、功率Mos等的产能和料号扩充,这成为其半导体业务盈利增长的重要驱动力。另据了解,在产品价格方面,该公司积极强化同汽车客户、工业客户、消费电子客户更紧密的合作关系,2021年以来进行了多批次涨价。

在市场策略的积极调整下,安世半导体2021年营收同比大幅增长,全球排名上升3位,位居全球功率分立器件行业第6名。具体来看,该公司产品线中晶体管(包括保护类器件ESD/TVS等)、Mosfet功率管、模拟与逻辑IC三大类产品占收入比重分别为50.33%(其中保护类器件占比13.95%)、27.53%、16.57%。

安世集团拥有晶体管、Mosfet功率管等多类产品;图片来源:闻泰科技

值得注意的是,2021年安世半导体来源于汽车、移动及穿戴设备、工业与电力、计算机设备、消费领域的收入占比分别为44%、23%、23%、5%、5%。也就是说,汽车领域仍然是该公司半导体收入来源的主要方向。

而在这其中,电动汽车相关需求的提升,已经为该公司带来了不小的增量。且着眼2022年及此后,该公司有望进一步受益于汽车电动化、智能化对功率器件需求倍增的趋势。

闻泰科技表示,汽油车时代,全球汽车单车平均应用安世芯片达到300颗以上,而电动车应用安世产品颗粒数预计将呈现数倍增长,应用产值也有望倍数级提升。同时随着产品体系的扩张和电动车对功率芯片成本投入比重的放大,电动车将带来安世未来更大的产品市场空间提升。

与此同时,安世半导体仍在不断优化产品结构、扩充产能,同时加大研发投入,强势进入IGBT、中高压MOSFET、Analog、碳化硅(SiC)、氮化镓(GaN)市场。

据悉,2021年全年,闻泰科技半导体业务研发投入8.37亿元,进一步加强了在中高压Mosfet、化合物半导体产品SiC和GaN产品、IGBT、以及模拟类产品的研发投入。在化合物半导体产品方面,目前氮化镓已推出硅基氮化镓功率器件(GaN FET),已通过AECQ认证测试并实现量产,并协同产业合作伙伴完成了GaN在电动车逆变器、电控、电源等方案的设计工作。碳化硅技术研发也进展顺利,碳化硅二极管产品已经出样。IGBT产品方面,目前产品流片已经完成,正处测试验证阶段。新的模拟IC类产品也正处在加速研发推进中。

图片来源:安世半导体

产能方面,安世半导体在德国汉堡晶圆厂新增的8英寸晶圆产线已顺利投产运营。另外,该公司已完成对英国Newport晶圆厂100%股权的收购,并启动了代工产能向IDM自有产能逐步转换的过程。此外,2021年以来,该公司控股股东闻天下投资的上海临港12英寸车规级晶圆项目也已经全面开工建设,目前已经建筑封顶,未来将成为支撑其半导体产能扩充的重要来源。

基于以上,闻泰科技指出,公司半导体业务有望进入中长期的高速增长阶段。

当然,除半导体业务之外,闻泰科技在产品集成业务及光学业务领域也在持续发力。

以产品集成业务为例,闻泰科技正积极推动该业务从消费领域向工业、AIoT、汽车电子领域扩展,进一步加大了在新客户拓展方面的研发投入,并在平板、笔电、AIoT、服务器、汽车电子等非手机品类领域持续推出新品,推动该业务长期稳健增长。

事实上,2021年这一业务之所以业绩表现下滑,主要原因便在于非手机业务在项目研发、试产等前期仍有相关费用开支。不过这也意味着,后续随着相关项目的量产,该业务表现有望转好。

来源:盖世汽车

作者:Mina

本文地址:https://www.d1ev.com/news/qiye/173670

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。