2019年末,虽然带有调侃的性质,但李斌依旧被评选为整个汽车行业“最惨的人”。融资接连告吹、股价逼近退市线、新车销量遭遇瓶颈,噩耗可谓接踵而至。随即,看衰之声,扑面而来。

彼时的他,足够焦头烂额。

好在,伴随去年合肥市政府的出手相助,这家命运多舛的新势力造车,并未最终倒下。反而,熬过至暗时刻,成功走出ICU重症监护室后,自身情况得以迅速复苏。

资本重新示好、市值屡创新高、交付环比增长,过去一段时间,蔚来显然进入到一个相对良性的循环之中。

2021年的李斌,心中多了一丝欣慰。

由此也引发新的问题:我们究竟应该从哪几个角度,去衡量这家车企是否达到“康复出院”的要求?终端层面卖更多车,经营层面扭亏为盈,公司层面持续狂奔,看似成为了最直接的答案。

而就在今早,蔚来Q3财报正式出炉。按照上述标准评判,只能说这家新势力造车,还走在通向相应目标的路上。

产能,还是产能

不可否认,当下困扰蔚来最大的痛点,就是由于全球芯片短缺,供应链承压,进而造成的产能不足。换言之,即便2021全年在产品线上并无实质性扩充,但是蔚来仍不愁终端订单量的扩充,相反“无车可交”才是最令其恼火的事情。

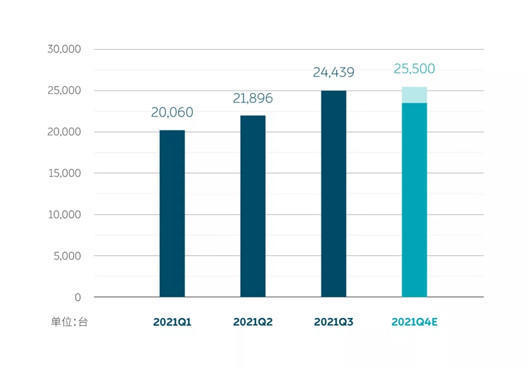

反映到财报端,Q3共交付新车24,439辆,同比增长100.2%,环比增长11.6%,创季度交付新高。其中,包括5,418辆ES8,11,271辆ES6和7,750辆EC6。就表象而言,足够令人欣慰。

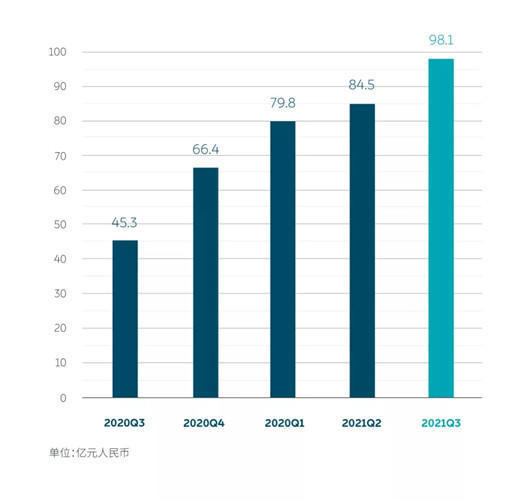

交付的这些新车,最终令蔚来Q3汽车销售额达到86.368亿元人民币(13.404亿美元),同比增长102.4%,环比增长9.2%。Q3总收入为98.053亿元人民币(15.218亿美元),同比增长116.6%,环比增长16.1%。

与此同时,Q3汽车销售毛利率为18.0%,2020年Q3为14.5%,2021年Q2为20.3%。而Q3蔚来综合毛利率为20.3%,2020年Q3为12.9%,2021年Q2为18.6%。

拆解来看,和2020年Q3相比,整车毛利率以及综合毛利率提升的主要原因是汽车交付量的增长、平均销售价格的提高以及材料成本的降低。和2021年Q2相比,整车毛利率略有浮动的原因有两方面组成。

一是用户购车金融补贴增加导致汽车销售收入扣减;二是公司加快了现有产品的迭代速度,这导致现有产品摊销折旧的周期比原计划更短,从而出现单车摊销折旧成本的增加,对于整车毛利率的影响,符合Q2财报时提到的2%的预期。

至于本季度综合毛利率环比增长的原因是新能源积分的销售,同比增长的原因是汽车毛利率的提升以及新能源积分的销售。

也就是说,整体上蔚来实现了“卖更多车,赚更多钱”的目标。但仍需警惕的是,刚刚过去的10月,因生产线改造,蔚来只交付新车3,667辆,环比下降65.5%。

Q4预期中,交付指引数只有23,500-25,500辆,较2020年Q4度增长约35.4%至46.9%,较2021年Q3下降约3.8%至增长约4.3%。

预计总收入在93.760亿元人民币(14.551亿美元)至101.056亿元人民币(15.684亿美元)之间,较2020年Q4增长约41.2%至52.2%,较2021年Q3下降约4.4%至增长约3.1%。

按照这样的趋势,今年大概率蔚来很难完成年终累计交付10万辆的目标,季度营收突破百亿大关,同样可能无法达到,而“产能”便是罪魁祸首。

2022,迎来蜕变?

虽然无法达成上述十分具有意义的里程碑时刻,的确略有遗憾,但是即将到来的2022,或许是蔚来即将迎来蜕变的一年。实际上,从Q3财报中的某些其它数据,已然能够感受到提前的铺垫。

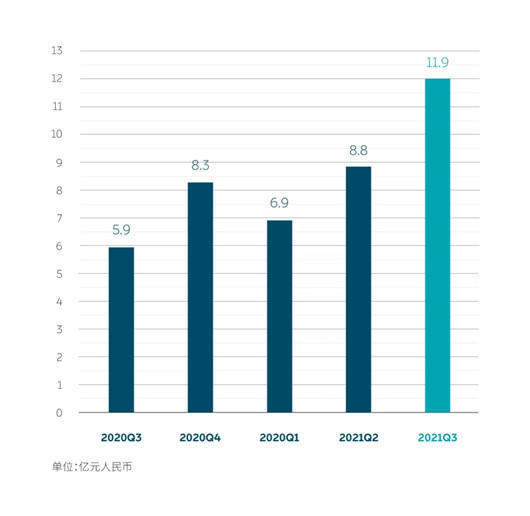

首先,研发支出层面。年初,据李斌透露,蔚来整个2021的预算将为50亿元人民币。整个Q3,相应支出为11.931亿元人民币(1.852亿美元),同比增长101.9%,环比增长35%。除股权激励费用外的研发费用(非美国通用会计准则)为10.95亿元人民币(1.699亿美元),同比增长89.5%,环比增长36.7%。

对此,其官方表示:“如此现象,主要由于新产品和技术研发费用的增加,以及研发人员的增加。Q3开始研发费用会有显著增加。同时,蔚来整体新产品新技术的研发-量产落地,效率与体系能力相比过去迅速提升。”

过去,在大多人的既定印象中,蔚来最大的长板集中在“用户与服务”之上。此刻,这家新势力造车更想立住“技术自研”的品牌形象。

而明年,蔚来也将交付包括ET7在内的三款基于NT2.0技术平台的新车型。届时,将会有六款车型同堂在售,NT2.0的三款车型,将具备点到点的自动驾驶能力。显然,伴随产品线的扩充,蔚来也在自动驾驶、智能座舱板块“疯狂补课”。

其次,蔚来Q3财报中销售及管理费用一项,达到18.249亿元人民币(2.832亿美元),同比增长94.1%,环比增长21.8%。除股权激励费用外的销售及管理费用(非美国通用会计准则),为16.675亿元人民币(2.588亿美元),同比增长85.2%,环比增长24.7%。

至于这部分资金的主要用途,完全可以简单理解为这家新势力造车,正在全力扩建线下销售渠道以及补能网络。截至目前,蔚来在中国地区已建成蔚来中心32家和蔚来空间285家,覆盖城市132个,海外方面已在挪威奥斯陆建成1个蔚来中心。

补能网络上,截至目前,蔚来在中国地区已建成换电站608座,超充站360座,2690根,目的地充电站560座,3155根。在608座换电站中,目前已有127座高速换电站。

再者,则是过去的Q3,蔚来净亏损为8.353亿元人民币(1.296亿美元),同比下降20.2%,环比增长42.3%。扣除股权激励费用,调整后净亏损(非美国通用会计准则)为5.697亿元人民币(0.884亿美元),同比下降42.9%,环比增长69.7%。

该项指标的逐步收窄,无疑展现出一个积极的信号:随着整体交付量的继续攀升,蔚来距离扭亏为盈的目标,将会愈发接近,极有可能就是明年。

最后,值得分享的是,虽然相比小鹏、理想,蔚来的港股上市进程出现一定滞后,但截至2021年09月30日,现金及现金等价物、限制性货币资金和短期投资仍达到470亿元人民币(73亿美元)。手握这些资源,已然足够支撑其公司层面,很长一段的拼命狂奔。

而就在Q3财报发布后的电话会议上,李斌表示:“ET7已经在9月正式下线,现在已经开始为明年第一季度的交付做准备,预计春节前后可以在蔚来展区见到实车。”

随后,他还补充说道,“另外两款基于NT2.0平台的新车型也正按计划开发,预计明年下半年可以开始交付客户。蔚来的现款车型都将升级至NT2.0平台,目前升级的研发工作已经在进行中。在其它国家只会提供NT2.0平台的产品,目前只有挪威一个国家会交付现在NT1.0的 ES8。”

此外,他还认为,如果蔚来能够达到30万辆的产能,便会实现25%的汽车毛利率。明年,蔚来将以挪威为起点,继续推进全球市场的布局,至少将扩展包括挪威在内的5个欧洲国家。

野心,俨然到了呼之欲出的地步。

文末,仍然想说,如果要为2021年蔚来打分,在我心中,或许能获得“85分”的成绩。得分项,更多集中在这家新势力造车,尽可能补齐了曾经饱受诟病的短板,并且正在不断蓄力,为接下来的爆发提前准备。失分项,则集中在“生产制造端”抗压能力的稍显不足,使得某些目标无法达成的遗憾。

但就像李斌曾经说过:“过去很长一点时间,我们其实是被人左一拳右一拳地打趴在地上,然后又爬起来,又被打趴在地上,又爬起来,但我们依然站住了。”

接下来,蔚来想做的看似是——主动出拳。

来源:汽车公社

本文地址:https://www.d1ev.com/news/qiye/160873

以上内容转载自汽车公社,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。