西部地区已经成为国内动力电池企业的下一个必争之地。

日前,比亚迪邀请了车东西在内的多家媒体参观了其位于重庆璧山的新工厂,这个承载着比亚迪刀片电池生产重任的工厂也首次揭开了神秘的面纱。

▲比亚迪刀片电池工厂内部

这个工厂今年将会开启八条生产线,年产能将会达到10GWh,不过尽管如此,该工厂的一位工作人员仍然表示,这座工厂今年的产能已经被预订一空了。

除了工厂的具体生产情况,工厂的选址情况也非常耐人寻味,这是比亚迪在西部地区投产的第二家工厂,青海工厂已经在去年开始投产了,西安工厂也已经在筹备中了。此外,比亚迪还计划和长安汽车合作在重庆两江新区建立一个新的电池工厂。

但把目光瞄准西部的并非只有比亚迪,2019年底,宁德时代位于四川宜宾30GWh的动力电池工厂也宣布开建。2020年1月19日,国轩高科也将自己10GWh产能的动力电池生产项目开进了祖国西部的汽车重镇广西柳州。

按我国动力电池产业分布情况来看,东部地区属于动力电池产业的核心地带,集合了京津冀、长三角、珠三角三大经济区的东部地区拥有发达的汽车工业与成熟的零部件配套产业,这里的10大省市地区拥有动力电池企业及其工厂129家,占产业总量的67.89%。

相比之下,西部地区的12大省市自治区,仅拥有动力电池企业及其工厂15家,占产业总量的7.89%,属于动力电池产业发展的薄弱地带,经济实力不足且动力电池配套产业发展滞后。

在此前提之下,动力电池巨头们将枪口对准西部的动作,就显得神秘了起来。

那么,国内动力电池三巨头在西部地区究竟进行了怎样的布局?除此之外还有哪些企业跟进?西部地区对于动力电池企业而言究竟有着什么样的魔力?动力电池企业西进又会造成什么样的影响?

动力电池东强西弱 巨头纷纷开进西部

动力电池其实是一个资金密集型的制造业,通常遵循与资本以及下游配套产业的就近原则。

放眼全国,这一产业的分布也确实符合其原则,经济发达,整车厂富集的东部地区,尤其是京津冀、长三角与珠三角地区,聚集了大量动力电池企业。宁德时代、比亚迪、国轩高科、力神电池等国内知名的动力电池企业均位于此。

▲宁德时代总部

近些年,随着东部地区发展程度的提升,工厂建设与生产制造成本不断提高,东部地区的动力电池产业也开始向中部地区辐射。

国轩高科工厂落地安徽,孚能科技、远东福斯特开始在江西崛起,40余家动力电池企业的总部、分部、工厂开始在中部地区出现,并逐渐活跃。

而从2018年开始,西部、东北部地区的动力电池产业也开始萌芽,卓能新能源、同华科技、绿鑫能源等本地的动力电池公司,逐渐依靠西部的矿产与汽车工业取得了一定的发展。

但总体来看,国内的动力电池产业还是东强西弱的局面。

据2019年工信部发布的《新能源汽车推广应用推荐车型目录》中动力电池企业的配套情况,将信息量化可以发现,包括北京市、天津市、河北省、山东省、江苏省、上海市、浙江省、福建省、广东省、海南省10大省市地区的东部地区,拥有129家动力电池企业及其工厂,占产业总量的67.89%。

近些年辐射到的中部地区,也就是陕西省、河南省、湖北省、湖南省、江西省、安徽省6大省份,也拥有动力电池企业及其工厂43家,占产业总量22.63%。

与之相对的,西部地区,包括重庆市、四川省、广西壮族自治区、贵州省、云南省、陕西省、甘肃省、内蒙古自治区西部、宁夏回族自治区、新疆维吾尔自治区、青海省、西藏自治区12大省市自治区,拥有动力电池企业及其工厂共计15家,占比仅为7.89%。

东北地区由于气候不适宜动力电池产业发展,仅有4家动力电池企业,占产业总量2.11%。

不过这样的情况或许正在迎来变局,宁德时代、比亚迪、国轩高科三家动力电池产业的巨头正在牵头兴起一场西进运动。

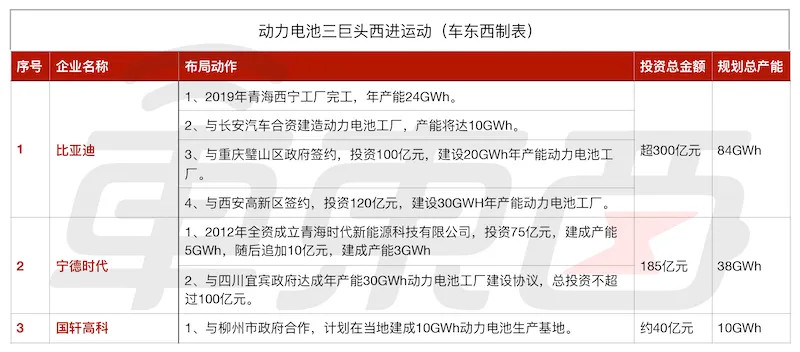

▲动力电池三巨头西进运动一览

2018年6月27日,比亚迪青海动力电池工厂正式投产,总产能达24GWh。

之后不到10天,同年7月5日,比亚迪与长安汽车火速达成合作,将在重庆成立动力电池的制造销售公司,规划年产能10GWh。

2018年8月28日,比亚迪宣布将投资100亿元,在重庆建设年产能20GWh的动力电池工厂。

2018年9月9日,比亚迪又宣布将在西安高新区落地年产能30GWh的动力电池项目。

一系列动作下来,比亚迪在西部地区的产能规划近84GWh,体量十分庞大,占其总产能80%以上。

宁德时代则相对保守,2019年9月25日,该公司宣布将在四川宜宾建设30GWh的动力电池生产基地,总投资不超过100亿元。

国轩高科也在今年1月,宣布将新的动力电池生产制造项目落地广西柳州,年产能10GWh,与落地柳州的一汽、东风、上汽、重汽等企业形成配套关系。

三巨头的触手快速向西部地区延伸,将会带动配套产业链的发展,以及西部地区动力电池产业的整体补强。一场动力电池产业的西进运动,正在中华大地上演。

三巨头率先入局 规划产能超130GWh

2018年-2020年,不到三年的时间里,动力电池三巨头在西部地区规划的产能已经达到了132GWh,而目前世界上出货量最大的动力电池公司宁德时代2019年的总装机量为40.25GWh,由此来看,动力电池三巨头在西部的规划不可谓不宏大。

在这一态势之下,本地原先体量就十分微薄的动力电池企业彻底沦为了巨头演出的陪衬,比亚迪、宁德时代、国轩高科是这一轮动力电池产业西进浪潮中绝对的主角。

1、比亚迪:投资超300亿元,产能重心迁往西部

首先来看比亚迪。

这家汇集整车、动力电池、光伏设备、手机装配于一体的公司,曾是国内动力电池出货量最大的企业。

但在近几年新能源汽车产业的发展浪潮中,比亚迪已经失去了这一光环,自产自销的策略,让这家公司将国内动力电池企业第一的宝座拱手让给了宁德时代。

痛定思痛的比亚迪反思了自身的问题,比亚迪董事长王传福曾说过,正是比亚迪低于自身需求的动力电池产量,限制其新能源业务的发展。

于是在2016年,第十七届中国青海绿色发展投资贸易洽谈会(以下简称“青洽会”)上,比亚迪与青海省政府签署合约,5年之内建成10GWh动力电池年产能,该项目于2017年4月正式动工。

该工厂位于青海西宁的南川工业园内,占地1500亩,已于2019年完成全部产能建设,总产能达到24GWh,超额完成2016年对青海省政府的承诺。

▲比亚迪西宁南川动力电池工厂渲染图

据了解,该工厂将完全用于生产三元锂电池,采用比亚迪最新的第六代动力电池生产线技术,集成了配料、涂布、辊压、分切、卷绕、装配、注液、封口等一系列功能模块,并能够在保证高能量密度的前提下,做到动力电池产品的稳定性与一致性。

与此同时,比亚迪还在青海布局了青海盐湖比亚迪资源开发有限公司、海东临空工业园。

前者为比亚迪动力每年提供三万吨电池级碳酸锂,后者则负责将碳酸锂等原材料加工成电池所需的正极材料磷酸铁锂和锂镍钴锰三元材料。同时,后者还能够生产隔膜、电解液、石墨负极等一整套动力电池所需的零部件。

在青海,比亚迪就已经打造了一套完整的动力电池生产业务。从该工厂投产,一汽、广汽、长城、北汽、日产等诸多整车厂到场祝贺来看,这一工厂生产的动力电池很可能会启动对外供应。

除此之外,2018年7月5日,比亚迪在重庆两江新区与长安汽车达成合作,二者共同建设动力电池工厂,产能达10GWh。按双方合作的进度规划,首款搭载该工厂生产的动力电池的新能源汽车将会在2020年面世。

一个月后,比亚迪又在距离重庆两江新区50公里左右的璧山区,与当地区政府签约,砸下百亿建设年产能20GWh的动力电池制造工厂,这家工厂在三月份已经正式开始投产了,预计今年的年产能将会达到10GWh。

之后,比亚迪又在西安高新区投资120亿元,计划建设一个年产能30GWh的动力电池工厂。

比亚迪的手笔不可谓不大,若以动力电池产能建设行业平均成本保守估计,其在宣布地区的产能投资已经超过了300亿元。建成之后,比亚迪绝大多数动力电池产能将会位于西部地区,当地低价的人力成本、靠近原材料产地等优势将为其动力电池业务提供坚强的后盾。

2、宁德时代:坐拥青海工厂后,百亿砸向四川宜宾

宁德时代在西部的业务布局,相较于比亚迪的迅速扩张,显得从容不迫。

2012年,宁德时代就与青海省达成合作,成立了青海时代新能源科技有限公司,投资了75亿元,建成了年产能5GWh的动力电池与储能电池生产基地。

据了解,该项目于2012年开工,2014年完成一期建设,全部三期项目将在2022年之前建设完毕。该项目实现了电芯、电池模组、电池管理系统及电池包配套的整合,可向整车厂提供完整的动力电池解决方案。

这也为宁德时代后续与众多整车厂达成合作关系,提供了前提条件。

2018年青洽会期间,宁德时代又向青海工厂追加10亿元投资,用以建设6条新增的磷酸铁锂动力电池。

目前,2019年2月,6条生产线中的3条已经实现投产,全部完成时,宁德时代青海工厂将拥有8GWh动力电池产能。

坐拥青海工厂的同时,宁德时代在2019年9月开始向四川布局。

▲宁德时代官网公布与宜宾市政府签约

2019年9月25日,宁德时代与四川宜宾市政府签署项目投资协议,在四川宜宾建造动力电池生产基地,项目总投资约100亿元。

宁德时代公告显示,该公司将在四川宜宾注册设立控股或全资子公司作为项目实施主体。整个项目占地1000亩,分两期建设,项目一期完工时间为开工后26个月之内,占地400亩,二期占地600亩,开工时间视一期项目效果而定。

两期工程全部完成后,宁德时代位于四川宜宾的工厂将会拥有30GWh的产能,四川省丰富的锂矿资源也将为宁德时代提供丰富的原材料来源。

据了解,宁德时代“落子”四川还与参与其2016年末增资扩股的股东——华鼎基金有关,这一基金背后有着四川省政府的影子。

可以看出,与比亚迪相比,宁德时代在西部地区布局的产能要小上不少。

这或许与宁德时代当下的战略有关,从绑定的整车厂客户来看,宁德时代主要的客户还是位于东部地区的北汽、上汽、广汽、吉利以及海外的大众、宝马为主。

因此,其产能布局自然需要离整车厂更近,加之其在国内东部地区与海外布局的超过100GWh的庞大产能,西部地区的动力电池产能布局自然可以放缓。

但整体来看,西部地区的工厂依然是宁德时代动力电池产能的重要组成部分。

3、国轩高科:落地柳州,规划10GWh试水西部市场

国轩高科目前是国内出货量排名第三的动力电池企业,与“大哥”宁德时代,“二哥”比亚迪都有着不小的差距,因此在这轮动力电池“西进运动”中,出手也没有“大哥”“二哥”阔绰。

2020年初,柳州市领导亲赴国轩高科合肥生产基地,找上国轩高科董事长李缜,才终于将这家全国排名第三的动力电池公司“请”到柳州。

▲国轩高科与柳州市签约仪式

据柳州新闻网报道,1月11日,柳州领导动身前往合肥,1月19日,国轩高科即宣布与柳州市达成合作,在柳东新区建设年产能10GWh的动力电池制造基地。

发布会现场,国轩高科还与上汽通用五菱等车企签署了战略合作协议。如此一来,国轩高科落地柳州的动力电池生产项目便能够对整个柳州的汽车产业形成辐射,助力整个地区的车企实现电动化转型。

除动力电池三巨头盯上西部地区,许多企业也追随它们前往西部市场。

2016年,诺德股份投资24亿元在青海建成动力电池用电解铜箔项目。

2017年,增华电子年产15亿瓦时石墨烯锂电项目落户青海。

2018年,北大先行的正极材料与隔膜项目落地青海。

……

西部地区俨然已经成为了动力电池产业链公司眼中的“香饽饽”。

在众多企业落地,政策鼓励企业发展,国家“十三五”宏观规划的三重支撑之下,西部地区的锂电产业已经初具规模。

以青海为例,2015年,青海碳酸锂年产量仅为7000吨,而到2017年,其碳酸锂年产能已经攀升至3.3万吨,并具备了生产电池级碳酸锂的能力。

与此同时,2018年与2019年的高速发展将青海的锂电产业推上了新的高峰,据青海省规划,2020年,青海省将打造具有千亿产值的锂电产业基地。

与其相呼应的,还有大力发展动力电池产业的四川、重庆与广西柳州地区,在21世纪的第三个十年,西部地区的动力电池产业将会拥有自己的声音。

西部地区发展动力电池产业的四大要素

在局外人看来,动力电池产业涌向西部是十分魔幻的现象,经济不发达、锂电产业起步晚、动力电池配套产业不完善,这些都是西部地区发展动力电池产业的问题。

但西部地区发展动力电池产业却有着非常实在的三大要素:矿产丰富、区域汽车工业发达、政策支持。

1、矿产丰富

我国西部地区矿产丰富并不是什么秘密,动力电池所需的镍、钴、锰、锂、石墨等资源在西部地区省份十分充裕。

举例来说,甘肃地区镍矿、钴矿储量居全国首位;贵州、广西等地盛产锰矿。

而在锂矿方面,青海的锂矿资源占全国已探明储量的90%以上,占世界盐湖锂资源储量的30%以上;四川省甘孜甲基卡锂矿储量全球第一。

▲青海锂盐湖

川藏地区,也是石墨的重要产地之一。

如此来看,西部地区具备了动力电池产业最基本的矿产基础,同时,国内锂矿产业龙头天齐锂业、中信国安、西藏矿业、路翔股份的主要生产基地也位于青海、西藏、四川这些西部地区。

2、区域汽车工业发达

长春、上海、广州、重庆、柳州,这五座城市并称为中国五大汽车城,其中,重庆与柳州两座城市就位于西部地区。

据了解,重庆地区目前拥有长安、福特、现代等14家整车企业,8大汽车品牌,以及1000余家汽车零部件配套厂商,是目前国内汽车产业最集中的城市。

▲长安汽车总部

顶峰时期,重庆地区汽车产销量均突破300万辆,目前有所回落,产销量维持在170万辆左右。

而柳州也是我国西部地区的汽车重镇,拥有上汽、一汽、东风、重汽等国内知名的汽车企业,主要产销自主品牌车型。

2019年,柳州汽车产销量在185万辆左右,以上汽通用五菱旗下宝骏新能源为代表的新能源车型在2019年销量逆势上扬,宝骏新能源车型2019年售出60050辆,同比增长132%。

从这两大城市的汽车产销量数据可以看出,西部地区的部分区域也有着发达的汽车产业。同时,柳州、重庆的车企也都在寻求新能源转型,对于动力电池需求巨大。

3、建设成本低

相较于经济比较发达的东部地区而言,西部地区工厂建设成本、人工成本、矿产运输成本均较低,如果专供于西部地区的车企,那么动力电池产品的运输成本也会大幅下滑。

例如,比亚迪在西安建造年产能30GWh动力电池的预期投资为120亿元,平均1GWh建造成本为4亿元,而宁德时代在四川宜宾建造的年产能30GWh的动力电池工厂投资不超过100亿元,平均1GWh建造成本在3亿元左右。

对比业内平均1GWh建造成本4亿-6亿元,两处工厂的建设成本明显处于行业低位。对比来看,在西部建设动力电池工厂的成本最多能够降低50%。

如此一来,成本下降对于动力电池企业就能够提升自身的毛利率,面对整车厂也有更多的议价空间。

这一点对于动力电池企业而言十分重要,目前业内15-20%的毛利率基本建立在新能源汽车补贴的基础上,动力电池企业必须在新能源汽车补贴完全退出市场之前,寻找到新的提升盈利能力的方法。布局成本更低的西部地区,就是这些企业所寻找到的方法之一。

4、政策支持

拥有动力电池产业基础,当地汽车产业又对动力电池又需求,同时,新能源还是未来汽车产业发展的趋势。

政府在这样的大势之下,也行动起来。举例来看,2019年9月,四川遂宁市政府发布《遂宁市支持锂电产业发展的若干政策》。

政策包括了锂电企业投资补助,为锂电企业启动“一事一议”、“一企一策”的特别帮扶政策,设施购置补助等等。政策中还规定了引导产业创新、平台建设、融资渠道、电力保障等企业发展关键因素。

此前,青海西宁也启动了“锂电产业千亿重镇”计划,鼓励西宁引进锂电池产业,尤其是动力电池产业相关的公司,宁德时代与比亚迪落地西宁就是其成果。

四川宜宾也在2019年4月宣布了“锂电江安战略”,以江安阳春坝工业园区为平台,打造30平方公里产业园区。园区重点发展“新能源、新材料”量大主导产业。

据了解,该园区已经成为宜宾市重点培育的5个千亿产值园区之一,更是四川省“51025”发展计划重点培育的500亿产业园区。该园区的规划目标,是在2025年达到1000亿元的工业总产值。

目前,宁德时代、天华超净合资成立的天宜锂业,天原集团、国光电器组建的光源锂电均已在宜宾落地,为该市进军锂电产业提供了坚实的产业基础。

此外,贵州毕节也从2017年开始发展锂电产业链,目前签约锂电产业项目23家,投产率在90%左右。

产业链涵盖电芯、聚合物、动力电池、纽扣电池、正极材料、电解液、负极材料添加剂等项目。

同时,毕节还建成了国家级研发中心1个,省级研发中心(工程中心)3个,并与中科院物理所合作在建中国西南先进电池研究中心。

西部地区在政策上给予锂电产业与动力电池产业的支持力度有目共睹。

矿产基础为动力电池产业提供原材料保障、区域汽车产业发达为动力电池产业提供了出货渠道,政府政策的大力支持让动力电池企业能够快速成长。

这些就是动力电池产业在西部地区快速发展的四大逻辑。

动力电池巨头西进 新一轮价格战已经打响

虽然国内西部地区动力电池发展的基本条件已经满足,但毕竟产业起步时间较晚,基础相对薄弱。

此番宁德时代、比亚迪、国轩高科三巨头西进,一众企业跟随而去,必然会对西部地区动力电池产业造成不小的影响。

青海省人民政府副省长王黎明在2019年中国(青海)锂产业与动力电池国际高峰论坛上表示:“近年来,青海省着力打造的千亿锂电产业,已初具规模,形成了从盐湖资源-碳酸锂正负极材料-锂电池组件-储能和动力电池及配套设备等一整套产业体系。”

以青海为首的西部地区正在吸引一大批动力电池产业链内的配套企业涌入,上文中提到进入青海的诺德股份、增华电子、北大先行,以及未提到的青海奥阳、华泰汽车等均是动力电池产业的上下游企业。

国轩高科项目落地柳州时,该公司董事长李缜也曾提到:“国轩高科的落地将会帮助柳州动力电池产业链迅速完善,并走向成熟。”

受这一现象影响,此前受制于动力电池供应量,而对新能源汽车产能建设有所顾忌的整车厂将在未来几年持续的新能源浪潮中,迅速提升产能,完成车企的电动化转型升级。

王黎明还表示,未来将会强化与北汽、比亚迪、宁德时代等企业的合作关系,打造完整的动力电池产业链。

成熟的动力电池产业链,与车企电动化转型相叠加,将可能成为西部地区新能源汽车市场爆发的契机之一。

但从进度来看,这波影响可能不会立竿见影。

正如上文所言,我国动力电池产业的集中地仍然分布在东部和中部地区,西部地区的产能目前已经建成的产能不足50GWh,与东部地区200GWh+的产能相比相形见绌。

比亚迪、宁德时代、国轩高科等有影响力的企业所规划的产能,仍然需要一段不短的建设时间。以动力电池工厂平均2年的建设市场来看,西部地区动力电池产业迎来爆发可能会在2022年左右。

但如果将时间线拉长,重庆、柳州等地区的汽车产业对于动力电池的需求量巨大,这一刚需势必拉动西部地区动力电池产业的发展。长期来看,西部地区动力电池产业发展的潜力相当巨大。

正如上文所讲,西部地区的人力、物力成本比较低,工厂的建设成本就会降下来,但同时西部地区的矿产资源更加丰富,也能够降低原材料的批发成本与运输成本,这样一来,动力电池的生产成本也有可能会进一步降低。

据公开媒体报道,目前宁德时代的磷酸铁锂电池的成本已经降到了600元以下,而比亚迪的刀片电池采用了新的封装技术之后,成本也有望达到600元以下。从市场情况来看,这两家的磷酸铁锂电池成本已经占据了优势。但随着他们进驻西部之后,在原材料和运输成本降低的前提下,这两家电池企业的动力电池价格有望进一步下探。

价格的持续下探也让宁德时代、比亚迪有了发起价格战的机会,将会对国内其他电池企业造成不小的冲击,甚至会有一些尾部企业在市场上消失。

而为了抵挡宁德时代和比亚迪发起的价格战,也将会有部分电池企业选择在西部地区建立新的工厂来降低生产的成本,这些动作都会带动西部电池产业的发展。

从现状以及可预测的未来来看,开辟西部市场,是动力电池巨头们带动的一轮新浪潮。在这股浪潮之下,巨头们的产能、客户、上下游配套情况都将获得进一步发展,从而巩固自身在动力电池产业的地位。

结语:动力电池巨头发动“西部攻势”

比亚迪、宁德时代、国轩高科三家国内动力电池出货量前三的公司,已经吹响了动力电池产业西进的号角,争先恐后在青海、四川、重庆、柳州等西部重镇落下棋子,成为了这场“西部攻势”的先行者。

可以预见的是,紧随其后的,还会有大批裹挟资本而来的动力电池产业链内公司,甚至会有整车厂朝西部开进。这是动力电池巨头西进所带来的先导效应,也是他们乐于见到的结果。

在这样的形势下,西部地区动力电池产业将会实现快速的发展,青海西宁、四川遂宁等西部城市的“千亿锂电”计划也变得并非遥不可及。不如说,动力电池产业已经成为西部发展的重要一环,这一环向上扣住了西部丰富的矿产资源,向下扣住了资金丰富的整车产业。

如果真的能将动力电池产业打造成西部地区的优势产业,那么依靠其带动的新能源产业将会为西部地区带来巨量的财富。

来源:车东西

本文地址:https://www.d1ev.com/news/qiye/117836

以上内容转载自车东西,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。