苦熬多年之后,松下开始从和特斯拉合建的超级电池工厂中获利,但能否长期维持还有待观察。

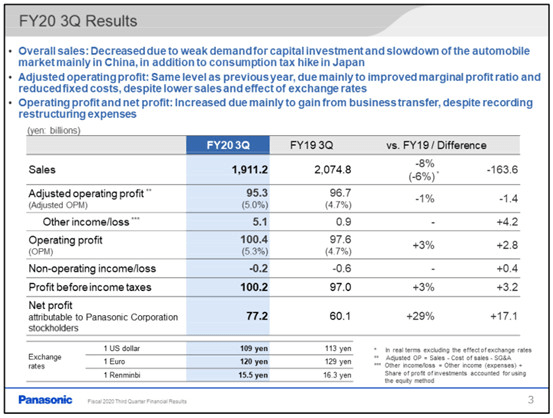

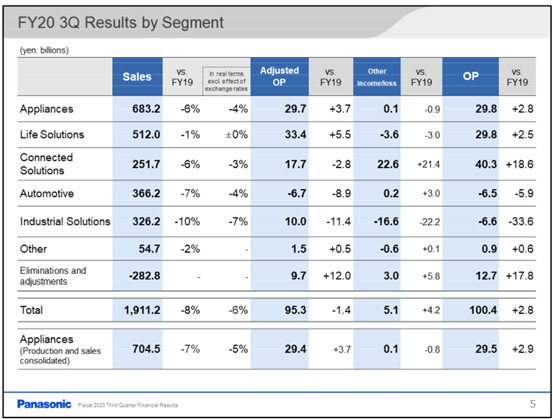

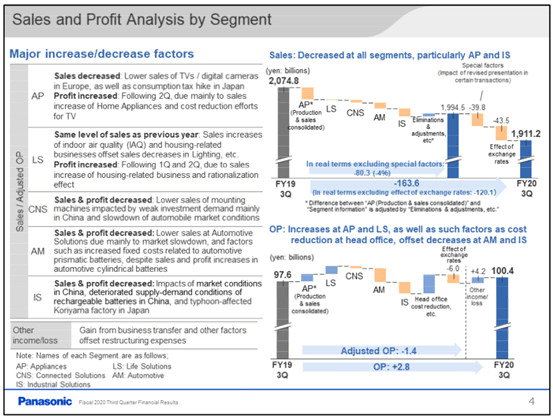

松下2019年第四季度(即2020财年第三季度)财报显示,公司实现销售额19110亿日元(约合人民币1216.7亿元),同比下降8%;营业利润1004亿日元(约合人民币63.9亿元),同比增长3%;净利润772亿日元(49.2亿元),同比增长29%。

总体来看,松下Q4总体营收有所下滑,但设法提高了盈利水平,从而使其净利润有所增长。其中,在汽车业务方面,松下的Q4汽车电池业务呈现以下现象:

1、圆柱电池销售有所增长 但总体依然亏损

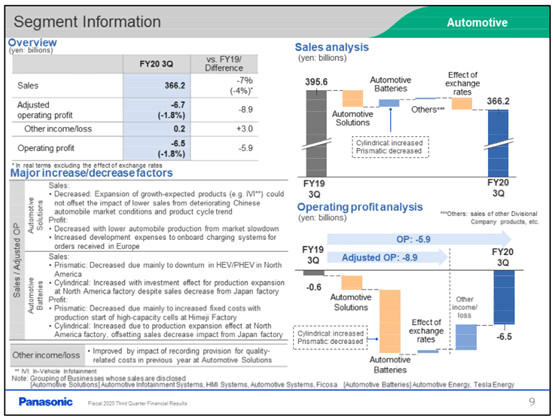

松下Q4锂电池实现销售额3662亿日元(约合人民币233.2亿元),同比下降7%,营业利润亏损65亿日元(约合人民币4亿元),该类别仍然没有利润。

松下表示,对于汽车而言,圆柱电池的销售额和利润均有所增长,但总体销售额和利润有所下降,这是由于汽车解决方案的销售下降。主要原因是市场增长放缓,以及随着高容量生产开始,方形电池相关的固定成本增加等因素。

松下表示,在汽车电池方面,整体销售有所增长。圆柱电池的销售增长受特斯拉在北美工厂扩大生产的投资效应的影响,超过了日本工厂的销售下降和北美棱柱形电池的下滑。

2、21700销售增长立功 合资工厂Q4整体盈利

松下宣布,公司2019年第四季度首次在特斯拉Gigafactory上获得了锂离子电池生产的季度利润。

松下表示,主要原因是在特斯拉Gigafactory上增加了21700圆柱型电池在北美的销售/产量。特斯拉的生产线现在不仅按月获利,而且在整个2019年第四季度都可以获利。

另一方面,用于特斯拉Model S和Model X的日本制造的圆柱形电池(18650型)继续减少。同时也影响了北美方形电池的销量。

北美工厂设法使第三季度整体扭亏为盈,超过了松下在第二季度业绩公告中提到的在下半年每月实现盈利的目标。

数据显示,特斯拉2019年Q4生产电动车10.49万辆车,交付11.21万辆车;汽车业务营收63.68亿美金, 净利润为1.05亿美元。

很显然,特斯拉去年Q4季度生产交付和营收净利双双实现增长,拉动松下汽车电池销售额增长,从而实现Gigafactory的首次实现季度盈利。

3、遭遇LG/CATL挑战 合资工厂持续盈利存疑

一直以来,松下都是特斯拉的独家电池供应商。但随着市场竞争加剧和特斯拉降成本需要,松下在特斯拉供应链中的地位出现了动摇。

松下首席财务官梅田弘一在一份收益简报中谈到电池生产时说:“随着特斯拉迅速扩大生产,我们正在追赶。更高的产量有助于降低材料成本并消除损失。他补充说,松下将把其资源集中在满足对Model 3和Model Y的需求上。

但总体来看,松下与特斯拉在动力电池业务合作方面依然没有实现盈利,这对松下在持续投资Gigafactory方面产生了极大的压力。

2019年底,特斯拉上海工厂开始投产,但在动力电池供应方面,双方似乎出现了一些合作上的分歧。

去年11月22日,松下电器CEO津贺一宏表示,松下没有计划为特斯拉公司在中国建造一座新电池工厂。“是使用中国其他制造商的电池,还是从美国内华达州的1号超级工厂获取电池,这取决于特斯拉。

主要原因是松下对特斯拉在电池采购和价格方面表示不满,目前松下依然难以从与特斯拉的电池合作业务中赚取利润。

对于松下的“断供威胁,特斯拉也做出了应对措施。在保持与松下合作的基础上,特斯拉正式宣布新增了LG化学和宁德时代两家电池供应商,主要为其上海工厂供应电池。

当前,LG化学已经开始为特斯拉上海工厂供应电池。而宁德时代也与特斯拉正式签署了供货协议,供货有效期限为2020年7月1日至2022年6月30日。

这意味着松下与特斯拉的电池业务遭到了LG化学和宁德时代的挑战,必然将对其汽车电池营收和净利润产生影响,有可能进一步加剧其电池业务亏损。而松下能否持续从Gigafactory中获利也存在一些不确定性因素。

来源:高工锂电网

本文地址:https://www.d1ev.com/news/qiye/110503

以上内容转载自高工锂电网,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。