最近特斯拉的魔幻走势令许多人终生难忘。去年11月的时候,还在350以下瑟瑟发抖,不到三个月时间,已经涨破了700。2月4日那个高位放量十字星,盘中最高价触及969,许多华尔街分析师都惊叹道:

入行以来从没见过这样涨法的股票。

特斯拉暴涨的背后是新能源汽车产业的火爆。对于中国投资者,特斯拉似乎永远是可望而不可即,有一种淡淡的忧伤,别人涨得好也是别人的,与我无关。真的是这样吗?当然不是。

虽然特斯拉买不到,但是投资新能源汽车产业的方法还有很多。比如买A股中的“特斯拉概念股”;当然,还有更简便版本版的操作--平安新能车ETF(515700.SH)。

一、特斯拉“入华”的隐喻

2020年1月初,特斯拉在上海的车厂实现量产。中国乃至全球新能车市场,瞬间被点燃。伴随着特斯拉的股价三个月翻了3倍,市场对这个行业的预期,一下子就乐观起来。

在特斯拉“入华”之前,中国新能源汽车行业缺少“扛把子”,而且没有在消费者中形成消费风潮。新能源车虽然是大势所趋,但中国的汽车消费者心仪的对象仍然是BBA(宝马、奔驰、奥迪)。

在特斯拉之前,国内的新能源车集中在公共交通领域,例如出租车、公交车、以及网约车。私家车的领域未成为消费主流。

然而特斯拉来了,中国的新能车产业链被点燃了。

一方面特斯拉上海车厂的产能将整合中国庞大的新能车产业供应链,另一方面为中国新能车行业引进竞争,形成鲶鱼效应。上海车厂预计全年生产8-12万辆,约占2018年全国新能源汽车总产量的6.3%-9.4%(数据来源:中汽协),给中国供应链带来明确的增强,将利好全产业链发展。

二、势不可挡的全球趋势

新能源汽车在21世纪的第三个十年中将成为确定性的发展趋势。

首先,全球变暖的趋势已经引起广泛关注和应对;其次,人工智能的发展与机器人的普及将蔓延到出行领域,在自动驾驶领域,电动车比传统汽油车具有明确的优势。最后,……

为了促进新能源汽车产业的发展,各国政府都在积极地制定产业政策,而中国在这一方面布早早地便开始了布局。早在2012年,国务院就发布了《节能与新能源汽车产业发展规划》。

伴随着接近7年的发展,到2019年,中国新能源汽车产业逐渐实现了弯道赶超,中国新能源车产业供应链的领军企业已经与世界先进同类企业来到同一水平线上。

刚刚过去的2019年12月,工信部发布《2021年-2035年新能源汽车发展规划》(征求意见稿)。意见提出,到2025年,新能源汽车销量占当年汽车总销量的25%,而2018年新能源汽车销量仅占当年汽车总销量的4.47%(中汽协)。这意味着,新能源汽车的销量将在7年的时间里翻5倍。新能源汽车产业将迎来巨大的发展机遇!

资料来源:中汽协,中信证券研究部

不仅是中国,全球各国(经济体)都在推出扶持新能源汽车发展的政策,新一轮补贴大战即将打响。例如美国采取税收补贴,每购买一辆新能源车享受2500-7500美金的税收抵免。欧盟则以政策支持为主。日本则税收减免与财政补贴相结合,力度较大。

而各大车企也相应公布了未来1年到5年的产量预计开厂计划。特斯拉2020年计划销售100万辆,大众50万辆;宝马计划2021年新能车销量翻番,而比亚迪和长安也有相应的规划。

资料来源:各公司官网、财报、InsideEV、中信证券研究部

尽管中国没有苹果,却有一系列苹果供应商;这些供应商随着苹果手机的全球热销而收益丰厚。2017年那波牛市,跑出了许多只苹果概念股,例如港股中的瑞声科技、舜宇光学,等等。

2020年,同样的逻辑在复刻。尽管新能源汽车的明星企业不在中国,但是中国却有着庞大的供应商,例如生产电池的宁德时代、做汽车内控系统和安全系统的均胜电子、制造车底盘减震器的拓普集团、甚至生产电池膜设备的恩捷股份,等等。随着新能源汽车市场的增长,这些企业的受益是必然趋势。

中国完善的新能源车产业链。资料来源:公开资料整理

三、产业链受益的A股机遇

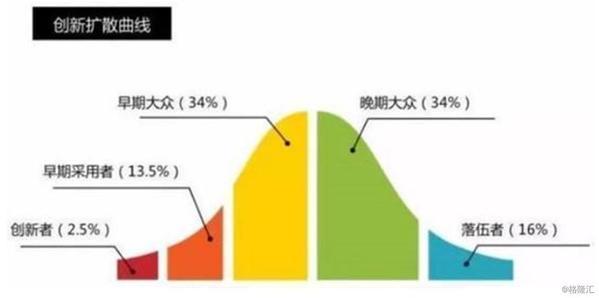

根据罗杰斯扩散效应,创新扩散的渗透需要一个过程。而新能源汽车也会遵循同样的路径。受到政策支持、车企积极响应等多重因素影响,新能源汽车渗透率将逐步提升。

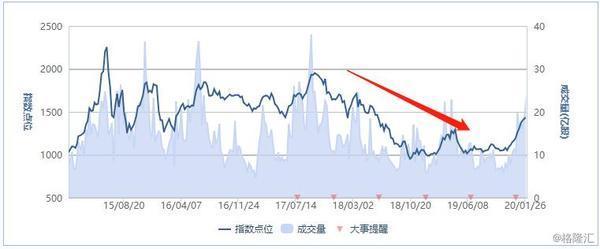

至于资本市场,在2019年补贴退坡等逻辑之下,新能源汽车产业链的估值被“杀”的比较低。今年,随着政策支持的态度转向明朗化,有望成为国内相关产业链发展提速的关键年份,新能源汽车产业将冬去春来。

尽管经历2019年下半年的一波上涨,但新能源汽车板块(以中证新能源车指数,930997.CSI为例)的总体估值仍然处在均值附近,和2017年的估值顶部相比有一定空间。

事实上,面对当前板块估值偏低,已经有部分“聪明资金”(公募)闻鸡起舞,开始加仓。

对于个人投资者而言,最简便的参与新能源汽车行业机遇的方式,无疑是指数化投资。

目前,中证指数公司编制了一只跟踪新能源汽车产业链的指数――中证新能源汽车产业指数(930997.CSI)。

该指数选取业务涉及新能源汽车产业的股票作为样本股,具体包括新能源整车、充电桩、锂电设备、电机电控、电池材料、电芯电池组、配套设备以及相关上游材料等。

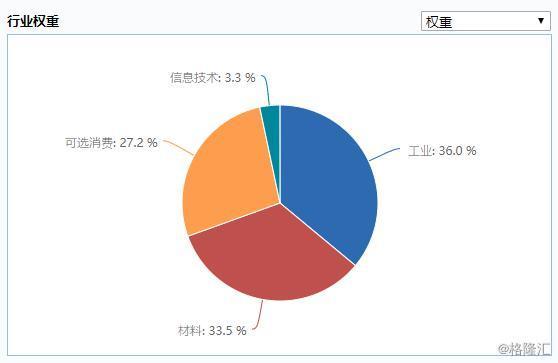

就行业的权重分布来看,工业、材料、可选消费各自占比在三分之一左右,三者加总占比超过95%。信息技术占比在3.3%。

就成分股表现而言,年初至今受特斯拉概念刺激,宁德时代、拓普集团、均胜电子等涨幅居前列;而上汽集团等成分股则下跌明显。

指数基期为2014年12月31日,以1000点作为基准。从图中可以看出,该指数设立以来波动较大,特别是在2018年之后,伴随着股市行情转差以及补贴政策退坡,下跌非常明显。而2019年初到二季度,仍然出现了一波反复。直到2019年下半年,才开始逐渐止跌反弹。

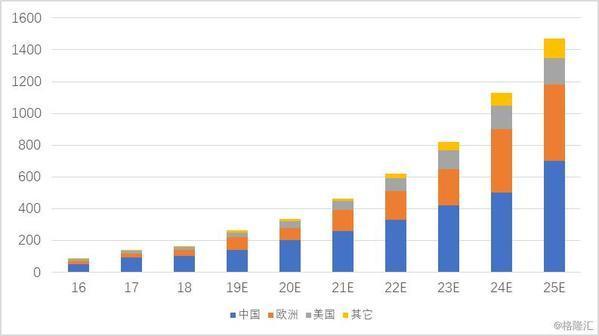

正如前文所分析,2020年将是中国乃至全世界新能源汽车投资大年,各国的政策支持力度都在加码,而消费者对新能源汽车的接受度也逐渐与生产商达成一致。研究机构普遍预测未来十年新能源车将迎来爆发。到2025年,根据Marklines预测,全球新能源汽车销量将接近1500万辆。

全球新能源乘用车销量预计(万辆)

数据来源:中汽研, Marklines

因此,新能源汽车产业链上的一众公司的受益,将成为确定性事件。新能源汽车投资,正当其时。

四、选择平安新能车ETF的三大理由

目前跟踪新能源汽车产业指数(930997.CSI)指数的ETF只有1只,是平安的新能车ETF(515700),成立于2019年12月31日。

那么,平安这只新能车基金有哪些优势呢?

与其它同类型基金产品相比,平安新能车ETF(515700)有三大理由。

第一是稀缺性。目前国内新能源概念虽然火,但新能源汽车ETF产品就平安这么一只。所以目前而言,平安这只新能车基金无疑具有稀缺性。

第二是费率低。作为平安基金ETF的重要产品之一,平安中证新能源汽车产业ETF力求通过指数化、分散化的投资方式,让投资者以较低成本投资于标的指数。平安中证新能源汽车产业ETF管理费为0.15%,托管为费0.05%,处于行业较低水平。

第三是跟踪误差小。平安基金依托平安科技平台优势,自主开发全流程覆盖的ETF指数投资辅助系统“Oceanus海神系统”,拥有全投资流程系统化,提升投资效率。

通过精细化和专业化的投资管理,平安基金旗下多只股票型ETF年初以来跟踪误差均排名同类型产品前列。

平安新能车ETF(515700.SH)即将于2月10日开始交易。这将是2020年这个新能源汽车大年开年之际的投资盛事,愿你不要错过这个难得的机会。

来源:格隆汇

本文地址:https://www.d1ev.com/news/qiye/109207

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。