因董事对两建设项目存在多重质疑投反对票,北汽蓝谷此前收到上交所问询函。12月10日了解到,北汽蓝谷现已对上交所问询函进行回复,并在回复公告中称北汽(镇江)汽车有限公司(简称“镇江汽车”)为制造合资项目的最优方案,北京奥动新能源投资有限公司(简称“北京奥动”)在换电模式上具有领先优势。

据悉,北汽蓝谷此前发布公告称,旗下两家子公司拟开展投资项目,其中子公司卫蓝新能源产业投资有限公司(简称“卫蓝投资”)受让51%股权,并打造纯电动乘用车制造合资公司;子公司北汽新能源增资北京奥动2.57亿元,拟发展新能源出租车市场的换电服务。不过,这两大投资项目被部分董事认为,北汽蓝谷子公司进行新生产基地投资建设的必要性和合理性不够充分,且该项目能否达成销量和盈利预测均存在较大的不确定性。

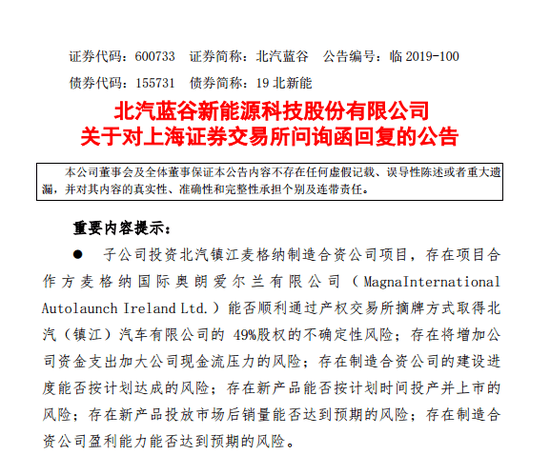

在近日发布的回复上交所问询函中,北汽蓝谷分别对子公司投资两大项目进行了补充和进一步披露。

镇江汽车为合资项目的最优方案

在与北汽镇江麦格纳制造合资公司的项目上,针对该项目的必要性和合理性补充,北汽蓝谷回应表示,公司目前的主营业务为纯电动汽车的研发、制造和销售,公司的发展战略是在车型上实现“大、中、小”和“高、中、低”的全覆盖。围绕“品牌向上”、“新四化”等发展战略,公司与麦格纳爱尔兰合资成立的制造合资公司,将进一步缩减生产全新开发的ARCFOX品牌及产品的制造成本。

具体来看,综合政策法规、产品规划、工艺水平、项目建设周期和投资强度等方面进行分析,在符合独立生产整车的要求前提下,镇江汽车与合资项目生产规划总量匹配度最高。同时,国家产业政策不鼓励新增产能,而是鼓励通过兼并重组方式实现产业结构优化。对镇江汽车进行重组改造,利用现有生产设备等优质资产进行小规模技改,既可实现公司全新开发的高端车型ARCFOX品牌系列产品的量产,又对国家政策的符合性高,且项目建设周期短、投资成本相对低,是本项目的最优方案选择。

在具体项目投资计划与安排上,北汽蓝谷表示,本次子公司卫蓝投资将受让镇江汽车51%股权的交易金额为3.13亿元,股权转让交割完成后,卫蓝投资以不超过1.97亿元向制造合资公司增资。综合来看,卫蓝投资合计出资金额不超过5.1亿元,计划2020年一季度完成投资。制造合资公司一期规划建设产能15万辆/年,计划于2020年前实现全新开发车型首车下线。

不过在相关风险上,本次交易完成后,制造合资项目仍存在技改建设能否按计划完成、新产品能否按计划投产并上市、新产品投放市场后销量能否达到预期、受销量等因素的影响公司能否达成盈利预测等多种风险。

北京奥动在换电模式上具有领先优势

在子公司北京新能源汽车对北京奥动投资项目上,针对北京奥动近年来的亏损原因,北汽蓝谷解释道,由于换电车辆规模小,导致北京奥动运营收入不足以支撑运营费用而出现亏损,造成2018年末所有者权益亏损1.38亿元。截至2019年4月,北京奥动在北京市场的固定资产投入约为4亿元,2018年和2019年1-4月的营收分别为869万元和361万元。北汽蓝谷表示,随着北京市场电动出租车数量增加,换电站利用率提高,北京奥动的经营业绩会逐步改善。

据了解,目前北京市的巡游出租车保有量约为6.7万辆,根据此前北京市相关部门印发的政策通知,北京市拟设置6000个充换电车奖励指标,即北京市巡游出租车规模将增加至7.3万辆。采用换电出租车则将拥有多方面优势,其中包括单次换电时间缩短到3分钟、每公里运营的充电成本也降至0.35元。截至目前,北京奥动已经共计在北京地区投建换电站106座,其中,已投入运营41座。

在收益预测上,基于北京市对出租汽车更新为纯电动车给予支持的政策,北汽蓝谷预计,按未来10年北京奥动年均入网车辆约为3.7万辆,预估该项目投资回收期约为7年,内部收益率约为17%。不过,在相关风险上,北京奥动存在能否为多平台提供服务能力、能否具有满足换电站网络建设和运营所需的资金投入能力、换电出租车更新数量和进度不及预期等多种风险。

来源:新京报

本文地址:https://www.d1ev.com/news/qiye/105619

以上内容转载自新京报,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。