在阿里巴巴上获得1300倍的投资回报率,让一个日本人一战封“神”。

曾经,全球的有钱人为了投资他的软银愿景基金挤破了脑袋,但是最近这个“神”一般存在的日本男人似乎不那么灵了。

年初就喊出要融资1000亿的软银愿景基金二期到现在还没有融到足够的钱,和美国第二大独角兽公司WeWork之间的撕逼大战,犹如连续剧一般,日日更新,吃瓜群众看得目瞪口呆……

最新消息:软银再投100亿美元夺下WeWork控制权

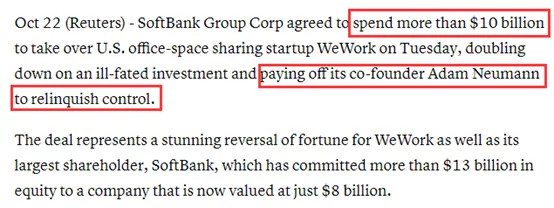

据CNBC报道,10月22日,软银集团决定投资超100亿美元来接管美国共享办公鼻祖WeWork,并通过股份回购的方式让WeWork创始人Adam Neumann(亚当·诺依曼)放弃对WeWork的控制。

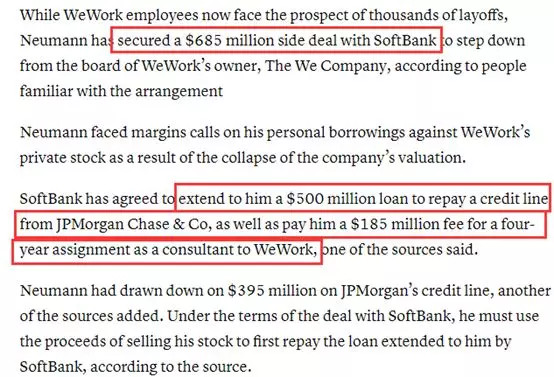

为了让WeWork创始人Adam放弃对WeWork的控制,软银集团需向Adam支付6.85亿美元购买他持有的股权,1.85亿美元为期四年的咨询服务费费和5亿美元的信贷延期,以及任命两名董事成员的权利。作为交换,诺依曼将辞去董事长一职。

除此之外,软银集团还将在年底以19.19美元/股的价格回购WeWork现有投资者的部分股份,预计总耗资不超过30亿美元。

软银集团表示,整个股权转让完成之后,软银集团将控股80%。

此前,软银和旗下的愿景基金一期已经耗资106亿美元,拥有WeWork三分之一的股权。

更让人讽刺的是,软银集团前后耗资200亿美元拿下的WeWork在这样一番折腾之后,估值只剩下80亿美元了。

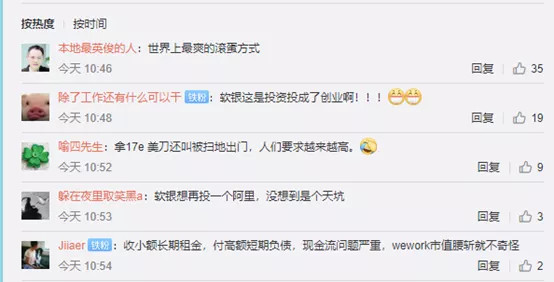

中国网友表示:

软银想再投一个阿里,没想到是个天坑

WeWork创始人亚当拿10多亿美金遣散费的消息传开后,中国网友绷不住了。

有人同情软银,本想再投一个阿里,没想到却是个天坑;也有人羡慕创始人亚当,这是“世界上最爽的滚蛋方式。”……

美国第一大独角兽

半年间估值被砍超80%

WeWork是谁?

就像Uber改变了人们出行习惯,亚马逊改变了人们购物的习惯一样。WeWork的出现让美国人觉得改变了商业地产的玩法,颠覆了人们办公的习惯。

在2010年,米格尔·麦凯维、亚当·诺依曼与其妻子丽贝卡·诺依曼在纽约创建WeWork。

这个年仅9岁的新经济公司在资本的推动下快速壮大起来。据报道,截止目前,已经拥有超过50万人在全球35个国家的120多个城市的WeWork空间里工作。

(上海威海路WeWor空间,图片来源于网络)

事实上是,WeWork的模式非常简单,说白了就是一个二房东。在市场上找到房产,长租下来,然后改造成共享办公空间,然后以更高的价格出租给个人或者初创公司。

但是就是这样一个“二房东”模式成功吸引了软银孙正义的目光。

在2017年成立了规模达千亿美元的软银愿景基金之后,软银在随后一年对WeWork投入了44亿美元。而WeWork在2018年时的200亿美元估值,实际上也是软银设定的。

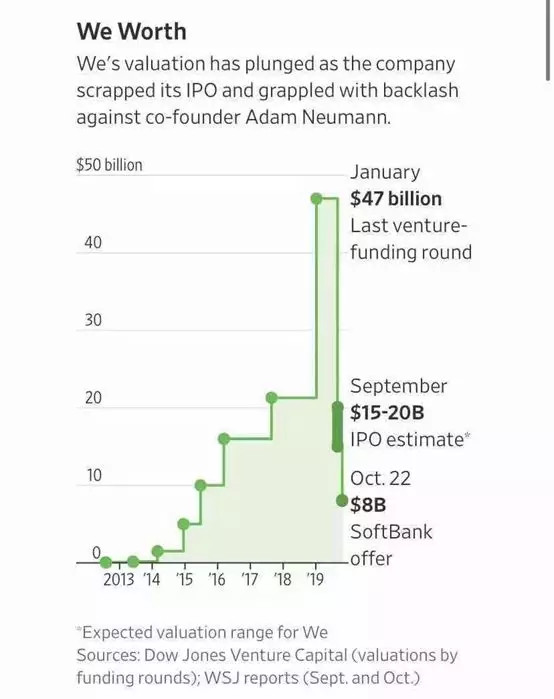

随后,WeWork在2018年11月和2019年1月分别接受软银30亿美元和20亿美元投资,让WeWork的估值从200亿美元飙升至470亿美元。

软银对WeWork有多爱呢?

据报道,2018年年底,WeWork曾秘密向美国证监会递交了IPO申请。彼时,软银曾计划收购WeWork多数股权,但软银愿景基金主要投资者,包括沙特阿拉伯和阿布扎比主权基金对交易表示担忧。

最后,软银把对WeWork新一轮注资从160亿美元砍至20亿美元。这笔注资将WeWork的估值推高到470亿美元,成为美国当时估值最高的独角兽公司。

成也软银 败也软银

如果WeWork能顺利上市,今天基金君也许要讲另一个版本的故事了。

可是,偏偏WeWork的上市之路出现了“拦路虎”。而这只“拦路虎”恰恰就是一直在背后支持他们的金主爸爸——软银集团。

美东8月14日,WeWork向美国证监会提交IPO招股书,正式向世人揭开了神秘的面纱。霎那间,所有的聚光灯都对焦在这家明星公司身上。

数千名分析师、记者就像拿了100倍显微镜一样,通过招股书来审视这家公司的财务状况,商业模式以及管理层。

在此之后,一切都不在计划之中。连续不断的头条新闻质疑WeWork的财务问题——创始人亚当的自我交易、管理不善和古怪行为也被悉数成为大家炮轰的焦点。

据媒体报道,软银不同意WeWork提交IPO申请,但是创始人Adam一意孤行,并计划在2019年9月9日—15日启动IPO路演,最早于9月份上市。

更不好的消息是,自从WeWork提交IPO申请以来,其估值从一开始的470亿美元不断下调。

今年7月,WeWork股票收到两份卖方报价,可供交易规模均为1500万美元,出让价格分别为61美元/股和54美元/股。若交易成立,WeWork对应的估值分别为261亿美元和231亿美元。这与其470亿美元的估值相去甚远,媒体纷纷用“估值腰斩”来形容。

9月8日,道琼斯报道说,WeWork考虑将其IPO估值降至200亿美元以下。

9月13日,路透社报道,WeWork的IPO估值已经跌至100亿到120亿美元之间。

WeWork估值变化(图片来源:华尔街日报报道截图)

10月1日,WeWork正式撤回招股说明书的同时,这家公司解雇了其创始人兼首席执行官亚当-诺伊曼(Adam Neumann),仅保留其非执行主席职务。

诺依曼在声明中称,“针对我的审查已引发太多负面关注,为此,我决定辞去首席执行官一职,这符合公司最大利益。”

随着创始团队大清洗,软银集团夺取控制权,WeWork的估值仅仅剩下80亿美元。

据公开财务数据,WeWork在2018亏损19亿美元,2019年上半年烧掉23.6亿美元现金。

截至6月30日,WeWork账户上还留有25亿美元现金。按目前每季度约7亿美元的现金消耗率,在2020年第一季度WeWork即将出现资金断裂,另有市场人士猜测资金枯竭的时间点将会最早提前至今年11月底。

未来,软银集团还需要投入多少钱来维持WeWork的运转,谁也不知道。但是显然,软银在投资盈亏与声誉上的下跌,让新一期的愿景基金的融资变得更加困难。

据透露,向软银愿景基金投入450亿美元的沙特阿拉伯公共投资基金,现在只打算把投资利润再投资到软银新的科技投资基金;对软银愿景基金投入150亿美元的阿布扎比穆巴达拉投资公司,也考虑把对软银新的愿景基金注资承诺降至100亿美元以下。

共享经济扑街 孙正义跌落神坛

在共享经济的投资跑道上,孙正义及其领航的软银已经不是第一次摔跤。

在投资WeWork之前,孙正义旗下的愿景基金还先后对共享出行平台Uber投资了77亿美元,且在Uber上市前追加了10亿美元的投资,可估值为754亿美元的Uber在上市当天便破发,目前的市值缩水到500亿美元左右,愿景基金已经被结结实实地套牢。

除了投资Uber与WeWork外,软银在共享经济的赛道上还投资了中国的滴滴出行、印尼的Grab和印度的Ola,软银由此控制了全世界三分之一的出行市场。

据报道,软银集团在2017年的4月和12月两次投资滴滴,总投资高达80亿美元。而根据权威数据显示,滴滴出行当年的估值约为576亿美元,软银在滴滴出行的持股数为14.5%左右,并且成为了滴滴出行的第二大股东。

本来,滴滴出行应该是在2018年就要上市的,但是滴滴出行平台却接连遭受了几起乘客遭受恶性案件的问题,于是这也就被迫使得滴滴出行在运营路上急刹车了。不仅上市变得遥遥无期,其576亿美元的市值更是急剧缩水。

据The Information报道,近期,部分滴滴股东正在出售股份,其中一位中国投资者更是以估值400亿美元左右的价格在二级市场出售部分滴滴股票。该价格比先前疯传600亿美元估值,跌幅超过33%。

来源:中国基金报

本文地址:https://www.d1ev.com/news/qiye/101735

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。