问界新 M7 售价 24.98 万起,相比 28.98 万起的老款直降 4 万;2024 款 G9 售价 26.39 万起,相比 30.99 万起的老款直降 4.6 万......

恐怕,谁也不会想到年初的一场价格战竟能持续到现在,而且至今仍无结束的迹象。我甚至还听到了价格战要打到明年年底,直到某些品牌至死方休的声音。

在如此旷日持久的对峙状态之中,价格战显然已从最初简单粗暴的价格之间的战争延展成了在流量、产量、资金等方面的全方位战争。

没有人知道谁会在接下来的日子里推出什么更重磅的优惠政策,或是使出其他什么更致命的杀招;也没有人知道谁会在价格战中首先坚持不住被洗下牌桌,但都不希望是自己。

同时,伴随着国补渐次退坡,中国新能源车市正处于从政策驱动向市场驱动的过渡阶段。

在这一过渡阶段中,中国新能源车企已经不能再像一个襁褓中的婴儿一样需要「喂养」,而是需要像一个长大了的野孩子一样撒开了去「放养」。

在「放养」的生存状态中,面对一眼望不到头的价格战,中国新能源车企只能破釜沉舟地拼上整个家底卷。

现在花 25 万元左右买新能源车能买到什么配置?

标配前后五连杆悬架、座椅通风 / 按摩 / 加热、35.6 英寸的大联屏、800 V 快充、CLTC 工况 700 km 续航......

总之,很多以前在这个价位根本不可能有的配置现在纷纷上车,车企们仿佛都高擎着「性价比」的大旗杀红了眼 —— 不就是价嘛,降呗;不就是配置嘛,堆呗,谁怕谁啊!

当然,对于车企们来说,谁都知道价格战是伤敌不一定一千但免不得自损八百的无奈之举。不过价格战一旦爆发,不管是自损八百还是一千,都得咬紧牙关、理性清晰的将降价执行下去。毕竟,对于车企们来说,「真理」只蕴含在销量数字以内。

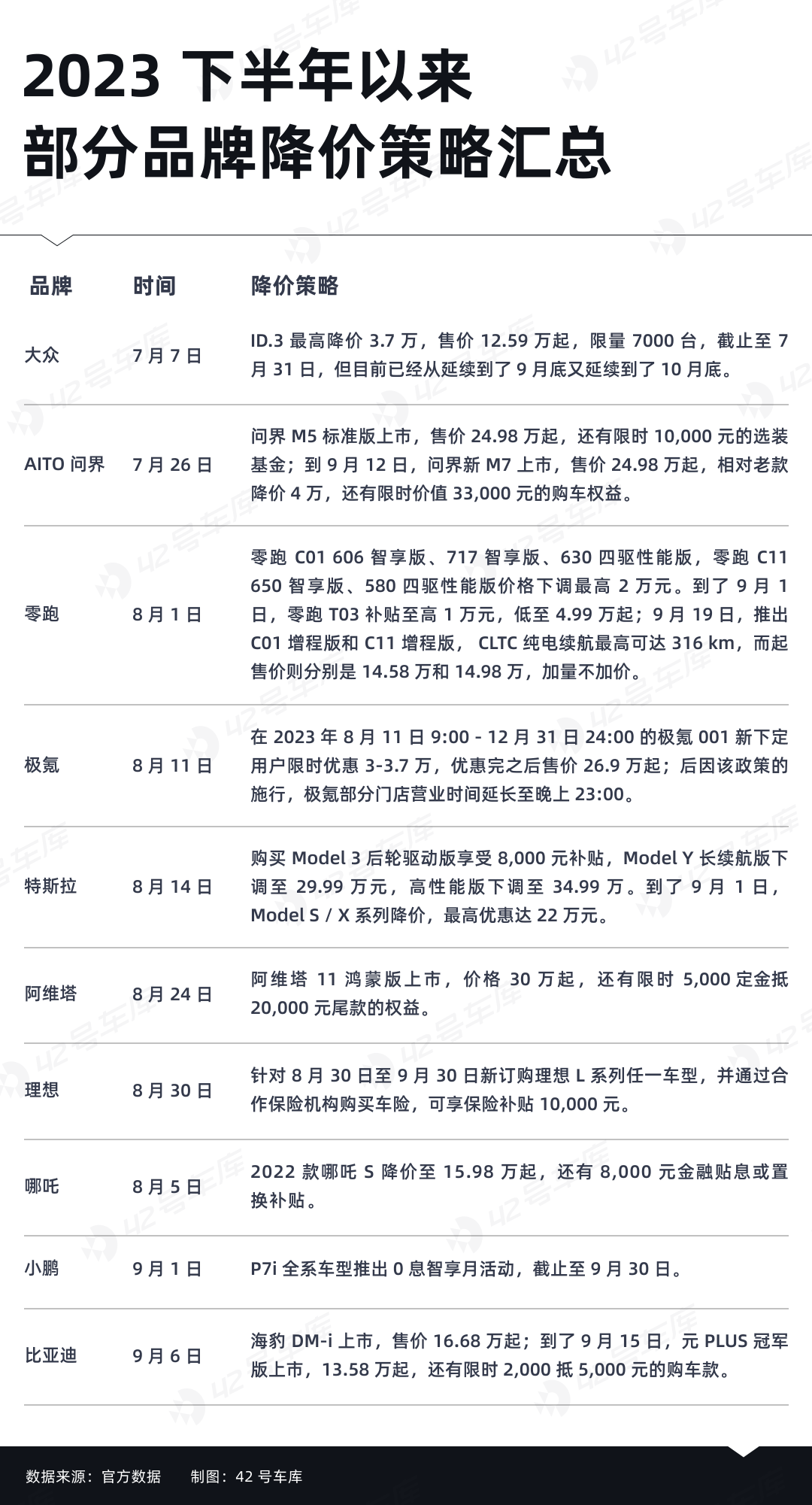

就目前来看,为了应对这场价格战,车企们大致使出了两大类战术:

干脆利落地直接降价或者加大权益,用真金白银来吸引用户

在老车型的基础上推出新的版本,将售价拉低的同时增强产品力。

基于这两大战术,车企们一方面通过优惠激励政策应对了七八月份这种传统的汽车销售淡季;另一方面也能够在价格战结束节点尚不明朗的情况下,做更长线的布局,为应对未来的不确定性做准备。

但是这些还远远不够,要想将战术的力量尽可能地转化为实际的销量,还要有一个重要武器 —— 节奏快。

在当前的新能源车市中,可谓品牌不胜枚举、车型浩如烟海。

虽然新能源车市看起来的确正在百花齐放,可仔细一看,百花几乎别无二致,同质化严重。用户购买新能源汽车的选择固然是越来越多,不过优质的选择却仍旧屈指可数。

因此,对于车企们来说,不只要在价格上做文章,还需要以相对更快的速度抢先摆脱同质化,打造出自身的稀缺价值,成为用户首选的优质选择。

正如王传福说过的那样:「当下是快鱼吃慢鱼的时代,不是大鱼吃小鱼的时代」。

于是,我们可以看到极氪推出了极氪 001 FR,将基于纯电动力的性能推向极致;AITO 问界率先宣布了年底开通全国无高精地图智驾,在智驾大面积落地上抢先走进了用户视野;零跑推出 CLTC 工况纯电续航里程最高可达 316 km 的零跑 C01 增程版,让增程式车型可以做到非必要不用油......

这些车企为打造稀缺价值所做的付出也已经得到了立竿见影的回报:

每月限售 99 台的极氪 001 FR 在开启预定后的 15 秒内便售罄;

AITO 问界新 M7 在发布后不到一个月的时间里,大定就超过了 5 万台;

零跑 9 月份交付量继续攀升,达到 15,800 台,环比增长 30%。

其实,当降价一旦成为风潮,其本身已并不具备充分的吸引力,反倒大概率会导致用户形成持币观望的心理,延长做出购买决策的时间。

若要打消用户持币观望的心理,能抢先一步提供拥有稀缺价值的优质产品才是一颗有杀伤力的子弹,而制定有足够吸引力的定价策略则是发射出子弹时扣动的那一下扳机。

值得一提的是,价格战打到了现在,很多扳机已经扳到了极限。

有行业人士告诉我们,极氪 001 单单是 BOM 成本就已经达到了二十多万,而极氪 001 现在的售价也就 26.9 万起;小鹏 G6 的 BOM 成本相对其 20.99 万的起售价来说也同样很高,达到了十七八万。

另外,零跑 C01 增程版在上市时罕见的没有公布购车权益,朱江明对此表示,价格已经来到了底线。

像极氪、小鹏、零跑一样,尽管市场声量不算小,但大有「小米硬件综合净利润不会超过 5%」的势头。

差一步便赔钱赚吆喝就是目前大多数身处在价格战中的新能源车企最真实的状态,

可从当下的市场竞争状态来看,这或许已经是车企们审时度势,基于自身能力边界和市场需求所能做出的相对更合理的决策,即使这个决策看起来很疯狂。

在任何行业,爆发价格战都不是一件值得意外的事情。

对于新能源汽车市场来说,特斯拉当然是这次价格战的始作俑者,但如果没有特斯拉的话,这场价格战恐怕仍旧难以避免。

毫无疑问,当前的新能源汽车产业已经进入了高速发展期,向成熟又靠近了一大步。

来自中汽协的数据显示,今年 9 月份的新能源车渗透率已经达到了 31.6%,1-9 月的整体渗透率也达到了 29.8%。与之形成明显对比的是,在 2020 年结束的时候,新能源车的渗透率还仅仅是 5.4%。

也就是说,在短短的三年内,新能源车渗透率便翻了大约 6 倍。

在这三年里,从用户的角度来说,用户对新能源车的接受度越来越强,在购车时更加偏向于选择新能源车。

从产品的角度来说,新能源汽车在电动化、智能化上的能力不断增强,过去三天两头爆发的安全问题如今已经鲜有讨论。

从生产制造的角度来看,一体化压铸、电池底盘一体化等制造技术迅速发展,大大降低了车企的生产成本。

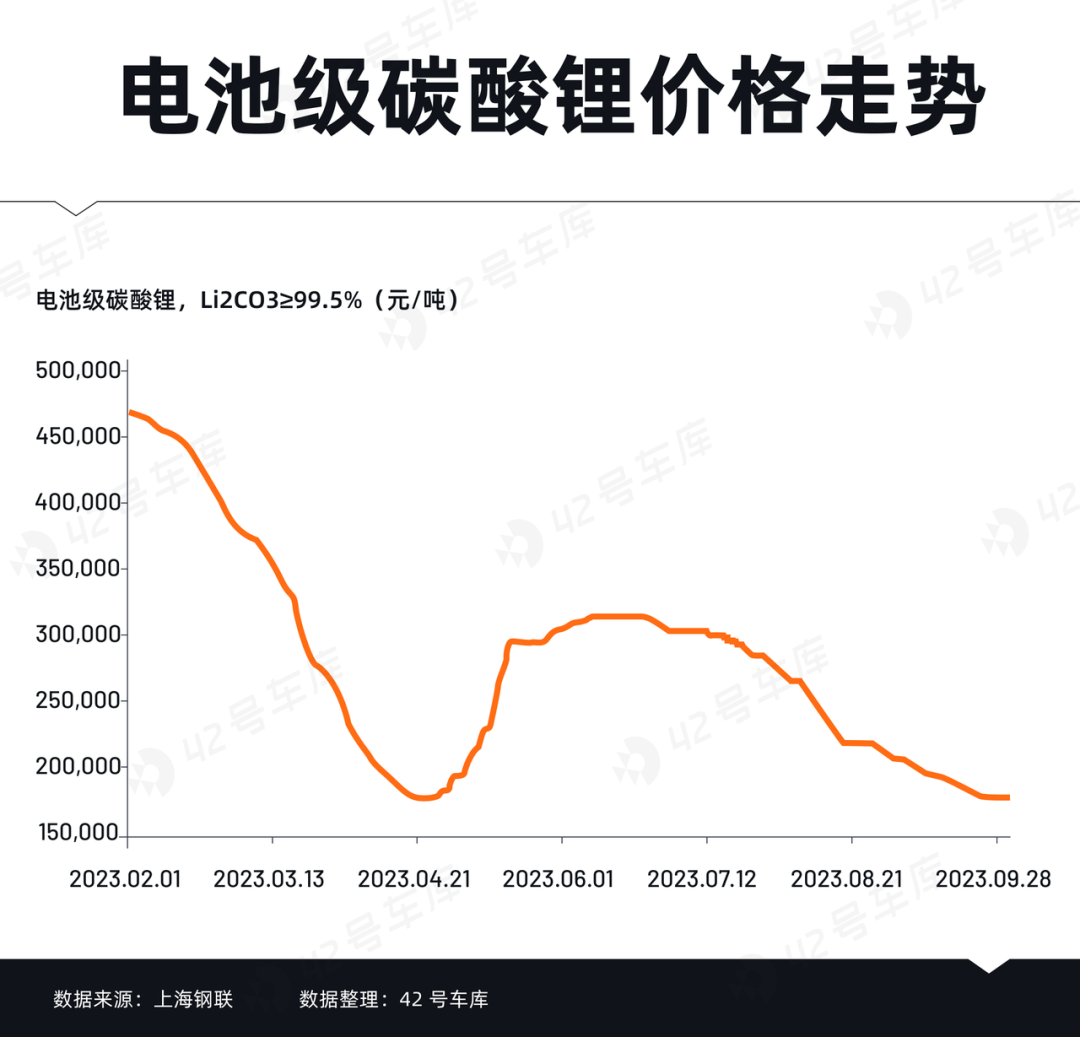

与此同时,电池作为占比新能源车成本最大的部分,其原材料的价格也在接连下降。

来自上海钢联的数据显示,截止到 10 月 9 日,电池级碳酸锂的价格已经下跌到了 17.85 万 / 吨。而在今年 2 月初,电池级碳酸锂的价格还在 46.9 万 / 吨,在去年 11 月份,甚至逼近 60 万 / 吨。

随着渗透率的迅速增长,新能源车的规模也已经来到了一个新的量级。

在 7 月份,中国新能源车正式宣告进入了 2,000 万辆级的市场规模。这其中,特斯拉中国已经来到了 200 万辆级的规模,比亚迪更是已经来到了 500 万辆级的规模。

规模效应开始发挥效力,整体成本相对以前明显降低。所以,车企们通过降价来促进销量和规模的进一步提升也就是一个自然的结果。

物竞天择、优胜劣汰,新能源车和燃油车之间正在进行一场汽车达尔文主义游戏。

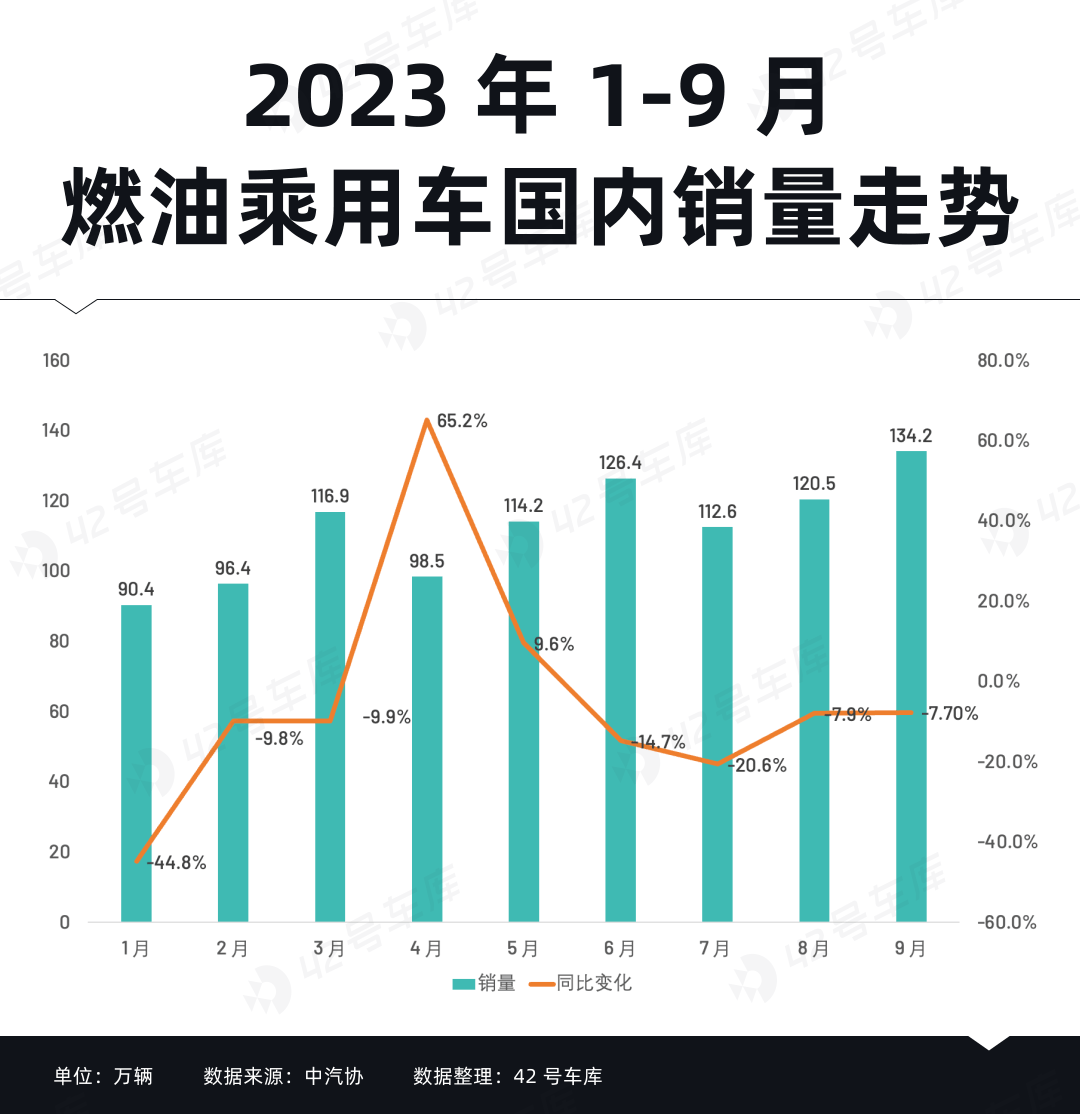

如前所述,在短短的三年内,新能源车渗透率便翻了大约 6 倍。在中国汽车市场进入存量阶段的大背景下,毋庸置疑,新能源车的增长主要靠的就是蚕食鲸吞燃油车市场。

根据中汽协的数据,今年以来,燃油车每月销量相比去年基本都在下降。而之所以能够在 4 月份这种销售淡季实现同比增长 65.2% 的幅度,显然要多亏了 3 月份燃油车企业的集体掀桌子降价。

这意味着,虽然新能源车是大势所趋,但在主流消费市场,只要价格足够低,燃油车依然充满了吸引力。就像当时流行的一句梗一样,「20 万的 C6 老气横秋,12 万的 C6 大气沉稳 」。

不过就算燃油车当下已经以万为单位降价,恐怕降价之路还得继续走下去,其关键原因就在于产能过剩。

根据乘联会秘书长崔东树在其个人公众号上发布的数据,截止到 Q2 ,中国汽车产能年度利用率仅在 72.7%,而根据国际通用标准,产能利用率若在 75% 以下,便意味着严重的产能过剩。

而一旦发生严重的产能过剩,车企结构失衡,经销商库存压力大,最终的结果只能是继续掀桌子大甩卖。

对于燃油车来说,前有新能源车大势所趋,后有历史遗留转型缓慢的产能,不降价促销还能如何?而对于要靠着抢占燃油车市场实现不断增长的新能源车来说,燃油车如果要降猛价,也只能选择跟进。

新能源车阵营内部矛盾也是价格战爆发的一大诱因。

新能源车市的发展催生了一大批新造车企业,可经过一番番大浪淘沙,如今有一定市场影响力的不过蔚小理、零跑、哪吒等寥寥数家而已。

剩下的,有跑到大洋彼岸尝试东山再起的、有试图出口海外打算另谋生路的、有已经奄奄一息苦寻接盘侠的。

而蔚小理等新造车企业虽然一路过关斩将撑到现在,但它们中的大部分仍旧没能摆脱生存危机的问题。根据官方财报,蔚来 Q2 的毛利率水平仅仅只有 1%,而小鹏、零跑这两家企业 Q2 的毛利率更是已经成为了负数。

雪上加霜的是,新造车企业并无传统造车企业可依赖,财报表现不理想,就无法给它们的「钱袋子」—— 资本市场一个圆满的交代。身处在孤立无援的境地,以价换量就是新造车企业的一道救命索。

在新造车企业背负着生存重担的同时,传统企业也面临着转型的重压。

一方面,过去在燃油车市场所取得的成就反倒成了新造车企业转型的包袱,在转型时步步掣肘,只能眼睁睁看着先机被新造车企业占去。

另一方面,传统企业在声量上本就不如新造车企业,尽管在新能源车市已经做了多番探索,成立了全新的新能源序列或者品牌,但销量总的来说基本处于不温不火的状态。

对于传统企业来说,要想顺利完成转型,在新能源车市扳回一城,打造价格优势无疑是一条重要的出路。毕竟,相对于新造车企业来说,燃油车还在帮它们赚着大把的利润,在一定时间内,还耗得起,而新造车企业就不一定了。

在相当长的一段时期内,价格战恐怕都逃不了特斯拉的影响。

以国产 Model 3 后驱版为例,自发布上市以来,国产 Model 3 后驱版一直在频繁调价,每一次调价都能引起一次不小的市场震动,而到了焕新版发布之前,国产 Model 3 后驱版综合降价已经有了 10 万之多。

同时,特斯拉旗下车型价格尽管都像国产 Model 3 后驱版那样一降再降,可根据特斯拉 Q2 财报,特斯拉仍有 18.2% 的毛利率。也就是说,相对于大多数新能源车企,特斯拉仍有很大的降价空间。

此外,为了能够打造软硬件生态闭环,实现依靠软件盈利的商业模式,马斯克对销量和规模的扩张充满了执念,甚至表示,特斯拉为了销量,宁愿零利润卖车。

因此,在没有完成商业目标之前,为了刺激销量和规模的增长,特斯拉免不了仍会在某个时间点突然调价。届时,就算没有像今天这样在价格上的持久战,那么短期的遭遇战、闪电战也实在难以避免。

毕竟,特斯拉作为新能源车企中绝对的巨头,就算它无意针对谁,可一旦降价,大多数企业都逃不开它的影响。

和特斯拉一样,比亚迪作为新能源车市的另一个巨头,每一步动作也在影响着市场的变化。

眼下,比亚迪的冠军版车型仍旧在不断推出。同时,依靠腾势、方程豹、仰望,在中高端市场比亚迪也在持续发力,大有全面覆盖各个价位市场的形势。

面对比亚迪的攻势,包括特斯拉在内,恐怕没有哪一家新能源车企能够过得高枕无忧。

综合以上内容来看,价格战其实是随着新能源车市发展所产生的一个顺其自然的结果,而且正在变得常态化。

至于价格战什么时候才能结束,目前来看还不明朗。有行业人士告诉我们,在现在的价格战中,有些企业不想打,而有些企业根本不能停,究竟持续到什么时候,还需要持续观察三四季度的变化。

在价格战趋于常态化的形势之下,一些与以往汽车市场完全不同的变化正在新能源车市发生。

如上文所言,车企们在拼速度抢先打造自身的稀缺价值,其导致的一个直接现象就是产品研发 / 迭代的周期不断缩短。

从最近的情况来看,小鹏汽车时隔不到一年便「再战 G9」,避开了老款 G9 踩过的一些坑,提升了 2024 款 G9 的价值感受。事实也证明,2024 款 G9 或许是小鹏继 G6 之后的又一个爆款 —— 半个月的时间里 2024 款 G9 大定数量超过了 15,000 台。

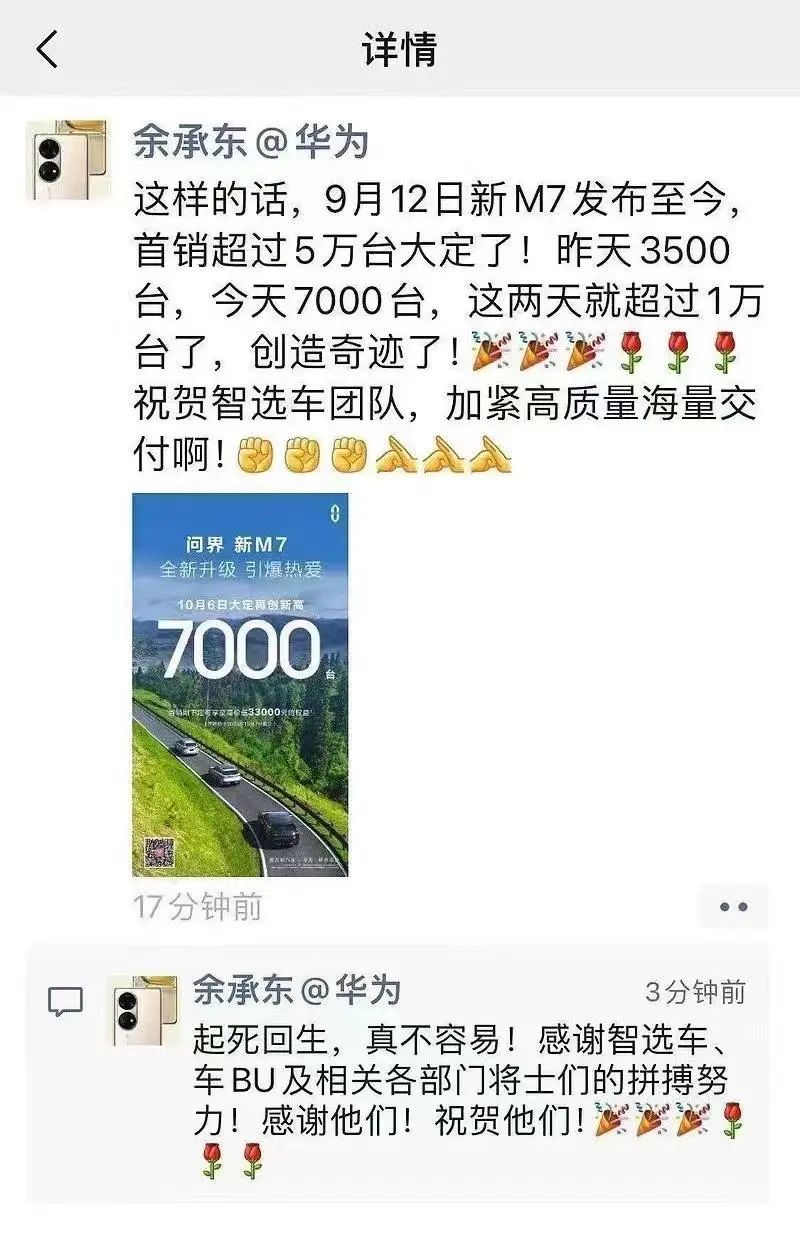

无独有偶, AITO 问界也在时隔一年左右推出了问界新 M7,在上市之后不到一个月的时间里,大定数量就超过了 50,000 台,打破了之前哑火的尴尬局面。对此,余承东甚至发朋友圈说「起死回生,真不容易」。

然而,相对某些品牌来说,一年仍然太长了。

智己 2 月份上市了智己 LS7,到了 10 月 12 日就又要上市 LS6 了;吉利银河 5 月底上市了银河 L7,4 个月后便上市了银河 L6;腾势 7 月份上市腾势 N7,转眼间仅过了一个月便上市了腾势 N8。

「天下武功,唯快不破」的道理仿佛在新能源车市也开始被追求了。

有意思的是,在车企们一个接一个的发布新产品时,有一个从前几乎不曾出现过的词汇开始在当下的发布会中被高频提及 —— 上市即交付。

这意味着,车企们不仅仅在比拼产品研发 / 迭代周期,还在拼产能、拼交付,拼整个生产、制造、销售、渠道的体系能力。

如此一来,车企们既可以抢先向用户提供稀缺价值,摆脱同质化;又能够寻找到一个新的销量和规模的突破点,打造更稳固的利润结构,扩大在价格战中的生存空间。

伴随着自主品牌在新能源车市中的强势崛起与在价格战中的一卷再卷,一些国际品牌的存在感被不断拉低,「躺赢」在车市中已经渐渐成为了一个更具历史感的词汇。

而面对在中国新能源车市的失声,一些国际品牌开始选择打不过就加入。其中最典型的代表莫过于大众和小鹏的合作。

7 月 26 日,大众宣布与小鹏合作。大众出资 7 亿美元以每 ADS(美国存托股票) 15 美元的价格收购小鹏约 4.99% 的股权;小鹏则提供 G9 的平台、智能化技术,二者将共同开发两款大众汽车品牌的车型,并计划于 2026 年上市。

通过合作,小鹏不仅拿到了大众的注资,还给资本市场带来了信心 —— 小鹏和大众合作一经官宣,小鹏美股在开盘后涨幅一度超过 37%。而对于大众来说,携手小鹏则有利于帮助其增长在新能源车市中的声量,在汽车智能化的大趋势中,打造产品核心竞争力。

小鹏和大众的合作,无疑是一次双赢局面。

另外,奥迪也选择了联手上汽;奔驰与蔚来之间仿佛也有「不能说的秘密」;零跑也宣布了正在和国外的两家整车厂推进合作,但是具体是哪两家,零跑一直都没有透露,只是说仍处于推进的过程中。

对于老品牌和新势力之间的合作,朱江明曾表示,很多企业自己没有技术,但又想进入新能源汽车行业,零跑可以提供 ODM 模式,通过扩大朋友圈的方式实现共赢。

当下的现实正如朱江明所言,很多企业特别是国际品牌要转型新能源但缺乏技术,自主品牌有技术但生存空间狭小,二者合作恰好可以做到资源互换、优势叠加。

短期来看,通过合作,新老品牌能够相互帮助度过价格战难关;长期来看,则有利于双方为在更远的将来做好竞争的准备。

在价格战的冲击之下,以往在燃油车体系中约定俗成的价值体系正在被打乱。

在过去,基于零百加速、驾控性能等硬件能力,从 A 级车开始,车市基本形成了它自己的一套价值体系,几乎不可能像今天一样用户花 15 万就能买一辆像零跑 C01 这种长 5.05 m、轴距 2.93 m 的中大型轿车。

然而到了现在,由于动力电池取代了发动机,五六秒的零百加速并不足奇,甚至可以说已经变得十分廉价;而电池本身也不被车企所掌控,却来自于少数几家供应商。

相对于燃油车来说,新能源车之间的硬件能力差异在缩小。

同时,在智能化技术的推动下,软件定义汽车成为了新时代的风向,智能驾驶、智能座舱对用户购车决策的影响越来越大。这直接导致了用户考量一款车时的判断标准相对燃油车时代发生了巨变。

换言之,由于新能源车的革新,用户对汽车价值感的认知在重新洗牌。

另外,品牌溢价的消失也在打乱着原有的价值排序。

由于新能源是一个全新的赛道,无论是新势力,还是传统的进口 / 自主品牌,大家都是一个全新的开始,品牌本身并不具备很高的价值。即使是 BBA,在燃油车市场上的溢价来到新能源市场也是一再打骨折,甚至被戏谑为杂牌电动车。

既然没有了品牌溢价,那就只能在配置上不计成本地堆料。

新能源车企为了能够依靠性价比把规模做上去,恨不能在十几万的新能源车上放上几十万燃油车才有的配置。至于能否形成品牌溢价、能溢价多少,只好是后话了。

面对国内市场的的价格战压力,越来越多的新能源车企把目光放在了海外。

从最新的市场动态来看,小鹏宣布 2024 年将进入德国市场, G9(国际版)和 P7i(国际版)今年 Q4 进入以色列市场;零跑在慕尼黑车展启动了其全球战略,宣布将于未来 2 年内,在欧洲、亚太、中东、美洲等地同步销售 5 款全球化产品;9 月份,极氪宣布与中东海湾四国达成合作,并且预计今年将进入 8 个国际主流市场和地区。

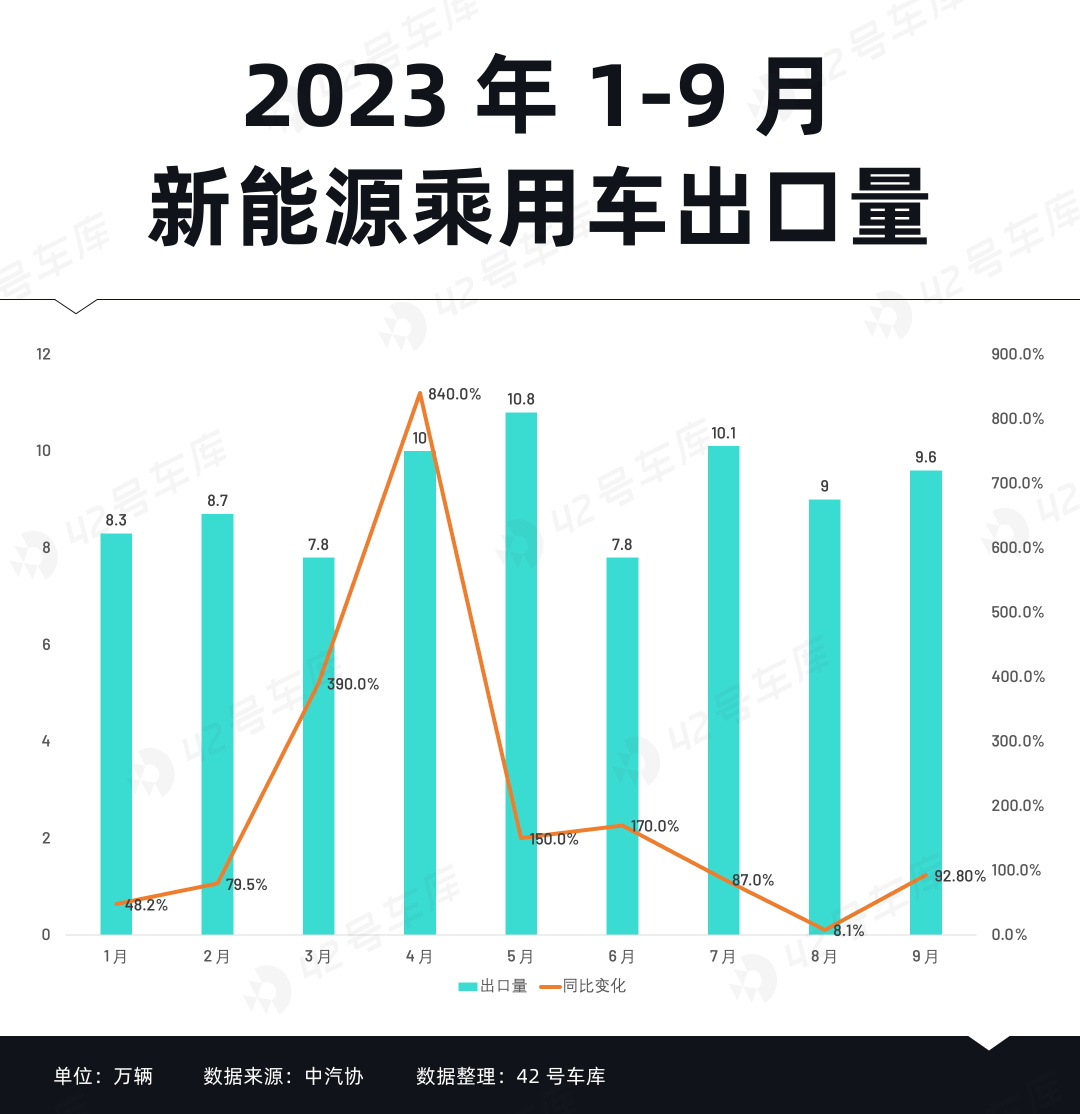

而从整体上来看,根据中汽协数据,在今年 1-9 月,新能源汽车出口量总计达到 72.7 万,同比增长达到 110%。在今年 4 月份的时候,出口量同比增长幅度更是达到 840%。

在出海的大风向之下,如今的东南亚市场、中东市场、欧洲市场等,正遍布着中国新能源品牌的身影。中汽协最新数据显示,比利时、泰国和英国成为了在 1-8 月中国新能源汽车出口最多的前三大市场。

也恰恰是因为中国新能源出口增速如此之快,中国新能源车企在国外也开始出现了新的压力。

10 月 4 日,欧盟委员会正式启动了对中国纯电汽车的反补贴调查,给中国新能源出海欧洲设置了一道阻碍。对此,乘联会秘书长崔东树在其个人公众号上说道:

这是中国新能源汽车强大后的必然伴生现象,强大了才有人关注,有人感觉不舒服。

价格战促进了车企去寻找新的机遇,但伴随着新的机遇而来的还有新的难题。无论是国内国外,新能源车企仍旧是「道阻且长」。

9 月份过去了,许多新能源车企的销量又是一次上涨。在国庆最后一天,乘联会秘书长崔东树也在其公众号上发了「2023 年 8 月占世界新能源车份额 65%」的文章。

总之,市场貌似看起来是一片「锣鼓喧天,鞭炮齐鸣」的喜庆场面。

但如人饮水冷暖自知,销量上涨的背后,车企在价格战中的内卷中到底出了多少血、背了多少压力,只有它们自己最清楚。

自新能源车市开始井喷以来,中国新能源汽车高速成长、领跑世界,实在是赢麻了,但中国新能源车企在卷来卷去之中却依旧没有过上和大局的喜庆相称的好日子。

而今,内卷仍卷个不休,价格战还战个不停,中国新能源车企仿佛普遍处于一种饮鸩止渴的状态中,如中国第一汽车集团有限公司副总经理雷平所言:

新能源汽车市场仍然保持着高增长的态势,但是绝大多数新能源车企都面临着「增量增收不增利」的尴尬局面。

现实尽管并不似表面看起来那般喜庆,但若从一个更长时间的角度来看,新能源方兴未艾,眼下不过是新能源车市迈向成熟路上的一段必经的阵痛期。

在这段阵痛期中,新能源车企必须选择忍痛前行。毕竟,新能源赛道人潮汹涌,只有首先突围出价格战才有机会拿到进入未来的门票。

来源:第一电动网

作者:42号车库

本文地址:https://www.d1ev.com/kol/211923

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。