2023年世界新能源汽车走势较稳,今年1-8月新能源乘用车销量823万台。受到高基数和各国补贴政策逐步退出的影响, 2023年世界新能源乘用车走势较强,8月达到122万台,同比增长35%。

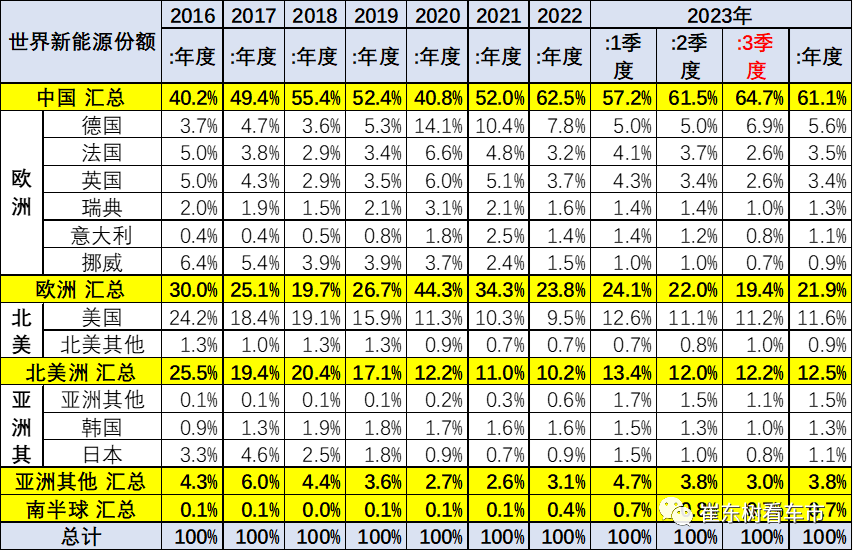

2023年1-8月中国新能源乘用车占比世界新能源61%,其中8月中国占比份额65%的表现较强。2023年中国新能源车出口超强,在东南亚和欧洲市场表现很好,这也是中国产业链强大,形成强大的国内市场和出口的双增长。

10月4日,欧盟委员会发布公告,决定对进口自中国的纯电动载人汽车发起反补贴调查。欧洲纯电动车市场不包含插混,因此我们剔除欧洲插混,只看纯电的分析。中国新能源补贴在2022年底已经完全退出,而且为了公平竞争,国家要求地方在2018年底开始就不能给新能源车补贴,规范市场秩序。随后国家补贴有序退出,推动中国新能源汽车强大。欧方发起此次反补贴调查仅依据对所谓补贴项目和损害威胁的主观臆断,缺乏充足证据支持,不符合世贸组织相关规则。

我坚决反对欧盟对中国新能源汽车出口的评价,不是因为获得了巨额的国家补贴,是因为充分市场竞争下的中国产业链竞争力强。但我也认为这是中国新能源汽车强大后必然伴生现象,强大了才有人关注,有人感觉不舒服。欧盟对中国电动汽车开展调查是法国等早有提议,慕尼黑车展后才发动调查,应该并不突然。

欧盟对中国的反补贴调查存在明显的双重标准,实质是对中国技术崛起的一种阻碍和遏制,违反了世贸组织的公平性规则。欧盟应客观看待中国电动汽车产业发展,而不是随意动用单边经贸工具来阻止或提高中国电动汽车产品在欧发展和经营成本。我们应该积极应对,有理有据有节的应对调查,力争最好的结果。同时我们车企应该加速全球化布局,实现自主崛起的产业强国愿景。

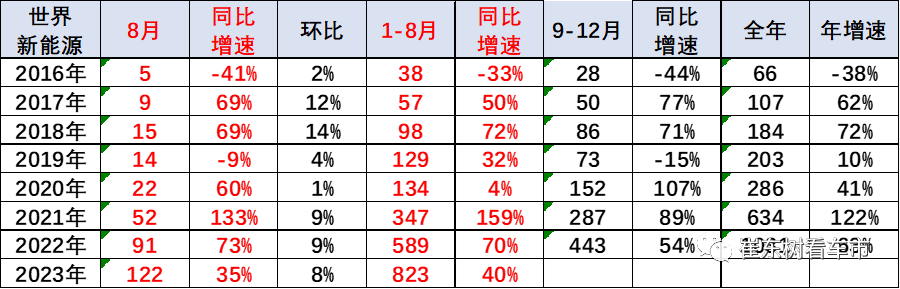

一、世界新能源乘用车走势

1、2023年世界新能源乘用车表现

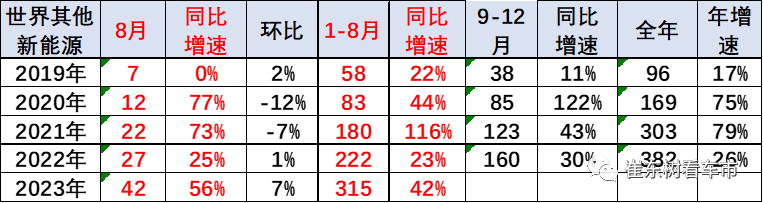

2020年新能源乘用车销量达到286万台,走势与2019年同期增41%。

2021年新能源乘用车销量达到634万台,增长122%的超预期的超强表现。

2022年世界新能源乘用车走势较强,达到1031万台,同比增长63%。

2023年世界新能源乘用车走势较强,1-8月达到823万台,同比增长40%。8月达到122万台,同比增长35%。相对前几年的走势仍是较快。

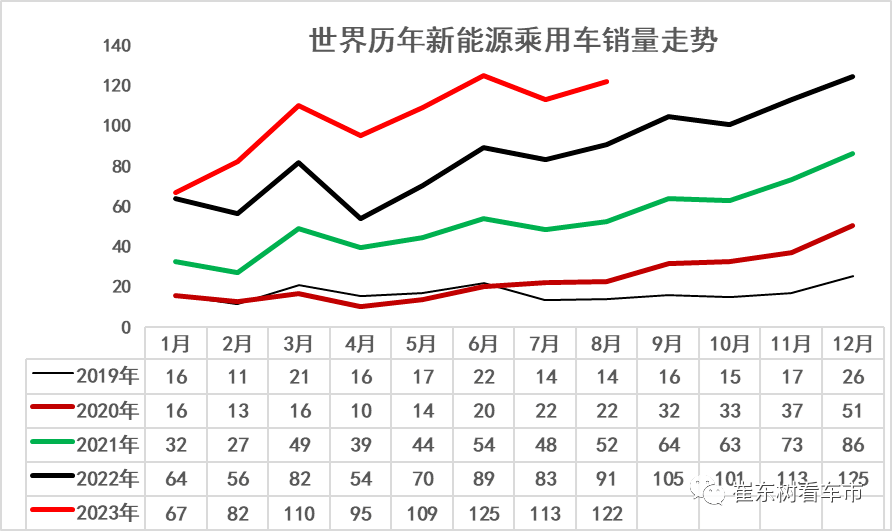

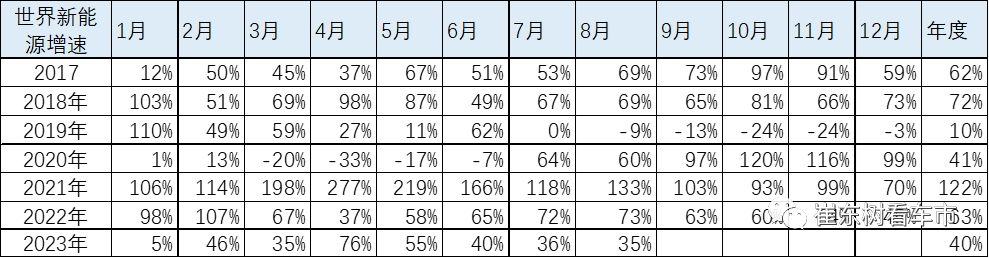

2、世界新能源乘用车市场走势

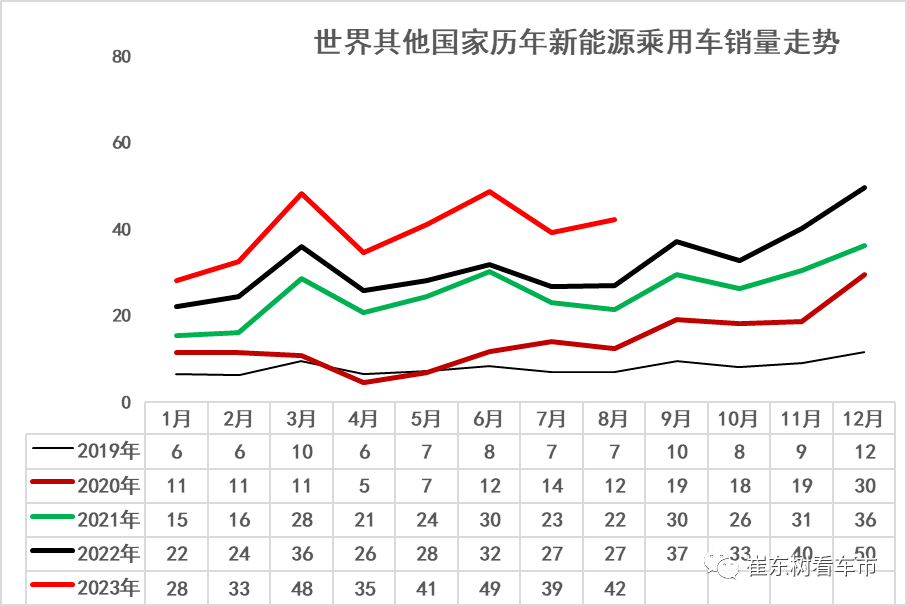

2020年上半年世界新能源车面临高基数压力,8月开始进入低基数阶段,奠定了持续至今新的新能源增长周期。

2021-2022年呈现加速上升态势,低基数下的增长更强。2023年世界新能源车起步较低,2季度低基数高增长,7-8月基本恢复正常高增长。

2023年的新能源减速趋势超预期。中国的新能源政策调整因素影响1月较大,2-8月已经逐步恢复。前期连续几年世界新能源销量已经超越40%增速。

3、世界各地新能源乘用车市场走势

中国之外市场的新能源走势总体较强,海外新能源在今年开始的新一轮增长。

中国之外市场的新能源走势较好,而且去年的基数较低,有利于增长。8月的海外新能源增长较猛。

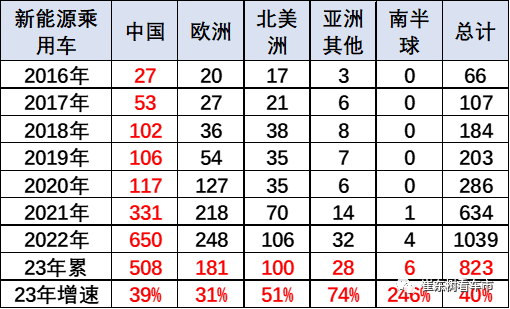

根据全国乘联会数据:中国2021年331万乘用车,超越欧洲的218万和北美洲的70万,中国优势明显。

根据全国乘联会数据:中国2022年的销量650万台,大幅超越欧洲的248万和北美洲的106万的销量,中国新能源车优势明显。

根据全国乘联会数据:中国2023年1-8月的销量508万台,继续大幅超越欧洲和北美洲的销量,中国新能源车优势明显。

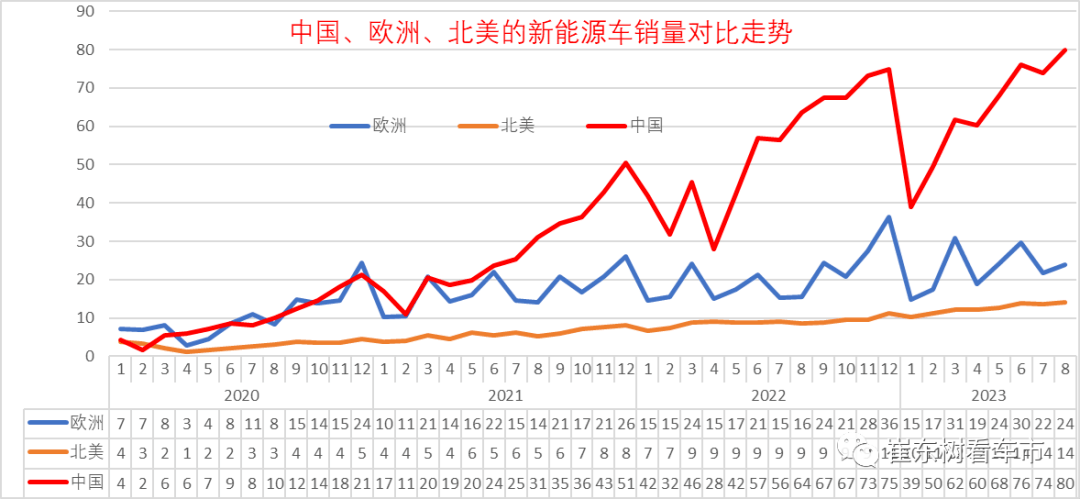

从新能源车的区域市场走势看,2020年欧洲始终是加速上行,超越中国。2021-2022年的欧洲新能源车市场总体高位稳定,而中国新能源车市场2021年开始持续走势强劲。美国市场新能源车相对低迷和稳定。

2023年中国新能源车销量回落较大,欧洲也是政策退出,美国车市较强,未来中国车市将持续良好发展。

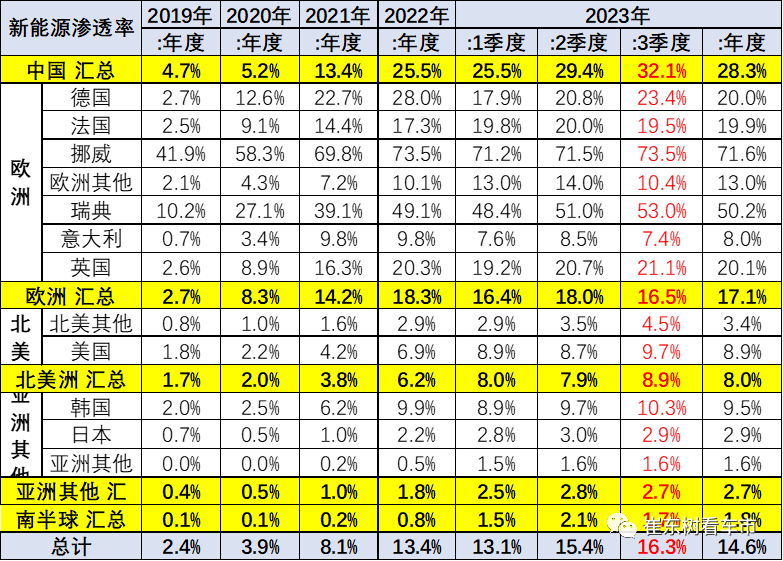

4、世界各国新能源渗透率

世界新能源车渗透率总体呈现快速提升趋势,2022年已经达到13%水平,2023年1-8月达到14.6%,其中中国新能源渗透率达到28%,德国达到20%,挪威达到72%,美国仅有8.9%,日本仅有3%,因此世界新能源发展的不均衡性极为明显。

随着中国继续强化新能源发展,美国加大新能源的鼓励政策,世界新能源车进入强势发展的新阶段。

二、中国新能源乘用车在欧洲表现特征

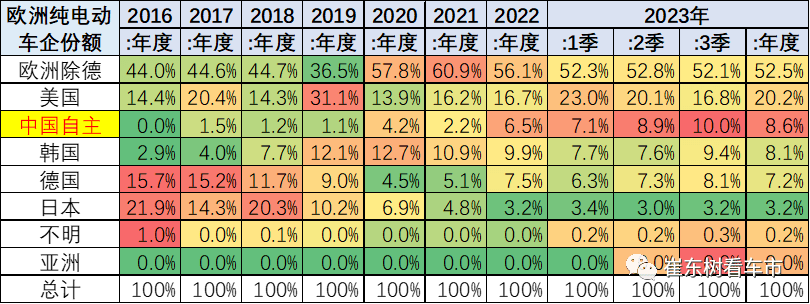

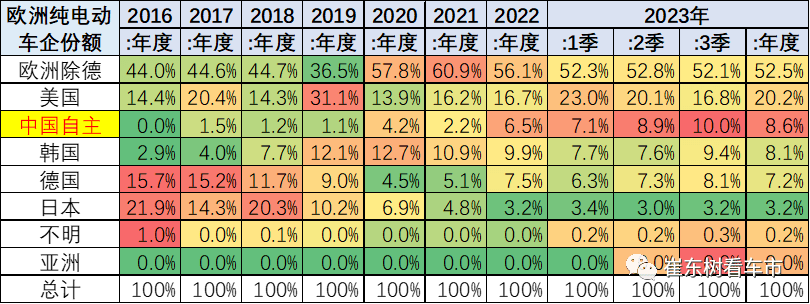

1、欧洲纯电动市场竞争格局

10月4日,欧盟委员会发布公告,决定对进口自中国的纯电动载人汽车发起反补贴调查。欧洲纯电动车市场不包含插混,因此我们剔除欧洲插混,只看纯电的分析。

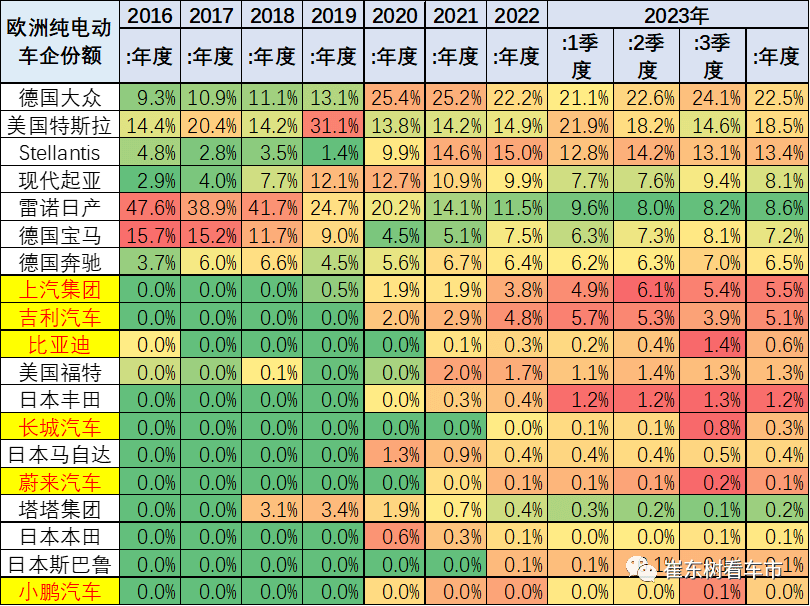

2、欧洲市场的纯电动车企表现

中国车企在欧洲纯电动市场表现较强。上汽表现很好。特斯拉的欧洲表现相对稳定。中国比亚迪和吉利的欧洲纯电动表现较好。蔚来和小鹏的欧洲市场也有突破。

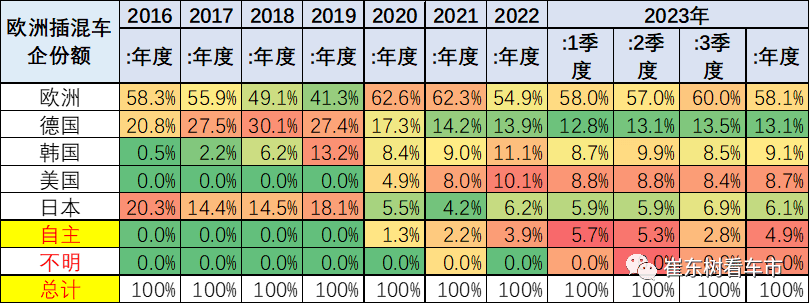

3、欧洲市场的插混竞争特征

自主品牌在欧洲插混市场表现相对一般,占据份额不足5%。其中大部分份额是吉利的沃尔沃的份额,并非自主的真正出口,而比亚迪等的插混并未出口欧洲。

三、世界新能源乘用车结构特征

1、世界新能源乘用车市场走势

2021年全年的欧洲新能源市场受疫情影响,新能源增长较弱。2022年仍受到疫情影响,欧洲2022年较2021年份额下降较大,2023年欧洲份额小幅上升。

近期中国新能源乘用车的增速强于世界平均增长速度,2020年中国新能源乘用车世界份额较大反转。 2021年中国全年保持52%,较强。2022年的中国占世界新能源份额超过60%。2023年1-8月的中国占世界份额61%,8月份额65%的表现较强。

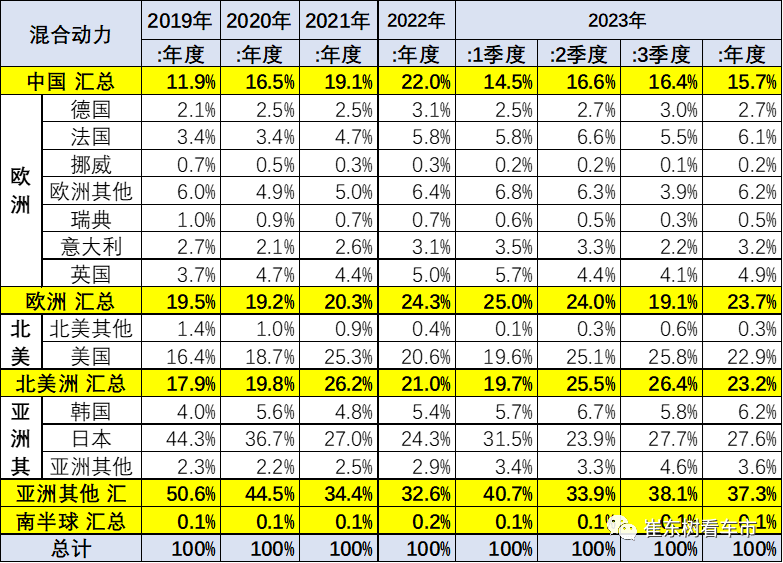

欧洲国家的销量份额变化较剧烈。2022年年末德国等国的份额暴增,2023年年初补贴退出带来快速回落。受政策影响不大的是日韩等国家,份额提升较慢的是日本、韩国等。亚洲其它地区的新能源市场增长也是一般。

2、世界新能源乘用车的产品结构

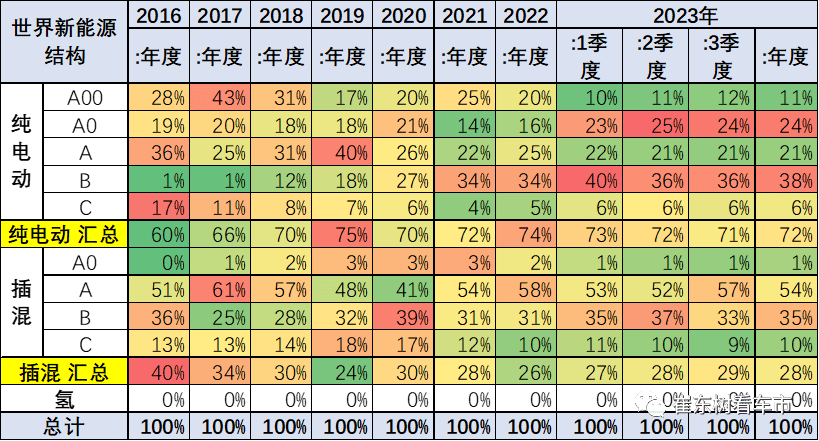

近几年的纯电动占比提升,2022年达到74%,氢能源市场严重低迷,插混份额下降,类似传统车的中高端格局逐步出现。2023年插混分额提升较大,达到28%,纯电动暂时下降到72%。

3、世界新能源乘用车的结构-2023

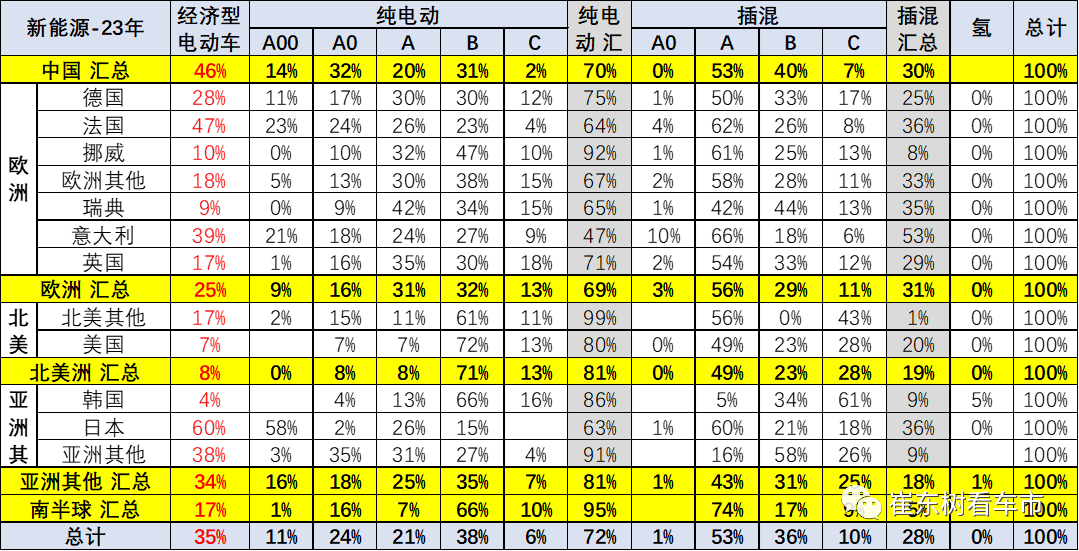

2023年的世界新能源车结构是中国偏纯电动。欧洲主力国家市场插混较强,欧洲市场结构的纯电与插混持平的特征明显,挪威等非汽车生产国家的纯电动较强。

前期中国A00级电动车较强,今年中国和欧洲国家的A0级占比较高。综合看A0+A00级总括的经济型电动车成为主力,中国经济型电动车的份额提升到中国纯电动车占比的46%,保持主力市场地位。德国、法国、意大利的经济型电动车与中国均较强。

世界B级电动车的占比较高,而A级的占比偏低,这也是特斯拉的世界布局的特色效果。

四、世界新能源乘用车竞争格局

1、各厂家新能源车份额走势

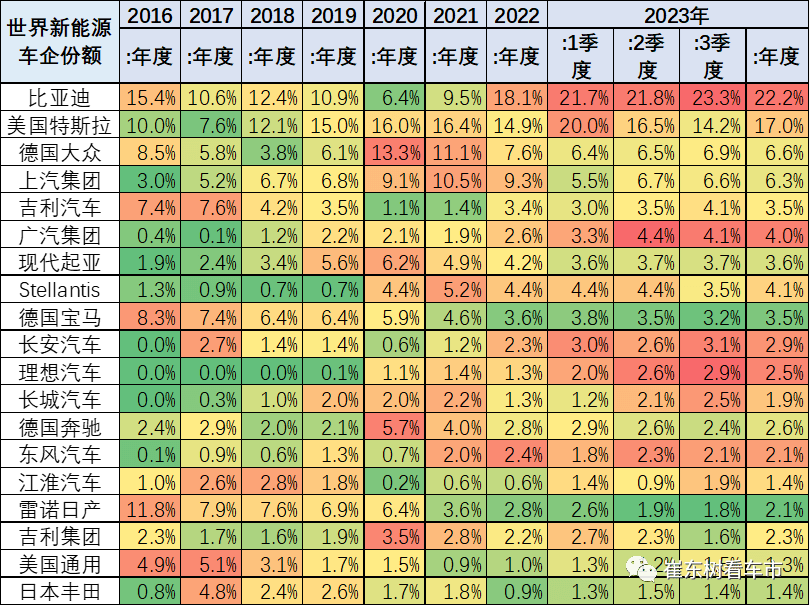

从历年销量份额看,中国的比亚迪世界领先,上汽集团的新能源表现优秀,上汽乘用车和上汽五菱两家自主车企表现很好。德国大众的新能源车表现较强,宝马集团、德国奔驰等保持在第二梯队水平。

豪华车的新能源化浪潮竞争相对激烈,美国特斯拉表现极其优秀,推动奔驰和宝马都在新能源车加大投入。目前宝马、奔驰的性能车的走势一般,特斯拉的销量目前是model3和modelY的增量。

中国新势力的表现总体走强,尤其是理想和蔚来等表现特别良好。

五、纯电动新能源车结构市场走势

1、纯电动的世界结构

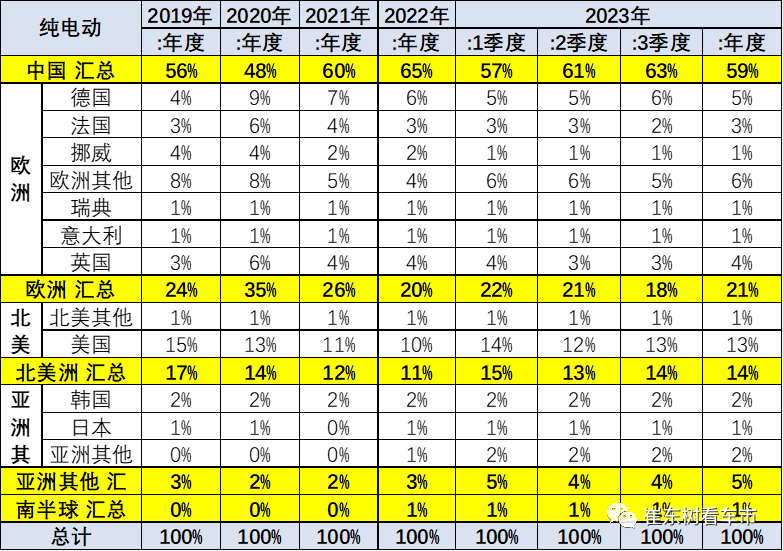

中国在世界纯电动车市场份额表现相对突出,2017-2018年是在60%左右的份额;2019-2020年份额稍微有所下降,降到2020年的48%的份额;2021年又回升到60%的份额;2023年1-8月的份额达到59%的份额水平,表现相对平稳。

欧洲纯电动车的份额从2018年的16%上升到2019年23.5%,2020年上升到35%,到2023年的1-8月下降到21%的水平。今年的美国电动车份额上升到13%。

2、车企份额走势

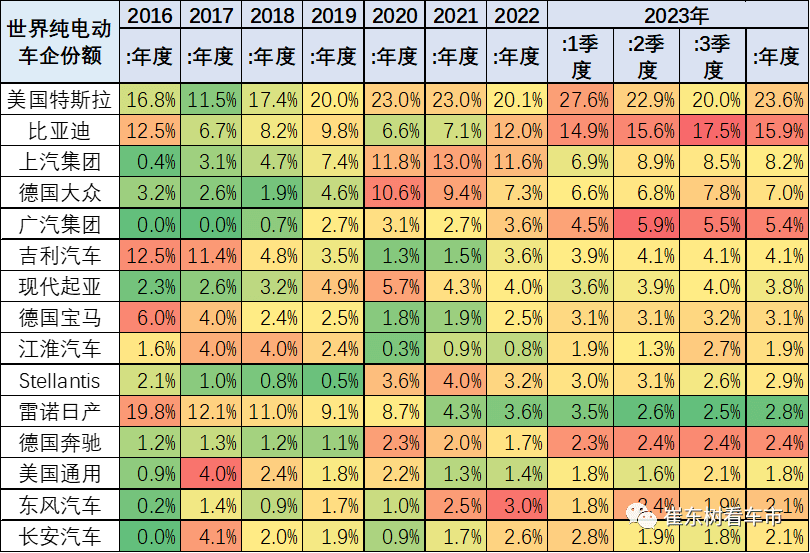

从车企的纯电动份额来看,比亚迪的份额总体来看持续上升。从2017-2021年总体保持在7%以上的份额水平,但2022年的份额上升到12%,2023年的份额上升到16%,表现良好。

纯电动车中的特斯拉份额表现相对较强,特斯拉保持世界纯电动领先。2020年在23%左右的份额水平,目前达到24%的较强走势。

上汽集团的份额从2018年的5%上升到2021年13%,随后2022年的12%左右的份额,2023年1-8月的8%的走势稍弱。

六、插混新能源车结构市场走势

1、插混的世界结构

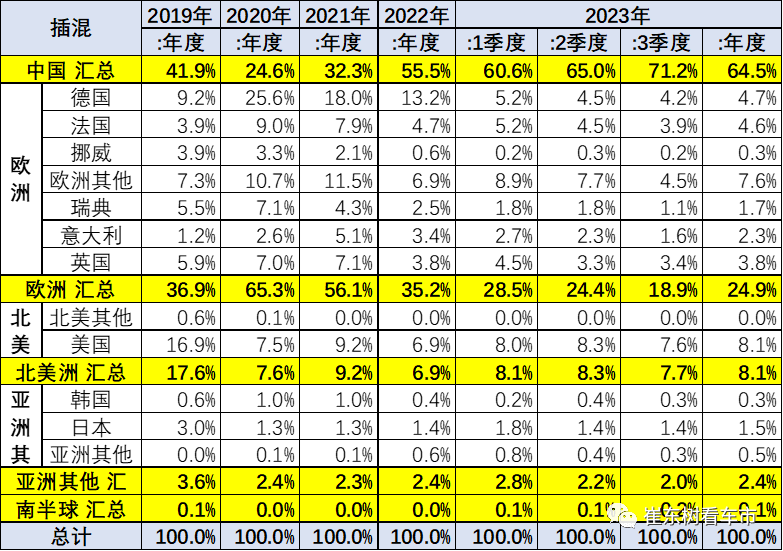

中国在世界插电混动份额表现持续走强,在2017-2018年是在30%-50%之间的水平,2020年下降到25%。2021年中国在世界插电混动份额在32%的水平,2022年上升到56%的水平,2023年上升到65%的水平,中国在世界插电混动市场呈现超强的表现。

欧洲的插电混动份额从2018年的28%,上升到2020年的65%,又下降到2023年的25%的水平。

2、车企份额走势

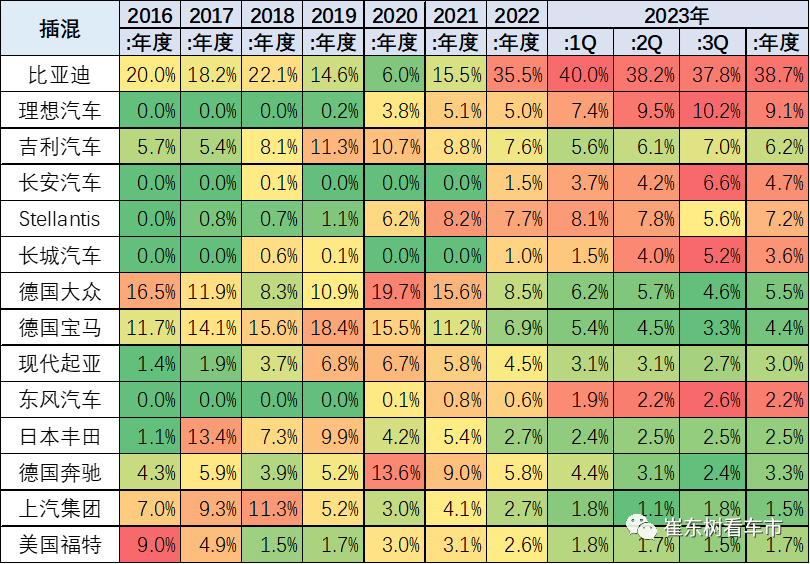

从车企的插电混动份额来看,比亚迪表现最为突出。比亚迪2020年的世界插电混动份额下降到6%的低位水平,但2021年上升到16%的水平,2023年1-8月上升到世界插电混动份额39%的水平,体现了比亚迪插电混动市场的良好表现。

德国大众的插电混动份额大幅上升到2020年的20%,又下降到2023年的5.5%的份额。宝马的插电混动份额近两年也出现了明显的下降,2023年下降到4.4%的水平,吉利沃尔沃的插电混动占到世界6%的水平。

七、混合动力车结构市场走势

1、普混的世界结构

中国近两年混动高速发展,2022年成为世界较大的混动市场,超越美国成为超强主力。

2、普混的企业份额走势

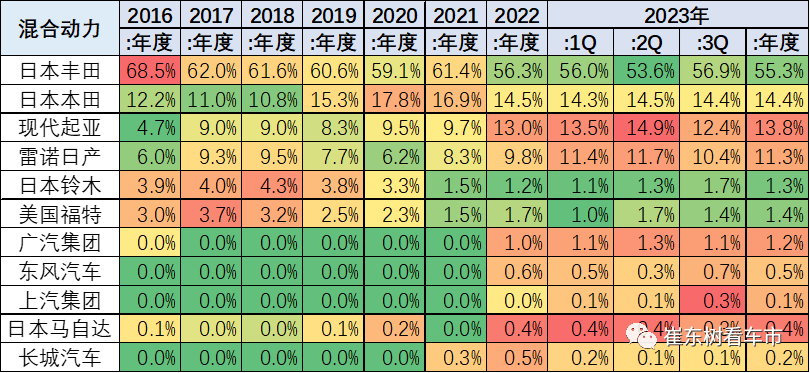

混合动力市场是日韩强势的占据,丰田、本田、日产和现代的混动表现很强,占据95%。其它大部分企业的混动份额均不超过1.4%。广汽、长城在2022年的混动市场份额表现较强,今年走势受政策影响回落较大。

来源:第一电动网

作者:崔东树

本文地址:https://www.d1ev.com/kol/211058

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。