2023年6月26-27日,由NE时代主办,巨力自动化总冠名,巨一动力、中车时代电气、上海电驱动战略合作,华为数字能源、智新科技生态合作的“2023(第三届)全球xEV驱动系统技术暨产业大会”在上海嘉定如期举行。

在26日的主论坛上,NE时代 CEO & 研究院院长曾丽平女士分享的主题是全球新能源汽车市场发展及出海机会,通过分析全球新能源汽车市场的增长与区域渗透、东盟与西欧新能源汽车的增长潜力与技术趋势,对中国车企“出海”前景进行了立体且多维度的解析。

以下为现场实录:(有删改)

今年是EV驱动系统技术暨产业大会的第三届了,此前大家可能听我讲国内新能源汽车电驱动市场比较多,这次我决定换个新的话题,讲讲全球新能源市场。

此次演讲,想和大家聊聊全球新能源汽车市场的概况,东盟和西欧新能源汽车市场机会分析,最后,抛砖引玉,分享我们对中国车企出海策略的看法。欢迎大家共同交流,一起探讨。

全球市场的概况

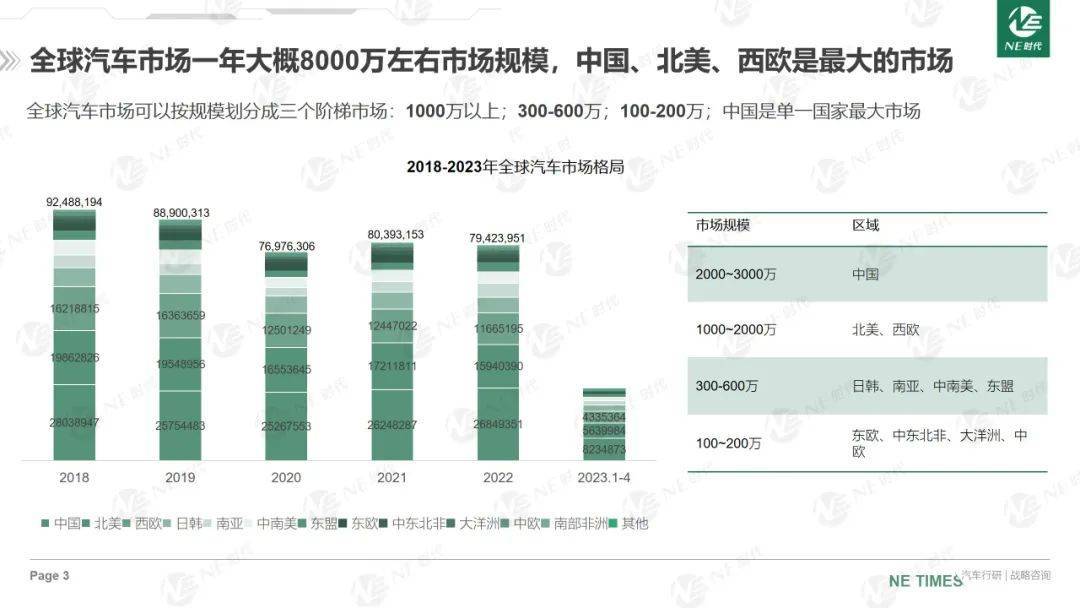

全球汽车市场一年大概有8000万辆左右市场规模,其中,中国、北美和西欧是最大的市场。

按区域把全球市场划分为不同的区域,又可以大致分为三个市场。2000万-3000万之间,中国是一家独大;北美、西欧在1000万-2000万之间,约1500万左右;另外,日韩、东南亚、中南美、东盟在300万-600万区间,还有100万以下的小的区域市场。

新能源方面,2022年全球累计销售1000万辆左右,虽然整体的市场渗透率依旧比较低,但中国的新能源汽车占比在去年超过50%。

这里有两个特征:

一个是,除中国之外,西欧和北美是最大的新能源汽车市场;相较而言,北美的新能源汽车渗透率较低,仅6%左右。

另一个,大洋洲、东盟、南亚,增速非常大,这是增速最快的三个新能源汽车市场。其中,东盟目前已经成为全球排名第5的新能源汽车市场,2023年1~4月的销量已经超过去年全年的新能源车总量。

值得一提的是,中国的汽车海外销售规模增长快速,目前已达100万规模,上汽、奇瑞、长城等车企表现最为出色。

2022年,中国汽车海外销售量超100万,市场最大的上汽MG;另一方面,直接出口规模最大的是奇瑞。从图中可以看到,在所有海外区域,中国汽车品牌销售量最大的是中南美洲,其次是中东北非和西欧、东欧。

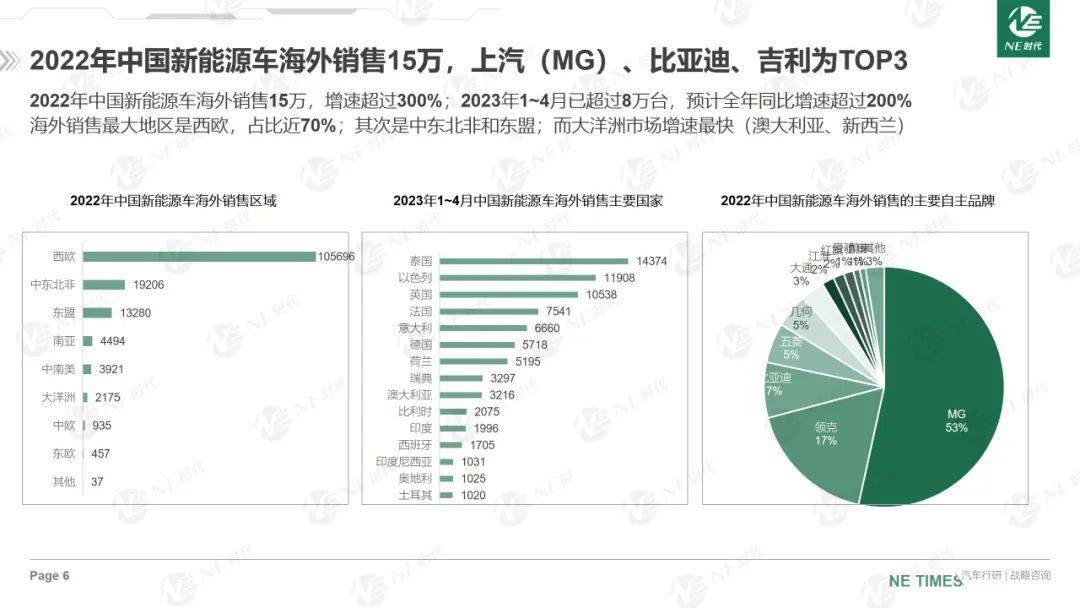

另一组数据,2022年中国新能源车海外销售15万,上汽(MG)、比亚迪和吉利分别排名前三,跟传统汽油车市场相比,还是有许多不同的特点。

我国海外销售最大的是西欧市场,其次是中东、北非、东盟三个市场,这和传统油车不一样,油车最大的是中南美。

2022年中国新能源车海外销售15万,增速超过300%;2023年1~4月已超过8万台,预计全年同比增速超过200%

2023年1-4月跟2022年相比,有个非常大的特点,就是东盟的市场增长很快,比如比亚迪,销售非常多,每个月有几千台,其次是以色列、英国、法国、意大利等,所以中国汽车市场在2023年会有一个非常快速的增长的趋势。

综合市场情况,出海的条件我这里划分为几个维度:

一个是市场规模大小,太小的可能不是特别好的选择;第二,本土品牌的成熟度,看看当地有没有非常成熟的自有品牌,比如美国或欧洲,就有非常强的自主品牌;第三,新能源支持力度;第四,地缘政治的风险。

基于这几个要素分析发现,目前东盟市场确实是最具出海机会的,除此之外,中东、北非也是比较有机会的地方。另外就是中南美、大洋洲,还有西欧。

王传福有句话,总结的很好:

国内新能源车市高度竞争,而国外竞争并不充分,去国外会发现没有对手或者对手很少。在中国具备竞争力的产品,到国外提价20%依旧拥有竞争力。但是在目标市场方面,短期应主攻本土没有汽车品牌的国家,而非美、韩、德、日、法等汽车强国。进入的方式应在当地建设整车四大工艺(冲压、涂装、焊接、总装)的制造厂,通过货柜把零件运到当地,这样可以降低运费和关税。

东盟和西欧的机会

东盟主要包含泰国、马来西亚、印度尼西亚、新加坡、柬埔寨、越南、缅甸、老挝、菲律宾和汶莱十国,前汽车市场相对稳定在340~350万市场规模,未来有较大增长空间。东盟汽车市场,前几年受疫情影响下滑严重,去年开始慢慢回归到正常水平。

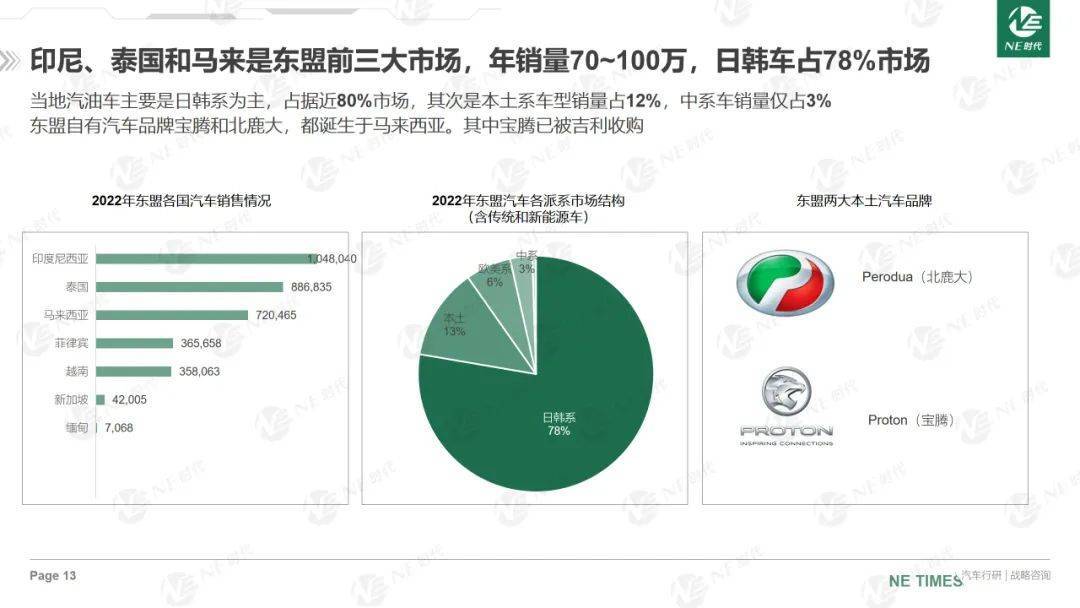

在东盟,印尼、泰国和马来是东盟前三大市场,年销量70~100万,有意思的是,日韩车占据了这里约78%的市场。

东盟人口多,区域大,理论上还是有比较大的市场增长机会的。另外,东盟目前有2个自主品牌,宝腾和北鹿大都诞生在马来西亚,而且宝腾还被吉利控股了51%。

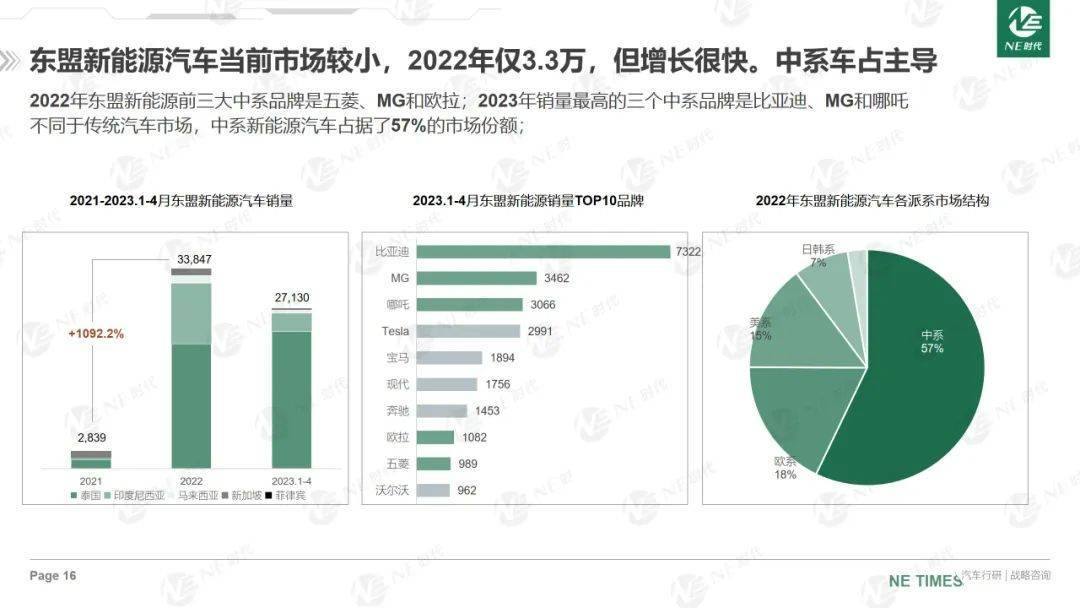

不过,东盟新能源汽车当前市场虽然小,2021年的时候只有2000多辆,2022年仅3.3万,但增长很快,今年1-4月已经累计销售2万多辆了。

还有一个显著特征,是中系车占主导。

我们看到,那边的主销品牌有比亚迪、MG、哪吒、欧拉、五菱等。而且新能源汽车市场和汽油车很不一样,汽油车里日韩系占了70%多,光看纯汽油可能甚至90%,但新能源汽车里中国车就占了57%,日韩只有7%,所以这个情况对中国是相对比较友好的。

一个积极的信号是,除了已经在东盟布局的上汽、五菱和吉利,长城、比亚迪、哪吒等中国车企都在布局东南亚市场。

业界众所周知,上汽很早就出去了,在泰国有工厂,产能10万辆每年,但今年又签了新战略,未来可能还会扩大当地生产,包括通用五菱也是如此。另一方面,比亚迪今年也会在泰国建厂,明年底投产,吉利收购了宝腾的股权,长城也说要在当地建工厂。

当然,还有长安、小康、哪吒等,都有在当地建厂的计划,所以看中国车企目前在东盟市场的布局,是积极且向好的。

我们发现,对新能源汽车及整车来说,东盟是一个比较好的出海的地方。一个是政策方面,大力鼓励新能源发展,而且导向本地化建厂;另外,那边镍矿资源发达,全世界最大两个镍矿生产国,一个是印度尼西亚,还有一个是菲律宾,很大程度上解决了成本问题。

此外,还有经济方面,市场增长潜力巨大,接近7亿人口,土地面积大,随着“一带一路”等的发展,市场潜力非常大。另外,社会文化方面,东盟跟中国文化是一脉相承的,所以基本文化融合方面的难度比较小,政策风险比较低。

当然,当地也会存在一些问题。

比如基础设施不完善,且主要是右舵市场为主,泰国、印尼、马来都是右舵市场,中国车型要做单独的开发。但电动车还好,比油车难度小很多,单独开发,这块增加的成本并不多。

对电驱动企业来说,如果要在当地建厂,当前新能源市场相对比较小,短期内可能还是适合产品出口为主。未来,市场增加以后再考虑当地建厂、组装,可能更好一些。

再看看西欧。

西欧主要是欧盟+英国这几个市场。因为疫情的影响,西欧的汽车销量从1600万降低到了1200万,目前还在下滑的阶段。

其中,德国、法国、英国、意大利和西班牙是前五大市场,单一市场的规模都在100万辆以上,本土品牌占主导,如大众、雷诺、标致等,本地化做得非常扎实。所以,出海,这些市场难度估计比较大。

另外,在新能源汽车领域,西欧又是仅次于中国的市场,2022年销量超过260万辆,且未来市场会有更大的空间。尽管如此,当地新能源汽车也是以本土品牌为主,中国品牌的认知度比较低,西欧的中系品牌主要是MG、领克、大众、比亚迪等。

西欧新能源汽车市场发展这么快速,得益于欧洲大力度的新能源刺激政策,主要表现在购买端和使用端两大块。

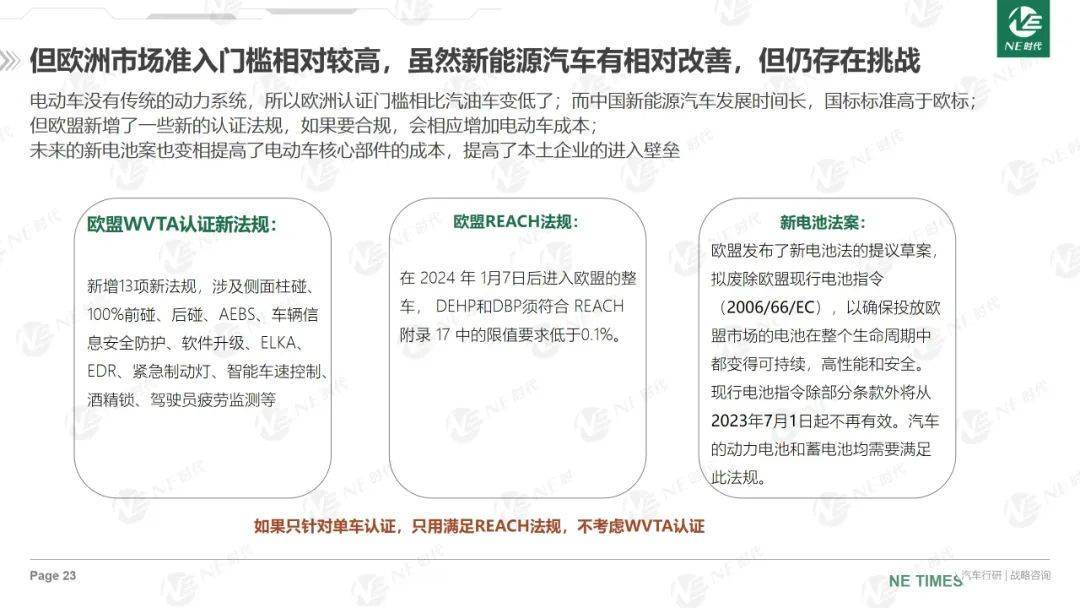

市场大,当地政府支持力度也很大,但欧洲市场准入门槛相对比较高,中国车企进入海外还是非常具有挑战的。

但总结下来看,对新能源汽车整车来说,西欧具有很大的潜力。一个是政策支持,市场很大,当地的产品价格比较高。我交流的专家表示,目前欧洲销售的油车在3.5万欧元左右,新能源汽车大概4.5万欧元,中间还有1万左右的价差,所以他们希望把成本再降低一些,推广新能源汽车。

最后,是出海的策略和模式。

我们认为,企业需要根据具体情况,安排适合自己的出海策略。直接出口也好,当地建厂、建销售或生产体系也好,要进行细致的分析,不能人云亦云。

另外,出海区域的选择,也有一系列的考量,如目标客户,成本控制,人力和研发团队的搭建,以及当地的政策补贴等,都是需要综合考虑的。

上述是我的分享,谢谢大家。

演讲:曾丽平

整理:卡布奇诺

来源:第一电动网

作者:NE时代

本文地址:https://www.d1ev.com/kol/205479

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。