近日,滴滴出行发布微博称,经过一年多的全面整改后,经报网络安全审查办公室同意,即日起恢复“滴滴出行”新用户注册。

此消息一出,大家马上意识到,这家出行巨头终于有了回归正常运营的迹象。事实上,前不久滴滴高层对2023年确实抱以较大希望。

据《晚点财经》了解,滴滴管理层对今年有信心,“程维告诉去年参加战略会的人,2023年预期是好的,因为2022年实在太差了。”

其实差的不止是2022年,从2021年7月开始,滴滴出行经历了下架、禁止注册等处罚措施,核心的出行业务已经受到影响。去年8月又受到了国家判处的80.26亿元巨额罚款,当时市场份额已流失近20%。

时隔563天,出行行业又涌入了许多新玩家。归来的滴滴虽然仍保持着最大的市场份额,但面对新玩家涌入、行业合规性监管趋严,以及新能源和自动驾驶趋势下出行赛道逻辑的变化,滴滴还有“夺回失地”的实力吗?

如果滴滴运营正常化,滴滴该如何进行下一步的谋篇布局,我们不妨从旧业务和新业务两个维度进行猜测。

旧业务:网约车格局“变天”,滴滴能“收复失地”吗?

众所周知,滴滴早期扩张阶段的两个关键词是“融资”和“补贴”。在资本的助力下,滴滴吞并了主要对手快的和Uber中国,成为了市场霸主,这种近乎垄断的行业地位一直持续到这两年。

不过,在滴滴禁止注册的近一年半,其他出行平台的发展少了很大压力,并且有了一定程度的扩张。数据显示,去年曹操出行市场份额在15%-30%之间,T3出行抢占到11.6%的市场份额。

滴滴回归后,如果APP下载渠道可以恢复,再通过投放一波信息流广告,获客能力依然不会太弱,但如果想重新“夺回失地”,似乎也不容易做到。

其一,针对互联网出台的监管新规下,力度较大的补贴不大可能被纵容。

2021年,互联网巨头在社区团购领域上演烧钱大战,滴滴顺势也推出了橙心优选,这种为抢占市场份额恶意补贴、低价倾销的行为已经得到遏制,互联网企业以烧钱补贴换规模的扩张模式已经成为过去式。

其二,滴滴是否有财力继续烧钱,会成为一个极其现实的问题。

自2021年7月2日被审查以来,滴滴中国出行业务就在承压。2021年Q3,滴滴总收入427亿元,较前一季度减少了55亿元,而2021年Q4收入环比进一步减少15亿元。

2022年的营收状况如何,虽然还没有确切的数据,但创始人程维都用“实在太差”来形容去年业绩。事实上,由于去年上海、北京等多地出现疫情反复,公共交通受到影响,网约车在部分区域被暂停运营,滴滴的营收也不会很乐观。

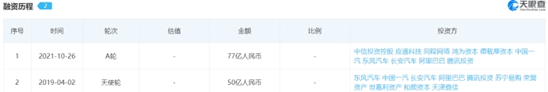

融资方面,新兴的出行平台也更受资本青睐。据天眼查APP显示,2021年10月T3出行斩获77亿元人民币A轮融资,成为近年来网约车行业最大单笔融资。此外,曹操出行、大众出行等头部平台都在2021年先后完成最新一轮融资。而滴滴上一次融资还停留在2021年美股上市前。

在这种对比下,滴滴即使想要发起价格战,可能将会面临“弹药短缺”的尴尬。

其三,在所有主流出行平台中,滴滴的订单合规率极为堪忧。

近日,交通运输部公布了去年12月网约车监管数据,在订单量前10名的平台中,滴滴和旗下花小猪合规率较低,分别位列倒数第三和倒数第一。

对如祺、T3、享道等B2C模式的出行平台来说,订单合规较容易做到。但对于以大量私家车作为运力来源的滴滴来说,却成了老大难的问题,毕竟滴滴的江山就是靠吸引大量闲置运力建立起来的。

根据央广网2022年5月26日消息,滴滴出行呼和浩特分公司因提供服务车辆未取得《网络预约出租汽车运输证》受到2万元行政处罚。

此外,在滴滴APP下架的这段时间里,滴滴曾给一些因无证经营被罚款的网约车司机提供“罚款报销”。

“虽然可以适当保持司机不被抢走,但这种默许无证司机运营的手段会让“双证”齐全的司机愤愤不平。如果双证齐全的司机挣不过无证司机,也会影响司机办证的积极性,其实是阻碍了整个网约车行业的合规化发展。”某不愿具名的网约车平台职员向谈擎说AI表示。

这样的手段虽然短时间内有助于做大平台规模,但与政策倡导的合规相违背,也不是长久之计。

事实上,去年8月22日交通运输部已经对包括滴滴在内的多家网约车平台“提醒式”约谈,要求其落实交通运输新业态平台企业抽成“阳光行动”等要求,提高经营策略的公开透明度,维护从业人员和消费者合法权益。监管政策趋严,想要在合规的前提下实现市场份额的增长越来越难了。

其四,目前滴滴最大的麻烦在于,出行行业涌现出一些不以盈利为主要目的的对手。

近一年来,尽管滴滴等有着先发优势的出行企业已经占有较大市占率,但不影响主机厂继续热情高涨地进军网约车。例如广汽新能源投资了“如祺出行”,一汽联合长安、东风等联合打造了“T3出行”,去年小鹏汽车注册了“XPENGROBOTAXI”、“小鹏智行”等商标。

在谈擎说AI看来,主机厂进军网约车领域更多是对新业务模式的探索,并非是将出行平台作为核心业务。

一方面,主机厂积累数据资源与自建私有云的意识萌发,自主布局出行业务有利于车企参与到未来的智能出行行业中,另一方面利用这些大数据对智能辅助驾驶进行开发与应用,以及对用户体验做更加完善的改进。

另外,去年网约车市场又进来两位做聚合打车平台的玩家:华为和腾讯。

华为推出了公测版打车应用“Petal出行”,在北京、深圳等城市上线,同样也提供聚合出行服务。目前Petal出行已聚合首汽约车、神州专车、t3出行和阳光出行等服务商。

对华为来说,聚合打车的收入分成是一方面,更长远的意义在于,由于华为目前已与问界、江淮等多个主机厂合作造车,而出行平台需要批量买入车辆,先在网约车市场占位,有助于后续的车辆销售合作。

去年腾讯也在微信的“服务”页的“交通出行”中增加了“出行服务”入口,其中聚合了美团打车、T3 出行、曹操出行、阳光出行等网约车服务商。

据腾讯出行负责人表示,腾讯做聚合平台可以获得和网约车以及汽车厂商合作的机会,面向中长期,这其中会有更多关于车主服务、智能座舱和云计算等机遇。

值得一提的是,作为滴滴的股东,腾讯曾帮助滴滴在“出行大战”中出钱出力,但如今腾讯也不会把鸡蛋放在一个篮子里。2021年,滴滴下架后不到四个月,腾讯就投资了T3出行,而现在腾讯又在微信上开通了聚合打车平台。

而反观滴滴,和布局的网约车平台的主机厂相比,二者对网约车业务的预期大有不同。主机厂进军网约车看中的是战略意义,而非短期盈利。正因如此,即使滴滴想要凭借规模效应和佣金的让利找回丢失的市场,可能就像拳头打在了棉花上,显得苍白无力。

新业务:造车风口不再,自动驾驶如何落地?

旧业务想象力不够,根本原因在于,整个出行赛道早已没有了蓝海,新入局的主机厂和科技巨头们正在进入为智能化转型而备战的过渡时期。

在这种背景下,滴滴的增长需要更多新业务版图提供支撑,其中比较关键的两个变量是自动驾驶和造车。

首先看自动驾驶,这是汽车智能化的终极目标,而自动驾驶商业价值最大的细分领域是万亿赛道Robotaxi。上文提到主机厂和智能驾驶科技公司围绕Robotaxi的布局,正在给出行赛道带来变数。

对滴滴而言,或许也可以凭着现有的规模优势和丰富的平台流量,尝试开辟以Robotaxi为运力的聚合打车业务。

理论上而言,出行平台是典型的双边平台,只有Robotaxi的规模达到一定量,才能形成规模效应。但是在技术还没有完全成熟的最近几年,Robotaxi打车也有一些痛点:

一是Robotaxi的市场投放量不可能很大,更多是以积累测试数据进而迭代算法为目的;二是每个Robotaxi公司投入车辆有限,供应比较分散,也难以进行需求匹配。这些原因导致Robotaxi的用户体验较差。

而要想让Robotaxi的商业模式早点成熟起来,就离不开一个聚合Robotaxi平台。对Robotaxi实际运营方来说,借助一个聚合平台,可以将零星、分散的运力进行统筹调配,并以多年来平台积累的算法进行的合理的供需匹配。

这正是滴滴的强项。

对于用户来说,每个Robotaxi运营方可能基于不同的自动驾驶方案,提供的乘车体验可能会不同,而差异化的服务其实也能够提升用户体验。

目前来看,滴滴在出行市场的规模仍然是无出其右的存在,如果将Robotaxi聚合打车作为新业务,或许会是进一步发掘流量商业价值的一种可行模式。

事实上,聚合打车模式早就不是新鲜事物。早在2017年7月,面对滴滴在行业一家独大的格局,高德地图首先开启了聚合打车业务的入口,接入滴滴、首汽约车等打车平台。

随后,滴滴与秒走打车、蓝色大道、阳光出行等多家第三方出行服务商合作,推出了自己的聚合打车业务。

也因此,对滴滴来说,虽然程维普及100万台D1网约车并搭载自动驾驶技术的计划还要潜心发育一些时日,但聚合打车的业务模式早已是轻车熟路。

如果能在滴滴APP上接入Robotaxi运营商,虽然短期内带不了太多增量,毕竟无人出租车还是过于小众,但是能看到滴滴的长期价值,毕竟面对无人出租车业务,滴滴可能被颠覆掉。

如今即便无人出租车的商业化运营有了星星之火的趋势,依旧离不开匹配供需关系,对于滴滴的长远价值意义深远。

假如聚合打车业务能如愿以偿做起来,但囿于自动驾驶技术还不够成熟,距离完全替代人还需多年,现阶段规模比较有限,算不上一条粗壮的大腿。

因此长期来看,决定着滴滴能否走出“第二增长曲线”的可能还是造车计划。

2021年,滴滴发布了和比亚迪联手打造的全球首款定制网约车D1。但找比亚迪代工只是权宜之计,滴滴仍坚守着一个亲自造车的梦。

背后的原因并不难理解,Robotaxi取代人类司机是出行行业的长远趋势,滴滴2016年开始自动驾驶方面的研究,而且在2019年正式成立了全资子公司滴滴沃芽,但由于技术、法规、成本等方面的因素,自动驾驶的商业化很难。

目前自动驾驶主流的落地方式是,有限的AI辅助驾驶能力+新能源汽车产品的商业化落地方式。2021年4月份,滴滴发布了自动驾驶硬件平台 “滴滴双子星”,其实就隐约有商业化落地之意。

自动驾驶的商业化不仅仅是说作为解决方案卖给主机厂,而是要真正打入C端市场。如果说此前的D1试水是面向B端市场,那么要让自动驾驶业务真正具备变现能力,那么下场造车并卖给普通用户,就是一道必须迈过的槛。

对滴滴来说,能够收购一家车企,其实是造车计划圆梦的关键一步。但问题是,因监管大伤元气的滴滴是否还有实力收购一家车企,从而获得造车资质和工厂?

去年3月,滴滴启动代号为“达芬奇”造车计划的消息不胫而走,市面上有传言,滴滴出行有意收购拥有造车资质的国机智骏(国机汽车控股子公司)。对此,国机汽车回应称,“正在同业内多家企业接触,寻求合适的战略投资者。”

这样的回复或许意味着,国机智骏并不愿意被收购,适当的股权投资与合作造车倒是可以商议。然而滴滴这边仍有自主造车的执念,不甘心仅仅作为一家车厂的“战略投资者”。

1月5日,国机汽车在投资者关系平台上再次向投资者表态:“公司作为股东方,正积极帮助国机智骏引入战略投资者。”可见国机汽车仍不愿国机智骏被收购,滴滴是否还能找到其他收购标的,也尚未可知。

目前来看,滴滴整改靴子落地后,虽然给投资者以确定性,但现在已是2023年,滴滴造车的难度更大。

一是因为去年资本市场遇冷,抑制了巨头们的造车热情。按照蔚来李斌2021年的说法,“现在没有400亿元,失败的可能性会高很多。”

在经济大环境持续低迷的背景下,资本市场和地方政府都趋于保守,加上滴滴已经从美股退市,再次上市可能还需要些时日,想为造车融资不太容易。

二是2023年“国补”也结束了,没有补贴助推,新造车玩家需要自力更生,滴滴已经错过了造车的最好时机。

另外值得注意的是,在2021年,还有小米、百度、创维等多家科技公司入局造车,然而紧接着的2022年,联想、海尔、魅族等科技巨头,都没有选择造车,而是投身汽车供应链。

更有意思的是,此前一直传言要造车的洛轲汽车,据36氪最新文章显示,洛轲智能的落地形式可能与华为智选模式类似,并不自己造车。

科技企业的近一年“上车”的种种动作似乎在证明一件事——2022年或许已经是科技巨头造车的“收官之年”。

而滴滴的造车项目还在极早期阶段,考虑到造车需要百亿级别的资金消耗,和当前竞争更为激烈的新能源市场格局,很难相信滴滴的造车业务有很大的成功可能性,大胆猜测,滴滴未来做主机厂的供应商的可能性更大。

写在最后:

无论滴滴与比亚迪合作造车,还是自己造车,其实都不太顺利。以至于到底和哪一家汽车厂商深度合作或是收购一家有资质的车企,仍悬而未决。

由此不难看出,滴滴已经不复当年威风,以至于本来打算通过亲自造车来承接滴滴沃芽商业化的愿望,也开始飘渺不定起来。

不过可以确定的是,滴滴在出行业务的基本盘还在,疫情进入尾声,C端消费大盘复苏,人们的出行需求正在显著增加,这对出行行业是一个利好。

京公网安备

11010502033163号

京公网安备

11010502033163号