鼻祖、发明家、神童、梦想家、特种兵和中国双星,激光雷达“诸神混战”,行业疯狂洗牌。

风云激荡中,每个人都在亲身见证历史。

2004年,美国发起DARPA挑战赛,无人车上路,汽车上首次出现激光雷达。

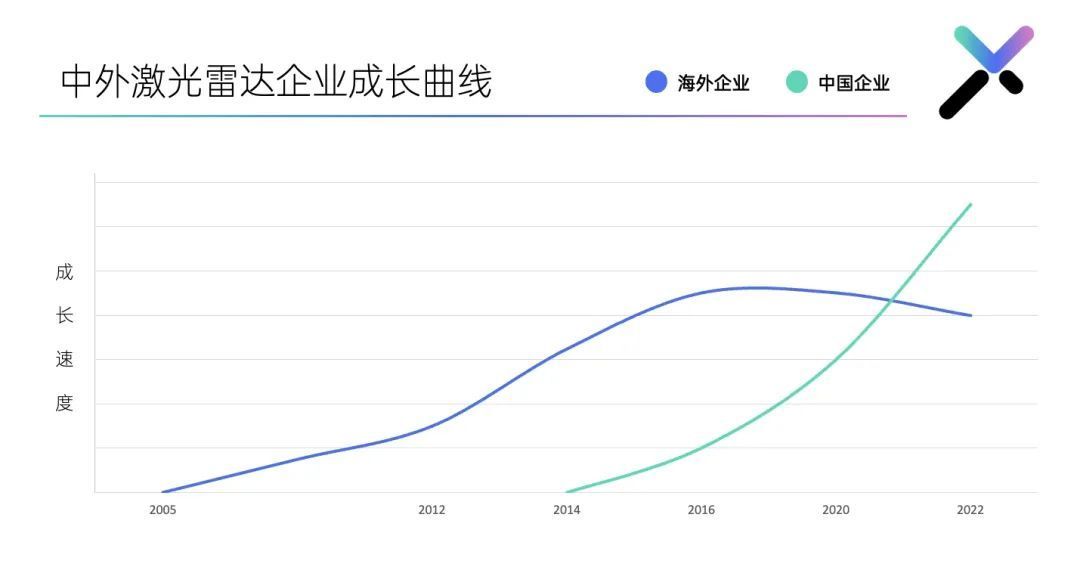

2010年之后,无人车赛道升温,谷歌、百度、Uber、滴滴先后入局,多家激光雷达公司进场掘金,上演了一场机械式、半固态激光雷达的"神仙斗法"。

如今,海外鼻祖Ibeo破产,Velodyne与Ouster抱团取暖。中国玩家先是赢下长距激光雷达的定点大战,很快又将战火引至近距补盲。

冰火两重天,激光雷达的主场转移到了中国这边。

旧日格局摇摇欲坠,漫天烽火中,新王隐现。

专利战、降价,无人车上几重斗法

第一批抢先完成车载激光雷达商业化的公司,孕育于那几届无人车大赛中。

早在2005年,第二届美国DARPA挑战赛上,斯坦福车队率先祭出四颗Sick单线激光雷达,令人惊艳地首次完成比赛。

这个名为Sick的玩家,正是激光雷达鼻祖ibeo的前母公司。

受此启蒙,一家做音响起家的公司决定转型,它就是日后被称为机械式激光雷达发明家的Velodyne。

Velodyne的机械旋转式激光雷达,很快出现在DARPA挑战赛上。

直到2010年,谷歌首次测试无人车时,Velodyne开始绑定大公司,狂飙突进。

同年,那位在2005年惊鸿一瞥的鼻祖Ibeo,拿下奥迪A8的订单,抱着打造全球首款车载量产激光雷达的决心,与法雷奥一同面向乘用车市场,走向了另一条路。

短短3年后,百度无人驾驶车项目起步,Velodyne再次成为“the chosen one”,一时风头无两。

但挑战者即将登场。

2014年,“梦想家” Quanergy,针对Velodyne的机械式激光雷达成本高、体积大、量产难等弱点,提出概念超前、方案更优的OPA技术路线,成为市面上最受资本追捧的明星,估值一度高达15亿美金。

Velodyne也毫不客气,被叫板后,举起“专利”大旗回应。

2015年,Velodyne以侵犯自己的US 7,969,558专利为由,将Quanergy上诉至美国法院。

四年漫长拉锯。最终,美国专利审判与上诉委员会(PTAB)宣布, Velodyne胜诉。双方这才达成庭外和解。

而就在双方开打专利战的同年,Quanergy高管出走,创立了Ouster,号称是“第一家将高性能 SPAD 和 VCSEL 方法商业化的公司”。

但其实,Ouster早期的产品,同样绕不开机械式激光雷达的玩法。Velodyne后来腾出手,也对其发起了专利诉讼。不过这都是后话了。

因为Veoldyne真正的对手,是来自中国的东方“双星”。

速腾聚创(下称速腾),在2016年发布了16线半固态激光雷达,测量距离超过150米,测量精度小于 2cm,出点数为 320000 点/每秒,水平测角 360°,垂直测角 30°,售价 4.68 万元。

这个产品直指Velodyne的16线激光雷达,VLP-16。

VLP-16的测量距离为 100 米左右,测量精度小于 3cm,出点数为 300000 点/每秒,水平测角 360°,垂直测角 30°,售价 7999 美元,按当时汇率折合人民币约5.23万元。

速腾的性能好于对方,价格却更便宜。

禾赛科技(下称禾赛),在2017年推出40线激光雷达Pandar40,探测距离150m,售价3万美元。

Pandar40剑指Velodyne的32线激光雷达VLP-32,后者的探测距离为100m,售价4万美元。

——仍然是同样的策略:性能更好,价格更便宜。

产品之外,两家中国公司还在服务方面下了“血本”,恰好一拳击中Velodyne的软肋。

坊间传闻,速腾当时不计亏损,实行7天包退换,不满意就换新,7×24小时服务。禾赛同样提供7×24小时的全天候服务。

这明显打在了Velodyne的“七寸”,它的反击也很快到来。

2018年,Velodyne主动发起价格战,宣布旗下16线激光雷达面向全球客户,将价格价格压到3999美元,降了50%。

次年,在胜诉Quanergy后不久,Velodyne又以同样理由,在美指控禾赛和速腾专利侵权。而后,被诉的禾赛与速腾又在中国及欧洲相关地区,反向对Velodyne发起专利侵权指控。

刺刀见红。

最终,禾赛与Velodyne签订全球专利交叉许可协议,并向Velodyne支付了约1.6亿元诉讼相关的专利许可补偿。而速腾,也与Velodyne签订了全球专利交叉许可协议。只不过,尚不清楚速腾是否支付给了对方专利许可补偿。

值得注意的是,在“发明家”Velodyne忙着与“梦想家”Quanergy以及“中国双星”速腾、禾赛“神仙斗法”时,Ibeo踏入的那条路上,出现了更多玩家。

成立于2012年的Luminar,其创始人当时年仅25岁,人送“神童”名号。与通过机械式激光雷达主打无人车市场不同,“神童”Luminar走的是半固态路线,主打乘用车市场,并很快获得丰田、现代等车企投资。

半固态MEMS这条路上,后来还出现了创始人有特种兵背景的Innoviz,凭借一个Demo成为宝马的御用激光雷达供应商,之后抢下大众的大额订单。

埋头进入乘用车市场的Ibeo,通过Flash技术切入主打中长距激光雷达赛道。Ibeo与法雷奥一同为奥迪A8打造的激光雷达SCALA,在2017年问世。

但很可惜的是,或许是出于安全考量,奥迪A8当时的L3自动驾驶方案并未量产。

这些玩家在无人车上的进展不多,但都有着自己的战场。

时间来到2020年,海外激光雷达公司迎来高光时刻。

先是Velodyne通过SPAC方式借壳上市,摘下“激光雷达第一股”称号,紧接着Luminar、Innoviz、Ouster等相继上市。

这些上市公司,后来市值普遍都超过了10亿美金,其中Luminar市值一度高达120亿美金。

觥筹交错,香槟满杯。这些海外公司频频举杯之时,似乎都没想过,也许鼻祖会衰退,神童会迟钝,发明家会失去灵感,梦想家要面对现实。

看似沉默的中国双星,最后抢尽风头。

就在Velodyne与禾赛、速腾的专利纠纷结束后不久,速腾在2018年获得阿里巴巴菜鸟网络、上汽集团与北汽集团的战略投资,在低速车和机器人市场,抢下智慧物流平台菜鸟网络、高仙机器人、酷哇机器人、行深智能等国内绝大部分机器人客户。

后来,速腾推出的高线数激光雷达,又陆续与小马智行、Auto X、图森未来等公司达成合作。

禾赛则在2018年、2020年先后获得百度、博世投资。近年,百度的RoboTaxi无人车,搭载的均是禾赛的激光雷达产品。

直到2019年底,Velodyne决定裁撤中国办事处20余人,不再在中国直接销售激光雷达。

就这样,中国双星联手将“发明家”Velodyne驱逐出了国门。

“神仙斗法”告一段落。

更大的战场,“诸神混战”

无人车公司狂奔几年后,车企开始进军自动驾驶——同样绕不开激光雷达。

面向车企,海外激光雷达公司如“神童”Luminar和“特种兵”Innoviz,很快顺利地拿下车企巨头订单,势头比Velodyne更加凶猛。

举几个数据,就能感受到当时对方有多强劲。

Luminar的测试合作伙伴一度多达50家,覆盖了丰田、戴姆勒、沃尔沃、奥迪、福特等车企。

Innoviz则是与宝马合作,后来与大众汽车集团签署合作协议,获得对方高达40亿美元的订单。

面对这些对手,中国双星开始发起又一次进攻。

2020年底,速腾突然宣布重磅战果,将开始向北美车企(后证实是Lucid Motors)交付车载激光雷达。

不止速腾,一些新的中国激光雷达玩家也开始在战局中冒头。

2020年底到2021年初,小鹏P5、北汽极狐阿尔法S HI、蔚来ET7,开始疯狂争夺激光雷达全球量产第一车的称号。

这三家的激光雷达供应商,一家是由大疆孵化的Livox览沃,一家是华为,最后一家则是图达通。其他玩家,比如,探维科技、一径科技等,也日渐活跃。

后浪涌现,但舞台上的主角,还得是速腾与禾赛。

2021年 1 月,速腾在美国 CES 上首次展出其研发了5年多的MEMS 半固态激光雷达M1的SOP版,并进行实时演示,也就是后来的M1。

同年8月,禾赛发布了自己的半固态激光雷达AT128。

这两款产品,前者采用二维MEMS芯片扫描方案,后者采用一维转镜扫描方案。速腾、禾赛、innoviz采用的均是905nm半导体激光器,而Luminar和图达通则采用的1550nm光纤激光器。

行业中关于905nm和1550nm谁更好的讨论已经有许多。从结果看,905nm路线目前稍胜一筹。

由于它的技术与供应链更成熟,可靠性更高,所以很快在定点车型、量产进度上甩开了对手。

据Yole数据统计,2021年全球车载激光雷达市场,法雷奥份额第一,达28%。速腾聚创、大疆、图达通、华为和禾赛科技份额,分别为10%、7%、3%、3%和3%,国内公司合计达26%。

2022年,中国激光雷达公司的攻势愈发凶猛。

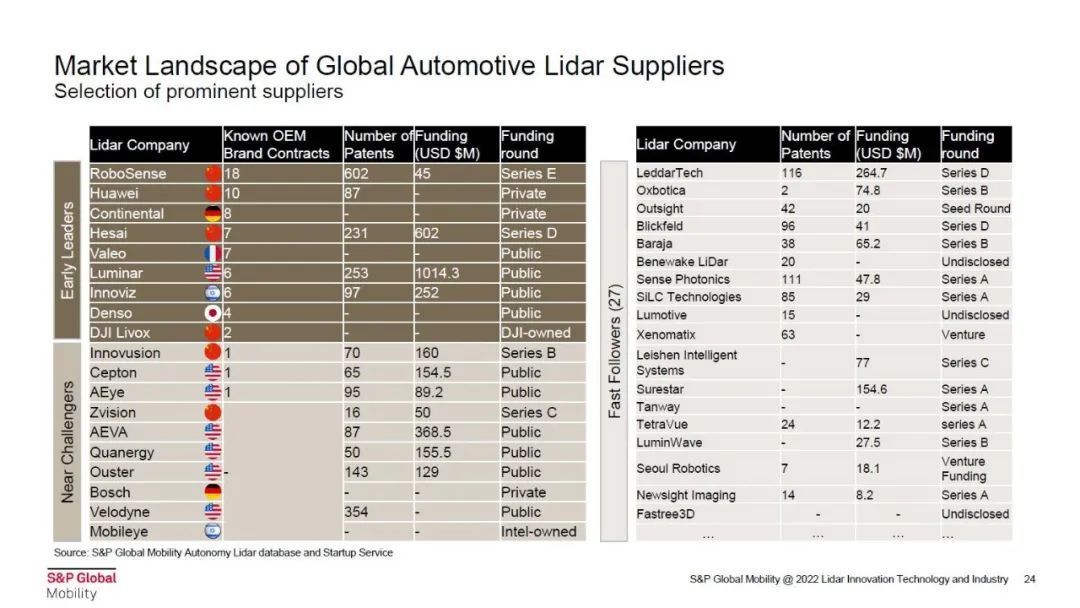

根据国际顶级金融分析机构S&P Global(标准普尔)2022年调研分析数据显示,全球激光雷达企业在车载前装市场已获得的定点合作汽车企业数量:速腾18家,排名世界第一;华为 10家,排名世界第二;大陆8家,排名第三;禾赛7家,排名第四;大疆览沃2家,排名第十。

中国遥遥领先。

不仅如此,显露颓势的海外玩家还接连曝出问题。

2022年Q1“神童”Luminar亏损加剧,市值腰斩;11月7日,“发明家”Velodyne与Ouster宣布合并;11月8日,梦想家Quanergy也因连续30个交易日市值低于1500万美元,被要求启动退市程序。

直到今天,Innoviz的激光雷达产品未见量产交付,Luminar的产品仍只见于上汽飞凡R7。

“鼻祖”Ibeo呢?

Ibeo奥迪A8量产受挫,2020年艰难拿下长城汽车旗下车型定点,却最终无法力挽狂澜。今年10月份,量产难、长期资金不足成为压垮骆驼的最后一根稻草——Ibeo等来的不是量产,而是破产。

至此,海外激光雷达公司“诸神黄昏”,而中国激光雷达公司“新王隐现”。

一个新的时代开始了。

决战!“双星”争辉

视角转向中国激光雷达战场,首先展现在眼前的,却是一幅极其内卷的画面。

今年11月,速腾与禾赛几乎同时发布了自家的纯固态近距补盲激光雷达产品,速腾E1和禾赛FT120。

禾赛称FT120已经获得超百万台定点,速腾则毫不客气地晒出视场角、探测距离等核心指标,宣布E1更胜一筹。

其实,要比较谁更胜一筹,有一个核心维度可供参考,那就是芯片。

因为,全固态激光雷达的核心壁垒之一是接收芯片。既要看能不能早布局,还要看能不能把核心芯片给做出来。

一位资深激光雷达行业观察人士告诉我们,“现在的一些产品的接收芯片其实是SPAD(Single Photon Avalanche Diode,单光子雪崩二极管),工艺类似早年的CCD相机。发射、接收环节中最关键的技术,都不是一些小厂能掌握的。”

在技术、产品之外,速腾与禾赛也在围绕测试验证、车规级标准、定点、量产和投资人阵容等环节大秀肌肉。

一方面,速腾的中长距的M1激光雷达,一举拿下超过50款车型共计超过千万台的定点订单,包括比亚迪、上汽、吉利、一汽、北汽、长城、奇瑞、小鹏等十数个头部车企,覆盖轿车、SUV、轿跑、超跑和重卡等不同车型。

禾赛也宣布,中长距激光雷达AT128已经获得了数百万定点,合作车企包括集度、高合、路特斯、理想、爱驰和长安,并且已经实现月交付破万台。

海量的定点订单,几乎都来自中国车企,可见中国市场对激光雷达的接受度之高。这个每年汽车销量高达2600万台的市场,是孕育激光雷达企业最肥沃的土地。

截至目前,速腾的产业投资人中,已经涵盖阿里菜鸟、比亚迪、北汽、德赛西威、广汽、吉利、上汽、小米、立讯和宇通等一众产业巨头。

而禾赛的产业投资人中,也涵盖了百度、小米、博世和美团等。

另一方面,速腾建立了目前行业中唯一获得CNAS认证的车载激光雷达实验室。可以对不同产品、不同车企,进行不同体系、多轮次的严苛测试。

同时,两家还在争当标准制定的牵头机构,影响激光雷达的多项车规级标准的走向。禾赛牵头了《车载激光雷达性能要求及试验方法》标准,速腾则牵头《MEMS型车载激光雷达》标准。

工厂方面,速腾选择三种量产模式一起上,自建产线 + 与立讯成立合资企业立腾 + 全球第三代工企业捷普合作,打造了“三位一体”智能制造集群,一期投资超10亿元,厂房面积超5.5万平方米,先后搭建近20条自动化产线,投入超1000台机器人,年产量百万级,目前已进入大规模量产。

禾赛则坚定地采取自建工厂的模式,斥资 2 亿美元在上海嘉定建立了一座占地6万平的「麦克斯韦」智造中心,年产能百万级,预计2023年建成。

“新王”隐现

中国企业的这种内卷,对海外企业形成了巨大的压迫感。

强者恒强,可以从下面这张表中感受一二。

可以看到,“二八法则”已经开始产生作用,“雪球”早就轰然滚起,在全球最大的汽车市场,在全球政策支持力度最高的市场,中国,正在为自己的东方新星构建起宽阔而深邃的“护城河”。

全球激光雷达行业将进入类似动力电池的行业格局,在中国市场胜出的企业,将在全球市场竞争坐稳头把交椅。

谁会是激光雷达行业新的王,速腾还是禾赛?又或者是某个还未展露实力的黑马?总之,它必然会在中国这片土地上。

来源:第一电动网

作者:HiEV

本文地址:https://www.d1ev.com/kol/189253

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。