如果我们看动力电池装机数据的话,乘用车1-11月总的装机量为:BEV 102GWh、插电混动8.61GWh,加起来110.5GWh。

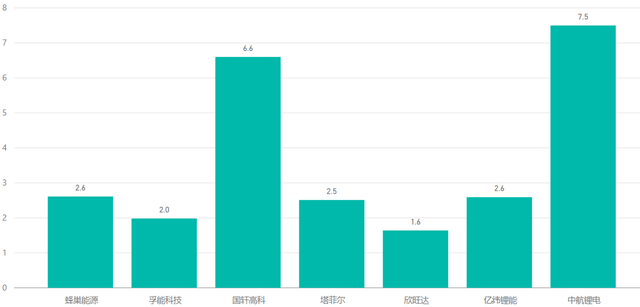

二线电池企业围绕方壳来做的几家,主要是中航锂电、蜂巢、欣旺达和塔菲尔,整体布局就是围绕重点客户来开展的。

▲图1 中国二线动力电池企业

Part 1 整车企业的格局

在中国的市场上,专注找到客户才是最大的卖点。

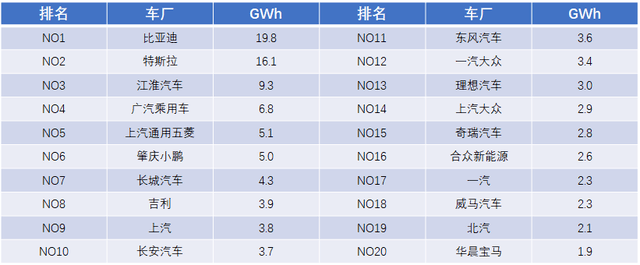

如表1所示,这是中国汽车市场销售端的需求,比亚迪和特斯拉(国内)都超过10GWh,江淮(含蔚来)的需求是9.3GWh,而11-20名已经有1.9GWh-3.6GWh的量。

▲表1 现有车企1-11月电池需求格局

在这些销量带来的需求里面,国内二线电池企业没有参与的是:比亚迪(自用)、特斯拉、上汽、一汽大众和上汽大众、理想、华晨宝马。

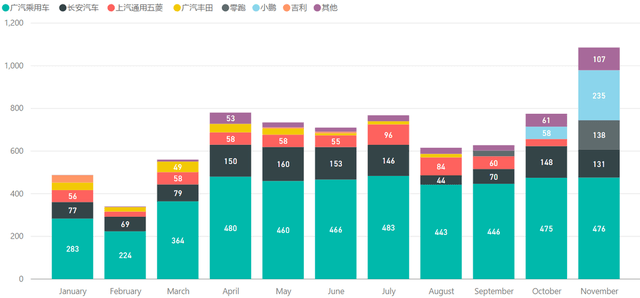

二线电池企业参与并且占比较高的是:广汽乘用车、上汽通用五菱、吉利、长安、奇瑞、一汽、小鹏和威马。

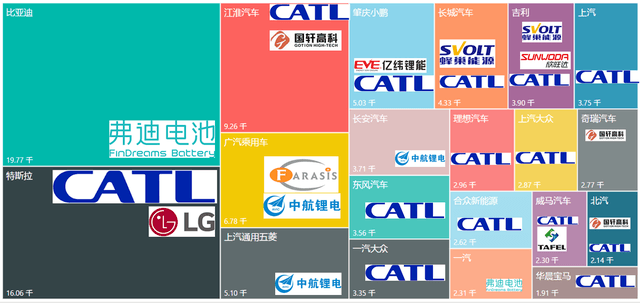

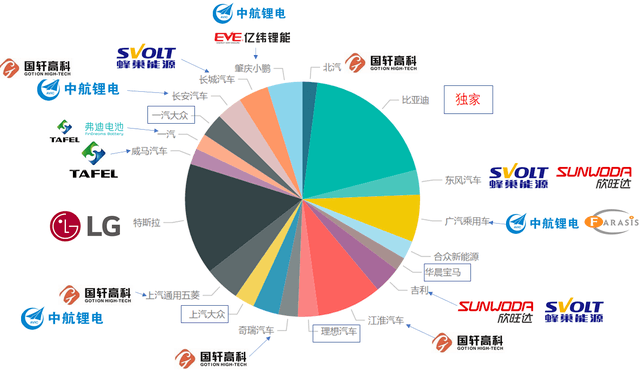

▲图2 二线供应商现有的参与格局

▲图3 按乘用车OEM来看二线电池参与的程度

造车新势力的小鹏之前已经谈过引入三家供应商,分担供应链风险的策略还是比较成功的,如下图4所示。

▲图4 小鹏汽车2021年的装车电池供应商的分配

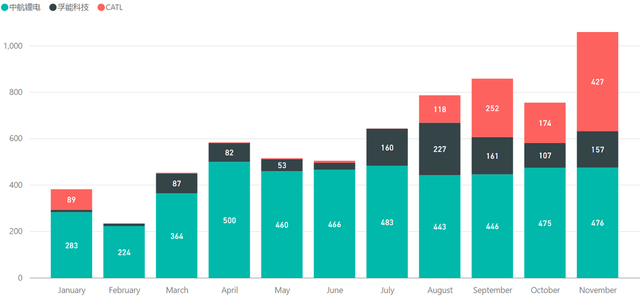

我们可以把小鹏和广汽乘用车的供应商配比做一个比较。

这两家广东的企业特别有意思:前者以宁德为主,导入中航锂电;后者在把中航锂电作为主力,但在供应紧缺的时候又重新导入宁德时代(后续合资企业建设上量)。

▲图5 广汽乘用车目前装机量的分配

我个人以为,目前这个多家企业都依赖于宁德时代独家的局面,大概将在2023年底出现变化——会有比较多的企业开始解绑。这些企业的电池供应商比例,会按照广汽和小鹏目前类似的比例去布局,但是大部分汽车企业都没办法忽略宁德时代作为一个基础供应商,其稳定的供应能力。

Part 2 方壳二线电池的发展

方壳企业主要包括:中航锂电、蜂巢、欣旺达和塔菲尔四家——最后这家今天就不展开了,主要是威马和一汽。

(1)中航锂电

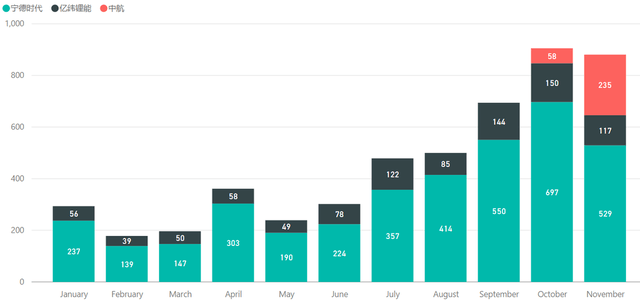

中航锂电2021年1-11月装车量为7.5GWh。之前和晓宇仔细聊过这家,这种扩张速度是需要大量资金的。目前主要依赖于广汽乘用车,在长安汽车、上汽通用五菱,几家都占据了一定的份额,而开拓了小鹏和零跑作为客户后,更是带来了很大的想象力。

▲图6 中航锂电的客户开拓

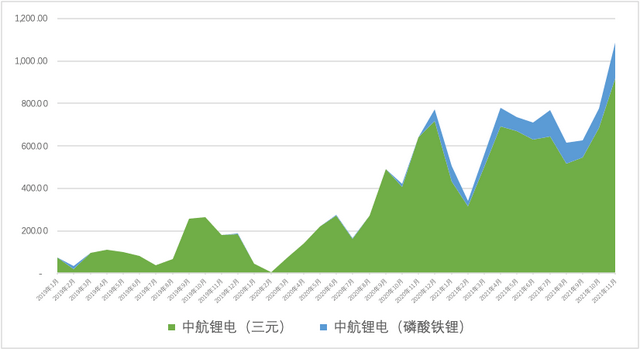

中航比较大的问题,还是基于原有VDA电芯或者弹夹电池来做,这种方案做铁锂效果并不好。继续跟着宁德时代的电池形状做铁锂,在规模上没有优势,需要尽快转到短刀片(叠片)工艺,才有可能在2022年继续开拓。

我觉得对中航锂电来说,2022年的成本压力会比较大,中航锂电的技术路线和宁德时代实在太像了,也是重点打击对象。

▲图7 中航锂电产品线中三元和铁锂的分配情况

(2)蜂巢能源

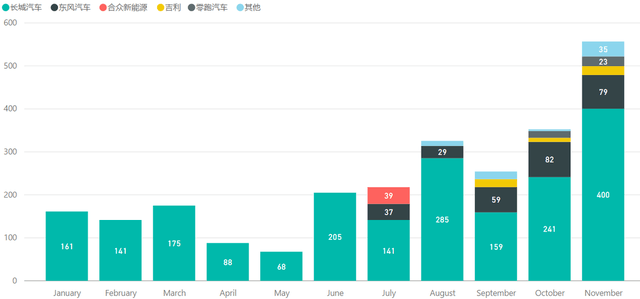

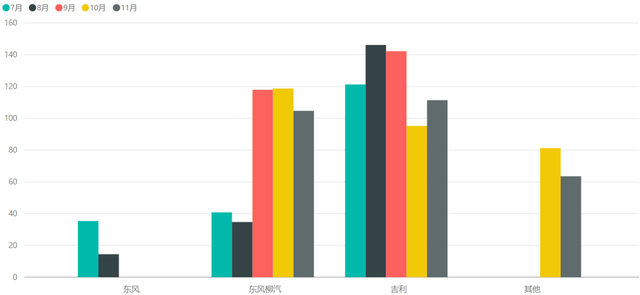

蜂巢能源2021年1-11月装车量为2.6GWh,从上半年主要依靠长城,到下半年逐步拓展到其他客户,包括吉利、东风、零跑和合众(随着宁德时代的注资昙花一现),整体来看后续不依赖长城的战略取得了一定的成功。

目前大部分汽车企业并没有把蜂巢能源和长城比较有效地区隔出来,这个和弗迪(=比亚迪)的差异还比较大,有利于在国内拓展客户。

备注:弗迪目前主要的拓展方向是国外品牌

▲图8 蜂巢能源的供应情况

(3)欣旺达

欣旺达2021年1-11月装车量为1.6GWh,主要是最近几个月的量还可以(5个月占了全年的82%),还有一部分跟着雷诺去了欧洲,没计算在内。主要客户包括吉利、东风柳汽、东风汽车和上汽通用五菱。

▲图9 欣旺达动力电池的主要客户

小结:我觉得二线方壳电池企业,在当前的成本形势下,依靠相似的技术和宁德时代去考量成本都是劣势,在磷酸铁锂时代换一种打法才能熬下去。

目前不少企业开始借着储能、工程机械等非道路车辆来实现自己的产品出货量,越来越多的量(相对小规模的动力而言)并不计入统计范畴,但是成本是可以均摊掉一些的,明天我们再谈一下国轩、孚能和亿纬锂能,就差不多把主要的二线都罗列进来。

进入不了前十的三线,我们以后找机会再说吧。

来源:第一电动网

作者:朱玉龙

本文地址:https://www.d1ev.com/kol/166128

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。