雷克萨斯依然是经销商盈利比例最高的品牌,86%,红旗为68%

“去年全球12大汽车集团,销量增长的只有3家,利润增长的只有5家。”

4月8日晚,汽车商业评论总编辑贾可博士与乐车邦联合创始人、副总裁卢五波共同联手线上发布《2019年度中国汽车经销商发展报告》,这是贾可在发布致辞中提到的2019年全球车市状况,不容乐观。

主机厂尚且如此,经销商呢?

继去年联手调研经销商生存发展状况并出具报告、在业界引起较大反响后,汽车商业评论与乐车邦旗下人和岛再次联手调研,《2019年度中国汽车经销商发展报告》新鲜出炉。

本次调研收集有效样本量2376份,覆盖75个品牌、320个城市,调研对象为4S店部门总监、总助、副总经理、总经理以及经销商集团管理人员,信息来源真实可靠,对行业具有重要参考意义。

调研数据显示,中国市场在售品牌181个,2019年新入市泛新能源品牌超过10个,进入年均销量10万台梯队的仅有38个品牌,占据总市场份额90%;年销量低于5万台的品牌130个;而年销量低于1万台的品牌高达95个。

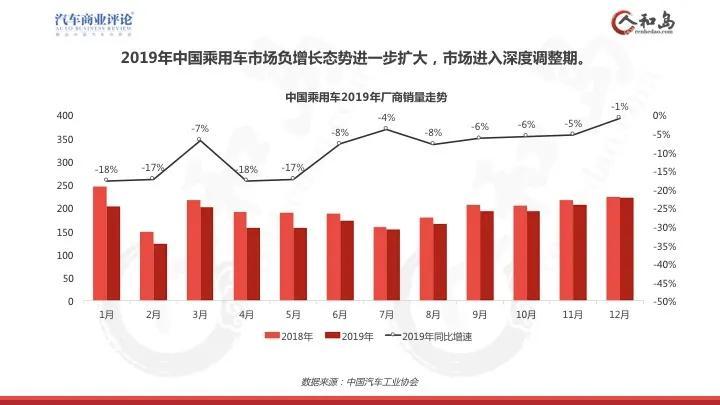

2019年是中国车市连续第二个负增长年份,随着销量的不断下滑,入局者的增多,行业竞争压力高涨,再加上“互联网+”的全面普及,汽车销售价格愈发透明,利润空间被逐步压缩,亏损之势随之而来。

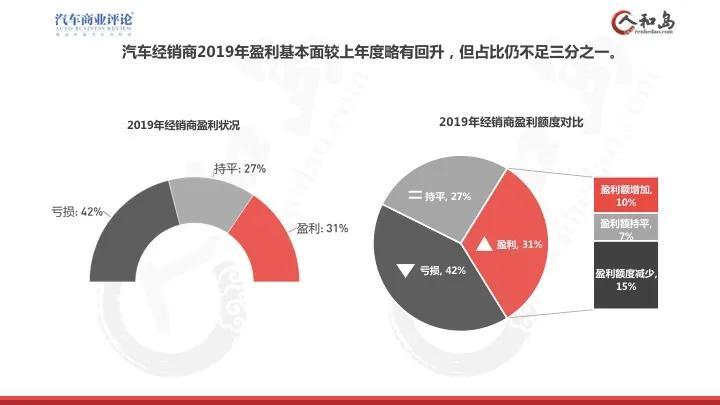

上半年由于国五车型清库,终端零售大幅让利,经销商亏损面达到历史最高值44%。自下半年开始,终端零售折让幅度有所回调,同时豪华品牌整体走势较强,再加上部分高亏损品牌经销商陆续退网或切换其它品牌,亏损经销商比例降至42%。盈利经销商占比较上年度回升1个百点达到31%,总量仍然不足1万家。

盈利经销商中,15%的经销商盈利额不及去年同期;仅有10%的经销商盈利额度同比上年度呈现净增长态势,反映出经销商利润率逐年下降的窘境。

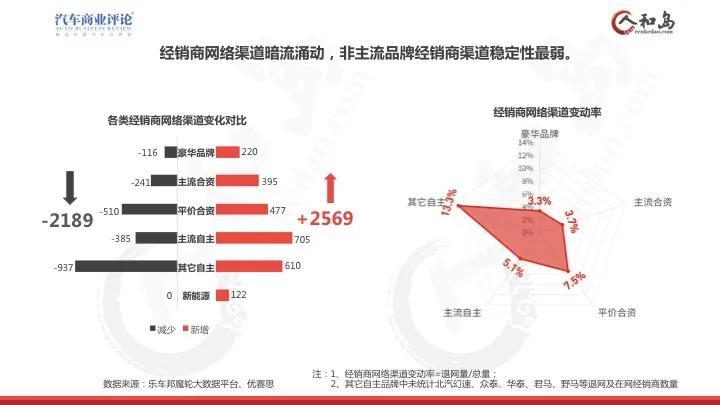

这造成全国经销商退网约3000家,占网络总量的10%。与此同时,WEY、领克、捷途、威马、广汽新能源、比亚迪新能源等新品牌处于网络扩张期,经销店在增长。截至2019年末,全国包含3S店、4S店、5S店为主的经销商31813家,同比上年增长1%,与行业销量同比下降5%形成了较大反差。

扩张和出局的都不少。一方面经销商盈利越来越难,另一方面,比汽车经销商更好的生意似乎也越来越少。

以下是对《2019年度中国汽车经销商发展报告》的详细分析。

市场负增长态势进一步扩大

新能源汽车进入阶段性调整时期

2019年,乘用车厂商销量(行业批发量)2144.4万辆,同比下降9.6%,降幅较2018年进一步扩大;终端零售销量(交强险上牌量)2147.2万辆,同比下降4.7%。终端零售降幅小于行业批发量降幅:一方面反映出经销商库存已经处于高位,厂商压库的弹性空间缩小;另一方面反映出厂商对于市场下行持较谨慎的态度,并切实调整产能,避免过度挤压渠道。

2019年6月,国家取消了对新能源汽车的地方性补贴,一直生长在“温室”中的新能源汽车不得不直面市场的严峻挑战。政策实施首月后,连续多年高速增长的新能源汽车市场即刻降温,销量迅速回落,连续多月呈现负增长,预示着新能源汽车进入到阶段性调整的“阵痛期”。

众多合资车企在2019年也加快了向电动化转型步局的进度:一方面推出多款基于燃油车改款的插电式混合动力混合动力车型作为过渡,在满足积分要求的同时,试水新能源汽车市场。

奔驰、宝马、奥迪、大众、丰田等国际主流品牌先后加大在中国新能源产品的布局,加快了中国电动化进程。随着新能源领域股比限制的放开,以特斯拉为代表的外资车企,加快了产品本土化的进程,销量将步入加速期,同时也加大了自主车企依靠新能源产品弯道超车的难度,未来新能源市场竞争将更加激烈。

终端零售销量除北京及西部

三个省份增长外,其它省市均呈现下滑

2019年全国乘用车上牌量为2147.2万辆,同比下降4.7%。由于经济、人口、汽车保有量的差距,各省份销量增长表现不一。全国正向增长的仅有北京以及西部甘肃、新疆、西藏三个省份,其它27个省市全部呈现同比下降态势。

北京属于较为典型的由高保有量带来的置换性高增长的城市,2019年北京小客车指标年度配额为10万个,而交强险上牌总量为56.2万辆,意味着有近35万辆(有部分外销其它省市)为二手车置换或老旧机动车报废而转购新车的用户,同时受消费升级的拉动,豪华品牌的市占率居全国榜首。而甘肃、新疆、西藏主要缘于同期历史基数小,呈现了小幅正向增长。

经销商网络增速与行业销量增速

形成较大反差,网络变动暗流涌动

根据优赛思对全国近80个汽车品牌经销商网络的监测数据显示,截至2019年末,全国包含3S店、4S店、5S店为主的经销商31813家,同比上年增长1%,与行业销量同比下降5%形成了较大反差。

经销商网络动态数据显示:2018~2019年,2189家经销商关闭了原代理品牌店面,部分经销商直接退网,另有部分经销商转换其它品牌经营。各类主流品牌通过向低县市场下沉网络渠道,新增1872家经销商;同时领克、WEY、捷达、捷途、威马、广汽新能源等为代表的新品牌经销商网络加697家,从而在总量上弥补了大量弱势品牌经销商退网的缺口,使得经销商总量整体仍然保持正向增长。2019年全国经销商网络净增380家,增长7%。

从细分品牌来看,豪华品牌与主流合资品牌在车市整体下滑的情况下,销量与经销商网络均保持稳定增长;平价合资品牌受长安铃木、及法系、美系等品牌影响,网络变动率较高;捷达品牌为2019年全新入市的品牌,处于网络扩张期,平价合资品牌新增经销商共477家。

自主品牌网络极不稳定:部分新品牌(WEY、领克、捷途、威马、广汽新能源、比亚迪新能源等)处于网络扩张期,新增经销商数量较多,但其它弱势品牌经销商网络稳定性较弱,退网数量近千家;并且其它自主品牌中并未涵盖北汽幻速、众泰、华泰、君马、野马等品牌,如果将这几个品牌网络变化量合并计算,全国经销商退网总量减少约有3000家,占网络总量的10%。

高亏损经销商陆续退网

经销商亏损基本面较上半年有所回落

2019年上半年,由于国五车型清库,终端零售大幅让利,经销商亏损面达到历史最高值。自下半年开始,终端零售折让幅度有所回调,同时豪华品牌整体走势较强,再加上部分高亏损品牌经销商陆续退网或切换其它品牌,亏损经销商由上半年的44%降至比42%。盈利经销商占比较上年度回升1个百点达到31%,总量仍然不足1万家。

盈利经销商中,15%的经销商盈利额不及去年同期;仅有10%的经销商盈利额度同比上年度呈现净增长态势,反映出经销商利润率逐年下降的窘境。

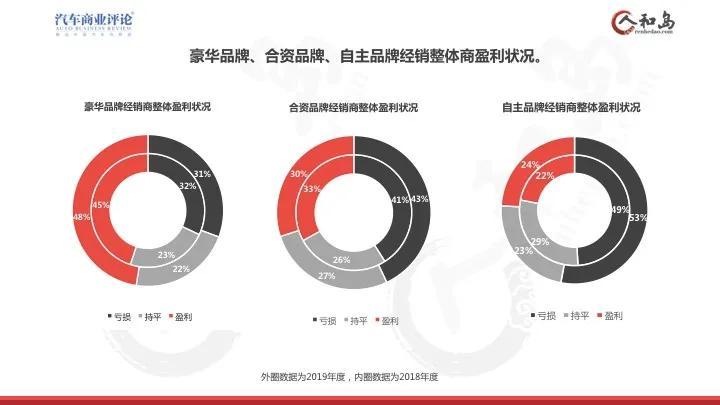

在消费升级的利好拉动下,豪华品牌销量正向增长:雷克萨斯、保时捷、奔驰品牌经销商盈利状况较为稳定;宝马品牌在新车效应下,经销商盈利状况较上年度有所提升,使得豪华品牌经销商整体盈利占比回升到56%。小众豪华品牌的盈利占比仍然较低,亏损经销商主要缘于销量下降,售后服务毛利不能覆盖成本及费用支出,部分品牌经销商主动放弃批售,致使返利获得率大幅降低。

雷克萨斯在豪华品牌中盈利依然保持最佳水平,主要受益于雷克萨斯的精细化管理以及订单式销售模式。2019年9月份雷克萨斯上调市场指导价,经销商的销量质量进一步提升,2019年整体盈利经销商占比为86%。

盈利率位居第二的保时捷品牌为80%。

奔驰品牌的利润明星GLC车型销量同比增长17%,一定程度上弥补了C级、E级因为临近换代或者中期改款导致的利润下降,同时新增的国产A级三厢车成为新增利润来源,经销商整体盈利占比达到71%。

宝马在新车效应的拉动下,新3系、X3、X5等均为利润车型,上半年宝马清库终端折扣较大,四季度销售折扣缩减,经销商整体盈利状况相较上年度有所提升,盈利经销商占比达到56%,24%的经销商处于亏损状态。

经销商盈利第二梯队的豪华品牌为凯迪拉克、大众、奥迪、林肯、沃尔沃。凯迪拉克上半年受国五清库影响较大,终端零售优惠最高达5折,下半年销售让利幅度缩减,经销商整体盈利面在47%。

销量位于第一梯队的奥迪,在德系三强中的销售折扣率最高,同时主力车型A6L销量下降14%,经销商整体盈利占比为42%。

沃尔沃2019年在以价换量的策略下,销量增幅较高,终端零售折扣在23%-25%左右,经销商整体盈利面在40%。

合资品牌经销商盈利比例较2018年度下降3个百分点,主要受平价合资品牌下行拉动,亏损经销商由41%上升为43%。

日系品牌凭借较强的产品力以及对细分市场趋势变化的精准把握,SUV以及轿车多款车型均处于各自细分市场的领跑地位。其混合动力技术优势明显:卡罗拉双擎、雷凌双擎以及上雅阁HEV上市均不足一年,销量占据混动车型前三,库存处于良性区间值1.0-1.5之间,销售周转率显著高于其它系别品牌。

丰田、本田经销商整体盈利状况较为优异:广汽丰田盈利经商占比为81%;东风本田76%;一汽丰田71%;广汽本田为68%;日产盈利经销商占比低于主要竞品,为41%。

SUV产品在华布局的快速推进,成为大众品牌销量增长的重要引擎;一汽-大众探歌、探岳在2019年首个完整销量年度内,分别实现12.5万辆及16.3万辆的优异成绩,也成为经销商的主要利润车型,盈利经销商占比为45%。

上汽大众2019年投放T-Cross及途昂X两款SUV产品,终端零售量分别为3.86万及1.16万,但上汽大众整体库存系数偏高,周转率偏低,盈利能力显著低于同门兄弟一汽-大众,盈利经商占比仅为38%;平价合资品牌新车销量大幅下降引发了一系列不良连锁反应,经销商盈利占比均处于低位区间。

由于部分高亏损品牌陆续退出,自主品牌经销商整体盈利占较上年度回升2个百分点,但从亏损经销商占比来看,态势依然最为严峻,亏损经销商比例高达53%,高于去年同期。

自主品牌连续两年下降,市场份额降至35.7%,销量份额持续向头部车企集中,盈利经销商亦主要集中于少数主流品牌,但盈利占比均处于低位区间。

定位中国高端品牌的红旗,经过近两年的持续发力,终端零售量接近10万辆,同比增长286%,经销商整体销售质量较高,盈利经销商比例达到68%。

哈弗依靠单一SUV产品,销量逆市增长7%,经销商盈利占比41%。

承担着吉利“品牌向上”,定位年轻消费群体高端市场的全新子品牌领克,经销商盈利比例达到37%。

汽车市场发展预期

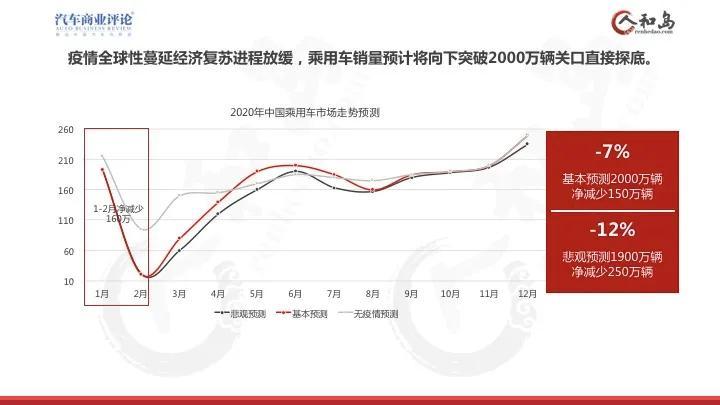

一、2020年乘用车零售量预计将向下突破2000万辆关口直接探底

新冠疫情爆发后,出于自身防护需求,部分人群会提前购车,主要以首购型用户为主,同时短期积压的需求也会在疫情过后集中释放,车市会出现小幅度短期增长。但更为不利的是,此次的疫情已经波及全球范围,对经济基本面影响较大,经济复苏周期拉长。

停工停产,假期延长,企业与职工收入均受到不同程度的影响,尤其是从事餐饮、酒店、旅游、娱乐、零售、交通等服务行业的人员,收入就业都受到较大影响。这部分人员基数庞大,是中、低端汽车的主要消费群体,进而会影响到中低端车型的销量。民营企业生存举步维艰,而中小型企业主又是汽车升级换代的主力,高端豪华车的销量也会受到影响。

总体上“黑天鹅”疫情事件负面影响大于正向促进。海外疫情的蔓延,对上游零部件行业也产生了较大影响,汽车供应链链条长,范围广,并且本次疫情影响较大的欧盟、美国均是中国进口零部件最重要的来源国,后续供应链断裂风险正在累积。

故此,若无强政策刺激,基本预测净减少150万辆,同比下降7%,向下突破2000万辆关口,悲观预测终端零售销量将会减少250万辆,同比下降12%,呈现直接探底态势。

二、上游车企优胜劣汰进程加速,小型车企快速淘汰

2019年中国汽车产量2572万辆,实际产能超过4000万辆,产能利用率仅为64%。欧美国家一般认为,产能利用率在79%至83%区间属于产需合理配比,60%被视为车企的生死线。对比部分上市车企的产能利用率数据发现,中低端品牌车企产能严重过剩,而高端品牌车企则产能不足。

对比销量数据发现,中国市场在售品牌181个,2019年新入市泛新能源品牌超过10个,进入年均销量10万台梯队的仅有38个品牌,占据总市场份额90%;年销量低于5万台的品牌130个;而年销量低于1万的品牌高达95个。

三、3-5线级市场销量深度下滑趋势或将持续

由于不同级别城市的汽车消费人群以及用车环境差异较大,所处消费周期不同,一、二线级城市与三至五线级城市存在2-3年的消费周期时间差。

一、二线城市首轮普及性购车周期集中在2010年以前,自2010年后销量占比逐渐降低。三线及以下城市首轮普及性购车周期集中在2009年-2017年,购置税优惠政策退出,三线及以下城市首轮普及性购车进程放缓,销量呈现下降趋势。

一、二线城市较高的汽车保有量,较短的用车年限,带来了新一轮次的以置换升级为代表的购车消费周期,而三线及以下城市无论是日常用车里程、换车年限、常住人口状况以及二手车等都与一、二城市存在较大差异,以第二轮次置换为主的消费力释放预计还需要3-5年甚至更长时间。故此,若无强政策刺激,三线以及下城市预期2020-2022年将会继续保持衰退状态。

四、“黑天鹅”疫情事件冲击,体系差、管理能力弱的经销商将会快速出清

“黑天鹅“疫情事件,将以摧枯拉朽之势,对本该3-5年才能完成的行业洗牌提前完成,以下四类体系差、管理能力弱的经销商将会快速出清。

1、资金不足、品牌红利弱的经销商

一季度销量的冰封期,经销商的流动资金成为能否顺利渡劫的第一道关卡。即便疫情过后,由于经济复苏周期的延长,终端用户消费信心受挫,而库存车辆积压较久,如何快速变现回笼资金也都在时刻考验着经销商脆弱的资金链。品牌红利较差的上游车企的洗牌必然会传导至下游4S店,旗下经销商将会更换其它品牌或退出市场。

2、管理紊乱、盈利能力差的经销商

中小型经销商长期存在管理混乱、组织架构不合理,团队战斗力弱等问题,同时缺乏对特殊事件的应对能力,盈利状况本就堪忧,经过疫情的再度冲击,将会面临新一轮残酷的洗牌。

3、营销单一、新零售转型慢的经销商

汽车4S店具有无可比拟的线下优势,过往主要依靠垂直媒体的线索导流、各类团购会、车展等作为主要营销模式。在突如其来的疫情,及各种互联网新兴业态的冲击下,快速完成数字化、新零售转型成为经销商运营的另一重要课题。

4、客户维系、保有客户获取不足的经销商

客户流失率居高不下,新车增量用户与保有用户留失量的缺口逐步增大,经销商无法通过有效的工具抓手获取保有客户,将严重影响到经销商赖以生存的基石-售后业务。

五、线上线下融合数字化转型,汽车经销商可持续发展的“护城河”

近年来经销商一直试水各类线上业务,但收效甚微。此次疫情期间,经销商利用各种网络平台开展直播卖车,VR视频看车,智能展厅等多种线上营销形式触达终端客户。而线上直播卖车、智能展厅等形式虽然在一定程度上弥补线下流失客户,但转化率却极低。疫情的爆发,同时激励了中国汽车经销商数字化、互联网化的发展进程!经销商开始广泛使用自获客工具,实现全流程业务闭环以及4S店运营数字化、管理规范化和营销高效化的升级。

来源:第一电动网

作者:汽车商业评论

本文地址:https://www.d1ev.com/kol/113533

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。