假设马斯克提出的特斯拉私有化(MBO)能够最终执行,这个交易到底靠不靠谱? 投行高盛算了笔账。

虽然特斯拉私有化还有很多不确定的因素,但假设马斯克提出的特斯拉私有化(MBO)能够最终执行,这个交易到底靠不靠谱? 投行高盛算了笔账。

首先,这个交易会是什么样子?

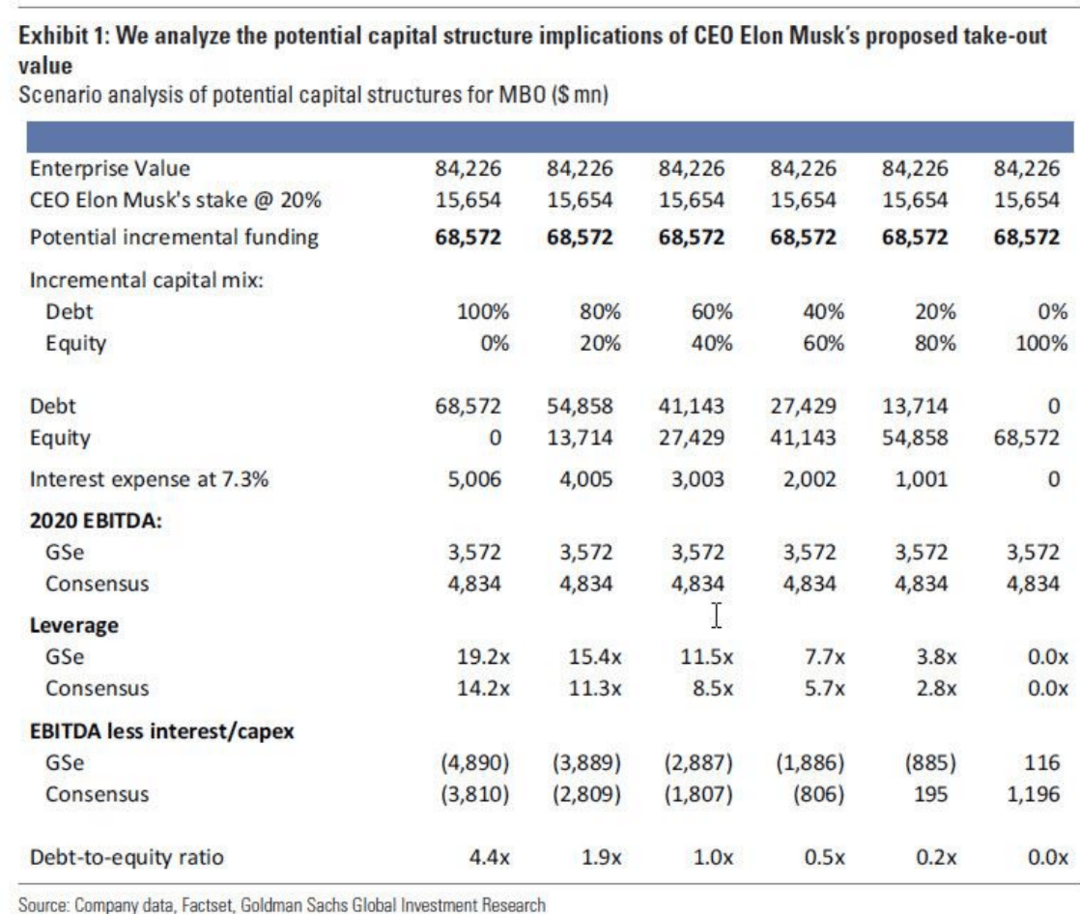

高盛分析师David Tamberino指出,以马斯克定义的每股420美元,并使用预估的1.86亿股稀释已发行股票(包括可行权期权和理论上在价内的可转换债券),特斯拉隐含股权价值约为780亿美元。当与调整后的约60亿美元净债务相结合时,意味着该企业价值为840亿美元--这是高盛对特斯拉2020年EBITDA预估的23.5倍,也是公认的特斯拉2020年EBITDA的17.5倍。

Tamberino认为,根据高盛的分析,特斯拉净债务约为90亿美元。目前特斯拉杠杆率是高盛对特斯拉2020年EBITDA预估的2.6倍,目前的年度利息支出接近6.5亿美元--使得隐含平均利率约为6% (主要由垃圾债资助的MBO的利息支出更高)。如果对价内可换票据进行调整,杠杆率将降至2020 EBITDA 的1.7倍--隐含利率为7.3%。

假设将来特斯拉能够以类似的速度为债务提供资金,也没有其他股东转成私有化结构,外部股权资本也没有就位--这将意味着公司债务将达约685亿美元,其中利息支出约50亿美元。这将使公司公司杠杆率达到EBITDA的14倍,仅利息支出一项就将高于EBITDA预估,就是说,即使没有资本支出,公司的现金流也将为负数,这肯定不是任何杠杆收购(LBO)投资者想看到的。

从形式分析来看,采用约6.0倍杠杆传统收购方法--与历史上的LBO一致--在高盛2020年EBITDA,或公认的29亿美元的预估下获得21亿美元债务融资,取决于是使用公认的EBITDA还是高盛的EBITDA,特斯拉需要增加股权融资400亿至470亿美元。虽然这会使利息费用降低,但考虑到约3.6亿美元的共识资本支出时,仍然不会得到正现金流。

为了涵盖这两种结构之外的很多可能性,高盛创建了以下敏感性分析,显示出各种融资结构的潜在利息支出。

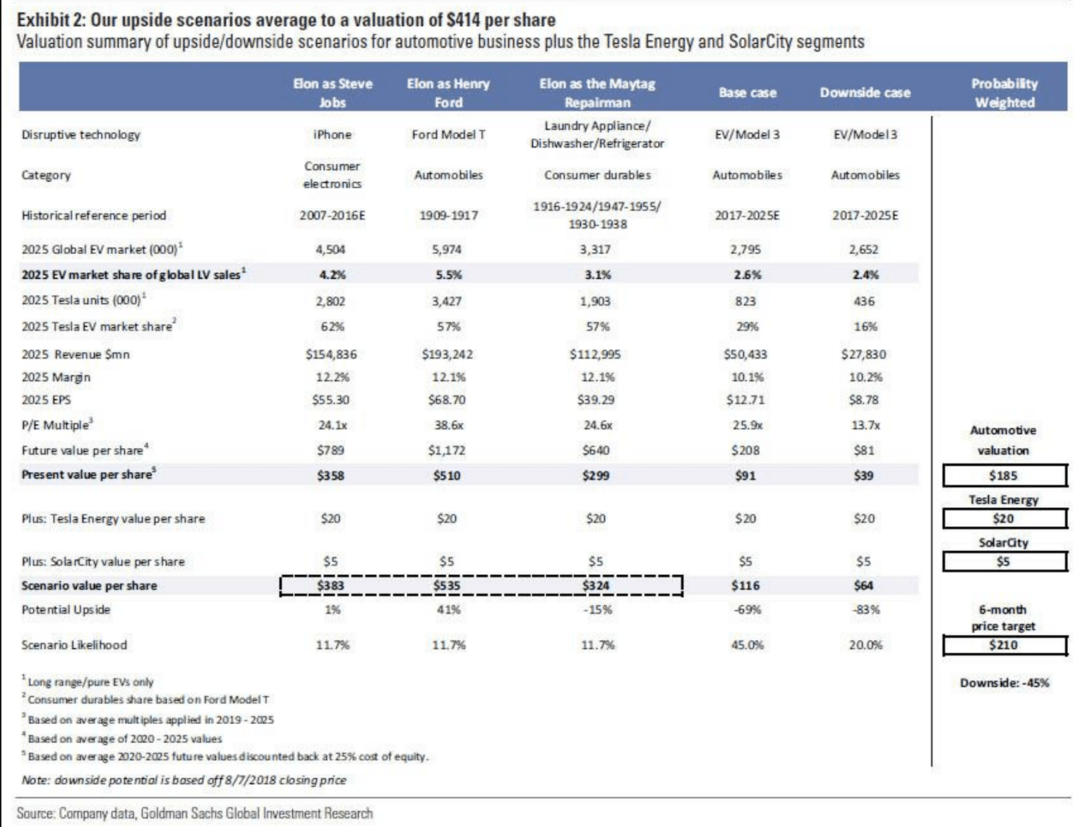

那么,下一个问题就是420美元每股的价格是否公道?

答案取决于你对公司成长的看法。

高盛对特斯拉的运营假设,在“潜在上行”的情景,面对来自原始设备制造商(OEM)日益激烈的竞争,特斯拉在2025年的大规模市场销量将在200万至300万辆之间,而按高盛的基本情景预估,2025年特斯拉销量仅在80万辆左右。在“潜在上行”情景下,高盛对特斯拉的估值为平均每股414美元。而在基本情景下,特斯拉每股潜在价值要低得多,只有约116美元,仅有马斯克提出价格的四分之一左右。

与戴尔当年私有化有没有可比性?

高盛认为,戴尔当年私有化可以用来参考,但戴尔的EBITDA/FCF特征要有利得多。

2013年,戴尔管理层以250亿美元收购该公司,通过管理层的所有权(16%,价值超30亿美元),资产负债表中的7.5亿美元现金,一些增量股东,和约194亿美元(债务权益比为3.5倍)融资。虽然该交易在性质上和特斯拉有些相似,但是由于戴尔产品和公司发展更为成熟,因此EBITDA的生成和现金流特征非常不同:戴尔2013年调整后EBITDA为51亿美元,相当于3.4倍杠杆,FCF生成约30亿美元。

而特斯拉,不包括营运资本,每季度烧掉现金约10亿美元。 特斯拉的问题在于,仅利息支出本身就将为投资者留下零现金,谁会愿意投呢?

来源:华尔街见闻

本文地址:https://www.d1ev.com/news/ziben/74456

以上内容转载自华尔街见闻,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。