“未来几年,我国动力电池前5家企业将占据70%到80%的份额。两到三年之后,宁德时代一家独大的局面肯定会得到改变。”

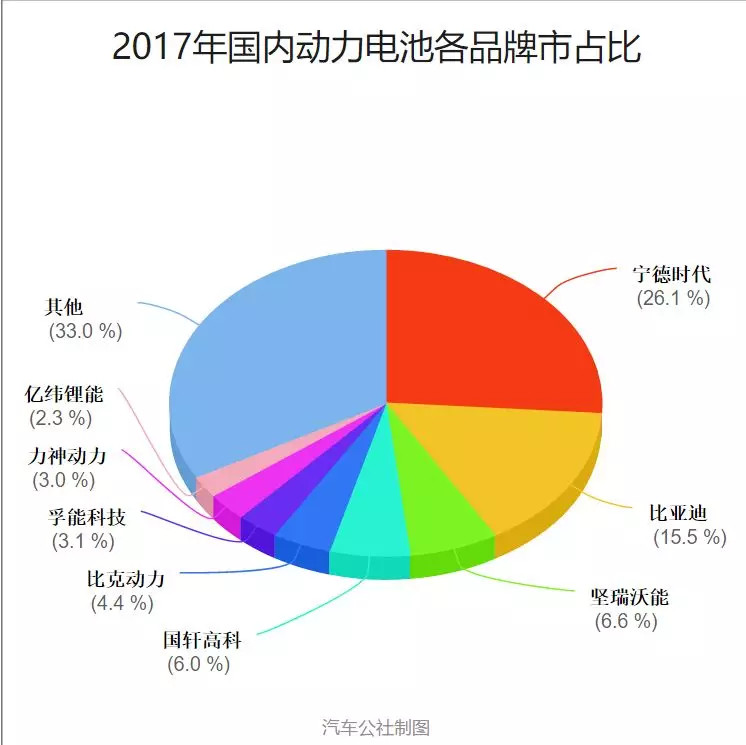

12月20日,宁德时代发布公告称,与吉利汽车旗下浙江吉润汽车有限公司签署合资经营合同,拟共同出资设立合资公司。据了解,该公司成立注册资本为人民币10亿元,其中宁德时代持股51%,吉润汽车持股49%。宁德时代的绳上再绑一员大将。 如此看来宁德时代真要一家独大下去了吗?我们来看看有没有与之竞争的“种子选手”。 近日孚能科技宣布已与戴姆勒签署了长期战略合作关系,签订2021年~2017年供货协议,供货规模7年合计140GWh。不过,随后孚能方面又称内部流出的PPT上只说是德系车企,似乎并不愿意完全公开相关信息。 但稍一细究就知道这事基本实锤了。今年3月,孚能通过戴姆勒VDA6.3过程质量审核,进入戴姆勒供应商体系。今年9月孚能在德国斯图加特开设了办事处,并且宣布此前融资的10亿美元将用于欧洲工厂建设,该工厂计划在2021年为欧洲主要汽车工厂提供支持。斯图加特正是戴姆勒总部所在地。此前,宁德时代将电池工厂建在德国东部图林根州埃尔福特市,主要原因就是拿到了宝马40亿欧元的电芯采购意向订单。本月上旬,戴姆勒方面宣布将在2030年前采购超过200亿欧元的动力电池电芯推动公司电动化转型。 这倒是有意思了,这个最近露出苗头的恰好被戴姆勒看中,而我们都知道宁德时代最初的伯乐是宝马。两家百年冤家的“战火”已经燃烧到同盟军了吗? 孚能是谁? 我们来看看,戴姆勒方是怎么说的?“此次大规模采购动力电池电芯的订单将一直延续到2030年,通过此举,我们将与合作伙伴一道确保我们全球电池生产网络的供应无论在现在还是未来都得以应用最新的技术。” 今年10月刚刚上任的梅赛德斯-奔驰汽车集团董事会成员、负责采购及供应商质量的威尔柯•史塔克(Wilko Stark)表示,这些供应商目前已经在亚洲、欧洲生产动力电池电芯,未来将继续在欧洲扩大生产规模,并在美国投产。 尽管目前戴姆勒拒绝透露哪些电池供应商将获得上述合同。但是公开显示的信息中,戴姆勒与凯中沃特、孚能科技、亿纬锂能以及宁德时代等签订了电池供应协议。 多年来,戴姆勒的核心供应商合作伙伴从特斯拉,到韩国SK Innovation、LG化学,再到国内的比亚迪、宁德时代,一直没有稳定下来,从戴姆勒的套路来看既不想培养一个潜在的竞争对手,也没有打算把鸡蛋放在同一个篮子里。如此看来孚能分一杯羹是没问题的。 稍微估算一下,而在梅赛德斯-奔驰的整个产品规划中,至2025年,动力电池驱动的纯电动车型占整体销量的比例预计将升至15%到25%。戴姆勒2017年全球销量240万辆,按新能源车未来占比20%算,需要48万辆,预计5年车型生命周期200万辆,按每辆车50KWh,全生命周期所需电池100GWh,每年20GWh。目前从戴姆勒的套路来看,孚能的份额应该不会太高,但每年至少2GWh应该有的。 不过,能够进入戴姆勒供应体系,足以让人对其刮目相看。就像迅速发展的宁德时代一样,孚能也以迅猛的发展姿态引来众人关注。2016年电池供应商出货量排名中还见不到孚能的身影,2017年就以第八名进入TOP10,而到今年前11个月孚能的名次已经上升到第四名。 北汽新能源在孚能的发迹史上有不可磨灭的功劳。今年前10个月北汽新能源占孚能装载量的七成。不过这样的客户结构却存在一定的问题,随着北汽现在对孚能依赖度有减弱的趋势(开始慢慢转向普莱德),孚能需要寻找新的稳定客户来确保自己的发展。 而戴姆勒显然为孚能带来了好消息。如今,戴姆勒采用外购电芯,内产Pack的做法为旗下电动汽车提供电池。戴姆勒的订单不仅能使孚能的装机量得到保证,更重要的是孚能进入戴姆勒的供应体系对孚能来说是产品力的体现,也对孚能市场份额扩大有意义重大。 孚能与戴姆勒的合作也将加强它对VDA标准的适应,规格尺寸更为标准化,也利于它吸引到更多的海外客户和订单,打开更为宽阔的市场。 那么这个被戴姆勒选中的“天选之人”,自然就需要把他和宝马选中的宁德时代来比较了。 成立于2011年的宁德时代,从原来的籍籍无名到如今的风光无限,少不了宝马这个伯乐。宁德时代与宝马的合作始于2012年,华晨宝马的首款纯电动车“之诺1E”的动力电池系统由宁德时代和宝马共同开发,制造则由宁德时代来承担。 据内部人士透露,双方敲定合作之后,德方发过来一沓多达七八百页A4纸的技术要求,技术标准要求之高,且细密令人惊叹。不过也正是通过这次合作,宁德时代在技术水平上得到了质的提升。对于进入跨国豪华品牌供应体系的电池供应商,之后的故事就是,宁德时代顺理成章地扶摇直上。 几年来,宁德时代也因此与大众、戴姆勒、日产雷诺、丰田、捷豹路虎、PSA、上汽、北汽、长安、吉利、宇通等多家车企建立了合作关系。去年,宁德时代供货量超越比亚迪,成为中国动力电池市场新的龙头老大。 今年11月28日晚间,宁德时代发布公告称,公司审议通过了一份议案,拟向银行申请总计不超过人民币1100亿元的综合授信额度,以满足日常生产经营及项目建设资金需要。这意味着什么?意味着宁德时代扩张的速度之快,我们难以想象。 问题就是宁德时代会从此结束“一家独大”的局面吗,孚能有与宁德时代同台“掰手腕”的实力了吗? 宁德时代结束“一家独大”? 最直观的就是先从体量上比较。动力电池应用分会研究部数据显示,今年前11个月,国内动力电池累计装机总量约43.53GWh。其中宁德时代以17.86GWh排名第一,占比41.03%;比亚迪以9.57GWh排名第二,占比21.99%;孚能科技以1.67 GWh的装机量位列第四,占比3.84%,虽然名列前茅,但可以看出目前与比亚迪和宁德时代的差距还是“非常大的”。 现在的一个问题是,尽管宁德时代已经成为国内动力电池行业遥遥领先的领头羊,但随着电池合作方的增多,带来产能不足及同质化明显的问题。 值得一提的是,目前孚能的目标客户群就是专注与乘用车市场,重点是瞄准国内外一级品牌的客户。而且,孚能没有在竞争中占上风,有很大原因也是受到产能的制约。据悉受产能限制,孚能科技2019年的订单按照目前的产能只能满足三分之一。 孚能科技董事长日前称,争取将在2019年达到10GWh出货量。“这一切取决于明年扩产的速度。”目前为止,全球范围内全年装机量达到10GWh的也只有宁德时代与松下。 孚能现在在江苏镇江的生产基地已经开始投建,建成后动力电池的年产能将达到20GWh,目前的规划是2020年完成一期的10GWh,二期将在2022年达产。届时,每年可供约40万辆新能源汽车配套使用。 不过要说与宁德时代竞争的,首先提孚能还不是很厚道,最需要提到的是那个去年被宁德时代超越的比亚迪。与宁德时代选择磷酸铁锂+三元锂两条腿走路的技术发展路线不同的是,比亚迪是依靠磷酸铁锂电池起家的,所以在三元锂电池异军突起之时吃了亏。同时,相比宁德时代的开放式供应模式,比亚迪自产自销的封闭式体系也限制了自身发展。所以,比亚迪被宁德时代拉下了神坛。 不过比亚迪计划在2018年底或2019年初完成电池业务拆分,2022年前将旗下的电池业务上市。有业内人士分析,重整旗鼓后的比亚迪必将展现出强大的爆发力。 以上提到的这几家动力电池企业还在飞速抢夺市场份额。过去,他们已经在纷杂繁多的电池企业中脱颖而出。统计数据显示,三年前我们动力电池企业达到230多家,2016年这个数字变为150多家,到了2017年已经减至130家。到今年,据不完全统计,市场上已经只剩下约90多家。 未来几年,随着前几名的产能释放,动力电池市场的集中度将会更进一步提高。国家科技成果转化基金新能源汽车创业投资子基金合伙人兼总裁方建华表示:“未来几年,我国动力电池前5家企业将占据70%到80%的份额。两到三年之后,宁德时代一家独大的局面肯定会得到改变。” 一个残酷的现实:据《动力电池蓝皮书》统计,2017年我国的151家动力电池企业中排名前20的企业占据89%的市场份额。这说明份额还将会不断聚拢到前几名,即便是前20排名的企业还在淘汰赛中,更别提那些20名开外的企业。 另一个维度的数据显示,2017年我国动力锂电池的总产能达到185GWh,而被车企认可并持续选用的有效产能约为115GWh,实际产量却只有44.62GWh。从这也反映出一个问题,现在行业缺的不是产能,而是缺高端产能。这也导致厂家选择余地很小,造成宁德时代“一家独大”的局面。 说到这里,我们真正关心的是什么?不是孚能或者比亚迪能不能真的在产能上装机量超越宁德时代。我们真正关心的是国内这个产业是不是真的卧虎藏龙,处处充满生机和活力,我们希望看到的是国内成长出更多像宁德时代、比亚迪这种量级的动力电池企业,而这些企业未来可以站在世界的舞台,面对松下、LG化学等企业,拥有抗衡竞争的力量。

来源:汽车公社

作者:郑文

本文地址:https://www.d1ev.com/news/shichang/84585

以上内容转载自汽车公社,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。