2022年,国内市场整体投资节奏随着各地一轮轮的“静默”趋于冷静。不过,基于政策与市场的双向奔赴,智能电动汽车赛道依旧“热”得发烫。不管是上汽集团5月内斥资77亿元投向股权投资基金,还是广汽集团增资子公司设立新能源产业投资基金,无一不显示出车企利用资本布局产业链的野心。

值得一提的是,造车新势力也逐渐形成“创而优则投”的局面,玩起了生态链打法,甚至比传统车企更为激进,联手“亲友团”挤进VC圈,意欲用造车吸入的“真金白银”,换取供应链话语权。

新造车,走出一群VC

5月16日,汽车产业链企业优信集团发布公告称获股东蔚来资本和愉悦资本1亿美元增持。

这里提到的蔚来资本,就是自李斌入局造车开始,与蔚来汽车同步成长起来的投资机构,独立募资,上下游看标的,扮演着“攒局者”的角色。

蔚来资本大事记,图片来源:蔚来资本官网

公开信息显示,蔚来资本旗下人民币基金由蔚来资本与红杉中国、高瓴资本联合发起设立,于2017年完成首次交割,侧重成长期及成熟期投资;蔚来资本美元基金则于2018年完成首次交割,侧重早中期投资。

蔚来资本具备深厚产业视角与广泛的资源优势,整体规模过百亿。自成立以来,蔚来资本持续聚焦数字化和低碳化领域的投资,重点围绕大出行、能源、科技赛道进行投资布局。

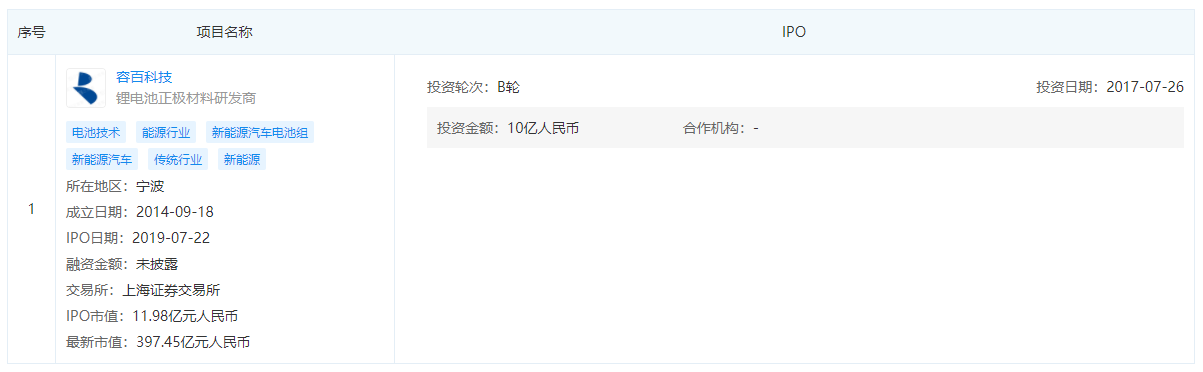

截至目前,蔚来资本公开的投资事件已超过60起,投资项目近50个,偏向细分领域独角兽企业,其中包括高科技新能源材料公司容百科技,自动驾驶公司初速度、小马智行、Momenta、嬴彻科技、主线科技、易控智驾,激光雷达厂商图达通,车规级自动驾驶计算芯片和平台厂商黑芝麻智能,换电网络平台商奥动新能源,智能网联技术及产品提供商四维智联等。

蔚来资本投资项目,图片来源:企查查

值得一提的是,蔚来资本的核心团队有蔚来汽车董事长、CEO李斌,新能源和智能汽车领域投资人朱岩及前吉利控股集团副总裁余宁。蔚来资本表示,其拥有兼具深厚产业背景与专业投管能力的复合型团队、成熟的渠道及生态圈资源,可支持下一代技术和商业模式创新,为创新技术公司提供全生命周期的支持。

除了蔚来资本外,同样想用资本方式推动更大生态布局,在VC圈大展拳脚的还有小鹏汽车。

3月17日,刚刚成立的星航资本(Rockets Capital)宣布完成首期美元基金首轮关账,募资金额超2亿美元,正式独立市场化运作。据了解,这只基金的基石投资人是小鹏汽车,其首轮募资吸引了包括IDG资本、红杉中国、五源资本、GGV纪源资本等VC/PE机构。

事实上,上述投资机构都是小鹏汽车曾经的投资人。也就是说,何小鹏携手“亲友团”组局成立了一个全新的投资机构,聚焦智能电动汽车产业链、清洁能源和前沿科技领域的投资机会,重点关注早期、成长期阶段标的,发掘具有技术创新和颠覆性潜力的优秀公司。

其实早在去年9月,小鹏汽车组建市场化VC的消息就不胫而走。据悉,该基金由小鹏汽车总裁顾宏地带队,核心投资团队皆来自知名新能源车企战投部门、汽车产业基金和头部创投基金。

以生化系博士出身的顾宏地为例,其毕业后就转身进入雷曼兄弟投行部,并在2004年加入摩根大通,曾参与过超2000亿美元的交易,并深度参与了阿里、小米、携程、百度等企业的IPO、融资、并购或企业重组。

小鹏汽车副董事长/总裁顾宏地,图片来源:小鹏汽车

而星航资本联合创始人袁兵曾担任弘毅投资首席运营官,投出过巨人网络、今日头条等项目。更早前,袁兵曾担任摩根士丹利直接投资部董事总经理。

值得一提的是,星航资本号称规模比蔚来资本还大,深受雷军影响的小鹏系资本,投资风格也与小米类似,“盘子”也很大。基于其对新能源汽车产业链、生态圈的认知和独家项目源机会,星航资本首次关账即被曝已签约投资数家新能源领域的头部优秀企业。

虽然低调,新势力创投圈当然不能少了理想。企查查显示,3月4日,重庆车之辕创业投资有限公司成立,注册资本6亿元人民,该公司由重庆车之轩科技有限公司全资控股,后者正是理想汽车关联公司Leading Ideal HK Limited全资控股的企业。

其实在成立创投公司之前,自2017年起,理想汽车就在以母公司北京车和家信息技术有限公司为触角,进行对外投资。投资的方向涵盖出行、新能源、科技等领域,如新石器无人车、易航智能等。与蔚来和小鹏相比,理想显然更加低调。有分析指出,此次成立投资公司,应该是李想为了更好地进入这个领域。

至此,三大造车新势力也在创投圈集结完毕,造车吸入的资本也在加速向整个智能电动产业链倾斜与渗透。

剑指产业链,投出一个联盟

当前汽车行业处于大变革阶段,尤其是近两年来,汽车核心零部件紧缺对产品交付产生极大影响。种种迹象表明,未来竞争不再是主机厂间的solo,而是产业链与生态链的全方位竞争。而通过资本搭建产业链优势,形成特定的生态闭环,或许是最快捷的“插手”方式。

以动力电池领域为例,日前,欣旺达电池官宣获得由蔚小理、上汽、广汽、东风六大车企大手笔注资24亿元增资,其中蔚小理三家的注资金额就超过了10亿元,也就是说造车新势力抱团扶持了一个动力电池领域的“小老弟”。

欣旺达电动汽车电池有限公司融资历程,图片来源:企查查

欣旺达之所以被选中,与其相对完善的锂电池产业链布局不无关系。欣旺达不仅拥有电池Pack业务,早前也通过股权收购完成了对上游电芯业务的布局。而要知道,动力电池市场前景广阔,蔚小理率先抢占坑位或将意味着能够提前锁定优势。一方面是产能优势,另一方面是资本效率最大化优势。

与此同时,将“金鸡蛋”放进不同的篮子里,也将助力车企拿回对上游供应链的话语权。此前众车企皆因宁德时代供应短缺问题导致交付掣肘以及成本上扬,因此众多车企都在拓展供应商,以打造更稳定的供应链体系,掌握主动权,欣旺达也因此成为多家车企缓解电池焦虑的理想目标。

据了解,去年下半年开始欣旺达动力电池装机量开始起量,2021年动力电池营收同比暴增584.67%,实现营收29.33亿元。随着产能落地,欣旺达预计到2025年其动力电池产能将达到140GWh,若以每辆车配套50KWh电量为例,可满足每年60万辆电动车的配套需求。

除了电池外,新势力VC在自研芯片之余也开始陆续投资本土芯片企业。打出“高筑墙,广积粮”的组合拳,双管齐下,分散风险,正成为新势力VC的选择。

早在2018年,蔚来资本就投资了自动驾驶芯片企业黑芝麻智能;刚刚成立的星航资本也迅速对芯片出手,据相关媒体报道,彼时一家芯片创业项目已接近交割。

与此同时,新势力VC还将对自动驾驶、智能座舱、域控制器等前瞻赛道进行提前布局,保持技术的先进性。

投资理念,图片来源:蔚来资本

“未来汽车行业是联盟式的竞争,包括车企、互联网巨头、新创技术公司和资本”。蔚来资本合伙管理人朱岩提出,搭建联盟旨在整合资源,技术+资本,对内+对外,四轮驱动将形成更好的合力。

其中,资本可以扮演“连接器”的角色,连接需求端和供应端的顶尖玩家。在加速技术变革,推动新技术更快落地与应用的同时,为供应端带去业务增量,为需求端带去产能配比。

从经济效益上来说,联盟式发展也可将自身技术储备转移应用到其他行业,凭借规模效应摊薄零部件及服务成本,以更强的协同效应提高整个联盟产品的性价比。

此外值得一提的是,资本的本性是追求利益最大化,发挥资本更高效率。在蔚来资本成立初期,时任蔚来资本合伙人张君毅就曾表示:“蔚来资本是独立的产业基金,而非蔚来汽车的战略投资部。”这也点破了新势力VC与传统车企战略投资的区别。

新势力伴生的VC剑指产业链,虽然也会强调投资方向,指哪投哪,但并不追求一定为我所用,最终还是以财务上的回报,市场溢价的收益为目的,中立中性是重要准则。

以发展相对成熟的蔚来资本为例,能链、Momenta、主线科技、四维智联、赢彻科技等半数被投企业进入到下一轮,而宁德时代、容百科技、联赢激光三家公司已分别完成IPO,另有一家被恒大健康并购,完成曲线上市。

蔚来资本投资战绩,图片来源:企查查

作为一家投资圈新生代力量,就其目前交出的成绩单来说,已经不容小觑。仅容百科技一家科创板IPO就应该获得了不错的账面收益,而宁德时代的市值已近万亿元,且其手上还掌握着数家独角兽企业。

在瞬息万变的新兴市场,要说新势力VC的投入最终能否带来丰厚的回报?目前仍难以预估。但从长期视角来看,新势力混战始终是供应链洗牌的过程。面向更长的产业链,只有价值最大化,未来才更有希望冲出重围,成为下一个行业增长点的引领者。可以肯定的是,生态链的构建及培育是一件需要长期投入的事情,这必将是一场马拉松。

来源:盖世汽车

作者:Jeff

本文地址:https://www.d1ev.com/news/shichang/176768

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。