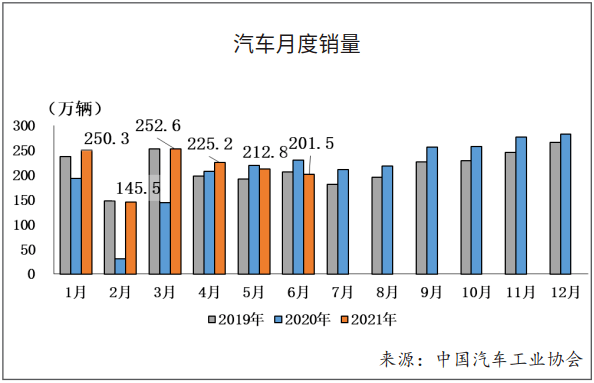

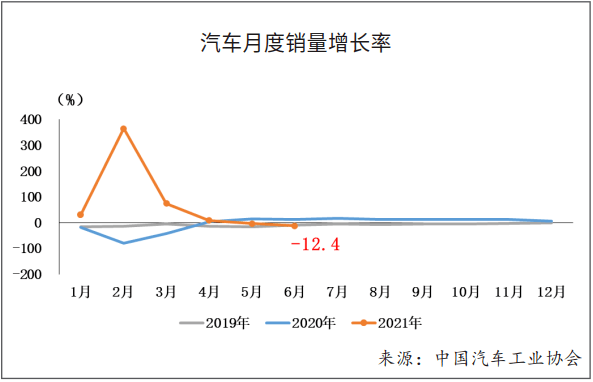

根据中国汽车工业协会的统计数据,2021年1-6月,汽车产销分别完成1256.9万辆和1289.1万辆,同比分别增长24.2%和25.6%,与2019年同期相比,产销同比分别增长3.4%和4.4%。

1-6月,乘用车产销分别完成984.0万辆和1000.7万辆,同比分别增长26.8%和27.0%。与2019年同期相比,产销同比分别下降1.6%和1.4%。

1-6月,商用车产销分别完成273.0万辆和288.4万辆,同比分别增长15.7%和20.9%。与2019年同期相比,商用车产销同比增长26.7%和31.3%。

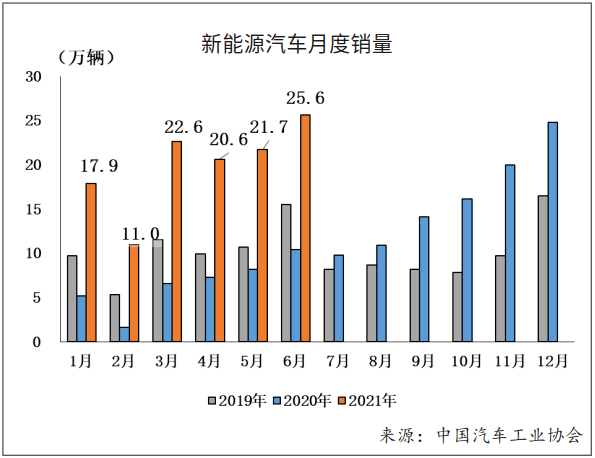

1-6月,新能源汽车产销分别完成121.5万辆和120.6万辆,同比均增长2倍,目前新能源汽车累计销量已与2019年全年水平持平。其中纯电动汽车产销分别完成102.2万辆和100.5万辆,同比分别增长2.3倍和2.2倍;插电式混合动力混合动力汽车产销分别完成19.2万辆和20万辆,同比分别增长1倍和1.3倍;燃料电池电池汽车产销分别完成632辆和479辆,同比分别增长43.6%和5.7%。

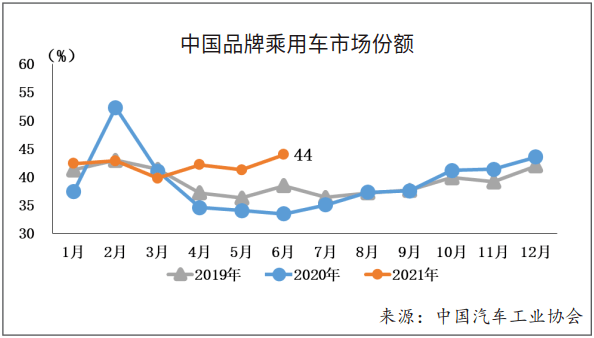

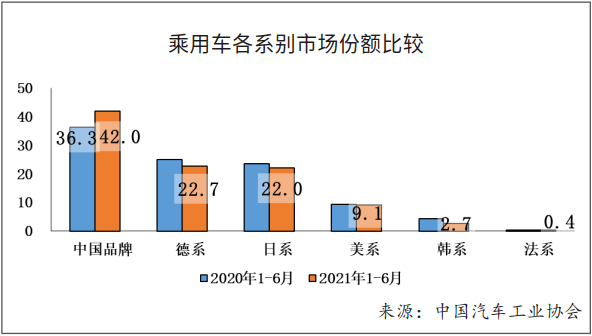

1-6月,中国品牌乘用车市场份额同比上升。其中,中国品牌乘用车销量达到419.8万辆,同比增长46.8%,市场份额为42%,相比去年上升了5.7个百分点。

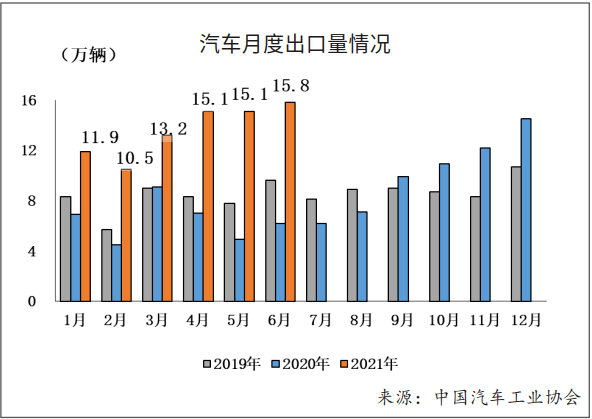

1-6月,汽车企业出口82.8万辆,同比增长1.1倍。分车型看,乘用车出口63.1万辆,同比增长1.2倍;商用车出口19.7万辆,同比增长1倍。特别是新能源汽车出口大幅增长,1-6月新能源汽车出口8.8万台,同比增长约3倍,占整个出口份额的10.6%。

上半年国内车市特点

总结今年上半年国内车市,主要有以下五个特点:

整车市场保持高速增长,超过年初预期。销售市场延续去年下半年的高速增长势头,在1-3月大幅回弹的基础上,基本回到了2019年的销量水平,而4、5月仍保持较高销量,均超过2019年同月销量,6月份销量势头放缓,符合正常月份的销量趋势。

自主品牌市场占有率上升。今年1-6月,国内自主品牌市场份额同比大幅提升5.7个百分点。其中有欧系、日系受缺芯影响车辆供给的原因,但核心还是中国品牌汽车竞争力的提升,赢得了更多的中国消费者,也有中国品牌新能源汽车销量增加的因素以及中国品牌汽车出口增加的多重因素助力。特别是在上半年豪车销售增长的情况下,1-6月,国内生产的豪华车销量完成165.8万辆,同比增长41.5%。自主品牌份额仍然保持增长说明中低端产品销量持续增长。

新能源汽车市场上半年继续保持高速增长。今年前6个月,国内新能源车产销量均增长了2倍以上,月销量屡创历史新高,新能源汽车累计销量已与2019年全年水平持平,其中纯电动汽车超过100万辆,新能源汽车渗透率也由今年年初的5.4%提高至今年上半年的9.4%,其中6月的渗透率已超过12%,说明新兴动能逐步扩大,标志着新能源车市场已进入快速普及期。其中,最明显的变化是私人用户占比的持续提升,2019年是53%,2020年是72%,今年已提升至77%,私人消费已成为新能源车购买的绝对主导力量。

商用车市场上半年增速前高后低。今年一季度,国内商用车市场增长强劲,重卡和轻卡市场在3月份创下单月销量的历史新高。但从4月份以来,市场销量增速出现较大回落,5、6月份市场增速同比处于下降的状态。

汽车出口上半年保持高速增长。今年上半年,汽车出口每月都刷新月度出口历史记录。

影响车市因素

从全年车市情况来看,受以下六个方面的因素影响:

其一,中国宏观经济总体向好,引导车市逐步恢复正常。

今年上半年,全球疫情出现反弹,但国内疫情控制较好,经济社会生活基本恢复正常发展,国家稳增长政策导向取得显著成效;上半年中国GDP增速约12.3%,全年GDP增速预计为8.0%以上。

国家宏观调控政策总体将保持稳健,政策力度也较为审慎、不转急弯,也不会强力刺激。目前我国经济运行在合理区间,正向潜在增长水平回归,随着经济的稳定恢复,宏观政策将逐步正常化。

在消费方面,国家稳增长和促进内循环的相关政策,推动居民收入持续恢复,消费能力提升,消费信心处于较高水平,消费整体恢复明显,促进了中国品牌中低端产品的销售。预计下半年仍有向好空间,利好汽车市场。

其二,2021年上半年我国贸易进出口规模创同期新高,较好地拉动了经济复苏,助推汽车出口市场发展。

上半年出口增长较快,外需对经济拉动明显。随着全球疫苗接种进程的加快,主要发达经济体加速重启经济,拉动了中国的出口业务。上半年,我国货物贸易进出口总值18.07万亿元人民币,同比增长27.1%。其中,出口9.85万亿元,增长28.1%,进口8.22万亿元,增长25.9%。6月,进出口同比增长22%,连续第13个月实现正增长。其中,出口增长20.2%,进口增长24.2%,均超出市场预期。上半年我国汽车出口刷新历史记录,主要源于海外消费市场从疫情影响中逐步恢复、中国品牌汽车企业的产品竞争力提升、合资和外资品牌出口增加以及中国新能源汽车产品出口的大幅增加等原因,这些影响因素在下半年应该能够继续保持。

但受中美关系严峻复杂影响,全球疫情反复多变,国际形势依然存在较大的不确定性;大宗商品价格持续上涨,国内企业面临原材料价格、运价、汇率三重成本上涨压力,下半年出口增速整体可能呈现持续放缓的态势。

其三,国内车市缺芯,影响车辆供给。

来自全球的汽车芯片短缺,上半年减少了中国汽车市场10%左右的供给。二季度汽车芯片短缺情况愈加严重,三季度之后影响将逐步减弱,芯片供给将得到一定的恢复和回补,预计对全年销量的影响不大,但仍存在一定的风险。

其四,乘用车保持快速增长。

增换购比例增加,新增用户比例呈现逐年下降的趋势。根据中汽研数据,1-5月增换购占比29.4%,比去年同期的27.0%提升了2.4个百分点;随着乘用车的持续普及,新增用户比例将出现逐年下降的趋势,增换购比例仍有增长空间。

疫情之后的汽车消费呈现经济发达区域恢复更快,购车积极性更高的特点。今年上半年,增长较快的区域多为东部沿海区域。该类区域经济发达,收入水平较高,经济恢复也相对较快,随着国家整体经济的恢复,后续中西部区域的汽车消费也将出现快速恢复,推动乘用车市场的增长。下半年对乘用车市场影响最大的还是芯片的供应问题。

其五,商用车增速前高后低。

商用车中,中重卡市场下半年面临国六切换,终端国五车库存高企,商用车市场增长动力减弱;去年基数偏高,增长压力巨大;运价水平持续下探;车辆制造原材料价格大幅上涨,车辆信息化水平持续提升,企业盈利面临较大挑战;单位客户大幅度增加,个人客户持续减少,以及芯片供应短缺,全年增速出现明显的前高后低。

客车市场随着国内疫情防控形势好转,出国旅游受限,国内旅游出现较大增长以及正常生产生活通勤等需求恢复,客车市场出现明显恢复,加之去年基数较低,预计今年会出现正增长。

其六,新能源汽车高速增长。

2021年新能源汽车积分比例提升至12%,同时也提高了新能源产品积分核算门槛,推动企业需要获取更多的新能源积分,这将加速新能源市场的供给。

虽然2021年出租车(含网约车)补贴退坡10%以及个人购车补贴退坡20%,对市场有一定负面影响,但在整体新能源汽车市场快速增长和多厂家品牌的竞争中,所产生的影响应该不大。

全年市场预测

根据上述因素,我们对2021年全年国内汽车销量的预测为2700万辆左右(含出口销量,不含进口销量),同比增长6.7%左右。其中,乘用车2210万辆左右,同比增长9.5%左右,商用车490万辆左右,同比下滑4.5%左右。预计新能源汽车全年销量240万辆左右,同比增长76%左右,比年初预测的数据适当调高,反应车市回暖好于年初预期。

注:本文首发于《汽车纵横》杂志2021年8月刊“中汽协之声”专栏,作者为中国汽车工业协会副总工程师 许海东,敬请关注。

来源:汽车纵横

作者:许海东

本文地址:https://www.d1ev.com/news/shichang/152984

以上内容转载自汽车纵横,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。