新能源汽车在中国逐渐普及,紧接着而来的,是退役电池回收问题。

理论上,新能源汽车的动力电池寿命一般为 8 年或者 对应里程为12 万公里。但实际使用中,通常只有 4–6 年寿命,电池容量衰减到 80% 之后,将不再适用于驱动汽车。照此时间往前追溯,2013 年前后中国新能源汽车逐渐普及;2015 年后,中国已经连续 4 年成为全球新能源汽车产销第一大国。这意味着,最早被消费者购买的电动车在中国市场正带来第一波电池退役潮。

据中国汽车工业协会统计,2013 年中国新能源汽车销售约 1.76 万辆,2014 年约 7.48 万辆。到 2020 年左右,这些新能源汽车的动力电池已经到了退役期。中国汽车技术研究中心曾预测,2020 年中国国内累计退役的动力电池,超过 20 万吨(约为 25GWh)。作为对比,据中国汽车动力电池产业创新联盟发布的数据,2020 年中国国动力电池累计销量为 65.9GWh。

这个衰退周期被很多业内人士当作看好“电池股”上涨的理由,但比这些既得利益更重要的一个问题其实是——这些退役的动力电池该如何处理?

新能源汽车动力电池主要为磷酸铁锂电池和三元锂电池,前者成本更低,后者能带来更长续航但成本更高,各有优劣。此外,还有少量钛酸锂、钴酸锂、锰酸锂电池。

锂离子电池内含锂、镍、钴和锰等重金属元素,同时电解液中含有六氟磷酸锂等高毒性物质和挥发物。如果处理不当,数量如此之大的退役电池,势必会对生态环境造成不良影响,新能源车的“环保”属性也将大打折扣。此外,如果处理过程中操作不当,也会引发燃爆、触电和腐蚀等安全隐患。

目前,对退役动力电池回收处理主要有两种方式,分别是梯次利用和再生利用。梯次利用是让退役的动力电池重新上岗。当电池实际容量降低到原来的 70%-80% 后,虽然不再适用于汽车,但却依然可用于动力和续航需求较弱的低速电动车、通信基站和储能设备等。

对退役动力电池梯次利用存在一定技术门槛。动力电池通常是根据不同车企的特定车型定制,不同车企的动力电池之间,结构、规格和参数存在较大差异。即使是同一车企同一车型同一批次的动力电池,到了退役时间,其剩余容量、电压和内阻也不会完全一样,正如世界上没有两片完全一样的叶子。

这些因素都增加了对退役动力电池梯次利用的难度和成本。电池回收后,需要先进行检测,然后根据不同来源、不同规格和不同容量进行分类,最后才是重组再利用。

再生利用则是指,让电池彻底报废,对废旧电池进行拆解、破碎、分选、材料修复或冶炼,提取锂、钴、镍、锰等金属元素,然后利用这些材料再造电池。

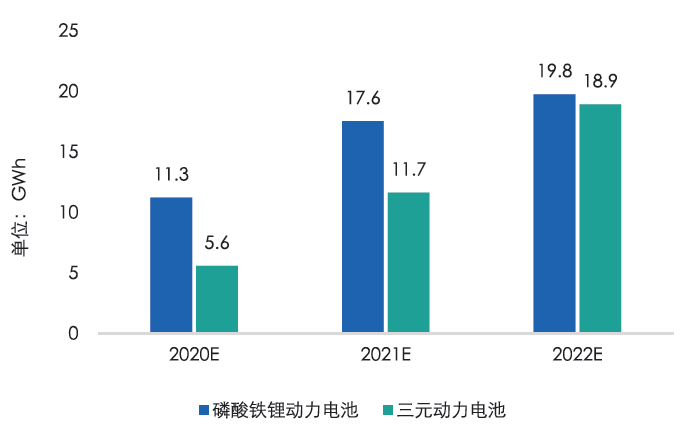

据电动汽车百人会调研,2020 年左右报废动力电池以磷酸铁锂为主,到 2022 年三元与磷酸铁锂动力电池退役量几乎相同。预计 2023-2025 年三元动力电池报废量将继续增多,但伴随新能源汽车向市场化发展的趋势,低成本、新模组的磷酸铁锂电池将再次得到市场青睐。

退役的磷酸铁锂电池,一般循环寿命为 2000 次至 6000 次,更加适合梯次利用。而退役的三元锂电池仅为 800 次至 2000 次,且由于其含有价金属(镍 12.1%、钴 3%、锂 1.9%),更适合直接再生利用。

据《第一财经》2019 年 11 月报道,新磷酸铁锂电池价格曾下降至每度电 9 毛,甚至更低的价格,而将磷酸铁锂电池进行回收的成本为每度电 6~7 毛钱左右,在这种市场环境下盈利仍较为困难。自然地,企业回收利用磷酸铁锂电池的动力不足。

不过,随着 2020 年 4 月国家新能源补贴政策发布,行业由强政策驱动像市场驱动转变,新能源车企降本增效压力增大,新磷酸铁锂电池的价格持续上涨,企业回收利用磷酸铁锂电池的动力预计将会反弹。

回收处理动力电池的思路很明确,落地执行却存在不少难点。尽管工业和信息化部等相关部门曾发布过多个相关文件和政策,希望规范动力电池回收市场,但多为引导性而非强制性,因此行业仍存在很多不规范的地方。动力电池回收链条中,第一个环节(渠道回收和电池溯源)就出现了问题。

2018 年,工信部发布《新能源汽车动力蓄电池回收利用管理暂行办法》,要求汽车生产企业应承担动力蓄电池回收的主体责任。

此外,电池生产企业应与汽车生产企业协同,对所生产动力蓄电池进行编码,及时通过溯源信息系统,上传动力蓄电池编码及新能源汽车相关信息。

文件出台后,有的新能源汽车生产企业自建电池回收业务,比如 2020 年比亚迪利用 e6 车型回收的磷酸铁锂电池组,建了浙江省最大规模的梯次储能电站。

但这种做法仍是少数,车企更多通过建设回收服务网点、与电池回收企业合作的方式,来处理退役电池。但《e 公司》2021 年 1 月发表的一篇调查报道显示,回收点的设置更多是流于形式。“回收点是整车厂为满足部委要求而设,大部分依托于销售及售后网点,对锂电池的存放、保管完全不在行”。

另外,工信部要求上传电池和车辆相关信息到溯源信息系统,但据《每日经济新闻》报道,为了拿到新能源补贴,有的整机厂会把车辆先发往深圳等补贴比较高的城市进行系统报备,之后再运往别处销售。

经销商体系更为混乱。《每日经济新闻》从业内人士中获知,一级经销商从厂家提车后,部分车辆会直接出售给消费者,部分车辆则会转手给二级经销商,另外一部分车辆后续会通过二手车市场转入其他消费者手中。复杂的流转流程意味着,通过溯源信息系统很难找到真实车主,车辆搭载的动力电池也难以追踪。

即使没有这些流程,回收企业想要依靠编码对动力电池进行价值评估,也不现实。据《e 公司》报道,电池回收企业扫描电池上的编码,是看不到电池信息的,这更像是电池厂自己的内部管理系统。

这就导致电池回收企业只能依靠卖方提供的信息,以及自己买回来后检测。《经济观察报》指出,电池回收企业看一批电池,常常像“赌石”一样。卖方报了价格,但这批电池到底是好是坏,是没法知道的。因为没有数据能够准确证明电池的状况和价值,一些很粗糙的使用年限类数据也没有太多意义。退役电池有多大价值,只有买回来后,在自己厂内做完检测才知道。

处理电池的主体也是鱼龙混杂,既有正规军,也有小作坊。所谓正规军,即工业和信息化部公布的“白名单”企业。2018 年 7 月,工业和信息化部节能与综合利用司公示了《符合〈新能源汽车废旧动力蓄电池综合利用行业规范条件〉企业名单(第一批)》,共有 5 家。2020 年 12 月,工信部又公布了第二批企业名单,共 22 家。两批加起来 27 家。

这些正规军在营业资质、渠道、技术和规模等方面都满足了国家标准。相比之下,小作坊的资质、规范和能力都偏弱,拆解及废液处理不专业,有爆炸和环境污染风险。但在电池回收的链条中,正规军却不一定是占优势的一方。

通常,电池厂或新能源汽车主机厂有一批电池要处理,会让多家企业共同招标,价高者得。参与招标的企业,既有“白名单”企业,也有作坊类企业。后者由于合规成本比较低,通常报价可以比前者高出 15% 左右。

《经济观察报》援引浙江华友循环科技副总经理高威乔报道,假如是回收后出售价值是 10000 元的电池,华友循环最多报 6500 元收购,非“白名单”企业则可能出到 7500 元,而这个价格超出了华友循环的盈利标准,根本拿不下来。华友循环是第一批进入“白名单”的企业之一。

在“白名单”企业和小作坊之外,还有一些更加不正规的电池收购商。通过关系去收集 4S 店或废弃回收站里的动力电池,使用原始、低成本的手工方式拆解电池,提取钴、锂等贵金属出售。不管是拆解过程还是后续处理,都有很大的安全和环境污染隐患。

由于存在很多不规范的主体,分流了电池回收数量,所以 2020 年动力电池回收高峰没有如“白名单”企业所愿如约到来。据《经济观察报》报道,2020 年回收量增长的幅度还没到“高峰期”。如果把“白名单”回收企业 2020 年的回收量加起来,会发现比整个市场应有的回收量差非常远。

但随着中国新能源汽车产销量的提高,退役动力电池势必会不断增多——据公安部交通管理局 2021 年 1 月 7 日公布的数据,新能源汽车增量已经连续三年超过 100 万辆,持续高速增长。截至 2020 年底,中国新能源汽车保有量达 492 万辆,比 2019 年增加 111 万辆,增长 29.18%。其中,纯电动车保有量 400 万辆,占新能源汽车总量的 81.32%。冗长的链条和混杂的主体,注定了新能源汽车电池回收不是一件容易事,但它对于环保以及整个新能源造车生态都是一个必须解决的事。

来源:品玩

作者:Decode

本文地址:https://www.d1ev.com/news/shichang/141173

以上内容转载自品玩,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。