在补贴全面退坡和传统龙头车企全面电动化的背景下,新能源车产业链需求与降本压力齐升,机遇与挑战并存。我们认为2020年新能源车将迈向平价的起点。

平价的起点,转折的开端

2019年全球新能源车市场分化初现端倪:中美新能源车增长放缓,而欧洲在碳排政策与WLTP标准施行后增长进入快车道,并驱动德系乃至全球车企加速电动规划。我们认为全球新能源车将在2020-2025逐步实现全球平价。在向着完全平价过渡的时期内,多维度深层次的格局分化将贯穿产业链需求端和供给端。

2020年将是中国新能源车迈向全面市场化同时欧洲汽车产业迈向碳排目标的重要转折之年。但不论政策强弱,我们认为2020年之后,中外市场将共同以终端消费需求为主导,因此新能源车的实用性与经济性便愈发重要,我们认为2020年更是新能源车基于锂电产业链成熟与全球化下基于全产业链的协同迈向消费市场平价的起点。

图表: 2020年全球新能源车下游需求发展趋势总结与展望

资料来源:盖世汽车,第一电动,中金公司研究部

全球电动化转折之年,增速与竞争结构分化

我们认为政策强度的不同、购买力的差异、车型推陈出新的时点,导致中国与欧洲市场的增长结构及各环节受益主体显著分化。

中国双积分政策约束力弱于欧盟碳排规划,使得欧洲市场纯电动化的过渡期相对更短。2020年欧洲车企全面推出高质量正向设计纯电动车型,叠加税费及其它补贴政策,驱动欧洲市场维持高增长。我们认为国内市场分化体现在2C和2B两个市场的需求差异,2C端受益于合资车企及特斯拉国产化,优质纯电动车型供应释放丰富了个人消费者的选择,创造了新的购车需求,同时较宽松的双积分考核也使得PHEV有放量空间;2B端出租电动化、网约电动车以及公务用车采购将在补贴存续期内继续带来稳定的自主品牌车型需求,共同驱动产销回暖。

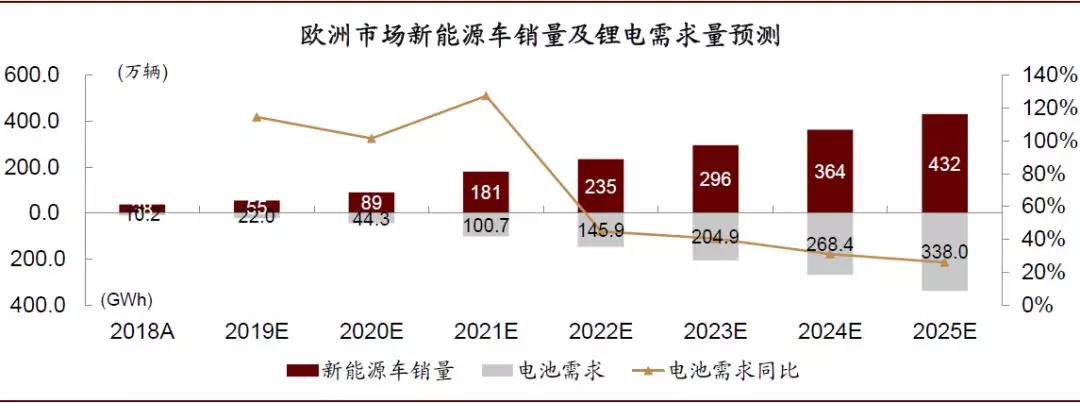

根据我们测算,2020年全球新能源乘用车销量可达290-330万辆,其中中国新能源车总销量达150-170万辆,全球动力电池需求中枢约在167GWh。在较严苛的碳排放标准制约下,我们预计欧洲新能源车渗透率2021/2025/2030年可分别达到11.59%/27.63%/47.87%以上,对应销量达181/432/748万辆,CAGR 28%;对应动力电池需求可达101/338/585.7GWh,CAGR 40%。

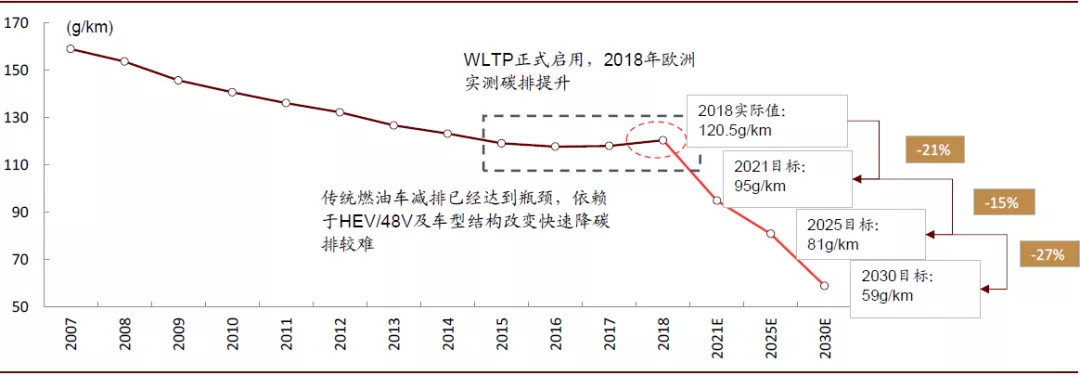

图表: 欧盟平均乘用车碳排现状与中期碳排目标,电动化势不容缓

资料来源:EUROPA,中金公司研究部

图表: 欧洲新能源车销量高增长叠加单车带电量提升,锂电需求快速提升

资料来源:ACEA,ICCT,中金公司研究部

产能东渐降成本促平价,紧握全球核心供应体系

降成本的大趋势奠定了全球供应体系大变局,新能源车产业链产能东渐成为不可逆转的潮流,产能东渐即:国内电池企业成为海外龙头车企主要供应商,国内电池材料企业成为海外龙头电池企业主要供应商。

外资及合资车企将成为新能源车发展的核心推动力,我们总结到区域发展动能的不同同样带动了全球不同区域车企电动化路径与竞争能力的不同。对于全球新能源车市场,我们认为德系车企与特斯拉将是2020年及之后全球电动化发展的领跑者。

2020年电动车产业链核心投资标的挖掘遵循两条主线:大众MEB与特斯拉中国供应体系,对应LG Chem与宁德时代供应链。

当前全球供应体系已基本构建完成,随着产业链分化龙头份额不断提升,我们建议关注两条投资主线:1)海外德系三强,特别是放量预期较高的大众MEB及特斯拉供应链,2)国产特斯拉及合资车企供应链。我们认为海外MEB将主要由LG Chem供应,在松下并不参与国产特斯拉大规模量产下,LG Chem同样受益于国产特斯拉的增量需求。宁德时代则占据国内合资品牌(如上汽/一汽大众)及自主一线品牌的主要份额,受益于国内需求的回暖与份额的稳固。同时,宁德时代德国工厂已动工,驱动2021年后海外供应量提升。

图表: 车企-锂电配套供应关系

资料来源:第一电动,盖世汽车,中金公司研究部

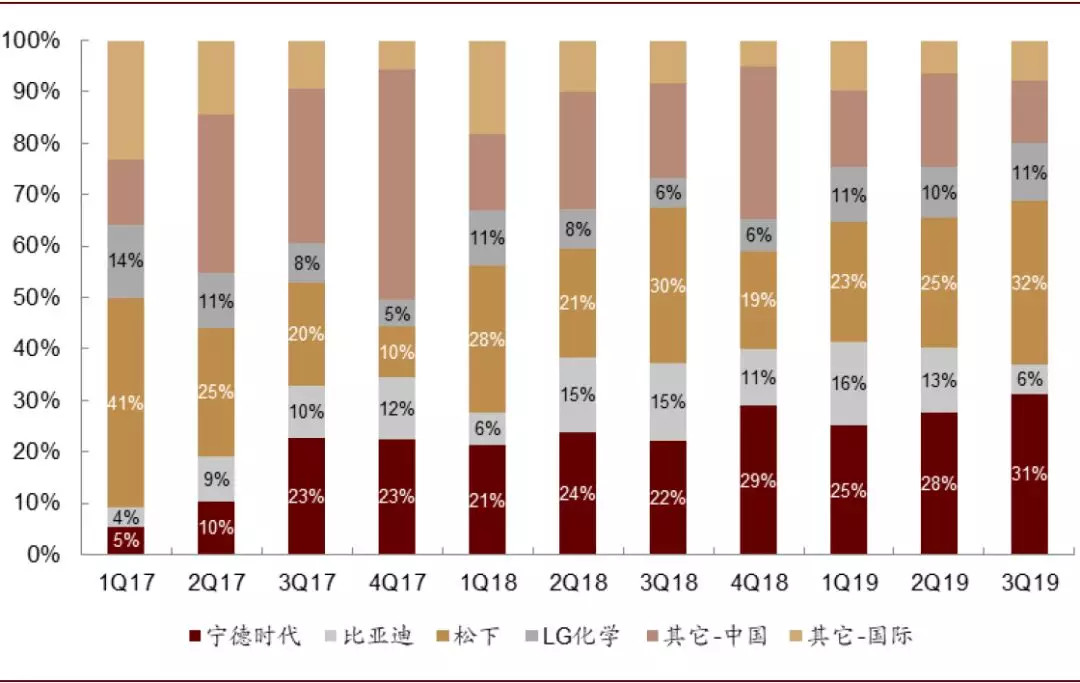

图表: 全球动力电池多寡头格局稳固

资料来源:GGII,Marklines,中金公司研究部

风险

全球新能源车增长不及预期,高镍锂电应用进度不及预期,行业降本不及预期。

文章来源

本文摘自:2019年11月20日已经发布的《新能源车产业链年度策略:迈向平价的起点》

曾 韬 SAC 执业证书编号:S0080518040001

赵宇辰 SAC 执业证书编号:S0080119050029

张 月 SAC 执业证书编号:S0080519090002

刘 俊 SAC 执业证书编号:S0080518010001 SFC CE Ref :AVM464

来源:中金点睛

本文地址:https://www.d1ev.com/news/shichang/103847

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。