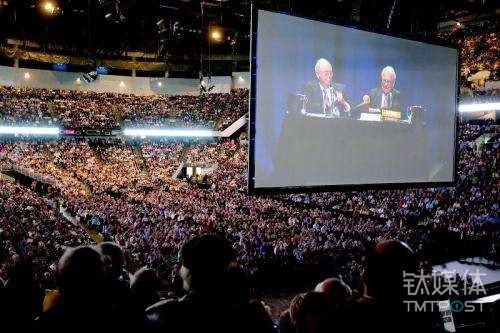

一年一度的伯克希尔哈撒韦“双簧”股东大会,在一片祥和热闹的全球资本家注视中,完成了又一年的朝圣。

还是那个“配方”——逗哏儿巴菲特负责嬉笑人生,捧哏儿芒格负责语出惊人。而钛媒体在2018年的股东大会现场,感受到的显著不同是,位于内布拉斯加的奥马哈小城,渐渐成了中美资本竞逐和风向判断的秀场。关于两国头部资本力量的思考,在这里显现流动的力量。

2016年的股东大会,没有中国人提问。2017年零星出现中国声音。今年,5个中国人提问,6次探讨有关中国的议题。内容涉及贸易战、投资配置原则、人工智能、公益慈善、在华投资。让中国投资人大出了一把沐浴股神的风头。以至于在最后几个连续中国人提问的环节,偌大的体育场内开始回荡起惊讶的空叹声。

芒格的“偏爱”

面对巨大且倍受全球资本高度关注的中国市场,伯克希尔公司至今最大的在华投资手笔仍然仅有BYD。

也因此,当现场美国新闻同行在对中国市场进行潜力展望时,BYD总是被反复列举的例子,一定程度上代表了巴菲特和芒格对中国项目标的的判断标准和风向评估。

Stella Lee是比亚迪股份有限公司高级副总裁兼BYD北美分公司总裁;作为伯克希尔的老熟人和重要Portfolio,Stella也是股东大会的常客。

“查理(芒格)似乎对我们有种特殊的偏爱。” Stella这样告诉钛媒体。Stella自己与BYD的同事每年都会与查理芒格在其家中举行定期的餐会,用以交流BYD公司最新的业务情况和对行业及市场前景的观点分享。席间无论是巴菲特还是芒格,对BYD的经营过程和结果都没有任何干预,始终保持对其前景的信心。

新能源汽车领域,BYD将特斯拉视为对标的对象。即使在去年的某个场合,马斯克表达了对这家来自中国的“潜在竞争对手”的不屑一顾。巴菲特在美国的新能源出行领域有诸多资源和人脉,可一直没有对马斯克的业务有显著参与,却将视角投向了马斯克的中国竞品BYD。

相似的能源解决方案公司业务、同框的垂直电池产品序列、同一个战场的新能源汽车市场竞争。BYD与特斯拉一定程度上反映了产品和技术角度中,中美新能源汽车发展的现状。面对暂时不同的国家目标市场,两家公司有高度相似性,也有清晰的区隔。在这种区别中,造就了巴菲特最终的投资判断落在的BYD。当然,中国市场前景和政策支撑仅是其中判断标准的一个环节而已,但并不构成压倒性影响。

在今年的伯克希尔哈撒韦股东会上,关于马斯克在特斯拉电话会中提到的“护城河”理论,巴菲特直怼“这是个非常愚蠢的概念”。

他还表示,即便企业有这样一条护城河,也不会持续太久,创新原则才是直接的决定因素。整个世界都在越来越快的变化节奏,技术在改变一切,所有技术层面的护城河都是脆弱的。

巴菲特对特斯拉的话题做出如上回答时,坐在钛媒体前方观察员身边的Stella,罕见地默默举起手机对该问答过程进行全部录制,可见重视程度。

“是否愿意出手深陷盈利和资金链争议的特斯拉?”一位现场股东提问巴菲特。巴菲特直言,“马斯克不需要我的帮助”。没有规模盈利能力、稳健消费预期和正向自由现金流的公司,从来都不是巴菲特中意的标的。

2018年,BYD在伯克希尔·哈撒韦公司内部对于所投公司最新的评估排名中,已经进入了全球前十五强。今年他们挤掉的正是知名IT与计算机硬件巨头IBM。

该十五强名单的筛选标准基于,截至目前的伯克希尔对项目投资收益率的阶段统计和项目远期价值的评估结果。标的公司不同的价值定义下,会发生不同的估值模型。就好比对于全球瞩目的特斯拉在这种模型下价值有限,IBM在这种模型下空间渐窄一样。

如何定义BYD ,成了巴菲特考量投资决策的重要逻辑环节。

BYD发布的2017年度财报显示:全年营业额1026亿元,归属上市公司净利润40.66亿元。其中汽车及相关业务收入566.24亿元,占比总收入53.46%。动力电池、代工业务、云轨在另一半收入江山中也扮演了传统优势的收入支撑。

这从来不是一个正统意义上的新能源汽车公司,在B端既有的庞大且稳健的供应渠道和业务线,让BYD在现金和盈利方向上,从来不会面临入不敷出的困境。

这也不是一个典型的电池能源解决方案和消费硬件代工厂,在新能源商用车、乘用和云轨等能源应用产品端,BYD都已经拿下了行业前端的品牌认知和市场占有率。

在内生和衍生动力上,BYD发展的空间感建立在持续可靠的市场需求供给上,这种需求又建立在政策和增量市场的潜在红利中。

因此,良好的经营性现金流和可持续的利润结构,给BYD在未来新场景消费产品的设计、研发、制造等环节创造了非常扎实的基础。以此为契机,在结合智能和技术概念升级场景时,无论是汽车产品、还是其它新能源终端产品,BYD的衍生、多元化都会容易得心应手,并且粮草充足。这符合巴菲特的基本价值投资价值观。

这也是为什么,在2011年的某一天,芒格走到巴菲特身前,拍上一份来自中国的陌生公司BYD的简单介绍,就说了两个单词,“Buy it”。

大举在二级市场买入苹果公司,一度引发市场对巴菲特科技投资原则的困惑。伯克希尔在早期没有选择苹果的原因在于这是一个科技股。不了解的行业就不投,科技股一直是巴菲特慎之又慎的领域。哪怕当年面对由比尔盖茨背书牵线的谷歌,都无法彻底引诱巴菲特下水的欲望,成为了伯克希尔最大遗憾之一。但坚持投资原则,依然没有让巴菲特对此后悔。即使到今天,伯克希尔在科技产业的布局,都由一个精锐年轻的小团队在总体把控,并汇报给巴菲特与芒格来最终审度。

在巴菲特眼中,苹果公司的定义从来不是一个智能消费终端硬件公司,也不是科技公司。这一点上,近期风风火火的小米公司是具象参照物。在上市申请中雷军的自我定位也努力将小米从一个广为C端认知的手机等智能硬件公司,升级至物联智能时代的生态平台公司。因此这样的想象力在市场估值上收到了明显回报。智能硬件与科技生态公司,前者内生动力和利润率很难得到长远保证,后者即便将软硬件生态在付费增长预期中,定位了极大的成长利润空间。可以上这些都不是巴菲特的心思,在他眼中,苹果是个消费产品公司。

当巴菲特在确定了苹果资产和现金流动性层面的价值后毅然入局。不是因为打开IPhone后决定是不是要投资,而是消费者的消费行为造就了巴菲特对苹果公司的兴趣。巴菲特是个洞悉商业本质的老油条,从二战时期的投资机遇到当下智能互联时代的投资新局,他眼中的价值格局一以贯之。不在意概念和技术的粉饰包装,不在意新生模式的妄自颠覆,从需求本身和经营本身看价值潜力,这是巴菲特保证在任何时代都不焦虑的原则压仓石。也给了他足够的自信在全社会都被科技欲望裹挟的时候,始终坚持那句朴素的真言,“我和芒格不懂科技,不懂的我就不投”。从已有的历史纵向来看,这俩老顽童不是不懂,是懂得太多。

在本次股东大会上提问的5个中国人里,老虎证券资管业务合伙人徐杨,向巴菲特提出了关于投资配置第一性原则的问题。按照配置角度,中美在GDP和经济发展阶段来看,美国投资人都应该增加在华投资的配置比例,但实际上大多数美国人都并不这么做。芒格在回答中也认可了这种现象普遍存在。

在徐杨看来,全球市场配置说起来好听,但做起来真的很难。首先伯克希尔的股东都是美国人,对回报有预期,如果过度投资或完全按照GDP比例来投资中国,会导致大量资金流入中国。即便潜在增长预期高,万一投资选择出现错误、表现欠佳或者横盘时间过长,巴菲特和芒格很难向投资人交代,外界的质疑也会迅速集结。中国的市场特色,美国一般投资人很难理解。纵然像巴菲特和芒格这类投资巨匠,也很难大步迈进中国标的市场。那些没有经验的人,就更难做出这个决策。

关于这个问题的反思,巴菲特在对徐杨提问的回答里表现的很务实,“今天美国的很多投资人错过了中国的机会,投资中国看起来太复杂、太难了。事实上我们在中国有投资,而且做的不错。但你要把很多资金投在某一个地方,比如十亿美元以上规模,这样才能产生经济上的效率。”

精细化的价值投资,巴菲特式的谨慎伴随着判定后的贪婪,这点从未改变。

来源:钛媒体

作者:李非凡

本文地址:https://www.d1ev.com/news/renwu/68067

以上内容转载自钛媒体,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。