图片来自“东方IC”

近日来,新能源行业又出“是非”,东方精工与其子公司普莱德“互撕”起来。事件源于东方精工4月17日发布的2018年年报,因其2018年营收为66.21亿元,净亏损达到38.76亿元,东方精工将其亏损主要归咎于子公司普莱德2018年净亏损2.19亿元,与承诺业绩收益4.23亿元相距甚远,计提了38.48亿商誉减值准备,东方精工认为主要原因是普莱德与原股东宁德时代、福田汽车的部分关联交易未被认定为正常商业行为。

根据宁德时代公告回应,认为东方精工公告的普莱德2018年度业绩不符合实际情况,对普莱德与公司关联交易公允性的判断不客观,若按东方精工数据测算,宁德时代可能需履行一定的利润补偿责任。

按照双方达成收购时所签署的《发行股份及支付现金购买资产的利润补偿协议》约定,普莱德原股东承诺普莱德2016年、2017年、2018年和2019年经审计的累计实际扣除非经常性损益后的净利润不低于14.98亿元,其中2016年不低于2.5亿元、2017年不低于3.25亿元、2018年不低于4.23亿元、2019年不低于5亿元。按照东方精工2018年报所披露的数据,普莱德在2018年并未兑现承诺,东方精工要求北大先行、宁德时代、北汽产投、福田汽车和青海普仁应向自己赔偿26.44亿元。

普莱德业绩存疑,谁在说谎?

显然,北大先行、宁德时代、北汽产投、福田汽车和青海普仁对东方精工的赔偿“要求”表示不服,并对东方精工年报中的指控及所披露的关于普莱德财报财报数据进行否认。

福田汽车与宁德时代先后发布公告表示,普莱德管理层批准报出的2018年度财务报表与东方精工年报披露的普莱德业绩存在重大差异,有意误导投资者,并对普莱德与公司关联交易公允性的判断不客观,将严重损害本公司及股东的利益。

4月23日,东方精工再次发布公告称,北大先行、宁德时代、福田汽车等业绩承诺方将其所持有的东方精工股份全部质押,且未通知公司是否与质权人在质押协议中就相关股份用于支付业绩补偿事项作出明确约定。东方精工将与北大先行、宁德时代、福田汽车等业绩承诺方进行积极协商沟通,尽快就普莱德业绩以及业绩补偿事项达成解决方案。

本以为事件将协商结束,一直“沉默”的事件主角普莱德却突然“发起反击”。

5月6日,普莱德在北京召开主题为“业绩被‘亏损’,管理怎背锅?”的2018年业绩真相媒体说明会,将矛头直接指向东方精工和审计机构立信会计师事务所,认为两者对普莱德2018年财务数据的调整明细缺乏事实依据,且与2017年度的会计处理互相矛盾,并矢口否认了东方精工年报材料中所说的关联交易、不公允、返利比例过高、存在严重产品质量等问题。普莱德管理层表示,公司管理层表示2018年净利润已完成近80%的承诺利润指标,即3.3亿元左右,这一数据与东方精工披露的亏损2.19亿元存在巨大差异。

针对此次普莱德的媒体发布会,东方精工发布公告回应:普莱德发布内容及管理人员声明存在诸多不实情形,此次发布会是普莱德原股东推荐到普莱德任职的管理人员利用职务之便单方面发起的行为,发布会及声明内容均未经过普莱德董事会批准、确认和授权。言外之意是这场发布会中所谓的“管理层人员”做出言论并不能够代表普莱德官方。

普莱德从“宠儿”到“弃子”

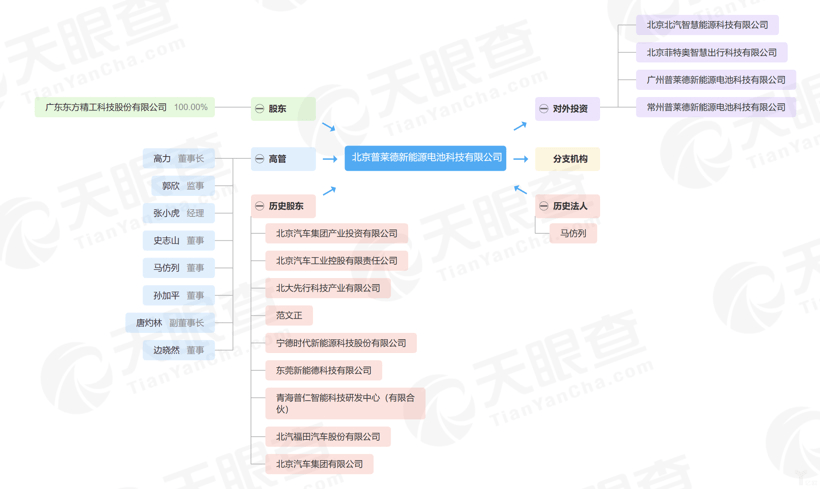

成立于2010年的普莱德,最早由北大先行、宁德时代、福田汽车、北汽产投、青海普仁五家公司共同投资组建,并于同年投入运营年产2.4亿瓦时的第一条动力电池模块全自动生产线(1期),主要研发和生产新能源汽车动力锂离子电池系统(PACK包)和电池管理系统(BMS),产品服务于乘用车和商用车,比如北汽新能源、北汽、北汽福田、南京金龙、中通客车、青年客车、川汽野马、沈阳金杯等国内整车企业。

据东方精工财报披露,从产业链定位的角度看,普莱德的动力电池Pack业务属于“研发+生产+销售”模式。普莱德自身具备一定的Pack设计和研发能力,能够配套主机厂不同型号、不同类型的车型,提供相应的Pack产品。生产模式方面,普莱德作为第三方Pack厂商,自身不生产电芯,全部依靠外购。自身生产模式集中在Pack产品的模组设计、组装和集成等方面。销售模式上,主要采取直营模式。

(普莱德企业图谱)

近年来,随着新能源汽车产业市场规模化,企业对动力电池的需求节节攀升,其中动力电池系统PACK作为动力电池系统生产、设计和应用的关键步骤,是连接上游电芯生产与下游整车运用的核心环节。普莱德也与北大先行、宁德时代、北汽新能源及福田汽车根据各自产品优势建立了长期战略合作关系,形成了“宁德时代(动力电池电芯)+普莱德(动力电池系统PACK)+北汽新能源(新能源乘用车整车应用)及福田汽车(新能源商用车整车应用)”的产业链合作模式。作为独立的第三方民营PACK厂,普莱德成为市场的宠儿。

据亿欧汽车了解,目前约60%以上的电池系统PACK由电芯生产企业自己完成,剩余约40%由整车厂和专业的第三方电池系统PACK公司完成。据“电池中国网”统计,第三方PACK企业涉及的车型仅仅占到约20%,电芯企业和车企正在加强对Pack生产环节的整合力度,与乘用车企愈多采用自建/合资PACK相呼应,2018年以来主机厂与动力电池厂合资建设PACK厂的动作也愈加频繁。总体上,动力电池PACK产业链上下游加速整合,第三方PACK行业的生存空间受到严峻的挑战,加上新能源汽车补贴退坡,动力电池行业的总体毛利率水平呈下降趋势,普莱德面临的生存环境不容乐观。

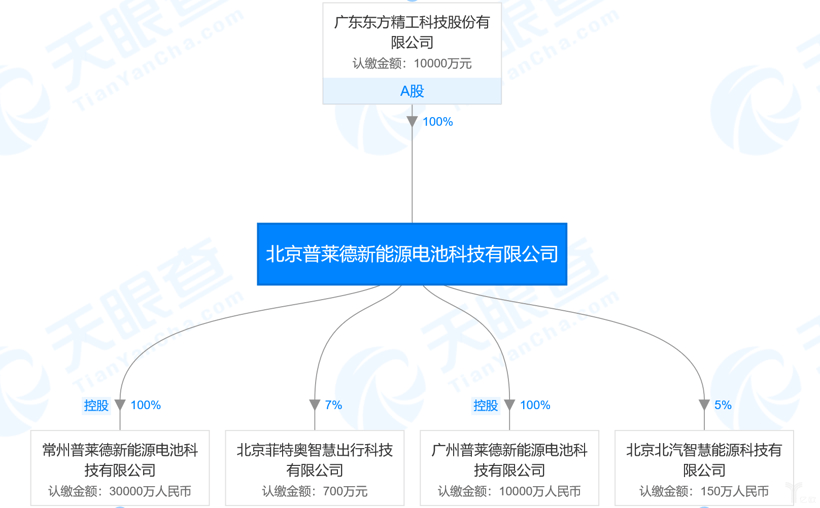

2016年7月,福田汽车发布公告称,拟将持有的普莱德10%股权悉数卖出;2017年4月,宁德时代将所持普莱德23%的股权进行转让,普莱德一时间成为“弃子”,不过最终东方精工斥资47.5亿元,以近20倍的评估增值先后从北大先行、宁德时代、北汽产投、福田汽车和青海普仁等5位股东手中购得普莱德100%股权,自此普莱德有了新的归宿。

(普莱德的股权架构)

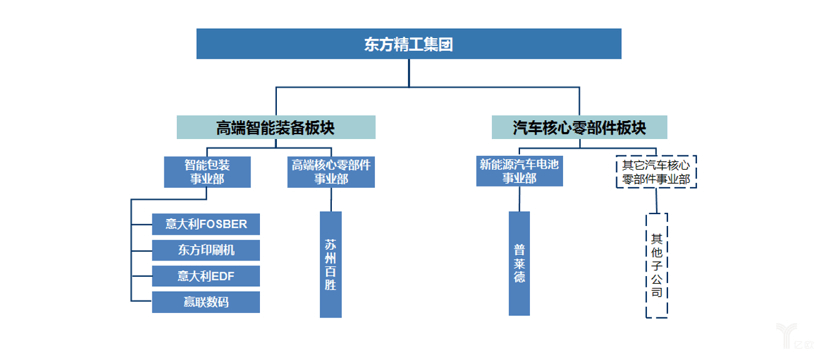

入局新能源产业,东方精工转型分羹

随着我国传统产业迈向“智能+”发展,东方精工作为国内瓦楞纸箱包装设备商,并不满足于相对低端的产业制造,一直寻求转型,朝高端制造市场空间发展,东方精工将快速发展的新能源汽车产业视为转型的新突破口。早在2015年,东方精工就已收购了苏州百胜动力开启“高端核心零部件”板块,通过全资收购普莱德,东方精工因此快速切入新能源汽车锂离子动力电池系统业务,同时强化公司在高端核心零部件板块的业务布局。

(东方精工业务结构)

在收购普莱德时,东方精工曾表示,普莱德已经在动力电池回收及梯次利用方面形成了比较好的技术储备,并具有较强的先发优势,今后会持续深入挖掘“动力电池Pack系统的衍生服务”这一领域的市场潜力,伴随着行业发展,该业务领域未来将成为普莱德集团业务的重要组成部分。由此可见,东方精工对普莱德的未来发展前景寄予厚望。

可东方精工是一位好的“接盘侠”,却不是一位好的管理者。东方精工与普莱德在度过两年平稳发展期后,和谐在今年被打破。据东方精工财报披露,2018年以来普莱德经营发生重大变化,一是主要管理层及核心人员发生变动,离职人员数量增加;二是对北汽新能源的销售占比持续提升,原材料采购方面对宁德时代的采购占比高达83%,售后由原来的自行提供和管理售后服务,转变为与宁德时代展开委托服务合作;研发则由独自研发,转变为与宁德时代在北汽新能源项目方面共同研发或委托研发;三是部分已售出的电池Pack产品故障增多;四是关联交易定价公允性等情况。经东方精工聘请的年审机构立信会计师事务所审计确认,2018年普莱德实现营业收入42.4亿元,净利润为亏损2.2亿元。

东方精工与普莱德的矛盾一触即发,目前双方各执一词,争议之火愈燃愈烈。在亿欧汽车看来,双方与其隔空喊话,不如坐下来冷静协商,否则“互撕”必然“伤敌一千,自损八百”,自事件发酵以来,东方精工股价数次跌停。

新能源产业的新入局者都不“消停”,如同恒大与FF、格力与银隆,彼此的牵手都在互相伤害,东方精工与普莱德是“和”还是“离”,谁是受害者,谁是始作俑者,目前还不得而知,悬在脑门上疑问需要双方给出公允的答复,就目前双方向外界透露出的信息来看,宁德时代、福田汽车等原股东都已经陷入了舆论风波中,这场“罗生门”未完待续。

来源:亿欧

作者:何奇

本文地址:https://www.d1ev.com/news/qiye/91202

以上内容转载自亿欧,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。